Однако у экспертов разнятся мнения относительно траектории и скорости смягчения ДКП.

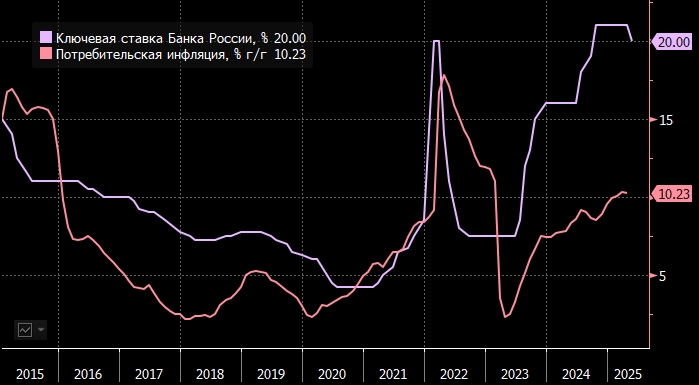

Совет директоров Банка России 6 июня снизил ключевую ставку (впервые с 2022 года) до 20% годовых. Консенсус аналитиков ожидал в целом, что ключевая ставка будет сохранена на уровне 21% годовых.

Начало цикла снижения ключевой ставки ЦБ — важнейший фактор для инвесторов, определяющий их стратегии на рынке, полагает инвестиционный стратег «ВТБ Мои Инвестиции» Станислав Клещев.

«Банк России понизил ключевую ставку до 20%. Наиболее чувствителен к изменению ставки рынок облигаций, — отмечает эксперт в комментарии. — В настоящий момент целесообразно увеличение дюрации портфелей, равно как и переход к инструментам с фиксированным купоном. На рынке акций в фокусе могут быть компании с высокой долговой нагрузкой — они больше других выигрывают от снижения стоимости денег».

ЦБ РФ может понизить ключевую ставку до 19% до конца 2025 года, считает ведущий аналитик Freedom Finance Global Наталья Мильчакова.

Регулятор в сопроводительном комментарии объяснил свое неожиданное для консенсуса решение по ключевой ставке тем, что текущее инфляционное давление продолжает устойчиво снижаться.

«Однако регулятор в релизе ничего не сообщил о возможностях дальнейшего снижения ключевой ставки в текущем году, ограничившись общим заявлением о том, что ДКП будет корректироваться в зависимости от изменения инфляции и инфляционных ожиданий, — указывает эксперт. — Кроме того, в релизе говорилось о том, что для дальнейшего устойчивого снижения инфляции денежно-кредитные условия должны оставаться жесткими. Из этого следует, что, скорее всего, регулятор будет снижать ключевую ставку в этом году медленными темпами».

Аналитик инвесткомпании подтверждает прогноз о том, что Россия завершит этот год с ключевой ставкой в 19% годовых, то есть в этом году возможно еще одно снижение ставки.

Возможно снижение ключевой ставки ЦБ РФ еще на 100–200 б.п. до 18–19% в июле, полагает эксперт Совкомбанка Михаил Васильев.

Аналитик ожидает, что в ближайшие месяцы инфляция продолжит замедляться, а инфляционные ожидания возобновят снижение.

«Мы полагаем, что Банк России на ближайшем заседании 25 июля снизит ключевую ставку ещё на 100–200 б.п., до 18–19%. В базовом сценарии (без значимых геополитических изменений) мы ожидаем, что ключевая ставка к концу года может снизиться до 14%, — прогнозирует Васильев. — Геополитический фактор и состояние мировой экономики являются основными факторами неопределённости для прогноза. Низкие цены на нефть и другое сырьё создают риски более слабого рубля и более высокой инфляции».

В то же время прогресс в геополитике, по мнению аналитика банка, может привести к более крепкому курсу рубля, более быстрому замедлению инфляции и более быстрому снижению ключевой ставки.

«Решение ЦБ не окажет значимого влияния на курс рубля, — указывает стратег. — Ключевая ставка остается высокой и продолжит оказывать поддержку рублю. Также в пользу рубля выступают низкий спрос на валюту для закупки импорта и продажи юаней из резервов в рамках бюджетных операций на 6,6 млрд руб. в день. Мы ожидаем, что рубль в ближайшие недели будет торговаться в диапазоне 10,6–11,5 за юань, 76–83 за доллар и 87–95 за евро».

Настоящее сообщение содержит мнение специалистов инвестиционной компании или банка, полученное Интерфаксом. Такое мнение предоставляется исключительно для целей ознакомления и не является рекомендацией для покупки, продажи ценных бумаг, принятия (или непринятия) каких-либо коммерческих или иных решений. За содержание сообщения и последствия его использования Интерфакс ответственности не несет.

Главное из заявления Эльвиры Набиуллиной

Инфляция

Текущие темпы роста цен в марте были 7% в пересчете на год, в апреле они снизились примерно до 6%. Основной фактор — это высокая ключевая ставка. При этом ее влияние пока проявляется неравномерно в разных сегментах.

Жесткая денежно-кредитная политика сильнее всего сказалась в непродовольственной группе, где рост цен в целом достаточно низкий.

Текущие темпы роста цен на продукты питания в целом замедлились, пусть и меньшими темпами, чем на непродовольственные товары. Внутри этой группы динамика также была неоднородной.

В услугах темпы роста цен остаются высокими. Здесь спрос по-прежнему больше определяется динамикой доходов населения, чем динамикой кредита.

Ценовые ожидания предприятий с начала года устойчиво сокращаются, и в целом можно заключить, что тренд на снижение здесь сформирован. Инфляционные ожидания населения не имеют направленного вектора изменений и колеблются в диапазоне 13–14%.

Повышенные инфляционные ожидания — один из ключевых факторов, который требует от нас осторожности при принятии решений.

Экономика

Внутренний спрос хотя и остается высоким, все же постепенно переходит к более умеренным темпам роста. Оперативные данные апреля и мая указывают на продолжение плавного замедления роста в потреблении домохозяйств и инвестиционной активности.

Для экономической активности, как и для инфляции, характерна высокая неоднородность. Структурная трансформация, которая происходит в нашей экономике, неизбежно приводит к тому, что в ряде отраслей спрос будет расти повышенными темпами, а где-то он может и падать, особенно после перегрева в некоторых отраслях, как, например, в строительной.

Появилось больше признаков уменьшения напряженности на рынке труда. По нашим опросам, снижается доля компаний, которые испытывают дефицит кадров.

Денежно-кредитные условия

Кривые ОФЗ и денежного рынка с апрельского заседания сдвинулись вниз. В целом с прошлого заседания уровень ставок по кредитам и депозитам немного уменьшился. Разница между кредитными ставками и ключевой сократилась, хотя эти спреды все еще остаются повышенными из-за возросшей консервативности банков при оценке рисков.

Номинальные ставки снижаются, но важны реальные ставки. И с учетом замедления инфляции и отчасти инфляционных ожиданий реальные ставки по-прежнему высокие, а денежно-кредитные условия в целом остаются жесткими. Сегодняшнее снижение ключевой ставки, принимая во внимание замедление инфляции, не означает значимого смягчения денежно-кредитных условий в реальном выражении.

Внешние условия

Профицит внешней торговли в марте – апреле немного уменьшился из-за снижения цен на основные товары российского экспорта.

Динамика импорта по-прежнему сдержанная, и это в первую очередь связано с нашей жесткой политикой.

Жесткая политика также ведет к высокому спросу на рублевые активы. Наряду с действием бюджетного правила, это приводит к стабильному балансу спроса и предложения валюты на внутреннем рынке, даже несмотря на снижение цен на нефть.

Риски для базового сценария

Некоторые проинфляционные риски с прошлого заседания снизились — например, риск более длительного отклонения российской экономики вверх от траектории сбалансированного роста.

Тем не менее проинфляционные риски по-прежнему преобладают.

К дезинфляционным рискам можно отнести существенно более быстрое охлаждение кредита и спроса, чем это происходит сейчас.

Важным фактором, который оказывает влияние на наши решения, является бюджетная политика. Если влияние бюджета будет менее дезинфляционным, чем это заложено в анонсированных планах, потребуется корректировка траектории ключевой ставки.

Также остаются риски со стороны геополитики, ситуация в которой предсказуемо непредсказуема.

Перспективы будущих решений

Напомню: ставка в 21% была установлена в конце октября. Чтобы она полностью транслировалась в экономику и инфляцию, требуется не менее 3 кварталов. Это означает, что с учетом инерции и лагов наши предыдущие решения продолжат обеспечивать торможение инфляции. В условиях, когда баланс по-прежнему смещен в сторону проинфляционных рисков, наш подход к снижению ставки требует большой осторожности. Он может предполагать паузы между шагами. Более того, если инфляция перестанет устойчиво снижаться и тем более начнет расти, не исключено повышение ключевой ставки.

Для дальнейшей дезинфляции нам нужно поддерживать жесткие денежно-кредитные условия. Это возможно даже при снижении ставки, если одновременно уменьшаются инфляция и инфляционные ожидания. Наши дальнейшие решения будут направлены на достижение цели по инфляции вблизи 4% в следующем году.

Подготовлено ProFinance.Ru по материалам Банка России

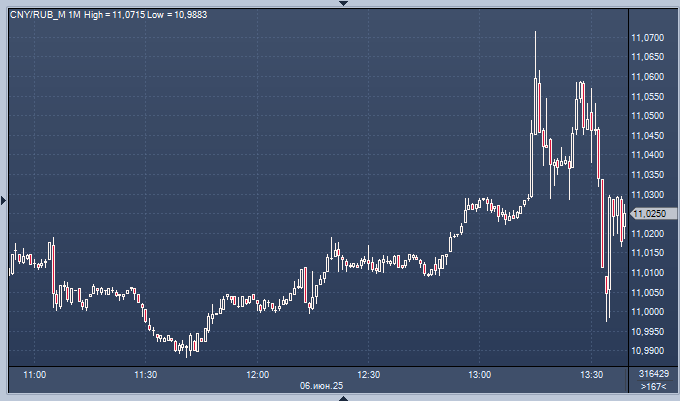

Реакция рынка на снижение ставки Банком России

Ключевая ставка — 20%

Акции и рубль немного выросли в реакции на решение ЦБ начать цикл смягчения ДКП.

Банк России, снизив ставку до 20% годовых, оставил заявление без направленного сигнала по ДКП и убрал из пресс-релиза прогноз по инфляции на 2025 год (ранее ждал ее на уровне 7-8%).

Также ЦБ оставил в заявлении фразу о продолжительном периоде проведения жесткой ДКП для возвращения инфляции к таргету в 2026 году.

ЦБ будет поддерживать такую жесткость денежно-кредитных условий, которая необходима для возвращения инфляции к цели в 2026 году. Это означает продолжительный период проведения жесткой денежно-кредитной политики. Дальнейшие решения по ключевой ставке будут приниматься в зависимости от скорости и устойчивости снижения инфляции и инфляционных ожиданий. По прогнозу регулятора, с учетом проводимой денежно-кредитной политики годовая инфляция вернется к 4% в 2026 году и будет находиться на цели в дальнейшем.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба