На этой неделе в центре внимания будут новости о тарифах Трампа, данные об инфляции в США, розничные продажи и начало сезона прибыли за второй квартал.

JPMorgan Chase выделяется как акция для покупки, поскольку диверсифицированная бизнес-модель и благоприятные рыночные условия создают предпосылки для роста прибыли.

В условиях замедления роста, снижения объемов и давления на маржу PepsiCo на этой неделе стоит продавать.

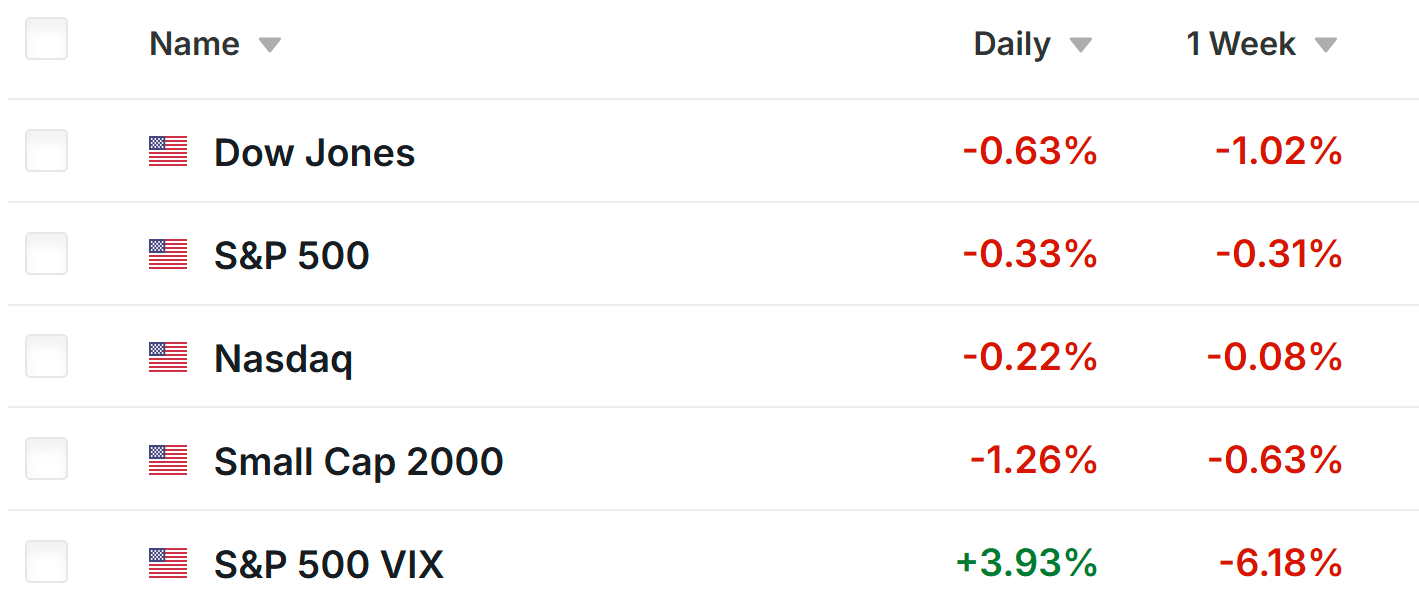

Акции на Уолл-стрит закрылись с понижением в пятницу на неделе, отмеченной усилением торговой напряженности после того, как Дональд Трамп объявил о введении новых тарифов для ряда стран, включая Канаду, Японию, Южную Корею и Бразилию.

Пятничные потери привели к тому, что основные средние показатели за неделю ушли в минус. Dow Jones Industrial Average потерял около 1%, в то время как S&P 500 и Nasdaq Composite потеряли 0,3% и 0,1%.

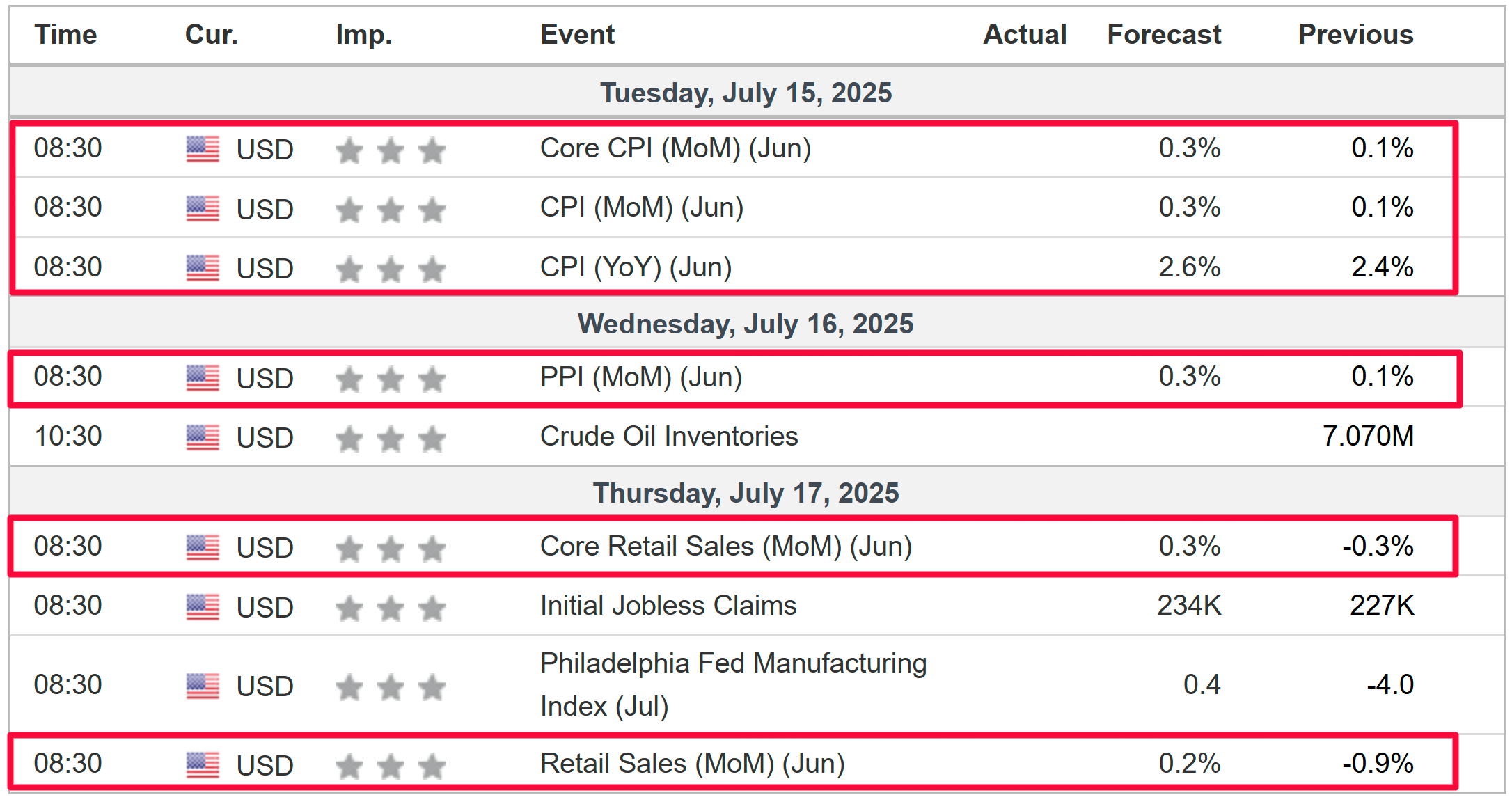

На этой неделе инвесторы будут оценивать перспективы экономики, инфляции, процентных ставок и корпоративных доходов на фоне эскалации напряженности в мировой торговле, что может привести к еще большей волатильности.

В экономическом календаре наиболее важным будет опубликованный во вторник отчет по инфляции потребительских цен в США, который может спровоцировать дальнейшие волнения, если окажется выше ожиданий. Данные по ИПЦ будут сопровождаться публикацией последних данных по ценам производителей, которые помогут дополнить картину инфляции.

В других странах стартует новый сезон прибыли: JPMorgan Chase, Bank of America , Citigroup, Wells Fargo, Goldman Sachs, Morgan Stanley, BlackRock, Netflix, Taiwan Semiconductor, Johnson & Johnson и PepsiCo - вот некоторые из крупных компаний, которые должны отчитаться.

Независимо от того, в каком направлении пойдет рынок, ниже я выделю одну акцию, которая, скорее всего, будет пользоваться спросом, и еще одну, которая может увидеть спад. Помните, что мой таймфрейм рассчитан только на предстоящую неделю, с понедельника, 14 июля, по пятницу, 18 июля.

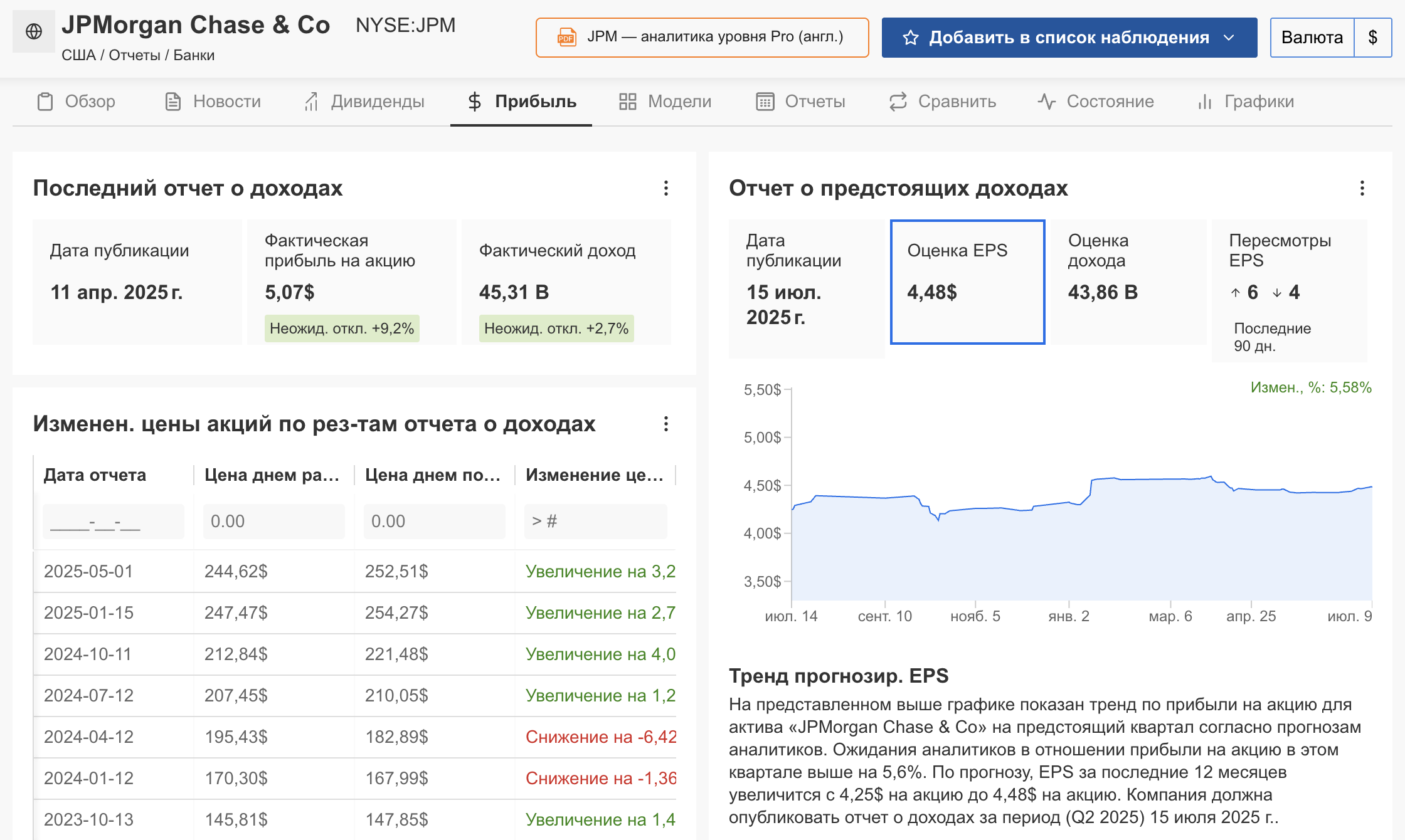

Акция для покупки: JPMorgan Chase

JPMorgan Chase выделяется как перспективная покупка на этой неделе, поскольку многочисленные индикаторы указывают на то, что его прибыль превзойдет ожидания. Аналитики ожидают высоких показателей в таких ключевых областях, как инвестиционно-банковская деятельность и управление активами, благодаря росту рыночной активности и активному заключению сделок.

И аналитики, и инвесторы все больше верят в мегабанк, возглавляемый Джейми Даймоном. Участники рынка ожидают, что после выхода обновленной информации акции могут измениться на 3,7% в любую сторону.

Согласно консенсус-прогнозам, прибыль JPMorgan Chase за второй квартал на акцию составит $4,48 при выручке в $43,86 млрд. Несколько факторов поддерживают вероятность того, что JPMorgan превзойдет ожидания по прибыли.

В условиях постоянного роста процентных ставок такие банки, как JPMorgan, являются прямыми бенефициарами. Увеличение разницы между доходами по кредитам и депозитам напрямую приводит к росту чистого процентного дохода, который является ключевым фактором прибыли.

Кроме того, ожидается, что оживление инвестиционно-банковской деятельности, включая слияния и поглощения и андеррайтинг долговых обязательств, повысит комиссионные, а подразделение банка по управлению благосостоянием продолжит получать выгоду от сильного фондового рынка и увеличения притока клиентов.

Таким образом, главный исполнительный директор Джейми Даймон может предложить оптимистичные прогнозы, опираясь на выгодное положение банковского гиганта на фоне оживления глобального процесса заключения сделок, активности по слияниям и андеррайтингу IPO.

Акции JPM завершили пятничную сессию на отметке $286,86, что чуть ниже рекордно высокого уровня $296, достигнутого 3 июля. На текущих уровнях рыночная стоимость JPMorgan Chase составляет $797,2 млрд, что дает нью-йоркской финансовой компании звание самого дорогого банка в мире.

InvestingPro отмечает, что JPMorgan Chase находится в стабильном финансовом состоянии благодаря хорошим перспективам роста доходов и выручки, а также привлекательной оценке и безупречному балансу. Кроме того, следует отметить, что мегабанк поддерживает уровень дивидендных выплат на протяжении 55 лет подряд.

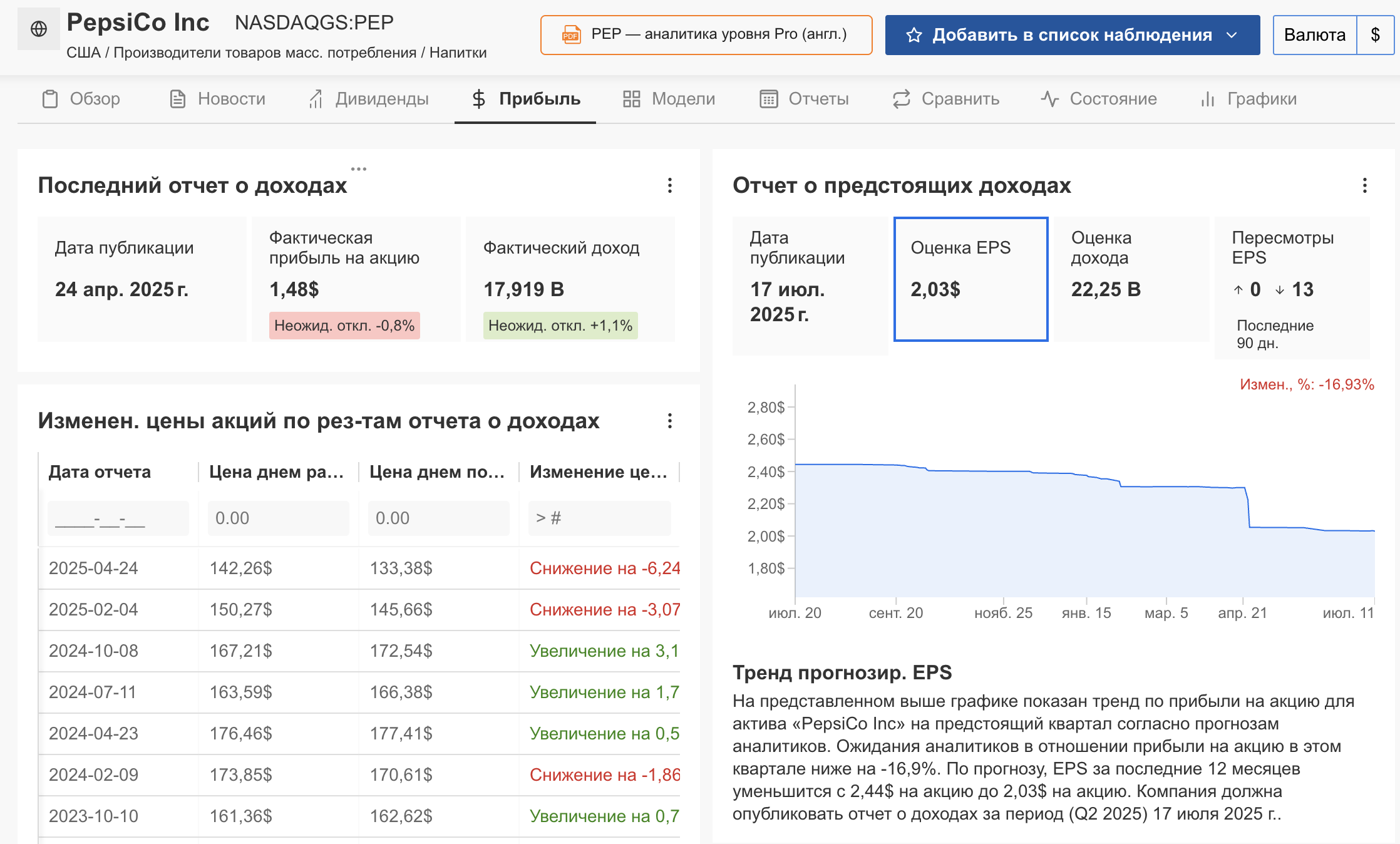

Акция для продажи: PepsiCo

Напротив, PepsiCo предстоит сложная неделя. Аналитики ожидают неутешительных результатов: как прибыль, так и выручка не оправдают ожиданий рынка.

Гигант по производству напитков и закусок борется с инфляционным давлением, нарушениями в цепочке поставок и изменением потребительских предпочтений в сторону более здоровых вариантов, что подрывает маржу и замедляет рост.

Исследование InvestingPro, посвященное пересмотру доходов аналитиков, показывает растущий пессимизм в преддверии публикации, подчеркивая опасения по поводу способности PepsiCo ориентироваться в сложных макроэкономических условиях. Трейдеры ожидают волатильности после публикации прибыли, так как опционные рынки оценивают предполагаемое движение на +/-4,1% в любую сторону.

Согласно прогнозам, скорректированная прибыль PepsiCo составит $2,03 на акцию, что на 11% меньше, чем $2,28 на акцию в прошлом году. При этом прогнозируется снижение выручки на 1,1% в годовом исчислении до $22,25 млрд, что отражает сохраняющиеся проблемы по всему портфелю.

Компания борется со снижением объемов продаж в сегментах напитков и закусок, особенно в Северной Америке, поскольку потребители переходят на более здоровые альтернативы, бросая вызов основным брендам PepsiCo, таким как Pepsi и Lay’s.

Кроме того, растущие производственные затраты, особенно на сахар и упаковочные материалы, снижают маржу и влияют на рентабельность. Нарушение цепочки поставок и конкурентное давление в категориях напитков и закусок еще больше омрачают перспективы.

Учитывая эти проблемы, PepsiCo может недополучить прибыль и, возможно, снизить прогноз, что окажет дополнительное давление на акции компании.

В пятницу акции PEP закрылись на отметке $135,26, недалеко от недавнего 52-недельного минимума в $128,02 от 25 июня. Скользящие средние усиливают "медвежий" настрой, и только самые короткие таймфреймы оказывают какую-либо поддержку.

Хотя финансовое состояние компании стабильно, согласно InvestingPro, отсутствие ценового импульса и слабая доходность предполагают ограниченный потенциал роста в ближайшей перспективе.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба