По мере приближения завтрашнего заседания Банка России ОФЗ переходят к стабилизации. За период с 16 по 23 июля доходности существенно (на 25—30 б.п.) снизились лишь в самых коротких бумагах.

Действительно, при вторичной кривой ниже 14,5% годовых, то есть с дисконтом более 550 б.п. к действующей ключевой ставке, резонно думать о том, что значительный позитив уже заложен в цены. В отдельных бумагах в течение последней недели доходности временно опускались до 13,2—13,5% годовых.

С закрытия торгов 23 мая, когда стартовало ралли в ОФЗ, доходности проделали путь вниз на 160—360 б.п. И даже если вскоре появятся поводы для нового импульса, небольшая пауза выглядит вполне уместной.

Первичные аукционы

И снова комфортный рабочий темп

На фоне рекордов прошлой недели уверенные первичные аукционы, состоявшиеся вчера, выглядят довольно буднично. Минфин привлек 114 млрд рублей выручки, ожидаемо активно отсекая заявки по более низкой цене.

Аукцион в бумаге 26247 (05.2039) привлек максимальный для текущего года объем спроса: 349 млрд рублей.

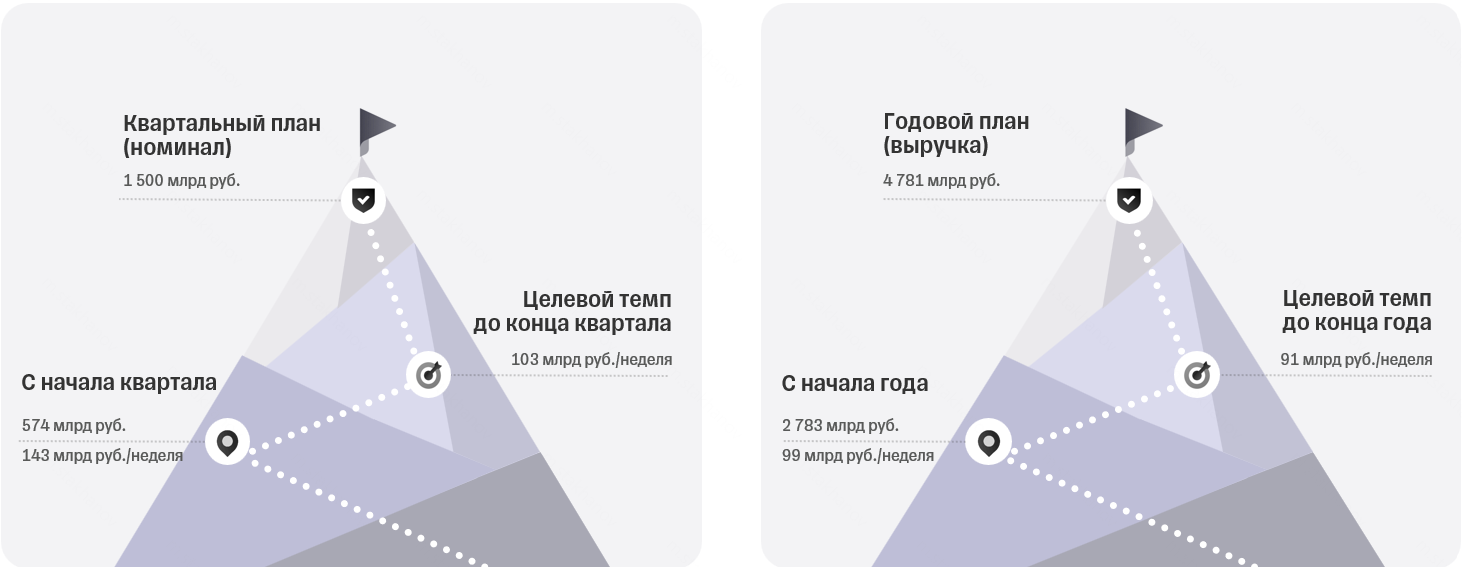

Минфин продолжает идти с опережением квартального и годового планов по заимствованиям. Напомним, что даже при самой благоприятной конъюнктуре ведомство не будет превышать годовой план по заимствованиям, предусмотренный законом о бюджете. Новые правки к документу текущего года возможны (но не обязательны) осенью. (табл.)

График недели

Свопы на RUONIA заточены на агрессивное снижение ключа

Как мы указывали перед прошлым заседанием ЦБ 6 июня, в последние годы итоговые решения регулятора лишь в редких случаях приносили позитивные сюрпризы длинным ОФЗ.

Сейчас ситуация осложняется тем, что в последние недели участники финансового рынка быстро переориентировались на сценарий агрессивного снижения ключевой ставки.

Так, например, свопы на ставку RUONIA закладывают снижение ключевой ставки сразу на 300 б.п. на заседании завтра и предполагают достижения уровня 14% к концу года.

При таких раскладах регулятору вновь будет непросто удивить долговой рынок мягкостью принятого решения. Каким бы ни оказался выбранный темп завтра (100 б.п., 200 б.п. или 300 б.п.), для инвесторов в долговые инструменты будут принципиально важны сигналы о том, насколько он — со всеми оговорками — может сохраниться и в сентябре.

Приложение 1.

Первичные аукционы ОФЗ

Выпуски ОФЗ в обращении (табл.)

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба