Из-за высокой ключевой ставки закредитованным компаниям сложно обслуживать свои долги. Кроме того, у инвесторов ухудшились настроения без прогресса в геополитической обстановке. Все это привело к слабости рынка акций

Первые девять месяцев 2025 года оказались негативными для российских акций. Индекс Мосбиржи (IMOEX) с начала года по конец сентября снизился на 6,88%, закрыв месяц на отметке 2684,6 пункта, притом что минимум в этом году был установлен в апреле на отметке 2598,85 пункта. Только за сентябрь бенчмарк потерял 7,41%.

Причин для этого несколько. У инвесторов поникли надежды на переговорный процесс по Украине — от администрации США поступают сообщения о возможных новых санкциях, ЕС согласовал с Белым домом 19-й пакет санкций. Разочаровало рынок и снижение ставки ЦБ всего на 100 б.п. вместо ожидаемых 200 б.п. К тому же не утихают споры о том, как на динамику ставки повлияет новый бюджет, предполагающий повышение НДС до 22%. Негатива добавляют низкие цены на нефть и крепкий рубль, невыгодный для экспортеров.

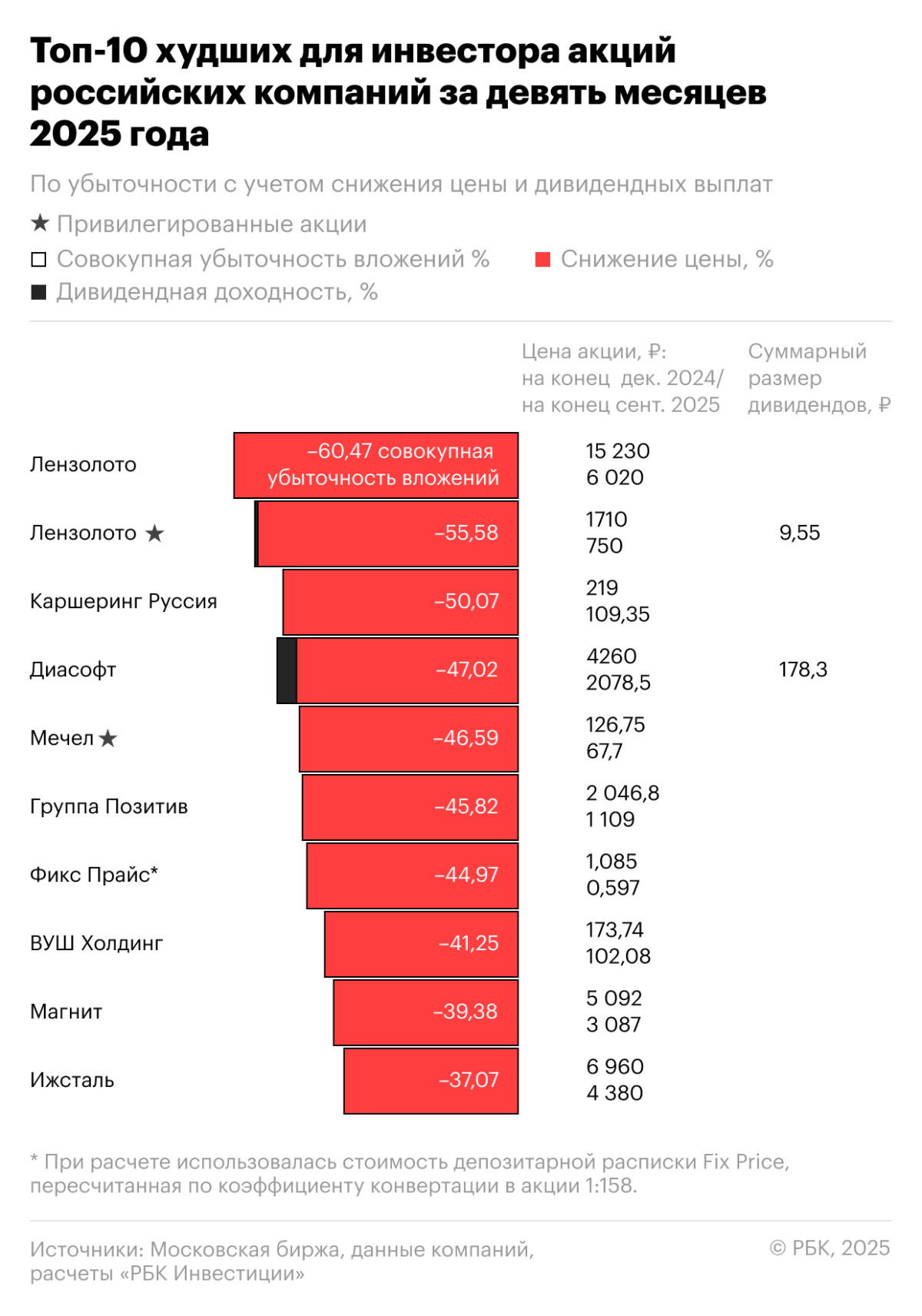

«РБК Инвестиции » определили десять худших акций по итогам девяти месяцев 2025 года. Всего была рассмотрена 251 акция, они торговались с конца 2024 года по конец сентября 2025 года. Для составления рейтинга сравнивались котировки бумаг с учетом дивидендных выплат.

Как мы считали

Десять худших для инвестора акций были определены по уровню совокупной убыточности вложений. Для расчета совокупной убыточности вложений к отрицательной разнице цен акций на 30 сентября 2025 года и 30 декабря 2024 года прибавлялся размер дивидендов на одну акцию, которые причитались инвестору при владении бумагами с 1 января по 30 сентября 2025 года включительно. Процентное отношение этого отрицательного суммированного результата к цене акции на 30 декабря 2024 года и является итоговым значением совокупной убыточности вложений.

При оценке эффективности вложений в бумаги «Фикс Прайс» использовалась стоимость депозитарной расписки Fix Price на конец 2024 года, пересчитанная по коэффициенту конвертации в акции 1:158, и стоимость акций ПАО «Фикс Прайс» на конец сентября 2025 года.

Без учета дивидендов подешевели 154 акции и подорожали 97 акций. Подешевевшие бумаги в среднем потеряли в цене 16,82%, а подорожавшие в среднем выросли на 21%. В среднем же все акции снизились в цене на 2,2%, но с учетом дивидендов показали положительную доходность 0,63%.

Индекс полной доходности Мосбиржи с января по конец сентября снизился на 0,85% — с 7112,22 до 7052,01 пункта. Выплаченные дивиденды компенсировали снижение 13 акций, в результате чего убыточными по итогам девяти месяцев стали 141 акция, а прибыльными — 110 бумаг. На убыточных бумагах инвесторы могли потерять в среднем 16,27%, а на прибыльных — заработать 22,3%.

По итогам девяти месяцев 2025 года десять худших для инвестора акций с учетом дивидендов принесли бы убыток в среднем 46,82% от вложенных денег с разбросом от минус 60,47% до минус 37,07%. При этом снижение котировок составило в среднем 47,3% — несколько сократить потери помогли дивиденды, полученные по двум бумагам — по привилегированным акциям «Лензолота» и по акциям «Диасофта».

Без учета дивидендов подешевели 154 акции и подорожали 97 акций. Подешевевшие бумаги в среднем потеряли в цене 16,82%, а подорожавшие в среднем выросли на 21%. В среднем же все акции снизились в цене на 2,2%, но с учетом дивидендов показали положительную доходность 0,63%.

Индекс полной доходности Мосбиржи с января по конец сентября снизился на 0,85% — с 7112,22 до 7052,01 пункта. Выплаченные дивиденды компенсировали снижение 13 акций, в результате чего убыточными по итогам девяти месяцев стали 141 акция, а прибыльными — 110 бумаг. На убыточных бумагах инвесторы могли потерять в среднем 16,27%, а на прибыльных — заработать 22,3%.

По итогам девяти месяцев 2025 года десять худших для инвестора акций с учетом дивидендов принесли бы убыток в среднем 46,82% от вложенных денег с разбросом от минус 60,47% до минус 37,07%. При этом снижение котировок составило в среднем 47,3% — несколько сократить потери помогли дивиденды, полученные по двум бумагам — по привилегированным акциям «Лензолота» и по акциям «Диасофта».

Топ-10 самых подешевевших российских акций за девять месяца 2025 года

Общих отраслевых трендов среди наиболее подешевевших компаний не выделить. Туда вошли бывший золотодобытчик, каршеринг и кикшеринг, два металлурга, две IТ-компании и два ретейлера. Среди новичков в топ-10 худших акций впервые попали «Делимобиль», «Фикс Прайс» и Whoosh. Остальные компании уже показывали существенную отрицательную динамику по итогу трех месяцев или первого полугодия 2025 года.

Главный аутсайдер рейтинга

Обыкновенные и привилегированные акции «Лензолота» обвалились после решения ликвидировать компанию в середине августа. У эмитента уже несколько лет нет производственных активов: в 2020 году «Полюс» — материнская компания «Лензолота» — решила консолидировать активы золотодобытчика. После этого на балансе «Лензолота» были только средства, которые в последующие годы направляли на дивиденды.

В компании также сообщили, что оставшееся после завершения расчетов с кредиторами имущество будет распределено между акционерами. Впрочем, денег инвесторы могут получить совсем немного — примерно по ₽224 на бумагу, по оценке CEO по России и СНГ «Ренессанс Капитал» Максима Орловского. Для сравнения: 3 октября торги обыкновенными акциями по итогу основной сессии закрылись на отметке ₽6000, «префами» — ₽720.

Аналитик инвесткомпании «Цифра брокер» Иван Ефанов обратил внимание, что на конец первого квартала 2025 года стоимость чистых активов «Лензолота» составляла всего ₽333 млн при капитализации компании в ₽7,2 млрд. «Каким-то чудом на рынке все равно находятся покупатели», — удивляется он.

Сервисы шеринга

Акции «Делимобиля» и Whoosh пострадали из-за ухудшения финансовых результатов на фоне высокой долговой нагрузки, что особенно чувствительно при текущем уровне процентных ставок, говорит аналитик «Альфа-Инвестиций» Игорь Галактионов.

Чистый убыток «Делимобиля» по итогу первого полугодия 2025 года составил ₽1,93 млрд против чистой прибыли ₽523 млн за аналогичный период годом ранее. EBITDA сократилась на 34%, до ₽1,88 млрд. Негатива бумагам добавили сомнения председателя совета директоров «Делимобиля» Винченцо Трани в том, что эмитент выплатит дивиденды по итогу 2025 года.

По словам эксперта по фондовому рынку «БКС Мир инвестиций» Виталия Манжоса, Whoosh оказался под давлением на фоне неблагоприятных макроэкономических условий и холодного лета. Чистый убыток сервиса за первые шесть месяцев этого года достиг ₽1,9 млрд против прибыли ₽259 млн за первое полугодие 2024 года. Чистый долг на конец первого полугодия 2025 года составил ₽12,9 млрд, увеличившись на ₽2,6 млрд с конца 2024 года.

Металлурги

Слабость привилегированных акций «Мечела» объясняется хронической высокой долговой нагрузкой эмитента, считает Виталий Манжос. Он отмечает, что эта проблема усугубилась в условиях высокой ключевой ставки в сочетании с кризисом в стальном и угольном секторах России и Китая. «По нашим оценкам, в текущих условиях «Мечелу» значимо не хватает EBITDA для выплаты процентов, что в конечном итоге приведет к росту долга в этом году», — говорит Манжос.

«Ижсталь» — дочернее предприятие «Мечела». Его акции подешевели по тем же причинам, что и бумаги материнской компании, полагает эксперт.

IT-компании

По мнению Ивана Ефанова, все компании IT-сегмента имеют схожие проблемы в начале года: высокие ставки снижают спрос на ПО и создают отложенный спрос. «Потенциальный удар в виде обсуждаемого повышения льготного тарифа страховых взносов для IT-компаний с 7,6 до 15% ляжет дополнительными расходами и окажет давление на маржинальность бизнеса», — говорит он.

Ретейлеры

После редомициляции акции «Фикс Прайс» снижались под давлением как слабых финансовых результатов, так и продавцов, покупавших бумаги в Euroclear, отмечает Ефанов из «Цифра брокер». Аналитик обращает внимание, что по операционным показателям компания продолжает стагнировать, трафик у сети отрицательный, плотность продаж снижается.

«Магнит» существенно увеличил долговую нагрузку на фоне роста оборотного капитала: на конец июня чистый долг составил ₽430,6 млрд против ₽252,8 млрд на конец 2024 года. Игорь Галактионов считает, что инвесторов настораживает отсутствие прозрачной дивидендной политики.

Перспективы подешевевших акций

По мнению Галактионова из «Альфа-Инвестиций», перспективы российского рынка до конца года во многом зависят от устойчивости замедления инфляции и скорости, с которой ЦБ будет готов снижать ключевую ставку. «Без этого показать заметный рост рынку будет сложно. Дополнительным фактором, влияющим на настроения инвесторов, остается геополитическая ситуация, которая пока трудно прогнозируемая», — говорит он.

Слабость топ-10 подешевевших бумаг может сохраняться в течение нескольких месяцев, поскольку глобальные условия не зависят от конкретных компаний и не меняются быстро, считает Виталий Манжос из БКС. По его мнению, несколько лучше выглядят перспективы у акций торговых сетей, в целом взгляд аналитиков БКС на этот сектор позитивный.

Старший аналитик «Т-Инвестиций» Александр Потехин считает, что в текущих условиях рынок не имеет весомых драйверов для формирования устойчивого роста в перспективе ближайших месяцев. «Аппетит к риску у инвесторов низок, что негативно сказывается в первую очередь на оценках компаний, находящихся в сложном финансовом положении, а также компаний, бизнес которых в высокой степени подвержен циклическим рискам», — говорит он.

У БКС нейтральный взгляд на индекс Мосбиржи, но при этом он близок к позитивному. Как отмечает Манжос, к началу октября, после устойчивого полуторамесячного падения, российский рынок акций выглядит излишне перепроданным. До конца года аналитик не исключает восстановления индекса в диапазон 2800–3000 пунктов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба