Завтра Минфин РФ дебютирует с облигациями, номинированными в китайских юанях. Данный инвестинструмент обладает рядом интересных особенностей и, видимо, должен привлечь к себе внимание рынка. Мы считаем текущий момент благоприятным для открытия позиции.

Минфин России планирует 2 декабря 2025 г. провести сбор заявок на два выпуска облигаций федерального займа с постоянным купонным доходом, номинированных в китайских юанях. Объемы эмиссии и ставки купонного дохода будут определены по итогам сбора книги заявок. Техническое размещение на бирже запланировано на 8 декабря 2025 г.

Заявленные ориентиры по купонам выглядят интересно с точки зрения получения доходной экспозиции на валюту. Кроме того, с учетом крепкого рубля мы рассматриваем текущий момент как благоприятный для открытия позиции в инвалютных инструментах: наряду с хеджированием валютного риска, инвесторы могут потенциально рассчитывать и на интересную рублевую доходность.

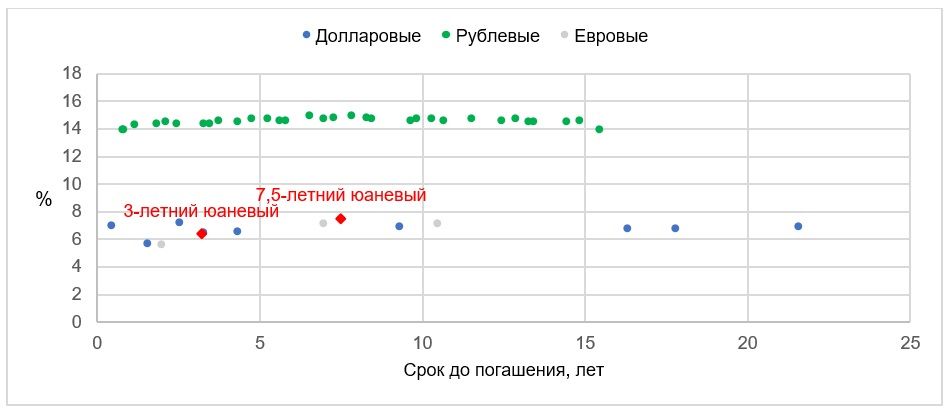

Поскольку имеются рублевые ОФЗ, можно примерно рассчитать, какой валютный курс закладывается участниками долгового рынка в котировки бумаг. Сразу заметим, что, базируясь на заявленных ориентирах по купонам, юаневые выпуски позиционированы в целом по рынку: как видно на графике ниже, 3-летний выпуск находится на уровне долларовых суверенных «собратьев», тогда как более длинная юаневая облигация — на уровне бумаги в евро с погашением в 2032 г.

Если исходить из паритета доходностей, то в рынок заложено ежегодное ослабление рубля на уровне 7–8% в среднесрочной перспективе. Если же девальвация российской валюты по факту окажется сильнее, то покупка инвалютных бумаг (юаневых, долларовых или евровых) будет выгоднее — принесет бóльшую рублевую доходность, чем инвестирование в ОФЗ. Нам представляется, что такой темп обесценения рубля в целом не выглядит каким-то запредельным уровнем. Если придерживаться этой предпосылки, то более прибыльным хеджем от ослабления рубля видятся инвалютные облигации.

Российские суверенные облигации

Важный момент: приобретение облигаций и получение по ним выплат будут доступны в китайских юанях или в российских рублях по выбору инвестора. Отметим, что по «замещающим» облигациям Минфина такой опции нет — они фактически являются квазивалютными: их обслуживание происходит в рублях по курсу ЦБ РФ. Квазивалютными являются и все облигации от отечественных корпоративных заемщиков, номинированные в долларах и евро. Более того, размещаемые с начала 2025 г. корпоративные юаневые облигации тоже обслуживаются в рублях по курсу. Иными словами, на текущий момент получить обслуживание российских инвалютных облигаций непосредственно в валюте номинала можно только по юаневым бумагам, выпущенным до 2025 г.

Российский юаневый облигационный сегмент

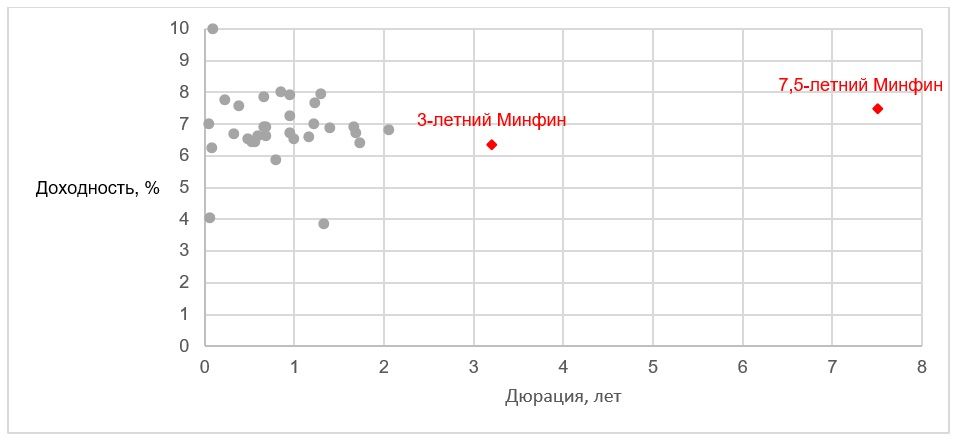

На графике выше видно, что размещаемые выпуски обещают стать самыми длинными в российском юаневом сегменте. Вообще срочность номинированных в CNY облигаций крайне невелика: дюрация отраслевого индекса МосБиржи составляет всего 265 дней. Даже по среднесрочным корпоративным выпускам практически всегда предусмотрена более ранняя оферта, что не позволяет зафиксировать по ним доходность на весь период обращения. Поскольку по бондам Минфина оферт не предусмотрено, инвесторы имеют возможность зафиксировать юаневую доходность на несколько лет (3,2 года и 7,5 лет соответственно). И если открыть 3-летний депозит в юанях еще потенциально возможно, то открытие вклада в банке на 7,5 лет, насколько мы понимаем, станет практически невыполнимой задачей.

Впрочем, стоит учитывать, что долгосрочные облигации характеризуются высоким процентным риском: в отдельные периоды даже купон может быть не в состоянии полностью защитить доход инвестора от всплесков ценовой волатильности. Поэтому нашей базовой рекомендацией в отношении инвалютных бумаг остается фокус на сравнительно короткие облигации. Если уж заходить в долгосрок под идею фиксации ставки на перспективу, то следует ориентироваться на заемщиков, в кредитном качестве которых не приходится сомневаться. На наш взгляд, этой цели в первую очередь удовлетворяют суверенные бумаги.

Хотя о биржевой ликвидности минфиновских юаневых облигаций говорить преждевременно, отметим, что в целом уровень ликвидности российских юаневых облигаций оставляет желать лучшего. Из более чем 40 биржевых выпусков в CNY к реально ликвидным можно отнести от силы десяток. Не лучше обстоит ситуация с ликвидностью и у «замещающих» гособлигаций: в силу очень высоких номиналов ($200 000 или €100 000) хорошей биржевой ликвидностью могут похвастаться только два долларовых выпуска Минфина — с погашением в 2028 и 2030 гг. Если размещаемые сейчас юаневые выпуски окажутся ликвидными (сравнительно невысокий номинал CNY 10 000 дает на это надежду), то доступная для отечественного розничного инвестора экспозиция на инвалюты с кредитным риском РФ сразу возрастет вдвое.

Текущий момент представляется подходящим для открытия позиции не только по причине крепкого рубля. Как видно на графике ниже, цены российских облигаций, номинированных в отличных от рубля валютах, сейчас далеки от своих максимумов, а значит, доходности находятся на относительно привлекательных уровнях.

Индексы чистых цен российских облигаций, номинированных в инвалютах

Если говорить о потенциальном объеме размещения, то, по данным Reuters со ссылкой на свои источники, Минфин может совокупно привлечь через юаневые облигации сумму, эквивалентную ₽400 млрд. Для справки: с начала 2025 г. уже размещено ОФЗ на ₽7,5 трлн по номиналу (при общей выручке ₽6,5 трлн). С учетом того что общий объем рынка только рублевых ОФЗ достигает ₽28,8 трлн, дебютное размещение в юанях не должно привести к заметному увеличению госдолга.

Комментируя предстоящее размещение, министр финансов РФ Антон Силуанов не исключил, что гособлигации, номинированные в юанях, могут стать постоянным инструментом. От себя добавим, что потенциал для наращивания есть: так, при условии размещения юаневых бумаг на ₽400 млрд, их доля составит всего 14% рынка инвалютных гособлигаций РФ (и это с учетом погашения в декабре выпуска, номинированного в евро).

Кстати, погашение 4 декабря 2025 г. суверенного выпуска общим объемом €1,75 млрд («замещающая» бумага + еврооблигация), по-видимому, сыграет роль и в размещении юаневых выпусков: можно ожидать, что часть средств будет реинвестирована. Следующее погашение суверенной бумаги (объемом $3 млрд) ожидается 27 мая 2026 г., и Минфин вполне может приурочить к этой дате размещение новых юаневых облигаций.

К сожалению, на юаневые ОФЗ не будет распространяться норма об освобождении от валютной переоценки. Речь идет об одной из льгот для частных инвесторов, которая предусматривает освобождение дохода в виде курсовой разницы от уплаты НДФЛ при продаже/погашении суверенных еврооблигаций. Впрочем, насколько мы понимаем, снизить налогообложение можно будет, например, с помощью льготы за долгосрочное владение (ЛДВ): при удержании ценной бумаги в портфеле более 3 лет инвестор имеет право подать на ежегодный налоговый вычет в размере до ₽3 млн за каждый полный год по истечении 3 лет. Отметим, что данная льгота распространяется и на доход, полученный от валютной переоценки бумаги.

Таким образом, дебютные облигации Минфина в китайской валюте позволяют получить доходную долгосрочную экспозицию на юань с кредитным риском РФ. На наш взгляд, это довольно интересный инструмент, кроме того, мы рассматриваем текущий момент благоприятным для открытия позиции.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба