Инвестиционный банк Morgan Stanley выиграет от запуска собственных ETF даже в случае их низкой доходности. Такое мнение высказал инвестиционный директор ProCap Джефф Парк.

6 января Morgan Stanley подал в Комиссию по ценным бумагам и биржам США заявки на запуск двух спотовых ETF. Один фонд будет отслеживать цену биткоина, второй — Solana. В случае одобрения доступ к продуктам получат более 19 млн клиентов подразделения по управлению капиталом банка.

По словам эксперта, финучреждение делает ставку на долгосрочные имиджевые преимущества, а не только на приток капитала.

Парк считает, что наличие спотового биткоин-ETF сигнализирует о «дальновидности и смелости» управляющего активами. Это создает образ прогрессивной компании, что особенно важно в борьбе за талантливых сотрудников.

«Это позитивный внешний фактор, который поможет в рекрутинге топ-специалистов на фоне конкурентов», — подчеркнул CIO ProCap.

Он также отметил планы Morgan Stanley по монетизации брокерского подразделения ETRADE через партнерства в сфере токенизации и криптовалютной торговли. Рынок цифровых активов оказался значительно масштабнее, чем предполагали профессионалы индустрии, добавил эксперт.

Аналитик Morningstar Брайан Армор предположил, что «неожиданный» ход Morgan Stanley нацелен на перевод существующих клиентов в собственные фонды.

«Вход банка в сектор крипто-ETF добавит рынку легитимности, и другие могут последовать этому примеру», — заявил Армор в комментарии Reuters.

Приток в ETF

В начале 2026 года рынок криптовалют продемонстрировал устойчивость благодаря возобновлению притока средств в спотовые ETF. Однако фундаментальные ончейн-показатели продолжают снижаться, указывая на скрытую слабость спроса.

Биткоин завершил 2025 год консолидацией ниже уровня сопротивления $92 000. Котировки стабилизировались благодаря институциональным потокам на фоне низкой праздничной ликвидности. 5 января первая криптовалюта торговалась в районе $93 000, Ethereum удерживался около $3200.

По данным BRN, с 29 декабря по 2 января чистый приток в спотовые биткоин-ETF составил $459 млн при объеме торгов около $14 млрд. Ethereum-фонды привлекли $161 млн, продукты на базе XRP — $43 млн. Смена тренда произошла после затяжных оттоков в декабре.

Глава отдела исследований BRN Тимоти Мисир отметил, что рост обеспечивается внешним капиталом, тогда как внутренние ресурсы рынка истощены.

«Оптимизм вернулся, но уверенность инвесторов остается условной», — подчеркнул аналитик.

Фундаментальная картина противоречит ценовой динамике. В конце декабря 30-дневное изменение реализованной капитализации биткоина ушло в отрицательную зону. Это прервало один из самых длительных периодов притока капитала в сеть за всю историю. Долгосрочные держатели начали ускоренно фиксировать убытки, несмотря на относительно стабильный курс.

Мисир охарактеризовал ситуацию как типичную для поздней стадии цикла: волатильность падает, а главным стресс-фактором становится время. Инвесторы покидают рынок не из-за страха, а по причине истощения.

Аналитики QCP Capital также сохраняют осторожность. Несмотря на позитивные сигналы на рынке опционов и интерес к длинным позициям, ликвидность остается хрупкой. Внимание трейдеров переключилось с политических новостей (операции США в Венесуэле) на макроэкономические данные, которые определят дальнейшие ожидания по ставкам.

Спотовые XRP-ETF

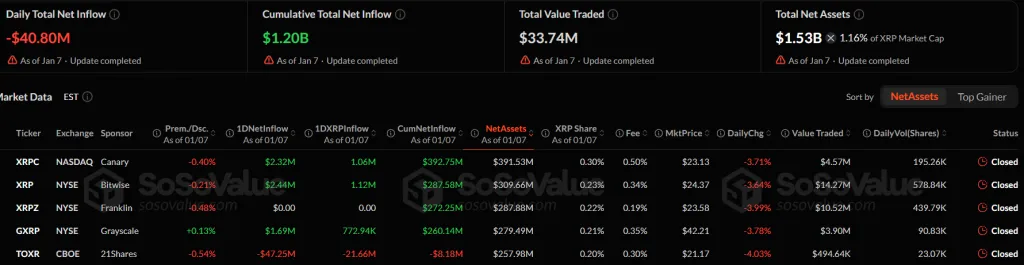

Американские спотовые ETF на базе XRP впервые завершили торговый день с отрицательным балансом. Это прервало 36-дневную серию притоков.

7 января совокупный вывод средств из пяти фондов составил $40,8 млн. Отрицательную динамику показал только продукт TOXR от 21Shares — инвесторы забрали из него $47,25 млн. Фонды от Canary, Bitwise и Grayscale зафиксировали незначительный приток на уровне $2 млн.

Аналитик BTC Markets Рейчел Лукас назвала первый отток «заметным сдвигом», но отметила его скромный масштаб — менее 3% от общего объема поступлений. Эксперт объяснила ситуацию фиксацией прибыли после роста XRP с $1,8 до $2,4 и общей коррекцией рынка.

Лукас подчеркнула, что фундаментальные показатели остаются сильными: биржевые резервы находятся на минимумах, а объемы транзакций высоки. При возобновлении притока средств актив может протестировать отметку $3.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба