30 июня 2010 КапиталЪ

Стратегия на неделю

Потеряв 3,7% за неделю, S&P500 по сути лишился достижений предыдущих двух недель. У S&P теперь есть два ключевых уровня: первый - приблизительно на 1065 пунктах, который представляет внутридневной минимум стремительного обвала рынка 6 мая, а также минимум закрытия 8 июня и февральской коррекции, за которым следует 1040, который является внутридневным минимумом тех же двух коррекций. Мы опасаемся, что если рынок не удержится за этих уровнях, его постигнет куда более существенное падение. Однако успешный тест может открыть дверь краткосрочному ралли. Мы думаем, что шансы у последнего немного выше.

Потеряв 3,7% за неделю, S&P500 по сути лишился достижений предыдущих двух недель, и мы вернулись к ситуации, которую описывали три недели назад. У S&P теперь есть два ключевых уровня: первый - приблизительно на 1065 пунктах, который представляет внутридневной минимум стремительного обвала рынка 6 мая, а также минимум закрытия 8 июня и февральской коррекции, за которым следует 1040, который является внутридневным минимумом тех же двух коррекций. Мы опасаемся, что если рынок не удержится за этих уровнях, его постигнет куда более существенное падение. Однако успешный тест может открыть дверь краткосрочному ралли. Мы думаем, что шансы у последнего немного выше.

Когда три недели назад рынок отскочил от этих уровней, мы были несколько удивлены, как легко он преодолел 200-дневную скользящую среднюю (МА), которая была очень сильной поддержкой и стала серьезным сопротивлением. Кроме того, мы хотели бы отметить, что нефть довольно устойчиво держалась вокруг $77/барр. WTI, тогда как во время предыдущей коррекции она провалилась до $70.

Страхи, связанные с рисками госдолга в Европе и проблемами французских и испанских банков, привели к расширению доходности и CDS нескольких европейских стран, особенно PIIGS. Однако, в отличие от предыдущих вспышек страха, евро был относительно силен и держался выше $1,23 в течение последних двух недель. Как мы писали на прошлой неделе, часть роста евро произошла из-за массивного закрытия коротких позиций. По состоянию на 22 июня, чистая некоммерческая короткая позиция вновь увеличилась на 9 тыс. до 71 тыс., позволяя предположить, что возможно некоторое дальнейшее закрытие «шортов»

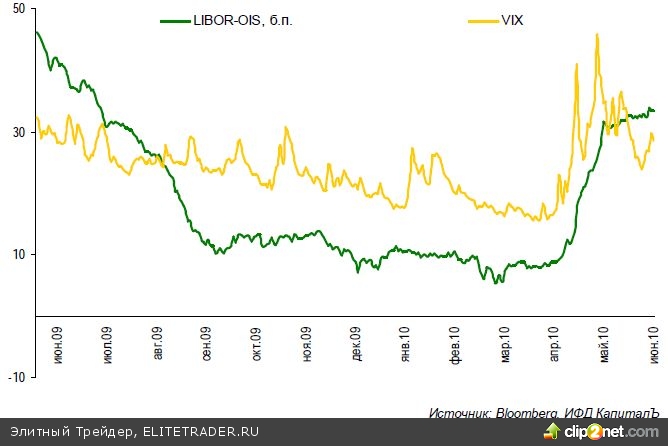

Некоторые волнуются по поводу завершения в четверг 12-месячной программы ЕЦБ по рефинансированию долгосрочных долгов (LTRO) на сумму €442 млрд. Это вероятно оказало некоторое давление на спреды TED и LIBOR-OIS, которые расширились несколько недель назад. (С тех пор спреды сохранялись довольно стабильными.) Ранее некоторые европейские страны (особенно Германия) высказывали пожелания, чтобы окончание программы означало начало конца чрезвычайных программ по поддержанию ликвидности. Как нам представляется, некоторые типы обеспечения LTRO могут быть не приемлемыми на рынке репо, но ЕЦБ все равно предоставит необходимую ликвидность, хотя срок погашения может стать меньше. Мы думаем, что в нынешних условиях прагматизм окажется сильнее принципа, как это имело место с изменением позиции ЕЦБ по монетизации долга.

Стресс в частном фондировании?

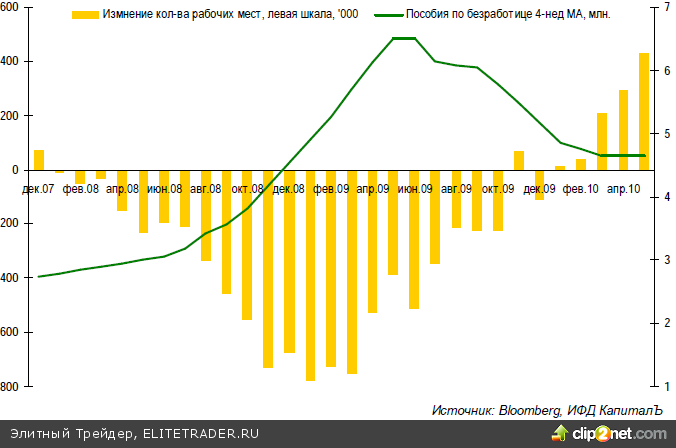

Многое на этой неделе будет зависеть от экономических данных, особенно от статистики по рабочим местам за июнь (пятница, 16:30). В мае количество рабочих мест увеличилось на 431 тыс., в значительной степени из-за найма временных государственных служащих: количество рабочих мест в частных компаниях выросло на очень скромные 41 тыс. В отношении июня ожидания полностью противоположные: предполагается, что общее число несельскохозяйственных рабочих мест уменьшилось на 110 тыс., в то время как количество рабочих мест в частных компаниях выросло на 113 тыс. Если инвесторы придадут большее значение данным по частному сектору, рынок может вырасти, особенно если цифры окажутся лучше ожидаемых. До статистики по новым рабочим местам рынок может отреагировать на индекс занятости ADP (среда, 16:15) и индекс безработицы Challenger (четверг, 15:30), хотя их прогнозирующая способность сомнительна.

Мы не ожидаем в ближайшей перспективе сколь-нибудь серьезного устойчивого роста на рынке труда. Как мы писали в мае, новый прогноз ФРС по безработице на уровне 9,2% к концу года, кажется нереалистичным, так как он означает, что каждый месяц должно добавляться приблизительно 370 тыс. рабочих мест. Безработица скорее останется на более высоких уровнях, что-то вроде нынешних 9,7%.

Рынок труда в Штатах

Еженедельные данные по безработице по-прежнему остаются в центре внимания. После нескольких недель роста, подчас превышавшего прогнозы, на прошлой неделе количество заявлений на выплату пособия немного уменьшилось. Особых изменений на этой неделе не ожидается, но уровни остаются очень высокими.

В результате высокой безработицы потребление, вероятно, останется низким, что означает слабый экономический рост. Это должно найти отражение в слабых данных по личным расходам, каким бы ни было увеличение личных доходов (и то, и другое сегодня, 16:30).

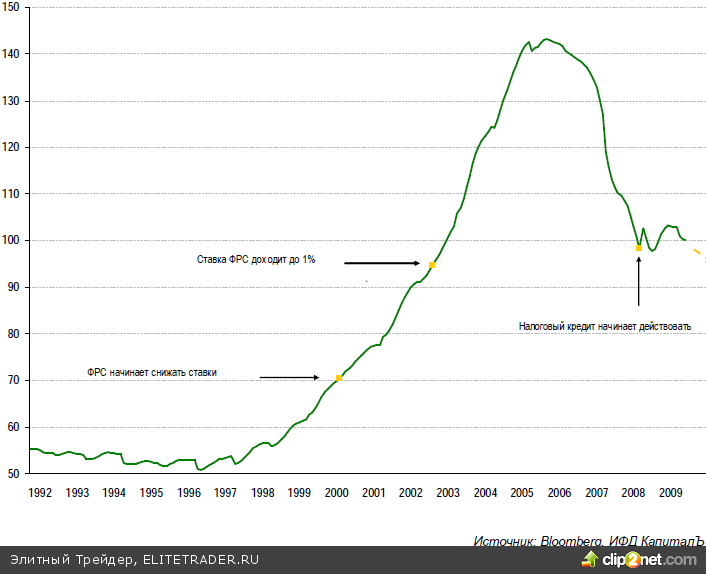

Другим источником давления на экономику остается рынок жилой недвижимости. В мае продажи новых домов упали на 33% до 300 тыс., что гораздо ниже, чем ожидалось – это минимальный уровень с 1965г., когда началось ведение этой статистики (а тогда население США было на 37% меньше). Продажи существующих домов также продемонстрировали резкое снижение вместо ожидавшегося увеличения. На прошлой неделе KB Homes и Lennar объявили о снижении продаж, но были около точки нулевой чистой рентабельности. Они заявили, что число новых заказов в настоящее время снизилось приблизительно на 25% и высказали осторожные прогнозы на 2П10.

На прошлой неделе было объявлено, что выбыло более трети лиц, принимавших участие в программе модификации ипотеки. Это может привести к взысканиям банками прав на сотни тысяч заложенных домов, хотя мы думаем, что усилия банков по взысканиям не только в этой группе, вероятно, еще более снизят цены. Всеобщее внимание будет сосредоточено на индексе Case-Shiller (завтра, 17:00) за апрель, который предположительно снизился третий месяц подряд (хотя сравнения г-к-г пока еще положительны).

Отношение цен на недвижимость к медианному доходу

Мы вновь повторяем свою давнишнюю точку зрения, что приближается новая фаза падения цен на жилье, несмотря на рекордно низкие процентные ставки ипотечных кредитов, особенно теперь, когда налоговые льготы истекли. Учитывая приближающиеся в США выборы и настроения налогоплательщиков, продление Конгрессом кредита кажется маловероятным. Даже если он это сделает, рост рынка, вероятно, будет недолгим, и за ним последует резкий спад, как показали данные по продажам домов за май. Ту же картину мы видели с продажами автомобилей (пятница, 01:00).

С учетом этих условий, плюс коррекции фондового рынка в мае-июне, было бы не удивительно, если индекс доверия потребителей несколько понизился (завтра, 18:00). Предполагается, что все индексы, включая Chicago PMI (среда, 17:45), производственный ISM (четверг, 18:00) и заказы на промышленные товары (пятница, 18:00), также продемонстрируют некоторое снижение экономической активности. Не ожидается никаких сюрпризов от окончательной версии европейского PMI (четверг, 12:00).

На этой неделе календарь корпоративной отчетности очень ненасыщен. Micron Technology (сегодня, ПЗ) может дать немного информации о спросе на чипы памяти и, соответственно, на расходы, связанные с информационными технологиями. Другие отчитывающиеся компании, являющиеся компонентами S&P 500, Monsanto (среда, ДО), Apollo Group и General Mills (обе в среду, ПЗ) и Constellation Brands (четверг, ДО) работают в довольно устойчивых секторах и вряд ли чем-то удивят.

Объем торгов, вероятно, будет оставаться низким, особенно перед важными данными по рабочим местам, т.к. продолжается период летних отпусков. На наш взгляд, можно ожидать некоторой спекулятивной подгонки ценовых уровней в среду, когда завершается 2К10, за который индекс S&P500 уже потерял 2,5%.

Потеряв 3,7% за неделю, S&P500 по сути лишился достижений предыдущих двух недель. У S&P теперь есть два ключевых уровня: первый - приблизительно на 1065 пунктах, который представляет внутридневной минимум стремительного обвала рынка 6 мая, а также минимум закрытия 8 июня и февральской коррекции, за которым следует 1040, который является внутридневным минимумом тех же двух коррекций. Мы опасаемся, что если рынок не удержится за этих уровнях, его постигнет куда более существенное падение. Однако успешный тест может открыть дверь краткосрочному ралли. Мы думаем, что шансы у последнего немного выше.

Потеряв 3,7% за неделю, S&P500 по сути лишился достижений предыдущих двух недель, и мы вернулись к ситуации, которую описывали три недели назад. У S&P теперь есть два ключевых уровня: первый - приблизительно на 1065 пунктах, который представляет внутридневной минимум стремительного обвала рынка 6 мая, а также минимум закрытия 8 июня и февральской коррекции, за которым следует 1040, который является внутридневным минимумом тех же двух коррекций. Мы опасаемся, что если рынок не удержится за этих уровнях, его постигнет куда более существенное падение. Однако успешный тест может открыть дверь краткосрочному ралли. Мы думаем, что шансы у последнего немного выше.

Когда три недели назад рынок отскочил от этих уровней, мы были несколько удивлены, как легко он преодолел 200-дневную скользящую среднюю (МА), которая была очень сильной поддержкой и стала серьезным сопротивлением. Кроме того, мы хотели бы отметить, что нефть довольно устойчиво держалась вокруг $77/барр. WTI, тогда как во время предыдущей коррекции она провалилась до $70.

Страхи, связанные с рисками госдолга в Европе и проблемами французских и испанских банков, привели к расширению доходности и CDS нескольких европейских стран, особенно PIIGS. Однако, в отличие от предыдущих вспышек страха, евро был относительно силен и держался выше $1,23 в течение последних двух недель. Как мы писали на прошлой неделе, часть роста евро произошла из-за массивного закрытия коротких позиций. По состоянию на 22 июня, чистая некоммерческая короткая позиция вновь увеличилась на 9 тыс. до 71 тыс., позволяя предположить, что возможно некоторое дальнейшее закрытие «шортов»

Некоторые волнуются по поводу завершения в четверг 12-месячной программы ЕЦБ по рефинансированию долгосрочных долгов (LTRO) на сумму €442 млрд. Это вероятно оказало некоторое давление на спреды TED и LIBOR-OIS, которые расширились несколько недель назад. (С тех пор спреды сохранялись довольно стабильными.) Ранее некоторые европейские страны (особенно Германия) высказывали пожелания, чтобы окончание программы означало начало конца чрезвычайных программ по поддержанию ликвидности. Как нам представляется, некоторые типы обеспечения LTRO могут быть не приемлемыми на рынке репо, но ЕЦБ все равно предоставит необходимую ликвидность, хотя срок погашения может стать меньше. Мы думаем, что в нынешних условиях прагматизм окажется сильнее принципа, как это имело место с изменением позиции ЕЦБ по монетизации долга.

Стресс в частном фондировании?

Многое на этой неделе будет зависеть от экономических данных, особенно от статистики по рабочим местам за июнь (пятница, 16:30). В мае количество рабочих мест увеличилось на 431 тыс., в значительной степени из-за найма временных государственных служащих: количество рабочих мест в частных компаниях выросло на очень скромные 41 тыс. В отношении июня ожидания полностью противоположные: предполагается, что общее число несельскохозяйственных рабочих мест уменьшилось на 110 тыс., в то время как количество рабочих мест в частных компаниях выросло на 113 тыс. Если инвесторы придадут большее значение данным по частному сектору, рынок может вырасти, особенно если цифры окажутся лучше ожидаемых. До статистики по новым рабочим местам рынок может отреагировать на индекс занятости ADP (среда, 16:15) и индекс безработицы Challenger (четверг, 15:30), хотя их прогнозирующая способность сомнительна.

Мы не ожидаем в ближайшей перспективе сколь-нибудь серьезного устойчивого роста на рынке труда. Как мы писали в мае, новый прогноз ФРС по безработице на уровне 9,2% к концу года, кажется нереалистичным, так как он означает, что каждый месяц должно добавляться приблизительно 370 тыс. рабочих мест. Безработица скорее останется на более высоких уровнях, что-то вроде нынешних 9,7%.

Рынок труда в Штатах

Еженедельные данные по безработице по-прежнему остаются в центре внимания. После нескольких недель роста, подчас превышавшего прогнозы, на прошлой неделе количество заявлений на выплату пособия немного уменьшилось. Особых изменений на этой неделе не ожидается, но уровни остаются очень высокими.

В результате высокой безработицы потребление, вероятно, останется низким, что означает слабый экономический рост. Это должно найти отражение в слабых данных по личным расходам, каким бы ни было увеличение личных доходов (и то, и другое сегодня, 16:30).

Другим источником давления на экономику остается рынок жилой недвижимости. В мае продажи новых домов упали на 33% до 300 тыс., что гораздо ниже, чем ожидалось – это минимальный уровень с 1965г., когда началось ведение этой статистики (а тогда население США было на 37% меньше). Продажи существующих домов также продемонстрировали резкое снижение вместо ожидавшегося увеличения. На прошлой неделе KB Homes и Lennar объявили о снижении продаж, но были около точки нулевой чистой рентабельности. Они заявили, что число новых заказов в настоящее время снизилось приблизительно на 25% и высказали осторожные прогнозы на 2П10.

На прошлой неделе было объявлено, что выбыло более трети лиц, принимавших участие в программе модификации ипотеки. Это может привести к взысканиям банками прав на сотни тысяч заложенных домов, хотя мы думаем, что усилия банков по взысканиям не только в этой группе, вероятно, еще более снизят цены. Всеобщее внимание будет сосредоточено на индексе Case-Shiller (завтра, 17:00) за апрель, который предположительно снизился третий месяц подряд (хотя сравнения г-к-г пока еще положительны).

Отношение цен на недвижимость к медианному доходу

Мы вновь повторяем свою давнишнюю точку зрения, что приближается новая фаза падения цен на жилье, несмотря на рекордно низкие процентные ставки ипотечных кредитов, особенно теперь, когда налоговые льготы истекли. Учитывая приближающиеся в США выборы и настроения налогоплательщиков, продление Конгрессом кредита кажется маловероятным. Даже если он это сделает, рост рынка, вероятно, будет недолгим, и за ним последует резкий спад, как показали данные по продажам домов за май. Ту же картину мы видели с продажами автомобилей (пятница, 01:00).

С учетом этих условий, плюс коррекции фондового рынка в мае-июне, было бы не удивительно, если индекс доверия потребителей несколько понизился (завтра, 18:00). Предполагается, что все индексы, включая Chicago PMI (среда, 17:45), производственный ISM (четверг, 18:00) и заказы на промышленные товары (пятница, 18:00), также продемонстрируют некоторое снижение экономической активности. Не ожидается никаких сюрпризов от окончательной версии европейского PMI (четверг, 12:00).

На этой неделе календарь корпоративной отчетности очень ненасыщен. Micron Technology (сегодня, ПЗ) может дать немного информации о спросе на чипы памяти и, соответственно, на расходы, связанные с информационными технологиями. Другие отчитывающиеся компании, являющиеся компонентами S&P 500, Monsanto (среда, ДО), Apollo Group и General Mills (обе в среду, ПЗ) и Constellation Brands (четверг, ДО) работают в довольно устойчивых секторах и вряд ли чем-то удивят.

Объем торгов, вероятно, будет оставаться низким, особенно перед важными данными по рабочим местам, т.к. продолжается период летних отпусков. На наш взгляд, можно ожидать некоторой спекулятивной подгонки ценовых уровней в среду, когда завершается 2К10, за который индекс S&P500 уже потерял 2,5%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба