13 августа 2010 DollarCollapse.com | Архив

Перемены произошли почти незаметно. В начале года мы теряем рабочие места и угрюмо смотрим на растущий список неплатежеспособных европейских стран и американских штатов, а затем мы вдруг снова оказываемся в пузыре. Уровень безработицы в США стал падать. Железная руда подорожала на 170% за последний год, а нефть торгуется уже по $76 за баррель. Горячие деньги снова покупают акции развивающихся стран и «мусорные» облигации. То есть все опять в порядке.

Чудесное выздоровление вызвано бесплатными деньгами и ничем иным. Они остановили схлопывание и позволили банкам и хедж-фондам снова встать на ноги. Рано или поздно кто-то что-то покупает, получает прибыль, и все стадо бросается вперед, боясь остаться позади.

Вопрос теперь в том, вырастет ли этот новый пузырь государственного долга до размеров интернет- и жилищных пузырей. В его пользу говорит тот факт, что центральные банки пока использовали лишь малую часть вновь созданных резервов. Когда они все поступят в мировую кровеносную систему, ситуация напомнит нам сцену из «Криминального чтива», в которой Джон Траволта (John Travolta) делает Уме Турман (Uma Thurman) укол адреналина.

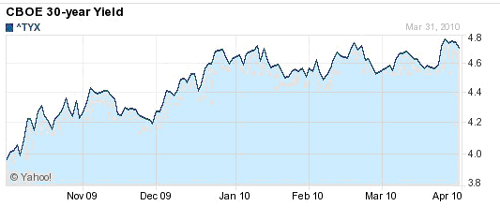

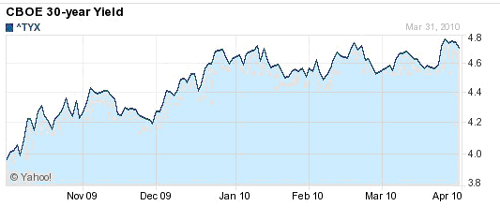

С другой стороны, похоже, что рынки облигаций начинают осознавать, что их держат за дураков. Доходность американской тридцатилетней облигации уже некоторое время ползет вверх, и процентные ставки подпрыгнули в начале месяца, когда Америка опубликовала прекрасную статистику по безработице.

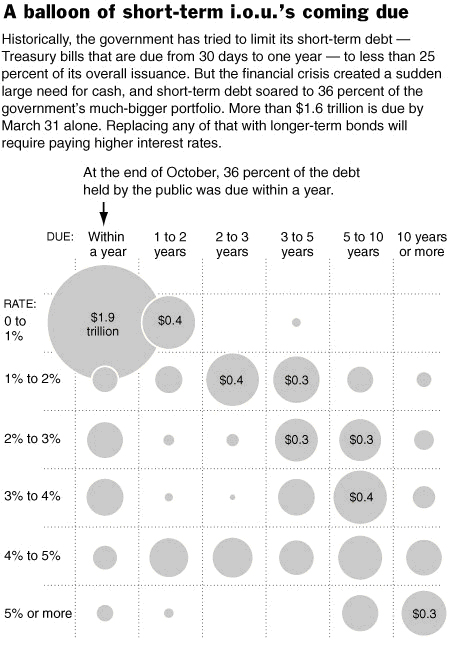

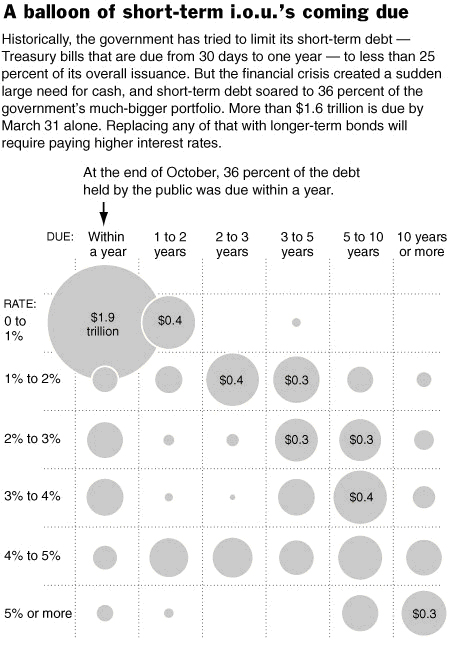

Не секрет, что все кредиты с переменной ставкой привязаны к доходности государственных облигаций, и резкий ее рост раздавит все зеленые ростки и вернет нас в ситуацию 2008 года. И так как Америка, известная своим умением выбирать самую глупую и рискованную манеру поведения, финансирует свои нужды краткосрочными займами, каждый новый аукцион теперь – это потенциальный «черный лебедь». Таблица ниже взята из октябрьского номера New York Times. Можно спокойно предположить, что сегодня эти цифры еще хуже: исторически правительство старалось ограничить объем долгов со сроком выплаты от 30 дней до одного года до 25% от общего объема. После начала кризиса эта цифра выросла до 36%, и более $1,6 трлн нужно погасить до 31.03.2010. Замена их на долгосрочные облигации приведет к росту ставок.

А вот вам расписание казначейских аукционов на начало апреля:

Понедельник: $28 млрд трехмесячных биллей и $29 млрд шестимесячных биллей, а также $8 млрд десятилетних облигаций.

Вторник: $26 млрд годовых биллей и $40 млрд трехлетних нот.

Среда: $21 млрд десятилетних нот.

Четверг: $13 млрд тридцатилетних облигаций.

То есть Америка выкидывает на рынок количество облигаций, ранее продаваемых за год, в четыре дня. Огромное количество долга надо теперь постоянно рефинансировать, и поэтому такая ситуация будет сохраняться до конца нашей жизни. Ждем второго раунда на рынке облигаций

Rubino, John (Рубино, Джон) - Джон Рубино - основатель портала DollarCollapse.com, соавтор вместе с Джеймсом Терком книги Крах доллара (The Collapse of the Dollar, Doubleday), и автор Чистые деньги: в поисках успешных акций в зеленых технологиях (Clean Money: Picking Winners in the Green-Tech Boom, Wiley). Пишет для CFA Magazine, редактирует DollarCollapse.com и GreenStockInvesting.com

Источник (перевод) goldenfront.ru

Чудесное выздоровление вызвано бесплатными деньгами и ничем иным. Они остановили схлопывание и позволили банкам и хедж-фондам снова встать на ноги. Рано или поздно кто-то что-то покупает, получает прибыль, и все стадо бросается вперед, боясь остаться позади.

Вопрос теперь в том, вырастет ли этот новый пузырь государственного долга до размеров интернет- и жилищных пузырей. В его пользу говорит тот факт, что центральные банки пока использовали лишь малую часть вновь созданных резервов. Когда они все поступят в мировую кровеносную систему, ситуация напомнит нам сцену из «Криминального чтива», в которой Джон Траволта (John Travolta) делает Уме Турман (Uma Thurman) укол адреналина.

С другой стороны, похоже, что рынки облигаций начинают осознавать, что их держат за дураков. Доходность американской тридцатилетней облигации уже некоторое время ползет вверх, и процентные ставки подпрыгнули в начале месяца, когда Америка опубликовала прекрасную статистику по безработице.

Не секрет, что все кредиты с переменной ставкой привязаны к доходности государственных облигаций, и резкий ее рост раздавит все зеленые ростки и вернет нас в ситуацию 2008 года. И так как Америка, известная своим умением выбирать самую глупую и рискованную манеру поведения, финансирует свои нужды краткосрочными займами, каждый новый аукцион теперь – это потенциальный «черный лебедь». Таблица ниже взята из октябрьского номера New York Times. Можно спокойно предположить, что сегодня эти цифры еще хуже: исторически правительство старалось ограничить объем долгов со сроком выплаты от 30 дней до одного года до 25% от общего объема. После начала кризиса эта цифра выросла до 36%, и более $1,6 трлн нужно погасить до 31.03.2010. Замена их на долгосрочные облигации приведет к росту ставок.

А вот вам расписание казначейских аукционов на начало апреля:

Понедельник: $28 млрд трехмесячных биллей и $29 млрд шестимесячных биллей, а также $8 млрд десятилетних облигаций.

Вторник: $26 млрд годовых биллей и $40 млрд трехлетних нот.

Среда: $21 млрд десятилетних нот.

Четверг: $13 млрд тридцатилетних облигаций.

То есть Америка выкидывает на рынок количество облигаций, ранее продаваемых за год, в четыре дня. Огромное количество долга надо теперь постоянно рефинансировать, и поэтому такая ситуация будет сохраняться до конца нашей жизни. Ждем второго раунда на рынке облигаций

Rubino, John (Рубино, Джон) - Джон Рубино - основатель портала DollarCollapse.com, соавтор вместе с Джеймсом Терком книги Крах доллара (The Collapse of the Dollar, Doubleday), и автор Чистые деньги: в поисках успешных акций в зеленых технологиях (Clean Money: Picking Winners in the Green-Tech Boom, Wiley). Пишет для CFA Magazine, редактирует DollarCollapse.com и GreenStockInvesting.com

Источник (перевод) goldenfront.ru

http://dollarcollapse.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба