28 сентября 2010 УНИВЕР Капитал Бобрик Петр

Мировые тренды

Одной строкой

В ФРС обсуждают сценарий количественного смягчения.

Общая картина

Решение ФЕДа продолжить сверхмягкую монетарную политику привело к росту акций, облигаций и товаров и падению доллара. В ближайшее время текущие тенденции скорее всего сохранятся.

Сектора

Хотя общий прирост цен на акции за неделю оказался не очень большим, но многие мировые фондовые индексы установили новые максимумы, местами исторические. При этом не было резких движений, крупных объемов, хорошо спланированных пробоев уровней. Другими словами, рост произошел исключительно по внутренним причинам, опираясь на текущие фундаментальные тенденции, и поэтому является вполне обоснованным и, главное, индикативным.

Сильнее рынка были развивающиеся страны: Бразилия, Корея, Аргентина, Индия. Хуже рынка были европейские индексы, некоторые из которых даже не установили новых максимумов, а также Китай и Японией. Последние даже падали в конце недели.

Главным фактором роста стали результаты заседания ФРС. Точнее не сами результаты, поскольку ставки опять ожидаемо не изменили, а комментарии к ним.

Прежде всего, официально констатировано, что восстановление экономики замедлилось. После этого широкие массы инвесторов приняли положение низкого старта в намерениях вывести капиталы из США (вот откуда опережающих рост развивающихся экономик). Понимая, что во избежание паники дальше сгущать краски нельзя, в заявлении ФРС также было сказано, что пока не так все плохо, чтобы принимать новые меры. А для сомневающихся добавили, что не только мониторинг продолжается, как было ранее, и если что, то ФРС тут же примет дополнительные меры, чего в прежнем меморандуме не было. Планы такие уже готовы.

Под мерами понимается скупка дополнительного объема различных бумаг с открытого рынка с целью впрыска ликвидности в фин. систему. Т.е. начнется политика количественного смягчения. А если сказать по-простому, то включат печатный станок. А пока будет продолжена прежняя политика поддержания на балансе текущего объема бумаг, т.е. реинвестирование доходов от погашения облигаций в покупку новых облигаций.

В результате сложилась ситуация, что если начнут принимать меры, то это будет означать, что ситуация резко ухудшилась, и инвесторы могут начать спасаться самостоятельно. Т.е. вместо положительного эффекта меры ФРС могут принести негатив, по крайней мере, в первое время. Например, может произойти резкое падение цен на акции, что надо учитывать при планировании операций.

Но пока обилие печатаемых денег наводняет все финансовые и даже реальные товарные рынки.

Не являются исключением и рынки облигаций. За неделю сильно выросли цены в Германии, Великобритании и Японии, т.е. на основных мировых облигационных площадках. Америка показала смешанные результаты (из-за ослабления доллара и тем самым снижения доходности госбумаг), но цены там тоже не упали, что обычно бывает, когда происходит переток средств из облигаций в акции. При этом 2 и 5 летние американские бумаги (которые менее зависимы от иностранных инвесторов, чем 30 и 10 летние) также хорошо подросли. Поэтому надо признать, что на этой неделе синхронно выросли как акции, так и облигации, что бывает только тогда, когда капитализация мировой финансовой системы растет. Это следствие проводимой сейчас сверх мягкой денежной политики. А поскольку на неделе пообещали проводить ее еще как минимум месяц, то основным сценарием на октябрь надо признать продолжение роста.

Главным пострадавшим от решения ФРС стал американский доллар.

Обещание напечатать еще ничем не обеспеченных зеленых бумажек совсем не обрадовало держателей американских активов. В результате долларовый индекс с ходу прошиб ключевой в этом году уровень 80 пунктов и вышел на минимумы с января текущего года.

Это еще более обострило отношения с Китаем, который требует обеспечить сохранность его вложений в американские гос бумаги, а не размывать их стоимость в результате обесценения американской валюты. Америка в ответ снова потребовала от США выправить сальдо торгового баланса путем повышения курса юаня, что Китай обещал сделать этим летом. Напомним, пока эти обещания привели к росту всего на 0,6%, что было названо Т. Гайтнером издевательством.

На неделе премьер Госсовета Китая Вэнь Цзябао сделал ряд важных заявлений по этому поводу. Прежде всего утверждается, что «курс юаня не связан с проблемами торгового дефицита США, а только со структурой торговли». Мол, если бы Америка производила бы дешевый ширпотреб, то все было бы нормально. А американские машины Китай может производить и самостоятельно.

Кроме того прозвучал и новый тезис, что сейчас «уверенный рост юаня губителен для экономики Поднебесной», поскольку положение с внутренним спросом очень плохое. Тем самым косвенно признано наличие серьезных проблем в экономике Китая. А потом прямо заявил, что в ближайшее время роста юаня не будет, что является прямым нарушением недавних обещаний. Это может спровоцировать новый виток торговых войн с Америкой.

Среди прочих валютных событий отметим проведение очередной порции японских интервенций, результаты которой были размыты рынков в этот же день. Другими словами ослабить иены не удается даже интервенциями! Напомним, что иены усиленно скупает Китай.

Товарная группа несколько ослабила свой рост. Сельхозтовары припали после недавнего подъема, нефть наоборот подросла. В целом товарные индексы остались приблизительно на тех же уровнях.

Среди локальных трендов отметим продолжение роста металлов. Золото вплотную подошло к 1300 долларов за унцию на идеях раскрутки мировой инфляции. На этот раз ее поддержали платиноиды и промышленные металлы, среди которых хочется выделить алюминий, подорожавший почти на 5% за неделю. Зерновые по-прежнему около максимумов, а хитом недели стало соевое масло, которое выросла около 5% и установило новый годовой максимум. Также растут хлопок и сахар.

Макроэкономические показатели

Статистики на неделе было немного, но она опять негативная. Положительные неожиданности встречались только при очень низких абсолютных данных.

Безработица

Был только один отчет. В США число первичных заявок за неделю подросло с 450 тыс. до 465 тыс. При этом ожидались цифры недельной давности, так что на рынках случилось неприятное удивление. Впрочем, не очень значительное.

Промышленность

В Евросоюзе июльские промышленные заказы также неприятно удивили. После +2,4% в июне и -1,0% ожиданий вышло -2,4%, что явилось худшим значением за год.

Соответственно за год прирост снизился с +22,8% до 11,2% при ожидании +16,5%. Напомним, на прошлой неделе вышло само производство, которое по итогам июля показало нулевую динамику. Замедление и переход к падению производства налицо. Впрочем, это весьма старые летние данные.

В США данные за август. Заказы на товары длительного пользования также снизились на -1,3% после прироста в июле на +0,7%. Ожидали приблизительно такое же падение на -1,5%.

Единственными положительными данными по промышленному блоку явились заказы без транспортных средств, которые неожиданно выросли на +2,0% при ожидании всего +0,5%. Но если вспомнить, что в июле было падение на -2,8%, то итог двух месяцев отрицателен.

Суммируя, промышленный выпуск стагнирует все больше и больше, и даже ускоряясь в своем замедлении.

Строительство

Это был главный блок статистики на неделе.

Американские данные показали в августе прирост по всем статистикам, и приблизительно в половине случаев даже несколько опередили прогнозы. Но на длинных графиках это даже не похоже на отскок. Цифры по-прежнему вблизи минимумов за десятилетия.

Новостройки как были 288 тыс, так и остались, хотя надеялись на 295 тыс. Обломс.

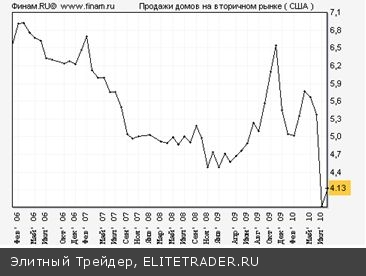

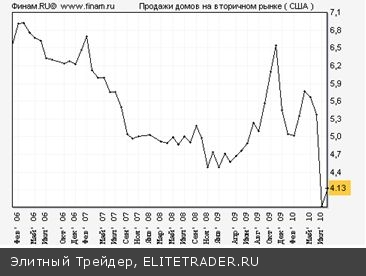

Вторичное жилье. После парадигмального обвала в июле многие надеялись на случайность прошлых цифр, некий нетипичный провал. Однако и на этот раз опубликованы данные, которые совсем не похожи на те, что выходили целые десятилетия.

При этом прирост с 3,83 до 4,13 при ожиданиях 4,10 млн. Воистину малые цифры порождают большие проценты.

Разрешения на строительство. После 0,559 вышло 0,569. Пародия на динамику.

И, наконец, новое строительство. Самые «хорошие» данные. После 546 тыс. и 550 тыс ожиданий вышло 559 тыс. Но в мае было под 700 тыс.

Более свежие данные за сентябрь пришли из Великобритании. Обзор по версии NAHB после +13 пунктов в августе показал столько же в сентябре, хотя надеялись на +14. К тому же осенью традиционно происходит спад строительной активности, и поэтому надеяться особо не на что.

Индикаторы настроений

Американский индекс опережающих индикаторов вышел +0,3%, что лучше прогнозов и прошлых данных в +0,1%. Но значение небольшое.

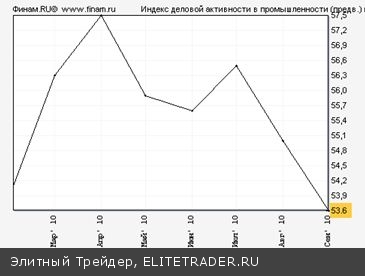

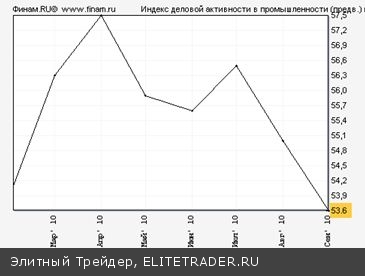

Европейский PMI вышел сильно хуже прогнозов. В промышленной компоненте 53,6 против 54,1 ожиданий, а в услугах 53,6 против 55,5. И в обоих случаях августовские данные были выше ожиданий.

По промышленности это худшее значение за год.

Затем вышел аналогичный индекс IFO по Германии, после 106,7 вышло 106,8. По крайней мере, не было падения.

Суммируя, бизнес по-прежнему мрачно оценивает свое ближайшее будущее

Одной строкой

В ФРС обсуждают сценарий количественного смягчения.

Общая картина

Решение ФЕДа продолжить сверхмягкую монетарную политику привело к росту акций, облигаций и товаров и падению доллара. В ближайшее время текущие тенденции скорее всего сохранятся.

Сектора

Хотя общий прирост цен на акции за неделю оказался не очень большим, но многие мировые фондовые индексы установили новые максимумы, местами исторические. При этом не было резких движений, крупных объемов, хорошо спланированных пробоев уровней. Другими словами, рост произошел исключительно по внутренним причинам, опираясь на текущие фундаментальные тенденции, и поэтому является вполне обоснованным и, главное, индикативным.

Сильнее рынка были развивающиеся страны: Бразилия, Корея, Аргентина, Индия. Хуже рынка были европейские индексы, некоторые из которых даже не установили новых максимумов, а также Китай и Японией. Последние даже падали в конце недели.

Главным фактором роста стали результаты заседания ФРС. Точнее не сами результаты, поскольку ставки опять ожидаемо не изменили, а комментарии к ним.

Прежде всего, официально констатировано, что восстановление экономики замедлилось. После этого широкие массы инвесторов приняли положение низкого старта в намерениях вывести капиталы из США (вот откуда опережающих рост развивающихся экономик). Понимая, что во избежание паники дальше сгущать краски нельзя, в заявлении ФРС также было сказано, что пока не так все плохо, чтобы принимать новые меры. А для сомневающихся добавили, что не только мониторинг продолжается, как было ранее, и если что, то ФРС тут же примет дополнительные меры, чего в прежнем меморандуме не было. Планы такие уже готовы.

Под мерами понимается скупка дополнительного объема различных бумаг с открытого рынка с целью впрыска ликвидности в фин. систему. Т.е. начнется политика количественного смягчения. А если сказать по-простому, то включат печатный станок. А пока будет продолжена прежняя политика поддержания на балансе текущего объема бумаг, т.е. реинвестирование доходов от погашения облигаций в покупку новых облигаций.

В результате сложилась ситуация, что если начнут принимать меры, то это будет означать, что ситуация резко ухудшилась, и инвесторы могут начать спасаться самостоятельно. Т.е. вместо положительного эффекта меры ФРС могут принести негатив, по крайней мере, в первое время. Например, может произойти резкое падение цен на акции, что надо учитывать при планировании операций.

Но пока обилие печатаемых денег наводняет все финансовые и даже реальные товарные рынки.

Не являются исключением и рынки облигаций. За неделю сильно выросли цены в Германии, Великобритании и Японии, т.е. на основных мировых облигационных площадках. Америка показала смешанные результаты (из-за ослабления доллара и тем самым снижения доходности госбумаг), но цены там тоже не упали, что обычно бывает, когда происходит переток средств из облигаций в акции. При этом 2 и 5 летние американские бумаги (которые менее зависимы от иностранных инвесторов, чем 30 и 10 летние) также хорошо подросли. Поэтому надо признать, что на этой неделе синхронно выросли как акции, так и облигации, что бывает только тогда, когда капитализация мировой финансовой системы растет. Это следствие проводимой сейчас сверх мягкой денежной политики. А поскольку на неделе пообещали проводить ее еще как минимум месяц, то основным сценарием на октябрь надо признать продолжение роста.

Главным пострадавшим от решения ФРС стал американский доллар.

Обещание напечатать еще ничем не обеспеченных зеленых бумажек совсем не обрадовало держателей американских активов. В результате долларовый индекс с ходу прошиб ключевой в этом году уровень 80 пунктов и вышел на минимумы с января текущего года.

Это еще более обострило отношения с Китаем, который требует обеспечить сохранность его вложений в американские гос бумаги, а не размывать их стоимость в результате обесценения американской валюты. Америка в ответ снова потребовала от США выправить сальдо торгового баланса путем повышения курса юаня, что Китай обещал сделать этим летом. Напомним, пока эти обещания привели к росту всего на 0,6%, что было названо Т. Гайтнером издевательством.

На неделе премьер Госсовета Китая Вэнь Цзябао сделал ряд важных заявлений по этому поводу. Прежде всего утверждается, что «курс юаня не связан с проблемами торгового дефицита США, а только со структурой торговли». Мол, если бы Америка производила бы дешевый ширпотреб, то все было бы нормально. А американские машины Китай может производить и самостоятельно.

Кроме того прозвучал и новый тезис, что сейчас «уверенный рост юаня губителен для экономики Поднебесной», поскольку положение с внутренним спросом очень плохое. Тем самым косвенно признано наличие серьезных проблем в экономике Китая. А потом прямо заявил, что в ближайшее время роста юаня не будет, что является прямым нарушением недавних обещаний. Это может спровоцировать новый виток торговых войн с Америкой.

Среди прочих валютных событий отметим проведение очередной порции японских интервенций, результаты которой были размыты рынков в этот же день. Другими словами ослабить иены не удается даже интервенциями! Напомним, что иены усиленно скупает Китай.

Товарная группа несколько ослабила свой рост. Сельхозтовары припали после недавнего подъема, нефть наоборот подросла. В целом товарные индексы остались приблизительно на тех же уровнях.

Среди локальных трендов отметим продолжение роста металлов. Золото вплотную подошло к 1300 долларов за унцию на идеях раскрутки мировой инфляции. На этот раз ее поддержали платиноиды и промышленные металлы, среди которых хочется выделить алюминий, подорожавший почти на 5% за неделю. Зерновые по-прежнему около максимумов, а хитом недели стало соевое масло, которое выросла около 5% и установило новый годовой максимум. Также растут хлопок и сахар.

Макроэкономические показатели

Статистики на неделе было немного, но она опять негативная. Положительные неожиданности встречались только при очень низких абсолютных данных.

Безработица

Был только один отчет. В США число первичных заявок за неделю подросло с 450 тыс. до 465 тыс. При этом ожидались цифры недельной давности, так что на рынках случилось неприятное удивление. Впрочем, не очень значительное.

Промышленность

В Евросоюзе июльские промышленные заказы также неприятно удивили. После +2,4% в июне и -1,0% ожиданий вышло -2,4%, что явилось худшим значением за год.

Соответственно за год прирост снизился с +22,8% до 11,2% при ожидании +16,5%. Напомним, на прошлой неделе вышло само производство, которое по итогам июля показало нулевую динамику. Замедление и переход к падению производства налицо. Впрочем, это весьма старые летние данные.

В США данные за август. Заказы на товары длительного пользования также снизились на -1,3% после прироста в июле на +0,7%. Ожидали приблизительно такое же падение на -1,5%.

Единственными положительными данными по промышленному блоку явились заказы без транспортных средств, которые неожиданно выросли на +2,0% при ожидании всего +0,5%. Но если вспомнить, что в июле было падение на -2,8%, то итог двух месяцев отрицателен.

Суммируя, промышленный выпуск стагнирует все больше и больше, и даже ускоряясь в своем замедлении.

Строительство

Это был главный блок статистики на неделе.

Американские данные показали в августе прирост по всем статистикам, и приблизительно в половине случаев даже несколько опередили прогнозы. Но на длинных графиках это даже не похоже на отскок. Цифры по-прежнему вблизи минимумов за десятилетия.

Новостройки как были 288 тыс, так и остались, хотя надеялись на 295 тыс. Обломс.

Вторичное жилье. После парадигмального обвала в июле многие надеялись на случайность прошлых цифр, некий нетипичный провал. Однако и на этот раз опубликованы данные, которые совсем не похожи на те, что выходили целые десятилетия.

При этом прирост с 3,83 до 4,13 при ожиданиях 4,10 млн. Воистину малые цифры порождают большие проценты.

Разрешения на строительство. После 0,559 вышло 0,569. Пародия на динамику.

И, наконец, новое строительство. Самые «хорошие» данные. После 546 тыс. и 550 тыс ожиданий вышло 559 тыс. Но в мае было под 700 тыс.

Более свежие данные за сентябрь пришли из Великобритании. Обзор по версии NAHB после +13 пунктов в августе показал столько же в сентябре, хотя надеялись на +14. К тому же осенью традиционно происходит спад строительной активности, и поэтому надеяться особо не на что.

Индикаторы настроений

Американский индекс опережающих индикаторов вышел +0,3%, что лучше прогнозов и прошлых данных в +0,1%. Но значение небольшое.

Европейский PMI вышел сильно хуже прогнозов. В промышленной компоненте 53,6 против 54,1 ожиданий, а в услугах 53,6 против 55,5. И в обоих случаях августовские данные были выше ожиданий.

По промышленности это худшее значение за год.

Затем вышел аналогичный индекс IFO по Германии, после 106,7 вышло 106,8. По крайней мере, не было падения.

Суммируя, бизнес по-прежнему мрачно оценивает свое ближайшее будущее

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба