17 ноября 2013 Архив freitagreichtum

Блумберг пише, что Wall street начинает сигнализировать, что 2014 год будет выглядеть примерно как 2013 г., формируя базу для первого годового убытка (год к году) по корпоративным облигациям с инвестиционным рейтингом.

Получается, что мы входим в новую фазу - ставки ФРС еще низкие, ЕЦБ только что опустил ставку, Япония давно держит ставку низкой, ФРС еще не начинало процесс разворота QE, а рынок корпоративных облигаций в США для бумаг с инвестиционным рейтингом уже зафиксировал год к году убыток.

Что ждать от будущего года - все настраиваются на повторение сценария. Это может существенно повысить риски инвестирования в облигации развивающихся стран. Нельзя не учитывать данный риск при планировании инвестиций на следующий год.

Очень хочется надеяться на благоприятное развитие событий и может быть даже на снижение ставки кредитования в РФ в следующем году. Но новости с западных площадок не дают покоя.

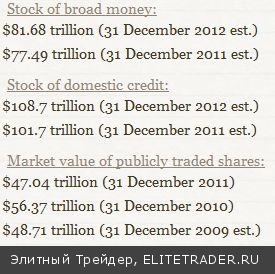

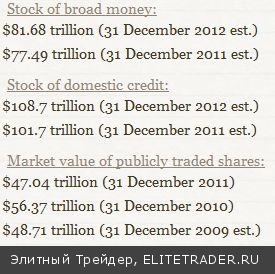

В портфелях управляющих основная часть ценных бумаг - это облигации. Если фри-флот рынка акций составляет порядка 20% от 47-50 трлн долл (примерно 10 трлн долл) в мире, то рынок кредитный намного больше - в разы больше, думаю, что в среднем общая долговая нагрузка по миру находится на уровне выше 109 трлн. долл. - т.е. примерно в 5-10 раз больше, чем фри-флот рынка акций. (Исходя из конструкции среднего портфеля смешанных инвестиций - 20% акции и 80% облигации или 10% акции и 90% облигации). Стратегические пакеты 51% и 25% находятся в руках контролирующих акционеров и обычно не сильно торгуются на бирже - поэтому они обычно либо на владельцах висят и под них кредитуются, либо просто номинально держатся в депозитарии.

Однако, если посмотреть на внутренний долг - порядка 109 трлн долл. - мы видим, что он намного больше объемы выпущенных денег (широкая денежная масса) примерно на 27 трлн долл. Вот и получается - что если бондовый рынок по всему миру начнет получать убытки от года к году - это может начать давить на результаты многих банков, фондов и тд. Получится следующая реакция - деньги начнут перетекать из бондов в акции, портфели при этом будут недополучать доходность 1-2 года, пока рынок не научится жить в условиях падающих облигаций на фоне растущих доходностей. Это я про те бонды, которые уже в портфелях. Плюс ребалансировки портфелей из-за изменения нормативки. В общем и целом 2014 г. будет достаточно интересным для рынка облигаций.

Получается, что мы входим в новую фазу - ставки ФРС еще низкие, ЕЦБ только что опустил ставку, Япония давно держит ставку низкой, ФРС еще не начинало процесс разворота QE, а рынок корпоративных облигаций в США для бумаг с инвестиционным рейтингом уже зафиксировал год к году убыток.

Что ждать от будущего года - все настраиваются на повторение сценария. Это может существенно повысить риски инвестирования в облигации развивающихся стран. Нельзя не учитывать данный риск при планировании инвестиций на следующий год.

Очень хочется надеяться на благоприятное развитие событий и может быть даже на снижение ставки кредитования в РФ в следующем году. Но новости с западных площадок не дают покоя.

В портфелях управляющих основная часть ценных бумаг - это облигации. Если фри-флот рынка акций составляет порядка 20% от 47-50 трлн долл (примерно 10 трлн долл) в мире, то рынок кредитный намного больше - в разы больше, думаю, что в среднем общая долговая нагрузка по миру находится на уровне выше 109 трлн. долл. - т.е. примерно в 5-10 раз больше, чем фри-флот рынка акций. (Исходя из конструкции среднего портфеля смешанных инвестиций - 20% акции и 80% облигации или 10% акции и 90% облигации). Стратегические пакеты 51% и 25% находятся в руках контролирующих акционеров и обычно не сильно торгуются на бирже - поэтому они обычно либо на владельцах висят и под них кредитуются, либо просто номинально держатся в депозитарии.

Однако, если посмотреть на внутренний долг - порядка 109 трлн долл. - мы видим, что он намного больше объемы выпущенных денег (широкая денежная масса) примерно на 27 трлн долл. Вот и получается - что если бондовый рынок по всему миру начнет получать убытки от года к году - это может начать давить на результаты многих банков, фондов и тд. Получится следующая реакция - деньги начнут перетекать из бондов в акции, портфели при этом будут недополучать доходность 1-2 года, пока рынок не научится жить в условиях падающих облигаций на фоне растущих доходностей. Это я про те бонды, которые уже в портфелях. Плюс ребалансировки портфелей из-за изменения нормативки. В общем и целом 2014 г. будет достаточно интересным для рынка облигаций.

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба