В период убыточных отчетов ведущих компаний России приятно разбирать прибыльный отчет Фосагро. В статье за первый квартал я указывал, что уже по итогам второго квартала компания может показать прибыль. Так и произошло. Но не будем забегать вперед и пройдемся по другим статьям.

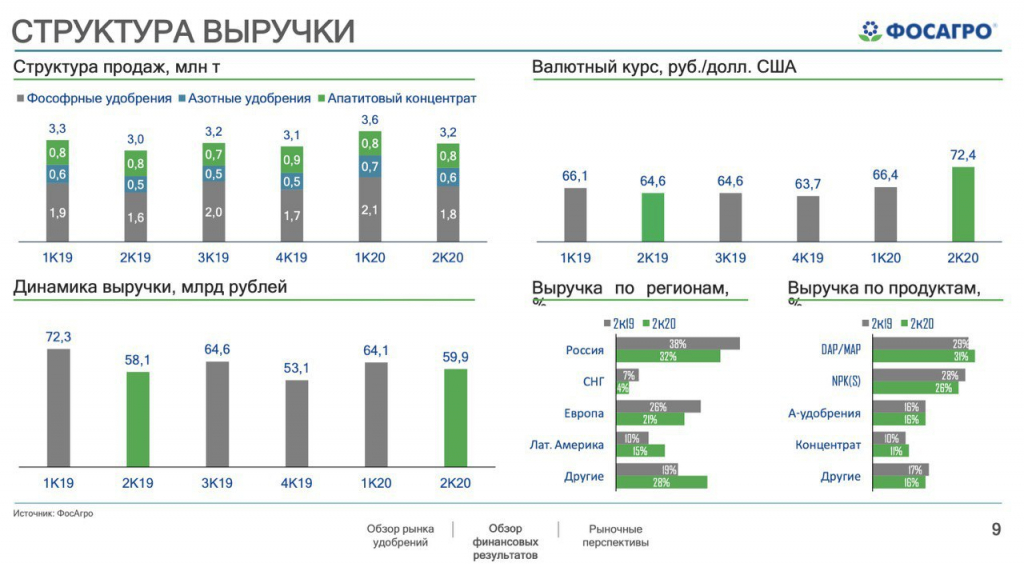

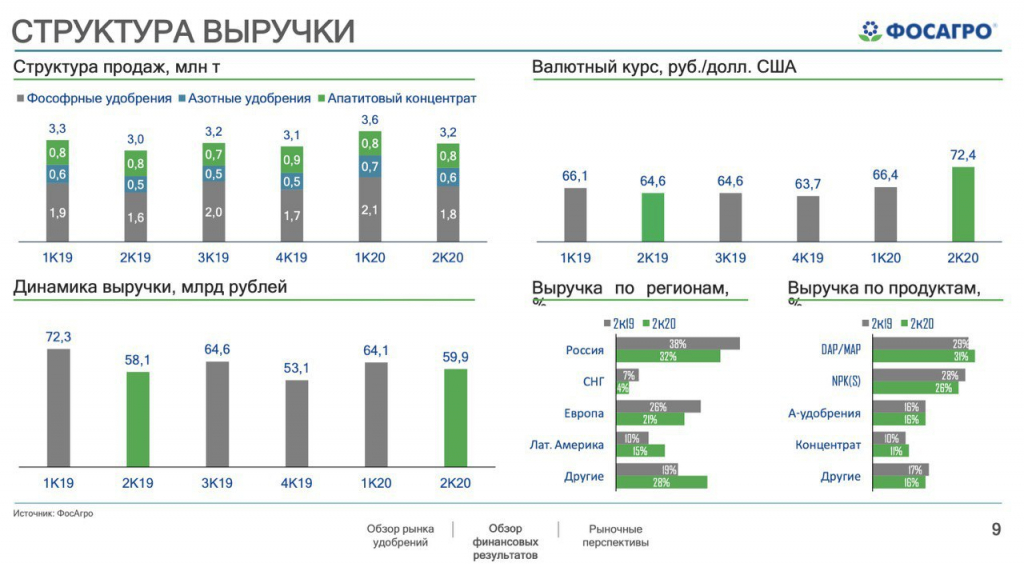

Выручка во втором квартале показала символический рост на 3,1% до 59,9 млрд. Рост был обеспечен увеличением объемов реализации продукции. По полугодию произошло небольшое снижение. Операционные расходы прибавляют разумные 5%.

Как я уже указывал Убыток полученный в первом квартале — это влияние отрицательных курсовых разниц. Во втором квартале, ожидаемо, курсовые разницы дали положительный эффект или 14 млрд рублей. В итоге чистая прибыль за второй квартал увеличилась в 2 раза по сравнению с 2019 годом и составила 20,9 млрд рублей. Однако, первое полугодие снижается на 84%.

Думаю, что в третьем квартале положительный эффект от курсовых разниц еще нивелирует отставание от прошлого года. А вот чистый долг немного подрос за отчетный период. Соотношение долга к EBITDA выросло до 1,95x.

В целом, отчет за второй квартал добавил позитива. Чистая прибыль, полученная во втором квартале позволила руководству компании рекомендовать дивиденды в размере 33 рубля, что по текущим значениям сулит квартальную доходность в 1,1%

Я остаюсь ярым сторонником инвестиций в бизнес Фосагро. Компания единственная в своем секторе сохранила рентабельность и прибыль за отчетные периоды. Рынок в текущий момент сохраняет неустойчивость, а Фосагро в это время выступает тихой гаванью со стабильным денежным потоком, дивидендной политикой и отношением к своим акционерам.

Выручка во втором квартале показала символический рост на 3,1% до 59,9 млрд. Рост был обеспечен увеличением объемов реализации продукции. По полугодию произошло небольшое снижение. Операционные расходы прибавляют разумные 5%.

Как я уже указывал Убыток полученный в первом квартале — это влияние отрицательных курсовых разниц. Во втором квартале, ожидаемо, курсовые разницы дали положительный эффект или 14 млрд рублей. В итоге чистая прибыль за второй квартал увеличилась в 2 раза по сравнению с 2019 годом и составила 20,9 млрд рублей. Однако, первое полугодие снижается на 84%.

Думаю, что в третьем квартале положительный эффект от курсовых разниц еще нивелирует отставание от прошлого года. А вот чистый долг немного подрос за отчетный период. Соотношение долга к EBITDA выросло до 1,95x.

В целом, отчет за второй квартал добавил позитива. Чистая прибыль, полученная во втором квартале позволила руководству компании рекомендовать дивиденды в размере 33 рубля, что по текущим значениям сулит квартальную доходность в 1,1%

Я остаюсь ярым сторонником инвестиций в бизнес Фосагро. Компания единственная в своем секторе сохранила рентабельность и прибыль за отчетные периоды. Рынок в текущий момент сохраняет неустойчивость, а Фосагро в это время выступает тихой гаванью со стабильным денежным потоком, дивидендной политикой и отношением к своим акционерам.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба