Материал предоставлен порталом goldenfront.ru - все об инвестициях в золото

Крис Пауэлл (Chris Powell), секретарь правления Золотого антитрестового комитета (GATA) несколько остужает пыл разгоряченных борцов с манипуляцией рынками драгоценных металлов, напоминая им, что

Инвестиционный банк – это правительство, а правительство – это инвестиционный банк

Крис говорит о призыве Макса Кайзера (Max Keiser) к публике покупать серебряные монеты, чтобы заставить серебряный картель закрывать короткие позиции на металл и тем самым уничтожить манипуляционную схему по подавлению цены на серебро.

См. клип Кайзера на YouTube.

Крис Пауэлл:

Конечно, GATA приветствует любые действия, которые заставят инвесторов отбросить бумажные расписки и требовать физический металл, но мы сомневаемся, что даже истощение биржевых складов серебра и схлопывание огромного портфеля коротких позиций, номинально принадлежащих JP, сильно повредит банку.

Ведь эти короткие позиции, также как и гигантские позиции в производных по процентным ставкам на балансе Morgan Chase, скорее всего, принадлежат не ему, а американскому правительству. Без сомнения никакой финансовый институт не занял бы такие непропорционально великие позиции, делающие его, по сути, рынком серебра и процентных ставок, без реальной поддержки правительства и гарантии помощи. Никакой иной инвестиционный банк и не занимал такие позиции до настоящего времени.

Подобные подозрения вполне оправданы, так как большое количество операций проводимых Федеральным резервом, Минфином и Фондом по стабилизации обмена, остаются в тайне. Никто не будет отрицать, что правительство проводит секретные консультации с JPMorgan по самым чувствительным проблемам. В конце концов, банк является первичным дилером американских правительственных облигаций, часто открыто действует от имени американского правительства и, таким образом, получает доступ к практически неограниченному объему средств для проведения рыночных интервенций.

Goldenfront: События последней пары недель в очередной раз продемонстрировали нам, что если правила мешают основным игрокам, то надо эти правила изменить – в данном случае это были повышения требований по маржинальному обеспечению товарных контрактов. Серебро действительно взлетело слишком высоко и начало представлять реальную угрозу системе.

***

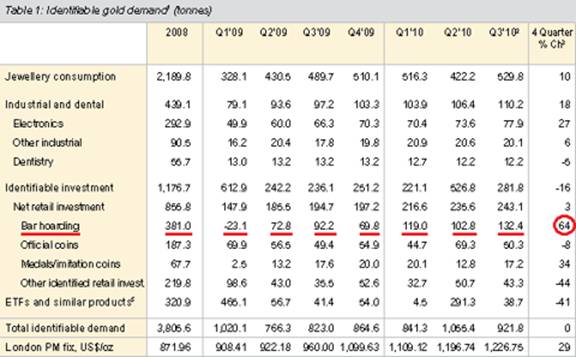

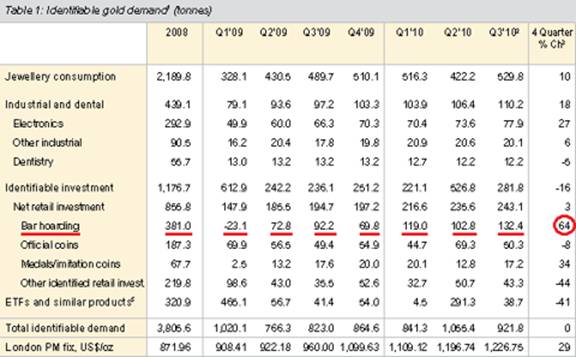

В подтверждение тезиса о растущем спросе на физический металл Тим Яконо (Tim Iacono) обращает наше внимание на сравнительную динамику

Накопления золотых слитков и роста объемов бумажного золота в форме ETF

по результатам отчета за третий квартал, выпущенного Всемирным Золотым Советом в середине ноября.

Тим: Если посмотреть на отчет, то сразу становится ясно, почему цена на золото так быстро выросла в последние несколько месяцев без каких-либо заметных прибавлений в ETF драгоценных металлов, которые сейчас находятся на летних уровнях, тогда как цена на золото выросла более чем на $100.

Красным помечен объем скупки слитков (главным образом в Азии), который значительно вырос за этот год и тем самым компенсировал недостаток спроса на бумажное золото.

***

Официальные средства массовой информации также уделяют все больше внимания золотому бычьему рынку, включая агентство Bloomberg. Заметно и то, что прогнозы будущих цен за унцию в $1600, 2 тыс и более не рассматриваются в качестве экстремальных исключений, а воспринимаются без особенного удивления.

Пертский монетный двор прогнозирует скачок продаж серебряных монет по мере роста спроса

Пертский монетный двор (Perth Mint) штата Западная Австралия, производитель 6% мирового объема инвестиционных золотых продуктов, смотрит на серебро с уверенностью, сообщает Bloomberg.

«Повышательная тенденция у серебра сегодня сильнее, чем у золота», заявил Рон Керри (Ron Currie), директор по продажам и маркетингу монетного двора. Двор, основанный в 1899 году, желает также продавать больше золота в Китай даже в момент небольшого снижения объема производства с пика посткризисного 2009 года, говорит Керри.

По его словам, некоторые клиенты перешли из золота в серебро, но он отказался назвать точные объемы производства монет и слитков или стоимость металла клиентов на хранении в монетном дворе.

«Мы преодолели пик потребления, вызванный глобальным кредитным кризисом, и возвращаемся к более привычному производственному графику. С июня мы сократили 50 из 300 сотрудников и отменили ночную смену», сказал Керри.

Китай это еще один интересный рынок для монетного двора, так как доставлять товар туда проще, чем в Европу и Америку. Спрос на золото в Китае, крупнейшем золотодобытчике в мире, может вырасти вдвое в следующую декаду и составить 900 тонн в год по мере роста продаж ювелирных изделий и инвестиционного спроса, прогнозирует Всемирный Золотой Совет.

Крупнейший потребитель золота в мире – Индия, также испытывает растущий спрос на серебро, которое долго считалось «золотом для бедняков», заявил брокер Karvy Comtrade Ltd. в послании клиентам.

***

Титаны также продолжают любить золото, хотя и с оговорками, так

Сорос видит дальнейший рост золотого пузыря по мере роста объемов золота в собственности

В ежемесячном отчете Soros Fund Management LLC и Paulson & Co. назвали золото (в различных формах) крупнейшей составляющей своих портфелей, суммарно ее размер равнялся 2,088 тоннам.

Джордж Сорос (George Soros) ранее уже называл золото пузырем. «Весь вопрос в том, где вы в этом пузыре», заявил Сорос в своей речи в Торонто 15 ноября. «Текущие условия реального дефляционного давления и страх инфляции идеальны для роста золота».

«Отрицательный фактор в этой ситуации состоит в том, что слишком многие об этом знают и многие хедж-фонды сильно вовлечены. Золото показывает тенденцию к параболическому росту цены и обычно пузыри заканчиваются параболическим ростом до наступления краха».

Paulson & Co. легендарного Джона Полсона, под управлением которого находится $33 млрд активов, является крупнейшим инвестором в биржевом фонде SPDR Gold Trust и южноафриканскую Anglo Gold Ashanti Ltd., крупнейшего африканского золотодобытчика.

«Те, кто сейчас продает золото, делают большую ошибку», говорит Майкл Пенто (Michael Pento) главный экономист Euro Pacific Capital Inc., который правильно прогнозировал пики цен на золото за последние два года. «Золотой бычий рынок закончится, когда реальные процентные ставки станут позитивными и мы очень далеки от этого момента. Фед считает, что ему придется печатать еще больше денег, чтобы сохранить реальные процентные ставки на низком уровне и спасти экономику».

***

Следующее сообщение также от Bloomberg, но его место, скорее в разделе историй о рождении двухголовых телят и кинозвездах без грима…

Аналитик Народного Банка Китай призывает США распродать золотые резервы

Bloomberg: Америке следует сократить правительственные расходы и продать часть золотых резервов, чтобы сбалансировать бюджет и финансировать экономическое выздоровление, сообщает зарубежное издание китайской People’s Daily, цитируя Ксиа Бин (Xia Bin), советника Народного Банка Китая.

США должны разрешить проблему «двойных дефицитов»: правительственного и текущего счета, заявил Ксиа. Три способа, которые могут помочь США достичь этой цели, включают сокращение военных расходов, продажа части своих золотых резервов и ослабление ограничений на экспорт технологий, сказал аналитик.

США обладают более 8 тыс тонн золотых резервов, почему бы им не продать их часть, так как страна нуждается в финансировании экономического выздоровления, но не хочет дополнительно нагружать фискальный дефицит, продолжил Ксиа.

Goldenfront: Мы осознаем, конечно, что это заявление сделано в традиции коммунистического юмора и восприниматься серьезно не должно. Но, тем не менее, товарищу Ксиа мы все-таки скажем, что:

1. Вероятность ПУБЛИЧНОЙ продажи Америкой части своего золотого запаса также велика как то, что великолепно загорелый господин из Белого дома завтра объявит о смене пола и будет появляться на официальных приемах в розовом платье и на каблуках.

2.А Китайской народной республике, в особенности ее вождям, в свою очередь, следует помнить, что цена на квартиру в Гонконге площадью 90 м2 в $1,8 млн и 150 млн гостей из деревни, живущих на доллар в день в африканских условиях и занятых на производстве экспортных товаров, спрос на которые может исчезнуть в течение 12 часов, образуют смертоносный коктейль. Может быть, помните такого Николаэ Чаушеску…

***

И немного от Джеймса Терка, отмечающего, что

Золото отделяется от доллара

Материал King World News от 23.11.10.

Джеймс Терк: Я считаю, что сегодня важно отметить возвращение золота выше своих краткосрочных скользящих средних. Это должно привести на рынок еще больше покупателей. Я очень впечатлен силой золота, несмотря на рост индекса доллара на целый пункт. Джим Синклер (Jim Sinclair) упоминал этот момент и, похоже, что он оказался совершенно прав.

Самый большой шок в Лондоне – это спасение Ирландии. Многие этого не ожидали, а когда объявление прозвучало, то дополнительным шоком стал размер этой помощи. Все теперь начинают смотреть на Португалию и Испанию. Португалия – мелкая сошка, поэтому она не особенно важна. С другой стороны, Испания – это большая экономика, больше чем Португалия, Греция и Ирландия вместе взятые. Так что после окончания спасения Ирландии и принятия программы помощи Португалии более половины 750 млрд евро из стабилизационного фонда будет потрачено на периферийные страны. Останется ли в фонде достаточно денег для Испании? И давайте не забывать об Италии

Крис Пауэлл (Chris Powell), секретарь правления Золотого антитрестового комитета (GATA) несколько остужает пыл разгоряченных борцов с манипуляцией рынками драгоценных металлов, напоминая им, что

Инвестиционный банк – это правительство, а правительство – это инвестиционный банк

Крис говорит о призыве Макса Кайзера (Max Keiser) к публике покупать серебряные монеты, чтобы заставить серебряный картель закрывать короткие позиции на металл и тем самым уничтожить манипуляционную схему по подавлению цены на серебро.

См. клип Кайзера на YouTube.

Крис Пауэлл:

Конечно, GATA приветствует любые действия, которые заставят инвесторов отбросить бумажные расписки и требовать физический металл, но мы сомневаемся, что даже истощение биржевых складов серебра и схлопывание огромного портфеля коротких позиций, номинально принадлежащих JP, сильно повредит банку.

Ведь эти короткие позиции, также как и гигантские позиции в производных по процентным ставкам на балансе Morgan Chase, скорее всего, принадлежат не ему, а американскому правительству. Без сомнения никакой финансовый институт не занял бы такие непропорционально великие позиции, делающие его, по сути, рынком серебра и процентных ставок, без реальной поддержки правительства и гарантии помощи. Никакой иной инвестиционный банк и не занимал такие позиции до настоящего времени.

Подобные подозрения вполне оправданы, так как большое количество операций проводимых Федеральным резервом, Минфином и Фондом по стабилизации обмена, остаются в тайне. Никто не будет отрицать, что правительство проводит секретные консультации с JPMorgan по самым чувствительным проблемам. В конце концов, банк является первичным дилером американских правительственных облигаций, часто открыто действует от имени американского правительства и, таким образом, получает доступ к практически неограниченному объему средств для проведения рыночных интервенций.

Goldenfront: События последней пары недель в очередной раз продемонстрировали нам, что если правила мешают основным игрокам, то надо эти правила изменить – в данном случае это были повышения требований по маржинальному обеспечению товарных контрактов. Серебро действительно взлетело слишком высоко и начало представлять реальную угрозу системе.

***

В подтверждение тезиса о растущем спросе на физический металл Тим Яконо (Tim Iacono) обращает наше внимание на сравнительную динамику

Накопления золотых слитков и роста объемов бумажного золота в форме ETF

по результатам отчета за третий квартал, выпущенного Всемирным Золотым Советом в середине ноября.

Тим: Если посмотреть на отчет, то сразу становится ясно, почему цена на золото так быстро выросла в последние несколько месяцев без каких-либо заметных прибавлений в ETF драгоценных металлов, которые сейчас находятся на летних уровнях, тогда как цена на золото выросла более чем на $100.

Красным помечен объем скупки слитков (главным образом в Азии), который значительно вырос за этот год и тем самым компенсировал недостаток спроса на бумажное золото.

***

Официальные средства массовой информации также уделяют все больше внимания золотому бычьему рынку, включая агентство Bloomberg. Заметно и то, что прогнозы будущих цен за унцию в $1600, 2 тыс и более не рассматриваются в качестве экстремальных исключений, а воспринимаются без особенного удивления.

Пертский монетный двор прогнозирует скачок продаж серебряных монет по мере роста спроса

Пертский монетный двор (Perth Mint) штата Западная Австралия, производитель 6% мирового объема инвестиционных золотых продуктов, смотрит на серебро с уверенностью, сообщает Bloomberg.

«Повышательная тенденция у серебра сегодня сильнее, чем у золота», заявил Рон Керри (Ron Currie), директор по продажам и маркетингу монетного двора. Двор, основанный в 1899 году, желает также продавать больше золота в Китай даже в момент небольшого снижения объема производства с пика посткризисного 2009 года, говорит Керри.

По его словам, некоторые клиенты перешли из золота в серебро, но он отказался назвать точные объемы производства монет и слитков или стоимость металла клиентов на хранении в монетном дворе.

«Мы преодолели пик потребления, вызванный глобальным кредитным кризисом, и возвращаемся к более привычному производственному графику. С июня мы сократили 50 из 300 сотрудников и отменили ночную смену», сказал Керри.

Китай это еще один интересный рынок для монетного двора, так как доставлять товар туда проще, чем в Европу и Америку. Спрос на золото в Китае, крупнейшем золотодобытчике в мире, может вырасти вдвое в следующую декаду и составить 900 тонн в год по мере роста продаж ювелирных изделий и инвестиционного спроса, прогнозирует Всемирный Золотой Совет.

Крупнейший потребитель золота в мире – Индия, также испытывает растущий спрос на серебро, которое долго считалось «золотом для бедняков», заявил брокер Karvy Comtrade Ltd. в послании клиентам.

***

Титаны также продолжают любить золото, хотя и с оговорками, так

Сорос видит дальнейший рост золотого пузыря по мере роста объемов золота в собственности

В ежемесячном отчете Soros Fund Management LLC и Paulson & Co. назвали золото (в различных формах) крупнейшей составляющей своих портфелей, суммарно ее размер равнялся 2,088 тоннам.

Джордж Сорос (George Soros) ранее уже называл золото пузырем. «Весь вопрос в том, где вы в этом пузыре», заявил Сорос в своей речи в Торонто 15 ноября. «Текущие условия реального дефляционного давления и страх инфляции идеальны для роста золота».

«Отрицательный фактор в этой ситуации состоит в том, что слишком многие об этом знают и многие хедж-фонды сильно вовлечены. Золото показывает тенденцию к параболическому росту цены и обычно пузыри заканчиваются параболическим ростом до наступления краха».

Paulson & Co. легендарного Джона Полсона, под управлением которого находится $33 млрд активов, является крупнейшим инвестором в биржевом фонде SPDR Gold Trust и южноафриканскую Anglo Gold Ashanti Ltd., крупнейшего африканского золотодобытчика.

«Те, кто сейчас продает золото, делают большую ошибку», говорит Майкл Пенто (Michael Pento) главный экономист Euro Pacific Capital Inc., который правильно прогнозировал пики цен на золото за последние два года. «Золотой бычий рынок закончится, когда реальные процентные ставки станут позитивными и мы очень далеки от этого момента. Фед считает, что ему придется печатать еще больше денег, чтобы сохранить реальные процентные ставки на низком уровне и спасти экономику».

***

Следующее сообщение также от Bloomberg, но его место, скорее в разделе историй о рождении двухголовых телят и кинозвездах без грима…

Аналитик Народного Банка Китай призывает США распродать золотые резервы

Bloomberg: Америке следует сократить правительственные расходы и продать часть золотых резервов, чтобы сбалансировать бюджет и финансировать экономическое выздоровление, сообщает зарубежное издание китайской People’s Daily, цитируя Ксиа Бин (Xia Bin), советника Народного Банка Китая.

США должны разрешить проблему «двойных дефицитов»: правительственного и текущего счета, заявил Ксиа. Три способа, которые могут помочь США достичь этой цели, включают сокращение военных расходов, продажа части своих золотых резервов и ослабление ограничений на экспорт технологий, сказал аналитик.

США обладают более 8 тыс тонн золотых резервов, почему бы им не продать их часть, так как страна нуждается в финансировании экономического выздоровления, но не хочет дополнительно нагружать фискальный дефицит, продолжил Ксиа.

Goldenfront: Мы осознаем, конечно, что это заявление сделано в традиции коммунистического юмора и восприниматься серьезно не должно. Но, тем не менее, товарищу Ксиа мы все-таки скажем, что:

1. Вероятность ПУБЛИЧНОЙ продажи Америкой части своего золотого запаса также велика как то, что великолепно загорелый господин из Белого дома завтра объявит о смене пола и будет появляться на официальных приемах в розовом платье и на каблуках.

2.А Китайской народной республике, в особенности ее вождям, в свою очередь, следует помнить, что цена на квартиру в Гонконге площадью 90 м2 в $1,8 млн и 150 млн гостей из деревни, живущих на доллар в день в африканских условиях и занятых на производстве экспортных товаров, спрос на которые может исчезнуть в течение 12 часов, образуют смертоносный коктейль. Может быть, помните такого Николаэ Чаушеску…

***

И немного от Джеймса Терка, отмечающего, что

Золото отделяется от доллара

Материал King World News от 23.11.10.

Джеймс Терк: Я считаю, что сегодня важно отметить возвращение золота выше своих краткосрочных скользящих средних. Это должно привести на рынок еще больше покупателей. Я очень впечатлен силой золота, несмотря на рост индекса доллара на целый пункт. Джим Синклер (Jim Sinclair) упоминал этот момент и, похоже, что он оказался совершенно прав.

Самый большой шок в Лондоне – это спасение Ирландии. Многие этого не ожидали, а когда объявление прозвучало, то дополнительным шоком стал размер этой помощи. Все теперь начинают смотреть на Португалию и Испанию. Португалия – мелкая сошка, поэтому она не особенно важна. С другой стороны, Испания – это большая экономика, больше чем Португалия, Греция и Ирландия вместе взятые. Так что после окончания спасения Ирландии и принятия программы помощи Португалии более половины 750 млрд евро из стабилизационного фонда будет потрачено на периферийные страны. Останется ли в фонде достаточно денег для Испании? И давайте не забывать об Италии

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба