8 февраля 2011 КапиталЪ

Стратегия на неделю

Индекс S&P 500 на прошлой неделе вырос на 2,7% и закрепился выше важного психологического уровня в 1300 пунктов на фоне статистики, которая преимущественно оказалась выше ожиданий, и корпоративных отчетов, которые в большинстве случаев превысили прогноз рынка. Эта неделя является мало насыщенной на события, поэтому торги могут иметь преимущественно спекулятивный характер. Вероятно, индекс S&P 500 предпримет попытки пойти выше, хотя текущие значения уже находятся на локальном уровне сопротивления в районе 1310 пунктов. Поддержку рынку окажут многочисленные сделки M&A, что больше является следствием накопления избыточного кэша на балансах компаний, чем рост уверенности в конечном спросе на продукцию

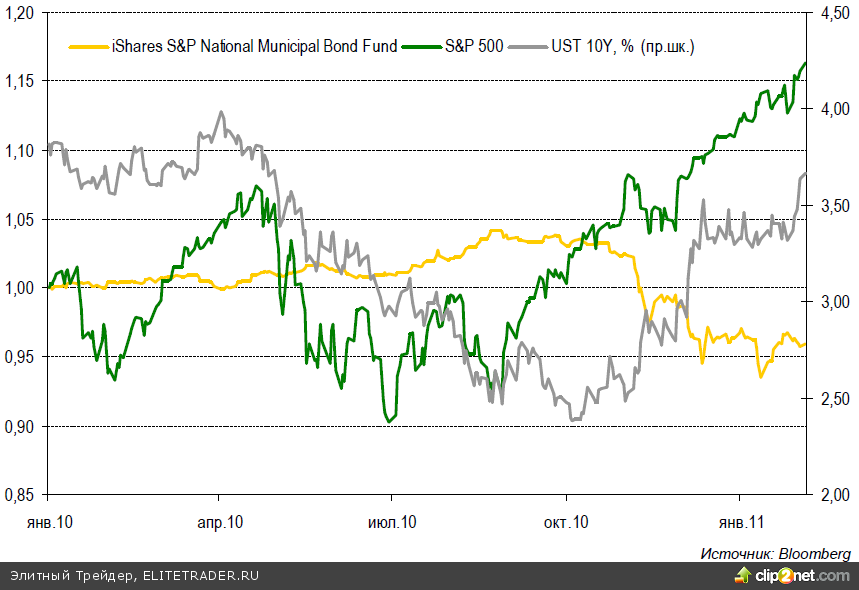

Мы полагаем, что прежде чем вырасти до важных уровней сопротивления в районе 1400 пунктов – значения, которые наблюдались в мае 2008 года, - рынок может снизиться и протестировать как минимум 50-дневную скользящую среднюю, которая сейчас на 4% ниже текущих отметок. Мы подтверждаем, что фундаментальных причин для смены среднесрочного восходящего тренда нет, однако все-таки ситуация не настолько кристально чистая, чтобы рынок беспрепятственно демонстрировал рост без периодических фиксаций прибыли. Например, продолжающееся падение стоимости акций ETF-фонда муниципальных облигаций говорит о сохранении проблем, которые, впрочем, пока не на первом плане у инвесторов

Относительная динамика ETF- фонда муниципальных облигаций, S&P 500 и доходности UST10Y

На прошлой неделе все 10 секторов индекса S&P 500 выросли. Лучше рынка выглядели нефтегазовый сектор и другие сырьевые отрасли, что было связано с ростом цен на commodities, за исключением пятницы, когда цены на нефть существенно скорректировались (стоимость нефти WTI падала на $3) на фоне стабилизации ситуации в Египте. Мы полагаем, что в ближайшее время именно сырьевой сектор является кандидатом номер один на коррекцию вниз. Напротив, на акции ритейлеров может наблюдаться спрос, учитывая публикацию финансовых отчетов со следующей недели, которые, судя по неожиданно высоким данным продаж за январь (4,8% против 3,1% в декабре и ожиданий в 1,5-2%), должны быть весьма сильными

В фокусе рынка

На этой неделе выйдет крайне мало макроэкономических данных. Внимание рынка может переключиться на выступления представителей ФРС. Председатель ФРС Бернанке (среда, 18:00) выступит с докладом перед бюджетным комитетом Палаты представителей. Во время своего выступления в Национальном пресс-клубе на прошлой неделе Бернанке традиционно высказался в поддержку текущих программ стимулов, концентрируясь на проблемах безработицы. Инфляция, по его словам, останется низкой, несмотря на текущий скачок цен на commodities

Кроме того, Бернанке проигнорировал высказывания со стороны представителей КНР по поводу того, что программа QE2 провоцирует рост цен на товарных рынках, вызывающий инфляционное давление преимущественно в развивающихся странах (ценовые индикаторы в составе индексов PMI Китая и Индии за январь резко подскочили). Таким образом, можно ожидать, что позиция ФРС насчет стимулов в ближайшее время не поменяется, что оказывает сильную поддержку рынку.

Несмотря на то, что инфляционные индексы PCE Core за предыдущие месяцы оставались очень низкими, индексы CPI и PPI также пока не беспокоят (новую информацию мы получим на следующей неделе), а рост производительности труда значительно обгоняет рост стоимости рабочей силы, составляющие индексов ISM в производстве и в сфере услуг, измеряющие рост цен (Prices Paid), подскочили в январе до максимумов с июня 2008 года. Это тревожный сигнал, потому что через некоторое время давление на цены может проявиться не только в компаниях, но и на потребительском рынке. Это будет серьезной проверкой для политики стимулов ФРС и для рынка в целом

В связи с QE2 будет интересно выступление представителя ФРБ Нью- Йорка (четверг, 1:45). Также стоит обратить внимание на речь председателя ФРБ Далласа Фишера по экономике США. Учитывая, что Фишера можно отнести к «ястребам», его тезисы могут оказать некоторое давление на рынок

Макроэкономическая статистика

Из статистики стоит обратить внимание на данные по объему потребительского кредита за декабрь (сегодня, 23:00), еженедельные данные по заявкам по безработице (четверг, 16:30), сальдо торгового баланса за декабрь (пятница, 16:30) и индекс доверия потребителей от Мичиганского университета (пятница, 17:55).

Ожидается, что потребительский кредит вырос третий месяц подряд после многомесячного падения. Однако восстановление еще очень невелико. Несмотря на то, что Jobless Claims в последние недели нельзя назвать такими негативными, как прежде (4-х недельная скользящая средняя стремится к 400 тыс.), данные по изменению Non-Farm Payrolls в прошлую пятницу оказались негативными

Даже учитывая погодный фактор, на который рынок решил все списать и удержался от падения, прирост рабочих мест едва бы соответствовал ожиданиям в 146 тыс. Прирост в частном секторе на 50 тыс. был испорчен сокращением в государственном – на 14 тыс. В частном секторе продолжается резкое сокращение мест в строительстве, а также упало количество рабочих мест в финансовом секторе. Напротив, значительное увеличение наблюдалось в розничной торговле, что может быть обусловлено сезонными факторами, а также в обрабатывающих отраслях

Снижение уровня безработицы с 9,4% до 9,0% против ожиданий увеличения до 9,5% было связано с техническими факторами – пересмотром численности населения и сокращением рабочей силы в силу увеличения числа лиц, которые прекратили поиски работы. Следовательно, это сокращение нельзя воспринимать как устойчивое или как позитив вообще

Индекс Мичиганского университета, как ожидается, продемонстрирует рост до 75 с 74,2 пункта. Поскольку в позитивной динамике индекса у нас практически нет сомнений, мы уделим больше внимания на составляющую по инфляционным ожиданиям. В последние два месяца они росли, что мы воспринимаем как тревожный фактор для долгосрочной динамики рынка

Корпоративная отчетность

В плане корпоративной отчетности фокус рынка все больше склоняется в сторону европейских компаний. На прошлой неделе около 70% американских компаний, входящих в индекс S&P 500, превысили ожидания по прибыли на акцию (EPS) и чуть менее – по выручке. Сегодня получим данные от Loews (14:00) и Hasbro (14:30), которые дадут свое мнение насчет силы потребительского спроса. Влияние на рынок могут оказать отчеты Cisco Systems (среда, ПЗ) Coca-Cola (среда, ДО), PepsiCo (четверг, 15:00) и Kraft Foods (пятница, 0:00).

Рынок может отреагировать на отчеты банков – UBS (вторник, 8:45) и Credit Suisse (четверг, 8:30). В горно-металлургической отрасли влияние окажут данные Rio Tinto (четверг), Xstrata (вторник, 10:00), ArcelorMittal (вторник) и ThyssenKrupp (пятница, 9:30). Интересны планы сталелитейных компаний по переносу входящих сырьевых цен на металлопродукцию

В мире

Через неделю появятся данные по изменению ВВП еврозоны, что может оказать сильное влияние на соотношение евро/доллар и, в свою очередь, на commodities. На прошлой неделе курс евро прервал свое победное шествие после пресс-конференции президента ЕЦБ Трише, который несколько успокоил инфляционные опасения. К тому же, статистика по рынку труда США была воспринята рынком позитивно

Данные, которые могут пролить свет на рост экономики еврозоны, представляют интерес. Стоит обратить внимание на динамику промышленного производства в Германии (вторник, 14:00), Франции и Италии (четверг, 10:45 и 12:00 соответственно). Кроме того, будет опубликована динамика потребительских и оптовых цен в Германии за январь (пятница, 11:00). Особую важность представляют данные по оптовым ценам, т.к. первоначальные данные по потребительскому индексу уже публиковались

На рынки может повлиять статистика по странам еврозоны, которые находятся в зоне опасений по поводу долговых проблем. Предварительная оценка изменения ВВП Испании за 4К10 (пятница, 11:00) ожидается позитивной – 0,1% против 0% кв-к-кв. Итоги размещения облигаций Италии (вторник, 13:00) также могут повлиять на рынок. На прошлой неделе фондовые индексы стран PIGS росли, а CDS и доходности снизились. Такой аппетит к риску наблюдается уже несколько недель и отчетливо разнится с падением акций во многих крупных emerging markets (Индия, Бразилия, Корея и т.д.). Это не свидетельствует об уверенности инвесторов на рынке

Данные по внешнеторговому балансу КНР (пятница, 5:00) могут повлиять на курс юань/доллар и на сырьевые цены

Российские акции: safe haven?

Если приток средств нерезидентов на российский рынок сохранится, а на рынке США ралли продолжится, то индекс ММВБ имеет все шансы преодолеть локальный уровень сопротивления в районе 1780 пунктов и выйти за рубеж 1800 пунктов. В противном случае индекс может опуститься в рамках коррекции в диапазон 1720-1700 пунктов

Российский рынок выглядит более устойчиво, чем остальные страны BRIC, но, тем не менее, является далеко не самым быстрорастущим в регионе Восточной Европы. По данным EPFR, приток средств в фонды, инвестирующих в Россию и страны СНГ, является высоким и стабильным (почти $1,4 млрд), тогда как в целом из фондов GEM наблюдается крупный отток с начала года (более $3 млрд).

Относительная дешевизна российского рынка, ожидание приватизационных сделок и прочее способствуют перетоку средств из других регионов. При этом деньги аллокируются, прежде всего, в самые крупные и ликвидные нефтегазовые фишки, которые были аутсайдерами рынка в прошлом году. Даже не углубляясь в историю, мы можем вспомнить, что подобный приток средств может сформировать удивительный иммунитет у российского рынка, однако и падение потом обычно бывает опережающим

Индекс РТС относительно DJIA & WTI

С 10 на 11 февраля будут опубликованы результаты промежуточного пересмотра индекса MSCI Russia, которые вступят в силу с 1 марта. Котировки РДР РусАла растут сегодня на ММВБ на 4% на ожиданиях включения в индекс. Это же может отчасти оказывать давление на котировки ГМК Норникель. Однако, на наш взгляд, не факт, что это включение произойдет

Котировки бумаг ГМК теряют в стоимости более 2% на фоне информации о приостановке buy-back 7,2% акций на сумму почти в $3,5 млрд по иску UC Rusal. Ранее мы предупреждали, что игра в акции ГМК носит преимущественно спекулятивный характер на фоне корпоративных войн. Волатильность котировок в ближайшее время сохранится

Неблагоприятным моментом для рынка является отмена IPO Кокса. Компания ссылается на рыночную конъюнктуру. Мы считаем текущие рыночные условия благоприятными, а отмена, вероятно, связана с завышенным оценкой компании. Впрочем, эта отмена вряд ли существенно отразится на планирующиеся в ближайшее время IPO Nord Gold и Евросибэнерго

Котировки акций Иркута позитивно реагируют на начало допэмиссии на 25% УК, которое стартовало сегодня. При цене размещения в 24,23 руб. за акцию (текущая цена 11,3 руб.) компания сможет привлечь 17,8 млрд руб., что поможет сократить высокую долговую нагрузку (41,3 млрд руб. по состоянию на 9М10 по РСБУ). На данный момент это даже более важный фактор, чем размытие долей миноритариев 12 февраля АвтоВАЗ начнет размещение допэмиссии в пользу существующих акционеров. Цена размещения – 40,24 руб. при текущей цене в 31,2 руб., что составляет 31,3% от текущего УК.

Акции ПРОТЕКа получили спекулятивную поддержку после информации о возможном интересе со стороны Ростехнологий. Мы считаем эти акции относительно недорогими в секторе и ожидаем дальнейшее повышение котировок

Финансовый сектор

В ходе продолжающегося сезона отчетности европейских финансовых компаний за 4К10 мы ожидаем, помимо результатов результаты UBS и Credit Suisse, также данные от KBC Group (четверг, 09:00) и Danske Bank (четверг, 10:00). Вместе с тем, динамика котировок акций российских банков на этой неделе будет, по всей видимости, определяться, скорее, внутренними факторами. За прошлую неделю цены акций ВТБ и Сбербанка снизились на ММВБ 6,3% и 3,4% соответственно, и в ближайшей перспективе они, на наш взгляд, могут оставаться под давлением. Для котировок их акций ключевыми краткосрочными драйверами мы считаем новости о процессе приватизации и по сделкам слияний и поглощений

После четырехмесячного переговорного процесса о потенциальной продаже 10% акций ВТБ в рамках программы приватизации группе инвесторов, возглавляемой TPG, на прошлой неделе инвесторов взбудоражило сообщение о возможной продаже доли на открытом рынке. Теперь эта информация выглядит небезосновательной, учитывая, что сегодня начинается однонедельное роуд-шоу ВТБ в США и Европе для оценки спроса на акции российских банков

Можно ожидать, что в течение этой недели появится больше ясности относительно возможной продажи, но если рынок услышит не однозначно положительные или даже если вообще не услышит официальные комментарии по этому вопросу, акции, по всей видимости, останутся под серьезным давлением. В этом отношении инвесторам стоит внимательно следить за уровнем в 0,10 руб. за акцию - очень сильный уровень поддержки в рамках восходящего тренда от минимумов начала 2009 г.

Сегодня появилась информация, что итальянская Generali Group может приобрести до половины продаваемых 10% акций. Это, однако, не смогло поддержать котировки акций ВТБ, так как, согласно другой информации, речь идет о продаже около 1% за $300 млн. Возможно, это подразумевает некоторый дисконт к текущей рыночной цене. В то же время, отметим, что озвученная цена примерно соответствует первоначальным намерениям правительства выручить в этой сделке $3 млрд для финансирования бюджета

Подобные условия выглядят особенно неприглядно, если учесть, что банк, вероятно, будет придерживаться варианта прямой продажи (по крайней мере, частичной), поскольку продажа на рынке 10%, которые в настоящее время стоят порядка $3,5 млрд, создала бы более чем 2-месячный навес предложения над спросом на акцию ВТБ. Недавно некоторые представители правительства даже не исключали возможности увеличить продаваемую долю, если спрос на акции ВТБ в ходе роуд-шоу окажется высоким, но руководство банка подтверждает свою приверженность плану продать 10% до конца 1К11, а следующие 10% - не ранее чем в 2012 г.

На фоне возросшей обеспокоенности инвесторов могут пострадать и акции Сбербанка – не только потому, что рынок может воспринять схему продажи ВТБ как модель для приватизации и доли в Сбербанке, но также и потому, что они, по всей видимости, будут ориентироваться на один и тот же круг потенциальных покупателей (или их отсутствие). На данном этапе мы бы приветствовали, если Сбербанк использовал бы свои планы международной экспансии в целях приватизации. На прошлой неделе сообщалось о возможном приобретении Сбербанком австрийского Volksbank International, которую он в рамках плана приватизации 7,6%-ной доли мог бы оплатить собственными акциями.

Нефть и Газ

По данным Oil Market Intelligence, в январе мировое предложение нефти превысило спрос на 2,3 млн.барр/сут., главным образом, за счет резкого падения спроса на нефть (-2,6 млн.барр/сут.) относительно декабря 2010 г. при небольшом росте предложения м-к-м

Мы уже отмечали, что сейчас рынок в основном фокусируется на сильном спросе, не уделяя особого внимания предложению, которое не только не отстает от спроса, но и опережает его, как г-к-г, так и м-к- м., что отчетливо подтверждают данные Oil Market Intelligence

Несмотря на аварию на трансаляскинском нефтепроводе, снижение добычи из-за плохих погодных условий в ряде регионов, мировое предложение нефти продолжает ставить новые рекорды. Среди январских драйверов роста предложения можно выделить Ирак, Колумбию, Бразилию, Гану и Китай, а также большинство стран ОПЕК, которые, несмотря на квоты, увеличивают поставки

Поставки нефти через Суэцкий канал и нефтепроводу через Египет продолжают осуществляться, как и ожидалось, без перебоев. В Египте приступили к переговорному процессу с оппозицией, что, по меньшей мере, краткосрочно снимает остроту проблемы. Запасы нефти и нефтепродуктов в США продолжают прогнозируемо расти, что мы, скорее всего, также увидим на этой неделе. Рекордными темпами растет количество действующих буровых установок на нефть как в США, так и Канаде. Свободные мощности ОПЕК составляют около 6 млн.барр./сут

Мы видим, что пока рынок хорошо сбалансирован, что не дает фундаментальных предпосылок для дальнейшего сильного роста цен на нефть. Если по итогам прошлой недели цены на нефть практически не изменились, то на этой неделе мы ожидаем боковой динамики и постепенного снижения цен на нефть, если особенно попытки роста американского фондового рынка не увенчаются успехом

Индекс S&P 500 на прошлой неделе вырос на 2,7% и закрепился выше важного психологического уровня в 1300 пунктов на фоне статистики, которая преимущественно оказалась выше ожиданий, и корпоративных отчетов, которые в большинстве случаев превысили прогноз рынка. Эта неделя является мало насыщенной на события, поэтому торги могут иметь преимущественно спекулятивный характер. Вероятно, индекс S&P 500 предпримет попытки пойти выше, хотя текущие значения уже находятся на локальном уровне сопротивления в районе 1310 пунктов. Поддержку рынку окажут многочисленные сделки M&A, что больше является следствием накопления избыточного кэша на балансах компаний, чем рост уверенности в конечном спросе на продукцию

Мы полагаем, что прежде чем вырасти до важных уровней сопротивления в районе 1400 пунктов – значения, которые наблюдались в мае 2008 года, - рынок может снизиться и протестировать как минимум 50-дневную скользящую среднюю, которая сейчас на 4% ниже текущих отметок. Мы подтверждаем, что фундаментальных причин для смены среднесрочного восходящего тренда нет, однако все-таки ситуация не настолько кристально чистая, чтобы рынок беспрепятственно демонстрировал рост без периодических фиксаций прибыли. Например, продолжающееся падение стоимости акций ETF-фонда муниципальных облигаций говорит о сохранении проблем, которые, впрочем, пока не на первом плане у инвесторов

Относительная динамика ETF- фонда муниципальных облигаций, S&P 500 и доходности UST10Y

На прошлой неделе все 10 секторов индекса S&P 500 выросли. Лучше рынка выглядели нефтегазовый сектор и другие сырьевые отрасли, что было связано с ростом цен на commodities, за исключением пятницы, когда цены на нефть существенно скорректировались (стоимость нефти WTI падала на $3) на фоне стабилизации ситуации в Египте. Мы полагаем, что в ближайшее время именно сырьевой сектор является кандидатом номер один на коррекцию вниз. Напротив, на акции ритейлеров может наблюдаться спрос, учитывая публикацию финансовых отчетов со следующей недели, которые, судя по неожиданно высоким данным продаж за январь (4,8% против 3,1% в декабре и ожиданий в 1,5-2%), должны быть весьма сильными

В фокусе рынка

На этой неделе выйдет крайне мало макроэкономических данных. Внимание рынка может переключиться на выступления представителей ФРС. Председатель ФРС Бернанке (среда, 18:00) выступит с докладом перед бюджетным комитетом Палаты представителей. Во время своего выступления в Национальном пресс-клубе на прошлой неделе Бернанке традиционно высказался в поддержку текущих программ стимулов, концентрируясь на проблемах безработицы. Инфляция, по его словам, останется низкой, несмотря на текущий скачок цен на commodities

Кроме того, Бернанке проигнорировал высказывания со стороны представителей КНР по поводу того, что программа QE2 провоцирует рост цен на товарных рынках, вызывающий инфляционное давление преимущественно в развивающихся странах (ценовые индикаторы в составе индексов PMI Китая и Индии за январь резко подскочили). Таким образом, можно ожидать, что позиция ФРС насчет стимулов в ближайшее время не поменяется, что оказывает сильную поддержку рынку.

Несмотря на то, что инфляционные индексы PCE Core за предыдущие месяцы оставались очень низкими, индексы CPI и PPI также пока не беспокоят (новую информацию мы получим на следующей неделе), а рост производительности труда значительно обгоняет рост стоимости рабочей силы, составляющие индексов ISM в производстве и в сфере услуг, измеряющие рост цен (Prices Paid), подскочили в январе до максимумов с июня 2008 года. Это тревожный сигнал, потому что через некоторое время давление на цены может проявиться не только в компаниях, но и на потребительском рынке. Это будет серьезной проверкой для политики стимулов ФРС и для рынка в целом

В связи с QE2 будет интересно выступление представителя ФРБ Нью- Йорка (четверг, 1:45). Также стоит обратить внимание на речь председателя ФРБ Далласа Фишера по экономике США. Учитывая, что Фишера можно отнести к «ястребам», его тезисы могут оказать некоторое давление на рынок

Макроэкономическая статистика

Из статистики стоит обратить внимание на данные по объему потребительского кредита за декабрь (сегодня, 23:00), еженедельные данные по заявкам по безработице (четверг, 16:30), сальдо торгового баланса за декабрь (пятница, 16:30) и индекс доверия потребителей от Мичиганского университета (пятница, 17:55).

Ожидается, что потребительский кредит вырос третий месяц подряд после многомесячного падения. Однако восстановление еще очень невелико. Несмотря на то, что Jobless Claims в последние недели нельзя назвать такими негативными, как прежде (4-х недельная скользящая средняя стремится к 400 тыс.), данные по изменению Non-Farm Payrolls в прошлую пятницу оказались негативными

Даже учитывая погодный фактор, на который рынок решил все списать и удержался от падения, прирост рабочих мест едва бы соответствовал ожиданиям в 146 тыс. Прирост в частном секторе на 50 тыс. был испорчен сокращением в государственном – на 14 тыс. В частном секторе продолжается резкое сокращение мест в строительстве, а также упало количество рабочих мест в финансовом секторе. Напротив, значительное увеличение наблюдалось в розничной торговле, что может быть обусловлено сезонными факторами, а также в обрабатывающих отраслях

Снижение уровня безработицы с 9,4% до 9,0% против ожиданий увеличения до 9,5% было связано с техническими факторами – пересмотром численности населения и сокращением рабочей силы в силу увеличения числа лиц, которые прекратили поиски работы. Следовательно, это сокращение нельзя воспринимать как устойчивое или как позитив вообще

Индекс Мичиганского университета, как ожидается, продемонстрирует рост до 75 с 74,2 пункта. Поскольку в позитивной динамике индекса у нас практически нет сомнений, мы уделим больше внимания на составляющую по инфляционным ожиданиям. В последние два месяца они росли, что мы воспринимаем как тревожный фактор для долгосрочной динамики рынка

Корпоративная отчетность

В плане корпоративной отчетности фокус рынка все больше склоняется в сторону европейских компаний. На прошлой неделе около 70% американских компаний, входящих в индекс S&P 500, превысили ожидания по прибыли на акцию (EPS) и чуть менее – по выручке. Сегодня получим данные от Loews (14:00) и Hasbro (14:30), которые дадут свое мнение насчет силы потребительского спроса. Влияние на рынок могут оказать отчеты Cisco Systems (среда, ПЗ) Coca-Cola (среда, ДО), PepsiCo (четверг, 15:00) и Kraft Foods (пятница, 0:00).

Рынок может отреагировать на отчеты банков – UBS (вторник, 8:45) и Credit Suisse (четверг, 8:30). В горно-металлургической отрасли влияние окажут данные Rio Tinto (четверг), Xstrata (вторник, 10:00), ArcelorMittal (вторник) и ThyssenKrupp (пятница, 9:30). Интересны планы сталелитейных компаний по переносу входящих сырьевых цен на металлопродукцию

В мире

Через неделю появятся данные по изменению ВВП еврозоны, что может оказать сильное влияние на соотношение евро/доллар и, в свою очередь, на commodities. На прошлой неделе курс евро прервал свое победное шествие после пресс-конференции президента ЕЦБ Трише, который несколько успокоил инфляционные опасения. К тому же, статистика по рынку труда США была воспринята рынком позитивно

Данные, которые могут пролить свет на рост экономики еврозоны, представляют интерес. Стоит обратить внимание на динамику промышленного производства в Германии (вторник, 14:00), Франции и Италии (четверг, 10:45 и 12:00 соответственно). Кроме того, будет опубликована динамика потребительских и оптовых цен в Германии за январь (пятница, 11:00). Особую важность представляют данные по оптовым ценам, т.к. первоначальные данные по потребительскому индексу уже публиковались

На рынки может повлиять статистика по странам еврозоны, которые находятся в зоне опасений по поводу долговых проблем. Предварительная оценка изменения ВВП Испании за 4К10 (пятница, 11:00) ожидается позитивной – 0,1% против 0% кв-к-кв. Итоги размещения облигаций Италии (вторник, 13:00) также могут повлиять на рынок. На прошлой неделе фондовые индексы стран PIGS росли, а CDS и доходности снизились. Такой аппетит к риску наблюдается уже несколько недель и отчетливо разнится с падением акций во многих крупных emerging markets (Индия, Бразилия, Корея и т.д.). Это не свидетельствует об уверенности инвесторов на рынке

Данные по внешнеторговому балансу КНР (пятница, 5:00) могут повлиять на курс юань/доллар и на сырьевые цены

Российские акции: safe haven?

Если приток средств нерезидентов на российский рынок сохранится, а на рынке США ралли продолжится, то индекс ММВБ имеет все шансы преодолеть локальный уровень сопротивления в районе 1780 пунктов и выйти за рубеж 1800 пунктов. В противном случае индекс может опуститься в рамках коррекции в диапазон 1720-1700 пунктов

Российский рынок выглядит более устойчиво, чем остальные страны BRIC, но, тем не менее, является далеко не самым быстрорастущим в регионе Восточной Европы. По данным EPFR, приток средств в фонды, инвестирующих в Россию и страны СНГ, является высоким и стабильным (почти $1,4 млрд), тогда как в целом из фондов GEM наблюдается крупный отток с начала года (более $3 млрд).

Относительная дешевизна российского рынка, ожидание приватизационных сделок и прочее способствуют перетоку средств из других регионов. При этом деньги аллокируются, прежде всего, в самые крупные и ликвидные нефтегазовые фишки, которые были аутсайдерами рынка в прошлом году. Даже не углубляясь в историю, мы можем вспомнить, что подобный приток средств может сформировать удивительный иммунитет у российского рынка, однако и падение потом обычно бывает опережающим

Индекс РТС относительно DJIA & WTI

С 10 на 11 февраля будут опубликованы результаты промежуточного пересмотра индекса MSCI Russia, которые вступят в силу с 1 марта. Котировки РДР РусАла растут сегодня на ММВБ на 4% на ожиданиях включения в индекс. Это же может отчасти оказывать давление на котировки ГМК Норникель. Однако, на наш взгляд, не факт, что это включение произойдет

Котировки бумаг ГМК теряют в стоимости более 2% на фоне информации о приостановке buy-back 7,2% акций на сумму почти в $3,5 млрд по иску UC Rusal. Ранее мы предупреждали, что игра в акции ГМК носит преимущественно спекулятивный характер на фоне корпоративных войн. Волатильность котировок в ближайшее время сохранится

Неблагоприятным моментом для рынка является отмена IPO Кокса. Компания ссылается на рыночную конъюнктуру. Мы считаем текущие рыночные условия благоприятными, а отмена, вероятно, связана с завышенным оценкой компании. Впрочем, эта отмена вряд ли существенно отразится на планирующиеся в ближайшее время IPO Nord Gold и Евросибэнерго

Котировки акций Иркута позитивно реагируют на начало допэмиссии на 25% УК, которое стартовало сегодня. При цене размещения в 24,23 руб. за акцию (текущая цена 11,3 руб.) компания сможет привлечь 17,8 млрд руб., что поможет сократить высокую долговую нагрузку (41,3 млрд руб. по состоянию на 9М10 по РСБУ). На данный момент это даже более важный фактор, чем размытие долей миноритариев 12 февраля АвтоВАЗ начнет размещение допэмиссии в пользу существующих акционеров. Цена размещения – 40,24 руб. при текущей цене в 31,2 руб., что составляет 31,3% от текущего УК.

Акции ПРОТЕКа получили спекулятивную поддержку после информации о возможном интересе со стороны Ростехнологий. Мы считаем эти акции относительно недорогими в секторе и ожидаем дальнейшее повышение котировок

Финансовый сектор

В ходе продолжающегося сезона отчетности европейских финансовых компаний за 4К10 мы ожидаем, помимо результатов результаты UBS и Credit Suisse, также данные от KBC Group (четверг, 09:00) и Danske Bank (четверг, 10:00). Вместе с тем, динамика котировок акций российских банков на этой неделе будет, по всей видимости, определяться, скорее, внутренними факторами. За прошлую неделю цены акций ВТБ и Сбербанка снизились на ММВБ 6,3% и 3,4% соответственно, и в ближайшей перспективе они, на наш взгляд, могут оставаться под давлением. Для котировок их акций ключевыми краткосрочными драйверами мы считаем новости о процессе приватизации и по сделкам слияний и поглощений

После четырехмесячного переговорного процесса о потенциальной продаже 10% акций ВТБ в рамках программы приватизации группе инвесторов, возглавляемой TPG, на прошлой неделе инвесторов взбудоражило сообщение о возможной продаже доли на открытом рынке. Теперь эта информация выглядит небезосновательной, учитывая, что сегодня начинается однонедельное роуд-шоу ВТБ в США и Европе для оценки спроса на акции российских банков

Можно ожидать, что в течение этой недели появится больше ясности относительно возможной продажи, но если рынок услышит не однозначно положительные или даже если вообще не услышит официальные комментарии по этому вопросу, акции, по всей видимости, останутся под серьезным давлением. В этом отношении инвесторам стоит внимательно следить за уровнем в 0,10 руб. за акцию - очень сильный уровень поддержки в рамках восходящего тренда от минимумов начала 2009 г.

Сегодня появилась информация, что итальянская Generali Group может приобрести до половины продаваемых 10% акций. Это, однако, не смогло поддержать котировки акций ВТБ, так как, согласно другой информации, речь идет о продаже около 1% за $300 млн. Возможно, это подразумевает некоторый дисконт к текущей рыночной цене. В то же время, отметим, что озвученная цена примерно соответствует первоначальным намерениям правительства выручить в этой сделке $3 млрд для финансирования бюджета

Подобные условия выглядят особенно неприглядно, если учесть, что банк, вероятно, будет придерживаться варианта прямой продажи (по крайней мере, частичной), поскольку продажа на рынке 10%, которые в настоящее время стоят порядка $3,5 млрд, создала бы более чем 2-месячный навес предложения над спросом на акцию ВТБ. Недавно некоторые представители правительства даже не исключали возможности увеличить продаваемую долю, если спрос на акции ВТБ в ходе роуд-шоу окажется высоким, но руководство банка подтверждает свою приверженность плану продать 10% до конца 1К11, а следующие 10% - не ранее чем в 2012 г.

На фоне возросшей обеспокоенности инвесторов могут пострадать и акции Сбербанка – не только потому, что рынок может воспринять схему продажи ВТБ как модель для приватизации и доли в Сбербанке, но также и потому, что они, по всей видимости, будут ориентироваться на один и тот же круг потенциальных покупателей (или их отсутствие). На данном этапе мы бы приветствовали, если Сбербанк использовал бы свои планы международной экспансии в целях приватизации. На прошлой неделе сообщалось о возможном приобретении Сбербанком австрийского Volksbank International, которую он в рамках плана приватизации 7,6%-ной доли мог бы оплатить собственными акциями.

Нефть и Газ

По данным Oil Market Intelligence, в январе мировое предложение нефти превысило спрос на 2,3 млн.барр/сут., главным образом, за счет резкого падения спроса на нефть (-2,6 млн.барр/сут.) относительно декабря 2010 г. при небольшом росте предложения м-к-м

Мы уже отмечали, что сейчас рынок в основном фокусируется на сильном спросе, не уделяя особого внимания предложению, которое не только не отстает от спроса, но и опережает его, как г-к-г, так и м-к- м., что отчетливо подтверждают данные Oil Market Intelligence

Несмотря на аварию на трансаляскинском нефтепроводе, снижение добычи из-за плохих погодных условий в ряде регионов, мировое предложение нефти продолжает ставить новые рекорды. Среди январских драйверов роста предложения можно выделить Ирак, Колумбию, Бразилию, Гану и Китай, а также большинство стран ОПЕК, которые, несмотря на квоты, увеличивают поставки

Поставки нефти через Суэцкий канал и нефтепроводу через Египет продолжают осуществляться, как и ожидалось, без перебоев. В Египте приступили к переговорному процессу с оппозицией, что, по меньшей мере, краткосрочно снимает остроту проблемы. Запасы нефти и нефтепродуктов в США продолжают прогнозируемо расти, что мы, скорее всего, также увидим на этой неделе. Рекордными темпами растет количество действующих буровых установок на нефть как в США, так и Канаде. Свободные мощности ОПЕК составляют около 6 млн.барр./сут

Мы видим, что пока рынок хорошо сбалансирован, что не дает фундаментальных предпосылок для дальнейшего сильного роста цен на нефть. Если по итогам прошлой недели цены на нефть практически не изменились, то на этой неделе мы ожидаем боковой динамики и постепенного снижения цен на нефть, если особенно попытки роста американского фондового рынка не увенчаются успехом

http://ik-kapital.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба