14 февраля 2011 КапиталЪ

Стратегия на неделю

Общий взгляд

Индекс ММВБ на этой неделе может вновь попытаться приблизиться к годовым максимумам в районе 1780 пунктов, если не возобновится фиксация прибыли со стороны фондов, инвестирующих в emerging markets. Если отток продолжится, то российский рынок продолжит игнорировать положительную динамику на рынке США и высокие цены на нефть, а индекс ММВБ останется ниже уровня локального сопротивления в 1710-1720 пунктов и может скорректироваться как минимум к 1650 пунктам

Более глубокое снижение возможно при совокупности двух основных факторов: не только оттока средств со стороны фондов, но также коррекции развитых рынков, прежде всего индекса S&P 500, которая все зреет, но пока не реализуется. В последнем случае, скорее всего, произойдет коррекция цен на commodities, в частности нефть Brent просядет значительно ниже $100, и это несколько выбьет почву из-под ног российского рынка. Впрочем, мы говорим о краткосрочной коррекции, т.к. в среднесрочном плане тренд остается восходящим. Индекс ММВБ при указанном сценарии может снизиться до 1550 пунктов

Индекс РТС относительно DJIA & WTI

На прошлой неделе российский рынок подвергся распродаже и выглядел существенно хуже ведущих рынков emerging markets. Индекс ММВБ упал почти на 4%, закрыл новогодний гэп и опустился ниже верхней границы среднесрочного восходящего тренда, которая в данный момент проходит в районе 1715 пунктов

В предыдущие недели средства изымались из фондов, инвестирующих в Индию, Китай, Бразилию, Мексику, Корею и т.д. Однако на прошлой неделе индексы этих стран выглядели заметно лучше российских. Тем не менее, просадка фондовых индикаторов пока больше связана с фиксацией, а не с повальным выводом денег с рынка: курс рубля продолжает умеренное укрепление

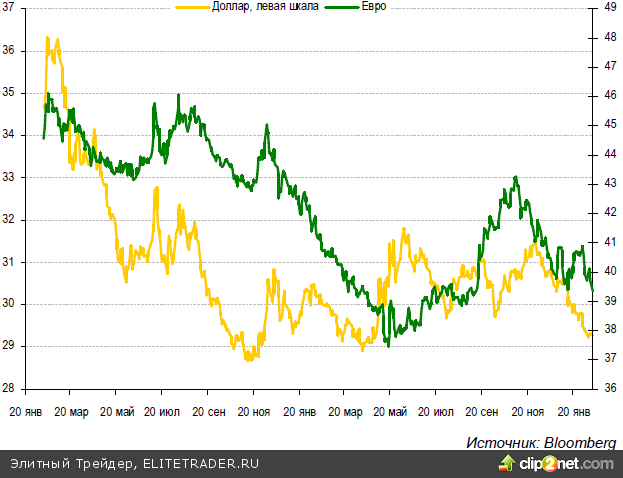

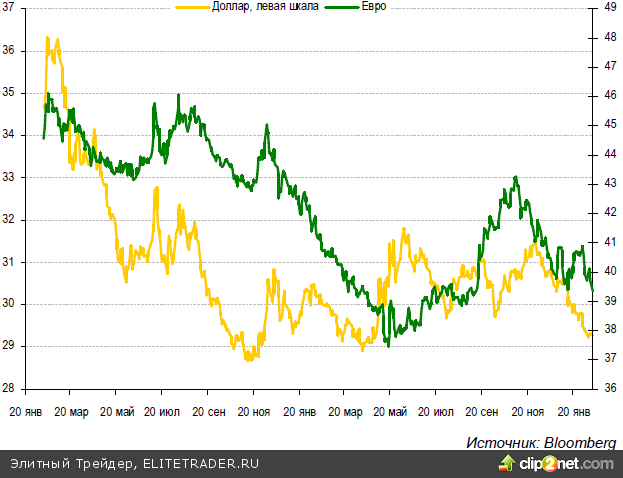

Курс рубля к доллару и евро

В мире сейчас очевидна тенденция: фиксация позиций на фондовых рынках развивающихся стран и перекладка в менее рискованные акции развитых стран, прежде всего, США. Индексы многих emerging markets с начала года находятся в минусе или около нуля, тогда как индексы развитых стран - в приличном плюсе. Снижение в EM происходит даже на фоне стабильно высоких цен на commodities и более высоких темпов роста экономики

Вероятно, это связано с наличием ряда рисков: инфляция сначала, прежде всего, бьет по странам EM, ставя вопрос об ужесточении монетарной политики, что может в среднесрочном плане негативно повлиять на темпы экономического роста. К тому же, серия переворотов и потенциально горячих зон в Африке, странах Ближнего Востока и Средней Азии вызывает геополитические риски. Экономические предпосылки для расползания подобных рисков есть и в других странах, даже в некоторых ведущих странах EM. Однако последние политически гораздо более стабильны

По данным консультационного агентства Strategic Insight, чистый приток капитала на фондовой рынок США составил $21,3 млрд в январе. Это наибольший чистый приток с февраля 2004 года и первый чистый приток с апреля прошлого года, когда пришло $11 млрд. Стабильный рост американского рынка более чем на 30% с сентября 2010 года, самый низкий уровень волатильности по индексу VIX с середины 2007 года, отток средств с emerging markets – все это способствует притоку средств

Однако рост не бывает без периодических коррекций. Индекс S&P 500 на ожиданиях принятия QE2 рос с конца августа по ноябрь, прибавив 18%.За этим последовала коррекция примерно на 4,5%. С декабря, уже после принятия QE2, наблюдается вторая волна роста, в рамках которой индекс S&P 500 вырос уже на 13%. Рост на 18% - это уровень индекса в районе 1380 пунктов, тогда как коррекция примерно на 4% - это снижение до 50-дневной скользящей средней. Если не случится каких-либо внешних шоков, а данные статистики, результаты компаний и заявления представителей ФРС продолжат оставаться позитивными, то ралли на фондовом рынке США вероятно продолжится еще какое-то время.

Внешний фон

Среди западной макроэкономической статистики наиболее важными релизами можно считать публикацию данных по динамике розничных продаж США за январь (вторник, 16:30), первую оценку изменения ВВП еврозоны за 4К10 (вторник, 15:00), количество закладок новых домов в США в январе (среда, 16:30) и инфляционные индексы CPI и PPI также в Штатах за январь (среда и четверг соответственно, 16:30).

Данные по розничным продажам ожидаются скорее нейтральными: по данным, очищенным от продаж авто и бензина, аналогичными предыдущему месяцу – рост на 0,4%. Само по себе, это достаточно высокие темпы роста. Несмотря на некоторое ожидающееся повышение темпов роста ВВП в еврозоне – 0,4% против 0,3% кв-к-кв, значение в годовом пересчете все равно значительно ниже данных в США – 3,2%, во многом из-за более сдержанного роста экономики Германии. Вероятно, это может отразиться на курсе евро к доллару

Данные по закладкам домов и количеству разрешений на строительство ожидаются слабыми – первый показатель вырастет всего на 1,7% после провала месяцем ранее, а разрешений, как ожидается, было выдано на 9,9% меньше м-к-м. Очень важны, с точки зрения сохранения политики стимулов, инфляционные индикаторы. Однако ни по базовому CPI, ни по базовому PPI изменений м-к-м не предполагается, а прирост общих индексов, вероятно, даже замедлился

Среди инфляционных индикаторов выделим публикацию индексов CPI и PPI в КНР за январь, которые предположительно продемонстрировали повышение – выше 5% и 6% соответственно. На прошлой неделе Народный банк Китая в очередной раз повысил ставку. Видимо, от данных не стоит ждать позитивных изменений

Следует также отметить публикацию протокола последнего заседания ФРС (среда, 22:00), хотя в нем не должно содержаться каких-либо важных для рынка высказываний. В целом, политика ФРС, судя по выступлению на прошлой неделе председателя ФРС Бернанке перед бюджетным комитетом Палаты представителей, остается прежней, т.е. стимулирующей. После ухода с поста Кевина Уорша, одного из ключевых представителей ФРС, который выступал против продолжения QE в ноябре, противников программы стимулов стало меньше

Вектор, видимо, не поменяется, пока не будет устойчивых темпов восстановления рынка труда или инфляционное давление не усилится до угрожающих значений. Пока ни того, ни другого в экономике США не наблюдается. Более того, ФРС не исключает даже расширение QE, если слабость в экономике сохранится и во 2П11. Однако в настоящее время ФРС по факту немного сократила покупки US Treasuries с более $110 млрд до $97 млрд в месяц, видимо признавая некоторое улучшение ситуации в экономике.

Испания (четверг, 12:30) разместит облигации со сроком погашения в 2020 и -37 гг. Результаты размещения могут оказать сильное воздействие на рынки. На прошлой неделе фондовые индексы проблемных стран еврозоны несколько снизились, доходности росли, а CDS расширились. Сегодня и завтра будут опубликованы данные по изменению ВВП Португалии и Греции за 4К10 – ожидается минус, что может подпортить настроение инвесторам

Из корпоративной отчетности, которая уже, впрочем, не в фокусе рынка, следует отметить результаты некоторых европейских банков – Barclays (вторник, 10:00), ING Groep и Societe Generale (среда, 9:00), а также BNP Paribas (четверг, 9:00). Среди ведущих компаний, входящих в индекс S&P 500, отметим отчеты Dell (вторник), Deere (среда, 15:00), Comcast (среда, 15:00) и NVIDIA (четверг, 0:20). Можно предположить, что результаты этих компаний поддержат рынок

Кроме того, рынок обратит внимание на отчеты ритейлеров – Abercrombie & Fitch (среда, 15:00) и Nordstrom (пятница, 0:05). Учитывая почти рекордные продажи в новогодний сезон, данные, скорее всего, будут положительными. Компании пищевой промышленности Dean Foods (среда, ДО) и Campbell Soup (пятница, ДО) могут указать на рост цен на сырье и вынужденное повышение цен на свою продукцию в ближайшее время. Аналогичные проблемы описывала Kraft Foods на прошлой неделе, результаты которой совпали с ожиданиями рынка, несмотря на снижение маржи прибыли. Это негативные тенденции, которые говорят о том, что инфляционное давление постепенно переходит в общий индекс CPI.

Российский рынок

После фактически провала волны IPO – отмены размещений акций Кокса, ЧТПЗ, Nord Gold, слабого размещения ГМС, что свидетельствует о сдержанности инвестиционного спроса на активы emerging markets, даже несмотря на якобы имеющуюся недооценку российских активов, размещение ВТБ выглядит более оптимистично. Хотя бы тем, что оно вообще состоялось, пусть даже с дисконтом к рынку. Впрочем, здесь на кону было гораздо большее, чем просто привлечение денег в бюджет – репутация государства как продавца и будущее новой большой волны российской рыночной приватизации. Подробнее см. ниже

Поддержку акциям ГМК Норникель может оказать возможная сделка по выкупу своей доли у РусАла. В прошлую пятницу стало известно новое предложение со стороны Норникеля: выкуп 20% за $12,8 млрд. Фактически это означает, что Потанин пошел навстречу Дерипаске и принял его предполагаемую цену в $16 млрд за 25%. В пересчете на акцию получается 9871 руб., что означает премию к рынку в 40%. Вопрос будет обсуждаться на совете директоров РусАла. Миноритарные акционеры компании – Вексельберг и Прохоров – по всей видимости, могут поддержать продажу. Это представляет позитив и для акций РусАла, у которого может появиться значительный кэш для погашения задолженности.

Распродажа в акциях Полюс Золото (-5% на прошлой неделе) была, главным образом, связана с возможным увеличением free-float на 5,6% для получения премиального листинга на LSE. Один из основных владельцев компании Прохоров высказался за продажу квазиказначейских бумаг на открытом рынке. Ожидаемый срок получения листинга – через несколько месяцев

Горно-металлургический сектор могут поддержать новости из КНР по внешней торговле за январь, опубликованные сегодня. Помимо значительного роста импорта сырой нефти и нефтепродуктов г-к-г, импорт железной руды увеличился на 48% г-к-г, металлопродукции – на 22%, меди – на 25%.

Акции Иркутскэнерго и Красноярской ГЭС в ближайший месяц будут реагировать на возможные новости по поводу IPO Евросибэнерго. Время идет, март на носу, а ведь именно на весну запланировано размещение. Сумма значительная – до $1,5 млрд. Учитывая последние «успехи» российских компаний, попытавшихся выйти на IPO, реализация сделки пока вызывает много вопросов. По данным зарубежных СМИ, на этой неделе владелец компании Дерипаска собирается встретиться с руководством канадской гидрогенерирующей компанией Hydro-Quebec. По его словам, речь может идти о создании СП, но мы предполагаем, что будет зондирование почвы насчет возможного участия в IPO. Один якорный инвестор уже есть – Yangtze Power, канадский партнер явно придется кстати. Информация по этому поводу может привести к росту указанных акций

В среднесрочном плане есть определенный негатив в секторе электроэнергетики – возможная продажа некоторых миноритарных долей со стороны ИНТЕР РАО для приобретения доли в Нортгазе. Сделка пока еще обсуждается. Цена вопроса – предположительно $1,5 млрд. По данным СМИ, какая часть будет оплачена акциями допэмиссии РАО (размещение ожидается к июлю), а какая деньгами - непонятно. Однако в случае продажи в список могут попасть Мосэнерго, РАО ЭС Востока, ОГК-4, ОГК-2 и т.д. Вряд ли у РАО возникнет желание продавать акции на падающем рынке, тем более учитывая и так относительно невысокую ликвидность энергокомпаний. Однако на растущем рынке фиксация вполне возможна. Это может немного сдерживать рост котировок акций энергокомпаний, активизацию спроса на которых мы ожидаем примерно в апреле. Впрочем, этот фактор нельзя назвать определяющим

Некоторый негатив для генкомпаний представляет требование премьер-министра Путина, высказанное им на совещании об итогах работы ТЭК в 2010 году, о том, что необходимо увеличить объем вводов новых генмощностей в два раза до 6,5 ГВт. По итогам прошлого года фактический ввод составил 3,2 ГВт, тогда как ожидалось, что частные генкомпании введут 3,8 ГВт, а всего объем составит 5,7 ГВт. Это сигнал со стороны правительства, что капитальные вложения больше откладывать нельзя, т.к. свои обязательства по формированию рынка мощности государство номинально исполнило

Позитивным для акций ИНТЕР РАО моментом можно назвать то, что компания успешно занимается поиском сырьевой базы, пытаясь максимально диверсифицировать поставщиков газа, тем самым, резко снижая зависимость от Газпрома. Во-первых, это соглашение НОВАТЭК – ОГК-1. На прошлой неделе было заявлено о сделке – Нижневартовская ГРЭС (ОГК-1)- ТНК-ВР. Условия поставки – «бери или резервируй» и срок – 18 лет выгодно отличаются от обычной практики на российском рынке («бери или плати» и 5 лет). При этом есть опцион на поставку значительного объема электроэнергии по рыночной цене в сторону нефтегазодобытчика. В-третьих, как уже упоминалось, это, возможно, Нортгаз

Акции ИНТЕР РАО могут поддержать новости о подготовке опционной программы до 2,5% от увеличенного УК. В середине 2008 года была запущена первая – на 2%. При условии размещения всех акций допэмиссии, а также сохранения текущего уровня котировок, объем опционной программы может составить свыше $680 млн. На прошлой неделе стало известно об аналогичной программе в Русгидро. Правда, объем незначителен – 1,1%, а цена – чуть ниже 1,50 руб. за акцию, что соответствует текущим рыночным котировкам. Инвесторы встретили эту новость ожидаемо прохладно

В пятницу неплохой отскок котировок продемонстрировали котировки акций ОГК-6 (3%). Отчасти это вызвано информацией от Газпрома по поводу ожидаемого размера чистой прибыли ОГК-6 за 2010 год. Точнее, прибыль (2,8 млрд руб.) оказалась выше ожиданий рынка и наших ожиданий. По словам представителей компании, это связано с переносом части доходов из текущего года в 4К10. В связи с этим, позитивный момент этой информации не стоит преувеличивать

Акции Акрона могут отреагировать серьезным позитивом, если появится информация о том, что ВЭБ не против стать финансовым партнером в разработке стратегического Талицкого калийного участка стоимостью $1,5 млрд. Учитывая высокую относительную долговую нагрузку компании (соотношение Debt/EBITDA около 3) и крупные вложения, необходимые для разработки месторождения апатит- нефелиновых руд Олений Ручей, стороннее финансирование очень бы помогло. В результате Акрон может существенно снизить свою зависимость от поставщиков сырья для производства комплексных удобрений.

Нефть и Газ

В январе этого года рост коммерческих запасов нефти в странах ОЭСР практически полностью компенсировал декабрьское снижение. Тем не менее, это было почти не замечено рынком, так как на первый план вышел геополитический фактор. Рынку, видимо, это еще предстоит отыграть, так как ситуация в Египте пока стабилизировалась. Запасы продолжают расти в феврале

Спрэд между Brent и WTI установил новый исторический максимум. В связи с тем, что контанго по Brent более пологое, чем по WTI, фондам, видимо, более выгодно держать именно Brent, так как они несут меньшие издержки при переходе с одного контракта на другой. Это говорит о том, что в последнее время цены на нефть Brent получили дополнительную поддержку в результате перетока спекулятивного капитала из WTI в Brent. В текущей ситуации явно наблюдается ценовой перекос, поэтому остается ждать только факторов, которые ликвидируют этот дисбаланс. Пружина натянута очень сильно, поэтому при неблагоприятном сценарии коррекция может быть внезапной и резкой

Газпром

Рынок не воспринимает обещания вечного благополучия до 2030 г. на фоне продолжающегося снижения доли Газпрома как на европейском, так и внутреннем рынках, видя новые вызовы на горизонте

За последние 5 лет доля Газпрома на европейском рынке упала с 26% до 23%. При этом из года в год Газпром постоянно приводит прогнозы роста своей доли в 2020 г. и 2030 г. до 32%. Это противоречит стратегии ЕС по снижению зависимости от российского газа и диверсификации поставок. В 2010 г. потребление газа в Европе выросло на 7%, а продажи Газпрома упали на 1,5%, хотя в феврале 2010 г. Газпром прогнозировал рост продаж более чем на 14%. Многие могут сказать, что это имеет мало отношения к текущему моменту времени, так как все это уже прошлое, но это весьма четко показывает достоверность прогнозов Газпрома не только до 2020-2030 гг., но даже на год вперед. В этом году переговоры по адаптации газовых контрактов Газпрома к рынку продолжатся, поэтому не исключены дополнительные ценовые уступки крупным потребителям. Рынок это понимает, так как ситуация на европейском газовом рынке в среднесрочном и долгосрочном плане для Газпрома может резко измениться в еще более худшую сторону, если, например, Туркмения, Ирак или Иран выйдут на рынок со своим газом. В любом случае рано или поздно это должно произойти, учитывая стратегию ЕС.

ЕС активно создает интегрированный внутренний газовый рынок для повышения гибкости поставок из тех регионов, где есть профицит предложения в страны с недостаточным обеспечением газом, а также ищет крупных альтернативных поставщиков с более низкими ценами на газ. Тем более, сейчас Газпром вновь начинает переговоры с Туркменией по снижению закупочных цен на газ и объемов, что еще, в большей степени, может ускорить процесс выхода туркменского газа напрямую в Европу. Также не стоит забывать и о перспективных африканских поставках, несмотря на текущие политические проблемы в регионе

На наш взгляд, новым вызовом для Газпрома, который может иметь даже больший вес, чем проблемы в Европе, является внутренний рынок. Независимые производители продолжат наращивать свою долю на внутреннем рынке ускоренными темпами

В данном случае можно привести недавние договоренности между Интер РАО и ТНК-ВР по поставкам газа на Нижневартовскую ГРЭС на новых современных условиях «бери или резервируй» в течение 18 лет (см. выше). Эти условия представляются более гибкими и выгодными для генерирующих компаний по сравнению с традиционными контрактами Газпрома. Кроме того, Интер РАО не исключает в перспективе переход ОГК-3, которую компания планирует купить у Норникеля, на потребление газа независимых поставщиков. Интер РАО имеет сильный административный ресурс, поэтому можно предположить, что, чем больше генерирующих активов будет приобретать компания, тем больше объемов газа смогут поставлять «независимые». Все это подтверждает долгосрочный тренд по опережающему росту доли независимых производителей на внутреннем рынке

Более того, независимые компании, вряд ли, ограничатся только внутренним рынком. По словам первого вице-премьера Белоруссии Владимира Семашко, в рамках Таможенного союза «Газпром не будет иметь права не пустить нас, к примеру, с НОВАТЭКом в эту трубу». Роснефть, видимо, рассчитывает поставлять газ в Китай. Экспортная монополия Газпрома не представляется незыблемой.

Российские НПЗ, скорее всего, будут снижать производство мазута и, как следствие, поставки на экспорт и внутренний рынок, что может ускорить переговорный процесс по замене нефтепродуктовой корзины на уголь как бенчмарка для формирования цен на газ в Европе и по нетбэку для внутреннего рынка. Многие производители в России уже хотят добиться скидок на газ от нетбэка, поэтому этот диалог еще продолжится

После снижения инвестпрограммы на этот год в 2012-2013 гг., по нашим оценкам, можно ожидать ее роста до $30 млрд. Несмотря на собственные прогнозы Газпрома по росту поставок в Европу и СНГ в этом году, по консервативному сценарию, добыча компании может снизиться. Это возможно при стагнации экспорта и снижении продаж в России, что не является каким-то невероятным сценарием

Из позитивных моментов стоит отметить оптимизацию капвложений Газпрома и стремление повысить эффективность расходов. По меньшей мере, в Газпроме такое понимание уже постепенно формируется, что нельзя не отметить как движение в правильную сторону.

Финансовый сектор

Сегодня озвучена цена продажи 10% - 0,091468 руб. за обыкновенную акцию и $6,25 за ГДР. Формально это позволяет считать продажу успешной: в результате нее в бюджет может быть привлечено $3,3 млрд, то есть на 9% выше первоначально установленного минимума для этой сделки. Кроме того, исходя из цены допэмиссии в конце 2009 г. в 0,048 руб. за обыкновенную акцию, государство зафиксировало прибыль от продажи 10%-ного пакета в 45,5 млрд руб

Тем не менее, фактически есть целый ряд неоднозначно позитивных моментов. Первый – озвученная цена размещения, которая к текущим уровням предполагает дисконт в 3,3% и 0,3% по обыкновенным акциям и ГДР соответственно. В то же время, правда, этот дисконт можно считать уже во многом отыгранным. Так, если нивелировать 8%-ное и 10%-ное снижение цен обыкновенной акции и ГДР с начала февраля, когда стали отражаться рыночные опасения более чем двухмесячного навеса предложения и потенциально невысокого инвестиционного спроса, дисконт составил бы намного больше - 11% по обыкновенным акциям и 10% по ГДР.

Второе – объем спроса. Несмотря на то, что книга заявок закрылась с переподпиской в 1,9 раза, а российские инвесторы составили лишь 15%, спрос резко возрос лишь в ходе последнего маркетингового дня, а наличие заявки от ВЭБ косвенно, на наш взгляд, указывает на определенные проблемы с интересом к акциям банка (даже хотя ВЭБ он в итоге и не участвовал в размещении). Более того, якорные инвесторы TPG и Generali не повысили ранее озвученные ориентиры, вкупе выкупив лишь 11% от объема размещения

Третье – отсутствие периода запрета на продажу акций инвесторами (lock-up period), что сохраняет вероятность давления на цену акции ВТБ после закрытия сделки по ГДР 17 февраля (и допуска к торгам 18 февраля) и обыкновенных акций – 21 февраля. Однако в этом временном промежутке, на наш взгляд, может произойти достаточно резкий скачок стоимости ГДР, учитывая, что по текущим котировкам они торгуются с 3% дисконтом к обыкновенным акциям ВТБ. Отметим, что наличие в окончательной договоренности 2-3-летнего lock-up периода (как это фигурировало раньше в переговорах с TPG) мы считали бы позитивным фактором, который, на наш взгляд, делал бы обоснованным дисконт к цене продажи до 5% и во многом объяснял бы фактическую ситуацию

Вместе с тем, на среднесрочном горизонте угроза навеса предложения над спросом фактически ограничена пакетом в 10%, поскольку государство как продающий акционер обязуется не выставлять на продажу дополнительных акций ВТБ в течение 3 месяцев с момента сделки, а также не намерено (однако не обязано) продавать публично следующие 10% в рамках программы приватизации до конца этого года

В целом, мы ожидаем, что закрытие сделки по продажи 10% акций ВТБ в краткосрочном периоде поддержит цену акций банка, однако в дальнейшем она сама по себе вряд ли способна стать мощным драйвером для котировок его акций и однозначно позитивным примером для приватизации других пакетов гос. собственности

Тем не менее, учитывая то, что продажа увеличивает free float с нынешних 14,5% до 24,5%, поддержку котировкам может оказать возможное увеличение веса ВТБ в MSCI и/или других индексах. Кроме того, хотя акции ВТБ к акциям Сбербанка сейчас торгуются с 3%-ной премией по коэффициенту 2011П P/B, с учетом показателя отдачи на капитал, а также эффекта на него от покупки Транскредитбанка и, по всей видимости, Банка Москвы, акции ВТБ нам в данный момент представляются привлекательными

Общий взгляд

Индекс ММВБ на этой неделе может вновь попытаться приблизиться к годовым максимумам в районе 1780 пунктов, если не возобновится фиксация прибыли со стороны фондов, инвестирующих в emerging markets. Если отток продолжится, то российский рынок продолжит игнорировать положительную динамику на рынке США и высокие цены на нефть, а индекс ММВБ останется ниже уровня локального сопротивления в 1710-1720 пунктов и может скорректироваться как минимум к 1650 пунктам

Более глубокое снижение возможно при совокупности двух основных факторов: не только оттока средств со стороны фондов, но также коррекции развитых рынков, прежде всего индекса S&P 500, которая все зреет, но пока не реализуется. В последнем случае, скорее всего, произойдет коррекция цен на commodities, в частности нефть Brent просядет значительно ниже $100, и это несколько выбьет почву из-под ног российского рынка. Впрочем, мы говорим о краткосрочной коррекции, т.к. в среднесрочном плане тренд остается восходящим. Индекс ММВБ при указанном сценарии может снизиться до 1550 пунктов

Индекс РТС относительно DJIA & WTI

На прошлой неделе российский рынок подвергся распродаже и выглядел существенно хуже ведущих рынков emerging markets. Индекс ММВБ упал почти на 4%, закрыл новогодний гэп и опустился ниже верхней границы среднесрочного восходящего тренда, которая в данный момент проходит в районе 1715 пунктов

В предыдущие недели средства изымались из фондов, инвестирующих в Индию, Китай, Бразилию, Мексику, Корею и т.д. Однако на прошлой неделе индексы этих стран выглядели заметно лучше российских. Тем не менее, просадка фондовых индикаторов пока больше связана с фиксацией, а не с повальным выводом денег с рынка: курс рубля продолжает умеренное укрепление

Курс рубля к доллару и евро

В мире сейчас очевидна тенденция: фиксация позиций на фондовых рынках развивающихся стран и перекладка в менее рискованные акции развитых стран, прежде всего, США. Индексы многих emerging markets с начала года находятся в минусе или около нуля, тогда как индексы развитых стран - в приличном плюсе. Снижение в EM происходит даже на фоне стабильно высоких цен на commodities и более высоких темпов роста экономики

Вероятно, это связано с наличием ряда рисков: инфляция сначала, прежде всего, бьет по странам EM, ставя вопрос об ужесточении монетарной политики, что может в среднесрочном плане негативно повлиять на темпы экономического роста. К тому же, серия переворотов и потенциально горячих зон в Африке, странах Ближнего Востока и Средней Азии вызывает геополитические риски. Экономические предпосылки для расползания подобных рисков есть и в других странах, даже в некоторых ведущих странах EM. Однако последние политически гораздо более стабильны

По данным консультационного агентства Strategic Insight, чистый приток капитала на фондовой рынок США составил $21,3 млрд в январе. Это наибольший чистый приток с февраля 2004 года и первый чистый приток с апреля прошлого года, когда пришло $11 млрд. Стабильный рост американского рынка более чем на 30% с сентября 2010 года, самый низкий уровень волатильности по индексу VIX с середины 2007 года, отток средств с emerging markets – все это способствует притоку средств

Однако рост не бывает без периодических коррекций. Индекс S&P 500 на ожиданиях принятия QE2 рос с конца августа по ноябрь, прибавив 18%.За этим последовала коррекция примерно на 4,5%. С декабря, уже после принятия QE2, наблюдается вторая волна роста, в рамках которой индекс S&P 500 вырос уже на 13%. Рост на 18% - это уровень индекса в районе 1380 пунктов, тогда как коррекция примерно на 4% - это снижение до 50-дневной скользящей средней. Если не случится каких-либо внешних шоков, а данные статистики, результаты компаний и заявления представителей ФРС продолжат оставаться позитивными, то ралли на фондовом рынке США вероятно продолжится еще какое-то время.

Внешний фон

Среди западной макроэкономической статистики наиболее важными релизами можно считать публикацию данных по динамике розничных продаж США за январь (вторник, 16:30), первую оценку изменения ВВП еврозоны за 4К10 (вторник, 15:00), количество закладок новых домов в США в январе (среда, 16:30) и инфляционные индексы CPI и PPI также в Штатах за январь (среда и четверг соответственно, 16:30).

Данные по розничным продажам ожидаются скорее нейтральными: по данным, очищенным от продаж авто и бензина, аналогичными предыдущему месяцу – рост на 0,4%. Само по себе, это достаточно высокие темпы роста. Несмотря на некоторое ожидающееся повышение темпов роста ВВП в еврозоне – 0,4% против 0,3% кв-к-кв, значение в годовом пересчете все равно значительно ниже данных в США – 3,2%, во многом из-за более сдержанного роста экономики Германии. Вероятно, это может отразиться на курсе евро к доллару

Данные по закладкам домов и количеству разрешений на строительство ожидаются слабыми – первый показатель вырастет всего на 1,7% после провала месяцем ранее, а разрешений, как ожидается, было выдано на 9,9% меньше м-к-м. Очень важны, с точки зрения сохранения политики стимулов, инфляционные индикаторы. Однако ни по базовому CPI, ни по базовому PPI изменений м-к-м не предполагается, а прирост общих индексов, вероятно, даже замедлился

Среди инфляционных индикаторов выделим публикацию индексов CPI и PPI в КНР за январь, которые предположительно продемонстрировали повышение – выше 5% и 6% соответственно. На прошлой неделе Народный банк Китая в очередной раз повысил ставку. Видимо, от данных не стоит ждать позитивных изменений

Следует также отметить публикацию протокола последнего заседания ФРС (среда, 22:00), хотя в нем не должно содержаться каких-либо важных для рынка высказываний. В целом, политика ФРС, судя по выступлению на прошлой неделе председателя ФРС Бернанке перед бюджетным комитетом Палаты представителей, остается прежней, т.е. стимулирующей. После ухода с поста Кевина Уорша, одного из ключевых представителей ФРС, который выступал против продолжения QE в ноябре, противников программы стимулов стало меньше

Вектор, видимо, не поменяется, пока не будет устойчивых темпов восстановления рынка труда или инфляционное давление не усилится до угрожающих значений. Пока ни того, ни другого в экономике США не наблюдается. Более того, ФРС не исключает даже расширение QE, если слабость в экономике сохранится и во 2П11. Однако в настоящее время ФРС по факту немного сократила покупки US Treasuries с более $110 млрд до $97 млрд в месяц, видимо признавая некоторое улучшение ситуации в экономике.

Испания (четверг, 12:30) разместит облигации со сроком погашения в 2020 и -37 гг. Результаты размещения могут оказать сильное воздействие на рынки. На прошлой неделе фондовые индексы проблемных стран еврозоны несколько снизились, доходности росли, а CDS расширились. Сегодня и завтра будут опубликованы данные по изменению ВВП Португалии и Греции за 4К10 – ожидается минус, что может подпортить настроение инвесторам

Из корпоративной отчетности, которая уже, впрочем, не в фокусе рынка, следует отметить результаты некоторых европейских банков – Barclays (вторник, 10:00), ING Groep и Societe Generale (среда, 9:00), а также BNP Paribas (четверг, 9:00). Среди ведущих компаний, входящих в индекс S&P 500, отметим отчеты Dell (вторник), Deere (среда, 15:00), Comcast (среда, 15:00) и NVIDIA (четверг, 0:20). Можно предположить, что результаты этих компаний поддержат рынок

Кроме того, рынок обратит внимание на отчеты ритейлеров – Abercrombie & Fitch (среда, 15:00) и Nordstrom (пятница, 0:05). Учитывая почти рекордные продажи в новогодний сезон, данные, скорее всего, будут положительными. Компании пищевой промышленности Dean Foods (среда, ДО) и Campbell Soup (пятница, ДО) могут указать на рост цен на сырье и вынужденное повышение цен на свою продукцию в ближайшее время. Аналогичные проблемы описывала Kraft Foods на прошлой неделе, результаты которой совпали с ожиданиями рынка, несмотря на снижение маржи прибыли. Это негативные тенденции, которые говорят о том, что инфляционное давление постепенно переходит в общий индекс CPI.

Российский рынок

После фактически провала волны IPO – отмены размещений акций Кокса, ЧТПЗ, Nord Gold, слабого размещения ГМС, что свидетельствует о сдержанности инвестиционного спроса на активы emerging markets, даже несмотря на якобы имеющуюся недооценку российских активов, размещение ВТБ выглядит более оптимистично. Хотя бы тем, что оно вообще состоялось, пусть даже с дисконтом к рынку. Впрочем, здесь на кону было гораздо большее, чем просто привлечение денег в бюджет – репутация государства как продавца и будущее новой большой волны российской рыночной приватизации. Подробнее см. ниже

Поддержку акциям ГМК Норникель может оказать возможная сделка по выкупу своей доли у РусАла. В прошлую пятницу стало известно новое предложение со стороны Норникеля: выкуп 20% за $12,8 млрд. Фактически это означает, что Потанин пошел навстречу Дерипаске и принял его предполагаемую цену в $16 млрд за 25%. В пересчете на акцию получается 9871 руб., что означает премию к рынку в 40%. Вопрос будет обсуждаться на совете директоров РусАла. Миноритарные акционеры компании – Вексельберг и Прохоров – по всей видимости, могут поддержать продажу. Это представляет позитив и для акций РусАла, у которого может появиться значительный кэш для погашения задолженности.

Распродажа в акциях Полюс Золото (-5% на прошлой неделе) была, главным образом, связана с возможным увеличением free-float на 5,6% для получения премиального листинга на LSE. Один из основных владельцев компании Прохоров высказался за продажу квазиказначейских бумаг на открытом рынке. Ожидаемый срок получения листинга – через несколько месяцев

Горно-металлургический сектор могут поддержать новости из КНР по внешней торговле за январь, опубликованные сегодня. Помимо значительного роста импорта сырой нефти и нефтепродуктов г-к-г, импорт железной руды увеличился на 48% г-к-г, металлопродукции – на 22%, меди – на 25%.

Акции Иркутскэнерго и Красноярской ГЭС в ближайший месяц будут реагировать на возможные новости по поводу IPO Евросибэнерго. Время идет, март на носу, а ведь именно на весну запланировано размещение. Сумма значительная – до $1,5 млрд. Учитывая последние «успехи» российских компаний, попытавшихся выйти на IPO, реализация сделки пока вызывает много вопросов. По данным зарубежных СМИ, на этой неделе владелец компании Дерипаска собирается встретиться с руководством канадской гидрогенерирующей компанией Hydro-Quebec. По его словам, речь может идти о создании СП, но мы предполагаем, что будет зондирование почвы насчет возможного участия в IPO. Один якорный инвестор уже есть – Yangtze Power, канадский партнер явно придется кстати. Информация по этому поводу может привести к росту указанных акций

В среднесрочном плане есть определенный негатив в секторе электроэнергетики – возможная продажа некоторых миноритарных долей со стороны ИНТЕР РАО для приобретения доли в Нортгазе. Сделка пока еще обсуждается. Цена вопроса – предположительно $1,5 млрд. По данным СМИ, какая часть будет оплачена акциями допэмиссии РАО (размещение ожидается к июлю), а какая деньгами - непонятно. Однако в случае продажи в список могут попасть Мосэнерго, РАО ЭС Востока, ОГК-4, ОГК-2 и т.д. Вряд ли у РАО возникнет желание продавать акции на падающем рынке, тем более учитывая и так относительно невысокую ликвидность энергокомпаний. Однако на растущем рынке фиксация вполне возможна. Это может немного сдерживать рост котировок акций энергокомпаний, активизацию спроса на которых мы ожидаем примерно в апреле. Впрочем, этот фактор нельзя назвать определяющим

Некоторый негатив для генкомпаний представляет требование премьер-министра Путина, высказанное им на совещании об итогах работы ТЭК в 2010 году, о том, что необходимо увеличить объем вводов новых генмощностей в два раза до 6,5 ГВт. По итогам прошлого года фактический ввод составил 3,2 ГВт, тогда как ожидалось, что частные генкомпании введут 3,8 ГВт, а всего объем составит 5,7 ГВт. Это сигнал со стороны правительства, что капитальные вложения больше откладывать нельзя, т.к. свои обязательства по формированию рынка мощности государство номинально исполнило

Позитивным для акций ИНТЕР РАО моментом можно назвать то, что компания успешно занимается поиском сырьевой базы, пытаясь максимально диверсифицировать поставщиков газа, тем самым, резко снижая зависимость от Газпрома. Во-первых, это соглашение НОВАТЭК – ОГК-1. На прошлой неделе было заявлено о сделке – Нижневартовская ГРЭС (ОГК-1)- ТНК-ВР. Условия поставки – «бери или резервируй» и срок – 18 лет выгодно отличаются от обычной практики на российском рынке («бери или плати» и 5 лет). При этом есть опцион на поставку значительного объема электроэнергии по рыночной цене в сторону нефтегазодобытчика. В-третьих, как уже упоминалось, это, возможно, Нортгаз

Акции ИНТЕР РАО могут поддержать новости о подготовке опционной программы до 2,5% от увеличенного УК. В середине 2008 года была запущена первая – на 2%. При условии размещения всех акций допэмиссии, а также сохранения текущего уровня котировок, объем опционной программы может составить свыше $680 млн. На прошлой неделе стало известно об аналогичной программе в Русгидро. Правда, объем незначителен – 1,1%, а цена – чуть ниже 1,50 руб. за акцию, что соответствует текущим рыночным котировкам. Инвесторы встретили эту новость ожидаемо прохладно

В пятницу неплохой отскок котировок продемонстрировали котировки акций ОГК-6 (3%). Отчасти это вызвано информацией от Газпрома по поводу ожидаемого размера чистой прибыли ОГК-6 за 2010 год. Точнее, прибыль (2,8 млрд руб.) оказалась выше ожиданий рынка и наших ожиданий. По словам представителей компании, это связано с переносом части доходов из текущего года в 4К10. В связи с этим, позитивный момент этой информации не стоит преувеличивать

Акции Акрона могут отреагировать серьезным позитивом, если появится информация о том, что ВЭБ не против стать финансовым партнером в разработке стратегического Талицкого калийного участка стоимостью $1,5 млрд. Учитывая высокую относительную долговую нагрузку компании (соотношение Debt/EBITDA около 3) и крупные вложения, необходимые для разработки месторождения апатит- нефелиновых руд Олений Ручей, стороннее финансирование очень бы помогло. В результате Акрон может существенно снизить свою зависимость от поставщиков сырья для производства комплексных удобрений.

Нефть и Газ

В январе этого года рост коммерческих запасов нефти в странах ОЭСР практически полностью компенсировал декабрьское снижение. Тем не менее, это было почти не замечено рынком, так как на первый план вышел геополитический фактор. Рынку, видимо, это еще предстоит отыграть, так как ситуация в Египте пока стабилизировалась. Запасы продолжают расти в феврале

Спрэд между Brent и WTI установил новый исторический максимум. В связи с тем, что контанго по Brent более пологое, чем по WTI, фондам, видимо, более выгодно держать именно Brent, так как они несут меньшие издержки при переходе с одного контракта на другой. Это говорит о том, что в последнее время цены на нефть Brent получили дополнительную поддержку в результате перетока спекулятивного капитала из WTI в Brent. В текущей ситуации явно наблюдается ценовой перекос, поэтому остается ждать только факторов, которые ликвидируют этот дисбаланс. Пружина натянута очень сильно, поэтому при неблагоприятном сценарии коррекция может быть внезапной и резкой

Газпром

Рынок не воспринимает обещания вечного благополучия до 2030 г. на фоне продолжающегося снижения доли Газпрома как на европейском, так и внутреннем рынках, видя новые вызовы на горизонте

За последние 5 лет доля Газпрома на европейском рынке упала с 26% до 23%. При этом из года в год Газпром постоянно приводит прогнозы роста своей доли в 2020 г. и 2030 г. до 32%. Это противоречит стратегии ЕС по снижению зависимости от российского газа и диверсификации поставок. В 2010 г. потребление газа в Европе выросло на 7%, а продажи Газпрома упали на 1,5%, хотя в феврале 2010 г. Газпром прогнозировал рост продаж более чем на 14%. Многие могут сказать, что это имеет мало отношения к текущему моменту времени, так как все это уже прошлое, но это весьма четко показывает достоверность прогнозов Газпрома не только до 2020-2030 гг., но даже на год вперед. В этом году переговоры по адаптации газовых контрактов Газпрома к рынку продолжатся, поэтому не исключены дополнительные ценовые уступки крупным потребителям. Рынок это понимает, так как ситуация на европейском газовом рынке в среднесрочном и долгосрочном плане для Газпрома может резко измениться в еще более худшую сторону, если, например, Туркмения, Ирак или Иран выйдут на рынок со своим газом. В любом случае рано или поздно это должно произойти, учитывая стратегию ЕС.

ЕС активно создает интегрированный внутренний газовый рынок для повышения гибкости поставок из тех регионов, где есть профицит предложения в страны с недостаточным обеспечением газом, а также ищет крупных альтернативных поставщиков с более низкими ценами на газ. Тем более, сейчас Газпром вновь начинает переговоры с Туркменией по снижению закупочных цен на газ и объемов, что еще, в большей степени, может ускорить процесс выхода туркменского газа напрямую в Европу. Также не стоит забывать и о перспективных африканских поставках, несмотря на текущие политические проблемы в регионе

На наш взгляд, новым вызовом для Газпрома, который может иметь даже больший вес, чем проблемы в Европе, является внутренний рынок. Независимые производители продолжат наращивать свою долю на внутреннем рынке ускоренными темпами

В данном случае можно привести недавние договоренности между Интер РАО и ТНК-ВР по поставкам газа на Нижневартовскую ГРЭС на новых современных условиях «бери или резервируй» в течение 18 лет (см. выше). Эти условия представляются более гибкими и выгодными для генерирующих компаний по сравнению с традиционными контрактами Газпрома. Кроме того, Интер РАО не исключает в перспективе переход ОГК-3, которую компания планирует купить у Норникеля, на потребление газа независимых поставщиков. Интер РАО имеет сильный административный ресурс, поэтому можно предположить, что, чем больше генерирующих активов будет приобретать компания, тем больше объемов газа смогут поставлять «независимые». Все это подтверждает долгосрочный тренд по опережающему росту доли независимых производителей на внутреннем рынке

Более того, независимые компании, вряд ли, ограничатся только внутренним рынком. По словам первого вице-премьера Белоруссии Владимира Семашко, в рамках Таможенного союза «Газпром не будет иметь права не пустить нас, к примеру, с НОВАТЭКом в эту трубу». Роснефть, видимо, рассчитывает поставлять газ в Китай. Экспортная монополия Газпрома не представляется незыблемой.

Российские НПЗ, скорее всего, будут снижать производство мазута и, как следствие, поставки на экспорт и внутренний рынок, что может ускорить переговорный процесс по замене нефтепродуктовой корзины на уголь как бенчмарка для формирования цен на газ в Европе и по нетбэку для внутреннего рынка. Многие производители в России уже хотят добиться скидок на газ от нетбэка, поэтому этот диалог еще продолжится

После снижения инвестпрограммы на этот год в 2012-2013 гг., по нашим оценкам, можно ожидать ее роста до $30 млрд. Несмотря на собственные прогнозы Газпрома по росту поставок в Европу и СНГ в этом году, по консервативному сценарию, добыча компании может снизиться. Это возможно при стагнации экспорта и снижении продаж в России, что не является каким-то невероятным сценарием

Из позитивных моментов стоит отметить оптимизацию капвложений Газпрома и стремление повысить эффективность расходов. По меньшей мере, в Газпроме такое понимание уже постепенно формируется, что нельзя не отметить как движение в правильную сторону.

Финансовый сектор

Сегодня озвучена цена продажи 10% - 0,091468 руб. за обыкновенную акцию и $6,25 за ГДР. Формально это позволяет считать продажу успешной: в результате нее в бюджет может быть привлечено $3,3 млрд, то есть на 9% выше первоначально установленного минимума для этой сделки. Кроме того, исходя из цены допэмиссии в конце 2009 г. в 0,048 руб. за обыкновенную акцию, государство зафиксировало прибыль от продажи 10%-ного пакета в 45,5 млрд руб

Тем не менее, фактически есть целый ряд неоднозначно позитивных моментов. Первый – озвученная цена размещения, которая к текущим уровням предполагает дисконт в 3,3% и 0,3% по обыкновенным акциям и ГДР соответственно. В то же время, правда, этот дисконт можно считать уже во многом отыгранным. Так, если нивелировать 8%-ное и 10%-ное снижение цен обыкновенной акции и ГДР с начала февраля, когда стали отражаться рыночные опасения более чем двухмесячного навеса предложения и потенциально невысокого инвестиционного спроса, дисконт составил бы намного больше - 11% по обыкновенным акциям и 10% по ГДР.

Второе – объем спроса. Несмотря на то, что книга заявок закрылась с переподпиской в 1,9 раза, а российские инвесторы составили лишь 15%, спрос резко возрос лишь в ходе последнего маркетингового дня, а наличие заявки от ВЭБ косвенно, на наш взгляд, указывает на определенные проблемы с интересом к акциям банка (даже хотя ВЭБ он в итоге и не участвовал в размещении). Более того, якорные инвесторы TPG и Generali не повысили ранее озвученные ориентиры, вкупе выкупив лишь 11% от объема размещения

Третье – отсутствие периода запрета на продажу акций инвесторами (lock-up period), что сохраняет вероятность давления на цену акции ВТБ после закрытия сделки по ГДР 17 февраля (и допуска к торгам 18 февраля) и обыкновенных акций – 21 февраля. Однако в этом временном промежутке, на наш взгляд, может произойти достаточно резкий скачок стоимости ГДР, учитывая, что по текущим котировкам они торгуются с 3% дисконтом к обыкновенным акциям ВТБ. Отметим, что наличие в окончательной договоренности 2-3-летнего lock-up периода (как это фигурировало раньше в переговорах с TPG) мы считали бы позитивным фактором, который, на наш взгляд, делал бы обоснованным дисконт к цене продажи до 5% и во многом объяснял бы фактическую ситуацию

Вместе с тем, на среднесрочном горизонте угроза навеса предложения над спросом фактически ограничена пакетом в 10%, поскольку государство как продающий акционер обязуется не выставлять на продажу дополнительных акций ВТБ в течение 3 месяцев с момента сделки, а также не намерено (однако не обязано) продавать публично следующие 10% в рамках программы приватизации до конца этого года

В целом, мы ожидаем, что закрытие сделки по продажи 10% акций ВТБ в краткосрочном периоде поддержит цену акций банка, однако в дальнейшем она сама по себе вряд ли способна стать мощным драйвером для котировок его акций и однозначно позитивным примером для приватизации других пакетов гос. собственности

Тем не менее, учитывая то, что продажа увеличивает free float с нынешних 14,5% до 24,5%, поддержку котировкам может оказать возможное увеличение веса ВТБ в MSCI и/или других индексах. Кроме того, хотя акции ВТБ к акциям Сбербанка сейчас торгуются с 3%-ной премией по коэффициенту 2011П P/B, с учетом показателя отдачи на капитал, а также эффекта на него от покупки Транскредитбанка и, по всей видимости, Банка Москвы, акции ВТБ нам в данный момент представляются привлекательными

http://ik-kapital.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба