11 августа 2011 МФД-ИнфоЦентр | Архив

«Голубиный сюрприз», как назвал итоги прошедшего во вторник заседания ФОМС Goldman Sachs, оказался очень скоротечным. Американский рынок акций развернулся и показал вчера -4.5%, что еще месяца три назад стало бы колоссальным обвалом, а сейчас это всего лишь волатильность.

Кстати, индекс волатильности VIX достиг уровня мая 2010 года, когда разразился греческий кризис, но еще далек от уровней 2008 года.

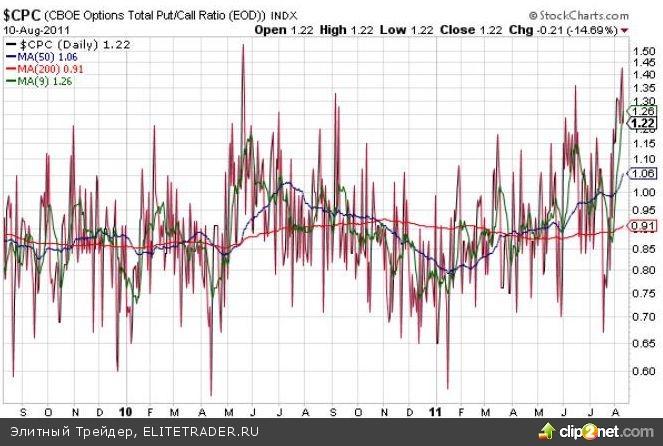

9-тидневная средняя скользящая коэффициента put/call, хотя и находится уже на наивысших значениях за последние 2,5 года, продолжает расти, указывая на то, что, возможно, мы еще увидим один серьезный заход вниз в ближайшие дни.

Тем не менее, я полагаю, что минимумы, показанные во вторник фьючерсом и индексом S&P500, так и останутся минимумами на август, если только не произойдет какого-нибудь шокового события, например, банкротства крупного банка.

Основные опасения инвесторов сейчас связаны с крупными банками: в Америке это Bank of America (BAC), а во Франции SocGen. Оба банка подошли вплотную к моменту Лемана: либо спасут, либо банкротство.

В случае банкротства любого из них на рынке разразится настоящая буря, которая может превзойти по последствиям даже 2008 год.

Вчера CEO BAC Moynihan отвечал на вопросы во время конференцкола, созванного Fairholme Capital Management, одним из крупнейших акционеров банка. Он впервые публично выразил сожаление по поводу приобретения в 2008 году Countrywide, ипотечные бумаги которого тянут теперь BofA на дно.

ВАС приступил к пожарной распродаже активов.

Bank of America по сообщению WSJ согласовал продажу части своего портфеля ипотечных бумаг Fannie Mae.

Есть сообщения, что BAC пытается найти покупателей на свою долю в China Const. Bank.

Вряд ли ему предложат хорошую цену в столь беспокойное время.

SocGen в еще более худшем положении, чем BAC; вчера падал более 20%, по слухам вчера было какое-то совещание относительно его судьбы у Саркози.

Другие французские банки тоже под сильным давлением: BNP Paribas и Credit Agricole падали вчера около 10%.

На рисунке показан рост 5-летних СDS французских банков и суверенных CDS Франции с мая 2011 года в процентах.

Вчера рынки весь отыгрывали идею понижения рейтинга Франции.

Франция под угрозой снижения рейтинга, а у французских банков очень много суверенных французских бондов.

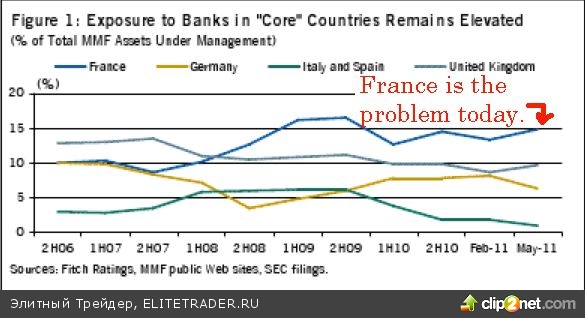

Франция стала болевой точкой Европы. Помимо SocGen здесь есть еще одно обстоятельство.

Американские фонды денежного рынка активно выводят деньги из Европы. И больше всего денег у них было не в Германии, и не в Италии, и даже не в Испании. Во Франции.

Во Франции на конец июня находилось около 15% всех активов американских фондов денежного рынка. В связи с угрозой понижения рейтинга Франции идет их активное бегство и это приводит к стрессу для многих крупных европейских банков.

Возможно, кризис вокруг Франции инспирируется извне и является частью спланированной игры на понижение, о которой я уже много раза писал.

МАРИОНЕТКИ

SocGen CEO Frederic Oudea вчера вечером после закрытия рынка в интервью CNBC назвал слухи относительно своего банка совершенно беспочвенными, добавив, что слухи о понижении суверенного рейтинга Франции «очень странные» и противоречат ситуации. http://classic.cnbc.com/id/44100413

ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ

Goldman Sachs в продолжение своих разговоров о «голубином сюрпризе» ФОМС выпустил вчера прогноз по доллару.

Голдман настроен по-медвежьи против доллара.

Голдман предлагает идти в лонг против доллара по корзине валют, в которую, кстати, входит и рубль (NZD, RUB, SEK, KRW, MYR и CLP)

Обоснование: дефицит текущего счета и идея дополнительного количественного смягчения

Zero Hedge по этому поводу замечает:

Странно, никакого количественного смягчения еще не объявлено, и очень многие считают, что этого и не будет. Но Голдман сказал, что так будет. Значит так будет.

Есть еще одно НО.

Для того, чтобы QE3 стало реальностью, индекс S&P500 должен упасть еще процентов на 10. Так считают и Боб и Марк (Bob Janjuah и Marc Faber) и учитывая букет текущих проблем ( даунгрейд Америки, проблемы европейских банков) это вполне реально.

Если это случиться, то вряд ли 2% стоп GS по предлагаемой корзине валют устоит при таком ходе событий.

Марк Фабер предостерегает:

...судя по тому, с какой скоростью рынок распродался и с каким моментумом, я чувствую, что что-то реально очень плохое может случиться в ближайшие два или три месяца, потому что рынок это механизм дисконтирования.

С другой стороны, американские казначейские бумаги находятся на экстремально низком уровне доходности – практически на уровне кризиса 2008 года. И это никак позитивно не повлияло на профицит текущего счета. Когда доходности развернуться вверх, то это приведет к ослаблению доллара.

Поэтому все-таки думаю, что шансы увидеть 1,50 гораздо выше, чем 1,33.

Кстати, индекс волатильности VIX достиг уровня мая 2010 года, когда разразился греческий кризис, но еще далек от уровней 2008 года.

9-тидневная средняя скользящая коэффициента put/call, хотя и находится уже на наивысших значениях за последние 2,5 года, продолжает расти, указывая на то, что, возможно, мы еще увидим один серьезный заход вниз в ближайшие дни.

Тем не менее, я полагаю, что минимумы, показанные во вторник фьючерсом и индексом S&P500, так и останутся минимумами на август, если только не произойдет какого-нибудь шокового события, например, банкротства крупного банка.

Основные опасения инвесторов сейчас связаны с крупными банками: в Америке это Bank of America (BAC), а во Франции SocGen. Оба банка подошли вплотную к моменту Лемана: либо спасут, либо банкротство.

В случае банкротства любого из них на рынке разразится настоящая буря, которая может превзойти по последствиям даже 2008 год.

Вчера CEO BAC Moynihan отвечал на вопросы во время конференцкола, созванного Fairholme Capital Management, одним из крупнейших акционеров банка. Он впервые публично выразил сожаление по поводу приобретения в 2008 году Countrywide, ипотечные бумаги которого тянут теперь BofA на дно.

ВАС приступил к пожарной распродаже активов.

Bank of America по сообщению WSJ согласовал продажу части своего портфеля ипотечных бумаг Fannie Mae.

Есть сообщения, что BAC пытается найти покупателей на свою долю в China Const. Bank.

Вряд ли ему предложат хорошую цену в столь беспокойное время.

SocGen в еще более худшем положении, чем BAC; вчера падал более 20%, по слухам вчера было какое-то совещание относительно его судьбы у Саркози.

Другие французские банки тоже под сильным давлением: BNP Paribas и Credit Agricole падали вчера около 10%.

На рисунке показан рост 5-летних СDS французских банков и суверенных CDS Франции с мая 2011 года в процентах.

Вчера рынки весь отыгрывали идею понижения рейтинга Франции.

Франция под угрозой снижения рейтинга, а у французских банков очень много суверенных французских бондов.

Франция стала болевой точкой Европы. Помимо SocGen здесь есть еще одно обстоятельство.

Американские фонды денежного рынка активно выводят деньги из Европы. И больше всего денег у них было не в Германии, и не в Италии, и даже не в Испании. Во Франции.

Во Франции на конец июня находилось около 15% всех активов американских фондов денежного рынка. В связи с угрозой понижения рейтинга Франции идет их активное бегство и это приводит к стрессу для многих крупных европейских банков.

Возможно, кризис вокруг Франции инспирируется извне и является частью спланированной игры на понижение, о которой я уже много раза писал.

МАРИОНЕТКИ

SocGen CEO Frederic Oudea вчера вечером после закрытия рынка в интервью CNBC назвал слухи относительно своего банка совершенно беспочвенными, добавив, что слухи о понижении суверенного рейтинга Франции «очень странные» и противоречат ситуации. http://classic.cnbc.com/id/44100413

ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ

Goldman Sachs в продолжение своих разговоров о «голубином сюрпризе» ФОМС выпустил вчера прогноз по доллару.

Голдман настроен по-медвежьи против доллара.

Голдман предлагает идти в лонг против доллара по корзине валют, в которую, кстати, входит и рубль (NZD, RUB, SEK, KRW, MYR и CLP)

Обоснование: дефицит текущего счета и идея дополнительного количественного смягчения

Zero Hedge по этому поводу замечает:

Странно, никакого количественного смягчения еще не объявлено, и очень многие считают, что этого и не будет. Но Голдман сказал, что так будет. Значит так будет.

Есть еще одно НО.

Для того, чтобы QE3 стало реальностью, индекс S&P500 должен упасть еще процентов на 10. Так считают и Боб и Марк (Bob Janjuah и Marc Faber) и учитывая букет текущих проблем ( даунгрейд Америки, проблемы европейских банков) это вполне реально.

Если это случиться, то вряд ли 2% стоп GS по предлагаемой корзине валют устоит при таком ходе событий.

Марк Фабер предостерегает:

...судя по тому, с какой скоростью рынок распродался и с каким моментумом, я чувствую, что что-то реально очень плохое может случиться в ближайшие два или три месяца, потому что рынок это механизм дисконтирования.

С другой стороны, американские казначейские бумаги находятся на экстремально низком уровне доходности – практически на уровне кризиса 2008 года. И это никак позитивно не повлияло на профицит текущего счета. Когда доходности развернуться вверх, то это приведет к ослаблению доллара.

Поэтому все-таки думаю, что шансы увидеть 1,50 гораздо выше, чем 1,33.

/Компиляция. 11 августа. Элитный Трейдер, ELITETRADER.RU/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба