6 сентября 2011 Международный финансовый центр Беломестнова Каролина

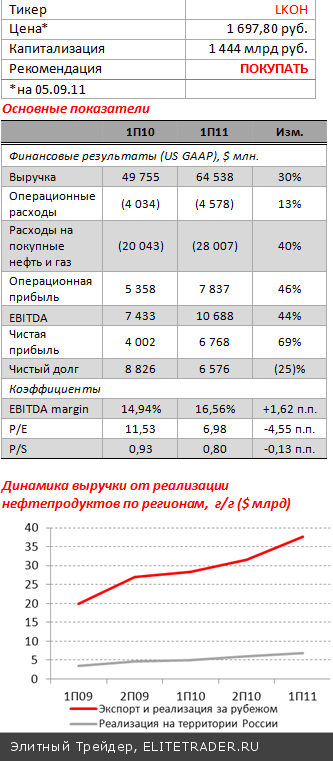

В среду, 31 августа, ОАО «Лукойл» опубликовало финансовые результаты за 1 полугодие 2011 года по US GAAP. Выручка компании возросла почти на треть по сравнению с аналогичным периодом прошлого года. Чистая прибыль нефтяной компании за отчётный период увеличилась на 69% до $6,77 млрд по сравнению с 1 полугодием 2010 года.

В 1 полугодии текущего года Лукойл улучшил финансовые показатели по ключевым направлениям своей деятельности по сравнению с 1 полугодием 2010 года. Выручка от реализации составила $64,54 млрд, что на 29,7% выше, чем за аналогичный период прошлого года.

Операционные расходы за 1 полугодие 2011 года выросли на 13% до $4,6 млрд по сравнению с аналогичным периодом прошлого года, затраты на покупные нефть и газ увеличились на 40% до $28,0 млрд. Последние во многом связаны с ростом цен на нефть и газ. Удельные расходы на добычу углеводородов за отчетный период составили $4,72 за баррель нефтяного эквивалента, увеличившись на 17,4% по сравнению с 1 полугодием 2010 года, что обусловлено главным образом реальным укреплением рубля, которое составило 15,0%.

Показатель EBITDA в 1 полугодии 2011 года увеличился на 43,8% до $10,7 млрд по сравнению с $7,4 млрд в 1 полугодии 2010 года. Свободный денежный поток за отчетный период составил $4,7 млрд по сравнению с $3,1 млрд в прошлом году.

Согласно сообщению вице-президента компании Леонида Федуна, инвестиционная программа ОАО «Лукойл» на 2011 год запланирована в объеме $8,5 млрд. Позже, 1 июня 2011 года, этот показатель был увеличен на $1,5 млрд. Из них до 80% планируется вложить в сегмент «Геологоразведка и добыча» и до 20% - в сегмент «Переработка и сбыт». Данные, приведенные ниже, свидетельствуют о выполнении инвестиционной программы на 57%.

Денежные средства, использованные в инвестиционной деятельности за отчетный период, выросли с $3,1 млрд в прошлом году до $5,7 млрд в текущем. В основном такое увеличение обусловлено повышением капитальных затрат на 13% до $3,6 млрд, а также возросшими издержками на приобретение дочерних компаний и долей в зависимых компаниях. Последняя статья расходов составила $2,1 млрд против $0,05 млрд за аналогичный период прошлого года.

Чистая прибыль ОАО «Лукойл» по US GAAP увеличилась на 69,1% до $6,8 млрд в первом полугодии 2011 года по отношению к аналогичному периоду прошлого года. Чистый долг компании по сравнению с 31 декабря 2010 года снизился на 25,5% до $6,6 млрд за счет роста объема денежных средств до $4,1 млрд и уменьшения размера общего долга с $11,2 млрд до $10,7 млрд. Показатель Чистый долг/EBITDA снизился с 1,9х до 0,6х

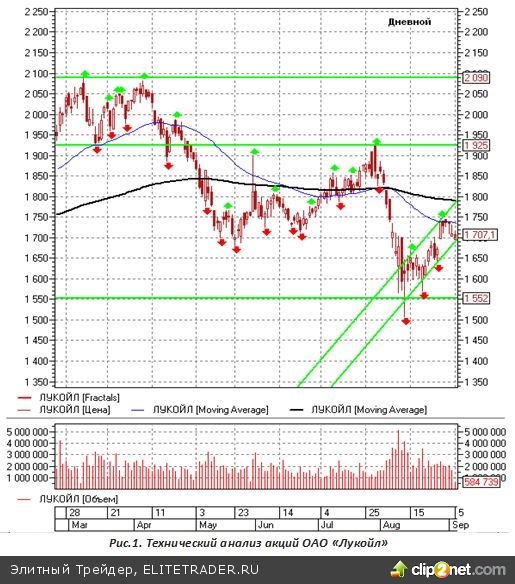

Технический анализ акций ОАО «Лукойл»

Бумаги Лукойла в августе потеряли позиции во время всеобщей просадки рынков на фоне новостей о снижении суверенного кредитного рейтинга США. На данный момент акции демонстрируют восстановление, двигаясь в восходящем канале. В случае пробития верхней границы канала, где проходит 200-дневная скользящая средняя, рекомендуем увеличить количество данных бумаг в инвестиционных портфелях

Уровни сопротивления: 1800 руб., 1925 руб., 2090 руб.

Уровни поддержки: 1707,1 руб., 1552 руб.

Наша рекомендация

Финансовые результаты ОАО «Лукойл» с нашей точки зрения выглядят оптимистично. Чистая прибыль компании выросла на 69%, что является значимым показателем успешности ее развития. Выручка эмитента за отчетный период увеличилась на 29,7% до $64,6 млрд. Одним из ключевых факторов является снижение показателя Чистый долг/EBITDA, который в данный момент составляет 0,6х против 1,9х на 31 декабря 2010 года.

Из негативных моментов следует отметить снижение экспорта нефти на 15,9% и экспорта нефтепродуктов на 1,8%, что во многом связано с увеличением экспортной пошлины на нефть.

В начале августа текущего года бумаги Лукойла, как и другие российские акции, пережили сильное падение, следуя всеобщим тенденциям рынка. Однако уже в третьей декаде августа акции демонстрировали уверенное движение в восходящем канале, верхняя граница которого проходит на уровне 200-дневной скользящей средней. Отметим, что по мультипликаторам P/E и P/S акции Лукойла торгуются с дисконтом по отношению к компаниям-конкурентам в секторе.

Исходя из результатов оценки финансовых показателей Лукойла, мы умеренно-позитивно смотрим на бумагу и рекомендуем ПОКУПАТЬ акции эмитента в случае отскока от нижней границы восходящего канала. Потенциал роста акций в среднесрочной перспективе составляет 20% - 25%.

В 1 полугодии текущего года Лукойл улучшил финансовые показатели по ключевым направлениям своей деятельности по сравнению с 1 полугодием 2010 года. Выручка от реализации составила $64,54 млрд, что на 29,7% выше, чем за аналогичный период прошлого года.

Операционные расходы за 1 полугодие 2011 года выросли на 13% до $4,6 млрд по сравнению с аналогичным периодом прошлого года, затраты на покупные нефть и газ увеличились на 40% до $28,0 млрд. Последние во многом связаны с ростом цен на нефть и газ. Удельные расходы на добычу углеводородов за отчетный период составили $4,72 за баррель нефтяного эквивалента, увеличившись на 17,4% по сравнению с 1 полугодием 2010 года, что обусловлено главным образом реальным укреплением рубля, которое составило 15,0%.

Показатель EBITDA в 1 полугодии 2011 года увеличился на 43,8% до $10,7 млрд по сравнению с $7,4 млрд в 1 полугодии 2010 года. Свободный денежный поток за отчетный период составил $4,7 млрд по сравнению с $3,1 млрд в прошлом году.

Согласно сообщению вице-президента компании Леонида Федуна, инвестиционная программа ОАО «Лукойл» на 2011 год запланирована в объеме $8,5 млрд. Позже, 1 июня 2011 года, этот показатель был увеличен на $1,5 млрд. Из них до 80% планируется вложить в сегмент «Геологоразведка и добыча» и до 20% - в сегмент «Переработка и сбыт». Данные, приведенные ниже, свидетельствуют о выполнении инвестиционной программы на 57%.

Денежные средства, использованные в инвестиционной деятельности за отчетный период, выросли с $3,1 млрд в прошлом году до $5,7 млрд в текущем. В основном такое увеличение обусловлено повышением капитальных затрат на 13% до $3,6 млрд, а также возросшими издержками на приобретение дочерних компаний и долей в зависимых компаниях. Последняя статья расходов составила $2,1 млрд против $0,05 млрд за аналогичный период прошлого года.

Чистая прибыль ОАО «Лукойл» по US GAAP увеличилась на 69,1% до $6,8 млрд в первом полугодии 2011 года по отношению к аналогичному периоду прошлого года. Чистый долг компании по сравнению с 31 декабря 2010 года снизился на 25,5% до $6,6 млрд за счет роста объема денежных средств до $4,1 млрд и уменьшения размера общего долга с $11,2 млрд до $10,7 млрд. Показатель Чистый долг/EBITDA снизился с 1,9х до 0,6х

Технический анализ акций ОАО «Лукойл»

Бумаги Лукойла в августе потеряли позиции во время всеобщей просадки рынков на фоне новостей о снижении суверенного кредитного рейтинга США. На данный момент акции демонстрируют восстановление, двигаясь в восходящем канале. В случае пробития верхней границы канала, где проходит 200-дневная скользящая средняя, рекомендуем увеличить количество данных бумаг в инвестиционных портфелях

Уровни сопротивления: 1800 руб., 1925 руб., 2090 руб.

Уровни поддержки: 1707,1 руб., 1552 руб.

Наша рекомендация

Финансовые результаты ОАО «Лукойл» с нашей точки зрения выглядят оптимистично. Чистая прибыль компании выросла на 69%, что является значимым показателем успешности ее развития. Выручка эмитента за отчетный период увеличилась на 29,7% до $64,6 млрд. Одним из ключевых факторов является снижение показателя Чистый долг/EBITDA, который в данный момент составляет 0,6х против 1,9х на 31 декабря 2010 года.

Из негативных моментов следует отметить снижение экспорта нефти на 15,9% и экспорта нефтепродуктов на 1,8%, что во многом связано с увеличением экспортной пошлины на нефть.

В начале августа текущего года бумаги Лукойла, как и другие российские акции, пережили сильное падение, следуя всеобщим тенденциям рынка. Однако уже в третьей декаде августа акции демонстрировали уверенное движение в восходящем канале, верхняя граница которого проходит на уровне 200-дневной скользящей средней. Отметим, что по мультипликаторам P/E и P/S акции Лукойла торгуются с дисконтом по отношению к компаниям-конкурентам в секторе.

Исходя из результатов оценки финансовых показателей Лукойла, мы умеренно-позитивно смотрим на бумагу и рекомендуем ПОКУПАТЬ акции эмитента в случае отскока от нижней границы восходящего канала. Потенциал роста акций в среднесрочной перспективе составляет 20% - 25%.

/Элитный Трейдер, ELITETRADER.RU/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба