10 апреля 2012 КИТ Финанс Брокер Шагардин Дмитрий

Предстоящая неделя будет насыщенна различного рода событиями, начиная с многочисленной статистики из Китая, стартом сезона корпоративной отчетности в США, долговыми аукционами, и заканчивая выступлениями представителей Федрезерва.

В понедельник, 9 апреля, большинство мировых площадок остаются закрытыми по случаю пасхальных праздников. В первый рабочий день закрыты биржи Новой Зеландии, Австралии, Швейцарии, Франции, Германии, Италии и Великобритании. Ликвидности мало, рынок остается тонким.

Долговые аукционы Европы и США

В центре внимания долговых аукционов на этой неделе будут размещения итальянских, французских и американских облигаций. Казначейство США на этой неделе разместит бумаг на 66 млрд. долл.

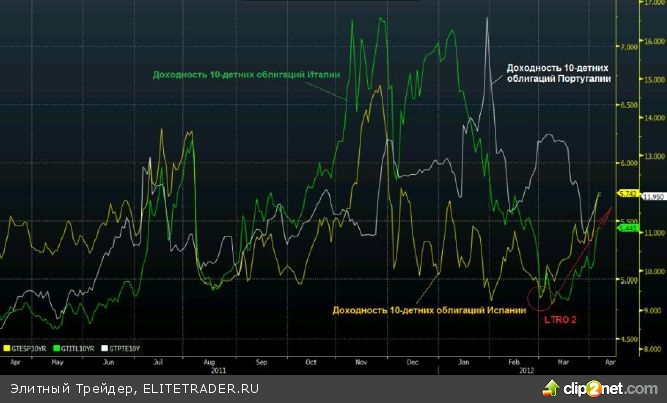

Европейский долговой рынок вновь оказался под ударом – в прошлый четверг спекулянты решили проверить на прочность Испанию. В результате, доходности стали резко расти, суверенные CDS практически достигли депрессивного уровня осени 2011 г., спрэд с немецкими 10-летками расширился до максимальных исторических значений.

Интересно, что доходности большинства бумаг европейской периферии стали расти сразу после проведения второй программы рефинансирования ЕЦБ в виде LTRO

Рисунок 1. Доходности 10-летних облигаций Италии, Испании и Португалии

Китай не даст покоя

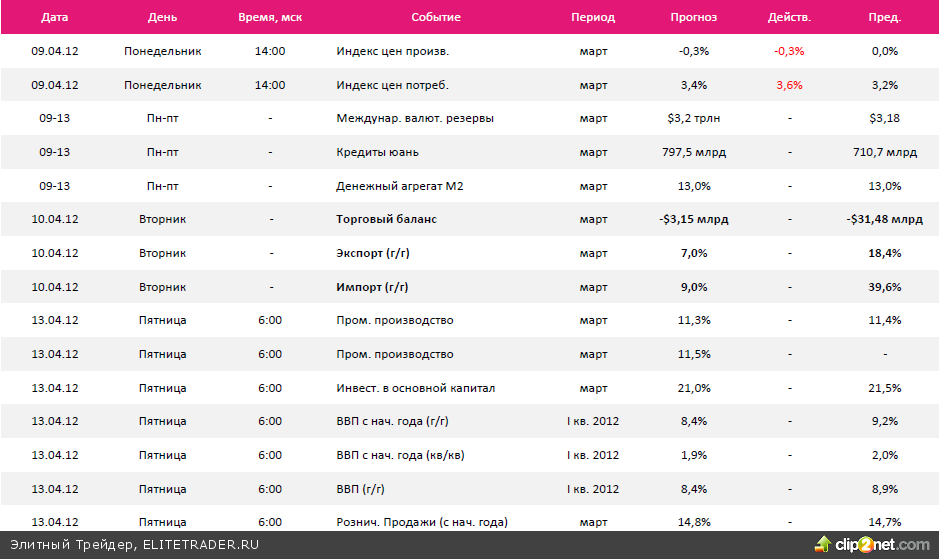

Вторая неделя апреля ознаменуется большим блоком статистики по Китаю. “Жесткая” или “мягкая” посадка? Этот вопрос остается в центре внимания инвестиционного сообщества.

Опубликованные утром в понедельник данные по инфляции цен производителей и потребителей отразили негативные тенденции – первые упали, указав замедление деловой активности в промышленности, вторые выросли, поставив под вопрос смягчение денежно-кредитной политики со стороны монетарных властей.

Очень важным днем станет вторник, 10 апреля, когда выйдут данные по торговому балансу Китая за март. После провального февраля (дефицит в $31 млрд. во многом за счет резкого роста импорта), данные за март могут оказаться более позитивными.

В структуре внешней торговли особое внимание будет уделяться экспорту сырья (нефть, промышленные металлы и т.п.) – статистика окажет значительное влияние на динамику котировок этого сегмента мирового рынка

Сезон корпоративной отчетности

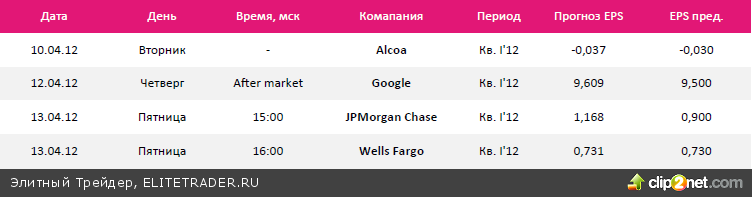

10 апреля официально стартует сезон корпоративной отчетности США. В ночь с 10 на 11 апреля традиционно первой из состава индекса Dow Jones отчитается алюминиевый гигант Alcoa за I квартал 2012 г.

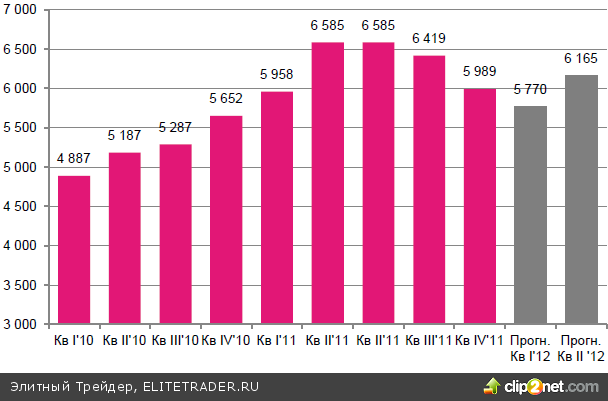

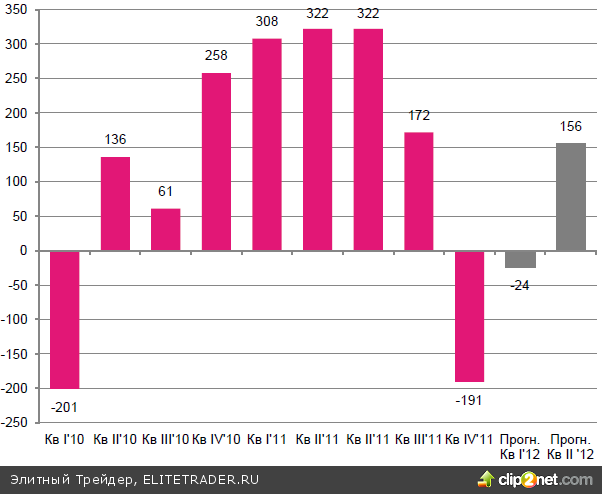

Аналитики, опрошенные Bloomberg, ожидают снижения выручки как в квартальном, так и в годовом пересчете, а показатель чистая прибыль в I квартале, как ожидается, покажет -24 млн долл. против -191 млн долл. в IV квартале и 308 млн. долл. в первом квартале прошлого года. И это несмотря на улучшение ситуации на рынке алюминия. Ожидания на второй квартал более позитивные, и, возможно, именно на этот факт инвесторы обратят свое внимание. Подробнее в Таблице 1, Графике 1 и Графике 2.

Таблица 1. Ожидания по финансовой отчетности Alcoa, млн. долл.

График 1. Динамика выручки Alcoa, млн. долл.

График 2. Динамика чистой прибыли Alcoa, млн. долл.

Кроме Alcoa, во второй половине недели отчетности за первые три месяца 2012 г. представят интернет-гигант Google, банки JPMorgan Chase и Wells Fargo.

Выступление представителей ФРС

На эту неделю намечены выступления представителей ФРС. В ночь с понедельника на вторник выступит глава ФРС Бен Бернанке. Важно отметить, что выступающие на этой неделе члены комитета по открытым рынкам Федрезерва, которые не поддерживают идею QE3, не имеют в 2012 г. право голоса. И, напротив, у активных сторонников сверх мягкой политики, имеющих право голоса на заседаниях Феда, на предстоящую неделю запланировано достаточно много речей и выступлений. Рынки могут получить намеки на смягчение денежно-кредитной политики в свете пятничных данных по американскому рынке труда

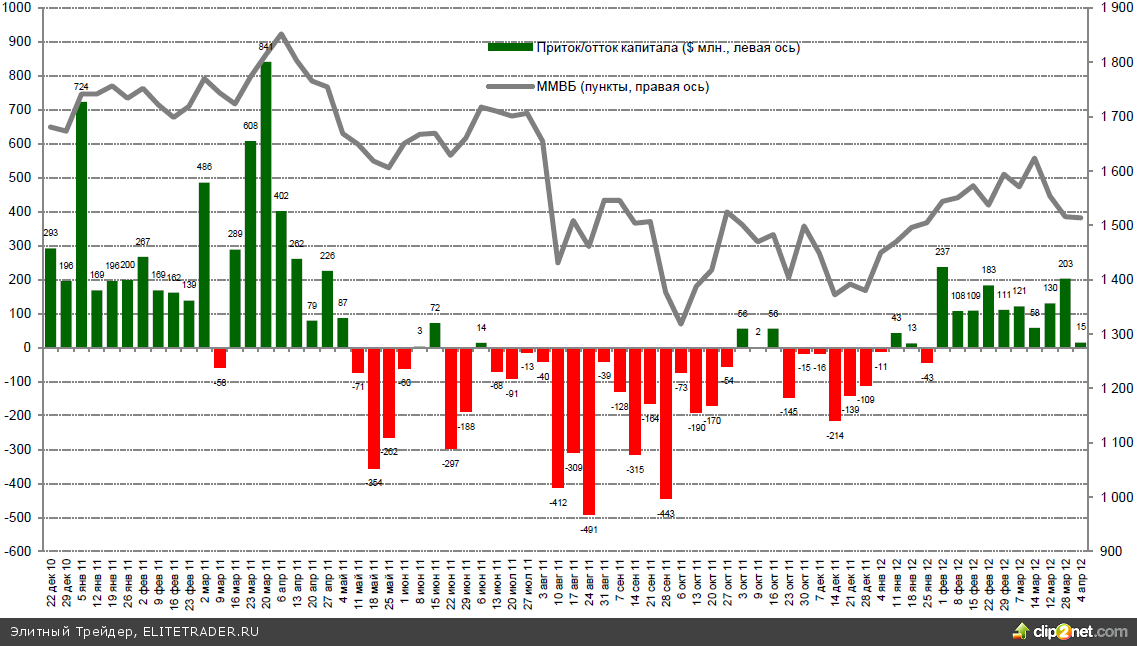

EPFR – настроение к России меняется

По данным EPFR, приток средств в фонды, инвестирующие в акции российских эмитентов, за неделю до 4 апреля существенно снизился и составил 15 млн долл. – минимум за 9 недель. В целом, с начала 2012 г. – плюс 1,28 млрд долл. Приведенный ниже график отображает статистику по недельным притокам/оттокам с января 2011 года и динамику индекса ММВБ.

Позитивный настрой западных фондов по отношению к вложениям в развивающиеся страны, в том числе и к России, быстро меняется. Не в лучшую сторону

График. Недельные данные по притоку/оттоку капитала из фондов, инвестирующих в акции российских эмитентов, публикуемые EPFR (в млн. $) и динамика индекса ММВБ (в пунктах)

Неделя будет жаркой. Однако с учетом того, что российские индексы достигли важных уровней поддержки в виде 1480 пунктов по ММВБ и 1600 пунктов по РСТ, можно надеяться на консолидацию с возможными выпадами вверх. Наращивать среднесрочные лонговые позиции на текущих уровнях не видится целесообразным – соотношение риск доходность пока не на стороне покупателей. Совершать спекулятивные действия желательно только внутри дня.

В понедельник, 9 апреля, большинство мировых площадок остаются закрытыми по случаю пасхальных праздников. В первый рабочий день закрыты биржи Новой Зеландии, Австралии, Швейцарии, Франции, Германии, Италии и Великобритании. Ликвидности мало, рынок остается тонким.

Долговые аукционы Европы и США

В центре внимания долговых аукционов на этой неделе будут размещения итальянских, французских и американских облигаций. Казначейство США на этой неделе разместит бумаг на 66 млрд. долл.

Европейский долговой рынок вновь оказался под ударом – в прошлый четверг спекулянты решили проверить на прочность Испанию. В результате, доходности стали резко расти, суверенные CDS практически достигли депрессивного уровня осени 2011 г., спрэд с немецкими 10-летками расширился до максимальных исторических значений.

Интересно, что доходности большинства бумаг европейской периферии стали расти сразу после проведения второй программы рефинансирования ЕЦБ в виде LTRO

Рисунок 1. Доходности 10-летних облигаций Италии, Испании и Португалии

Китай не даст покоя

Вторая неделя апреля ознаменуется большим блоком статистики по Китаю. “Жесткая” или “мягкая” посадка? Этот вопрос остается в центре внимания инвестиционного сообщества.

Опубликованные утром в понедельник данные по инфляции цен производителей и потребителей отразили негативные тенденции – первые упали, указав замедление деловой активности в промышленности, вторые выросли, поставив под вопрос смягчение денежно-кредитной политики со стороны монетарных властей.

Очень важным днем станет вторник, 10 апреля, когда выйдут данные по торговому балансу Китая за март. После провального февраля (дефицит в $31 млрд. во многом за счет резкого роста импорта), данные за март могут оказаться более позитивными.

В структуре внешней торговли особое внимание будет уделяться экспорту сырья (нефть, промышленные металлы и т.п.) – статистика окажет значительное влияние на динамику котировок этого сегмента мирового рынка

Сезон корпоративной отчетности

10 апреля официально стартует сезон корпоративной отчетности США. В ночь с 10 на 11 апреля традиционно первой из состава индекса Dow Jones отчитается алюминиевый гигант Alcoa за I квартал 2012 г.

Аналитики, опрошенные Bloomberg, ожидают снижения выручки как в квартальном, так и в годовом пересчете, а показатель чистая прибыль в I квартале, как ожидается, покажет -24 млн долл. против -191 млн долл. в IV квартале и 308 млн. долл. в первом квартале прошлого года. И это несмотря на улучшение ситуации на рынке алюминия. Ожидания на второй квартал более позитивные, и, возможно, именно на этот факт инвесторы обратят свое внимание. Подробнее в Таблице 1, Графике 1 и Графике 2.

Таблица 1. Ожидания по финансовой отчетности Alcoa, млн. долл.

График 1. Динамика выручки Alcoa, млн. долл.

График 2. Динамика чистой прибыли Alcoa, млн. долл.

Кроме Alcoa, во второй половине недели отчетности за первые три месяца 2012 г. представят интернет-гигант Google, банки JPMorgan Chase и Wells Fargo.

Выступление представителей ФРС

На эту неделю намечены выступления представителей ФРС. В ночь с понедельника на вторник выступит глава ФРС Бен Бернанке. Важно отметить, что выступающие на этой неделе члены комитета по открытым рынкам Федрезерва, которые не поддерживают идею QE3, не имеют в 2012 г. право голоса. И, напротив, у активных сторонников сверх мягкой политики, имеющих право голоса на заседаниях Феда, на предстоящую неделю запланировано достаточно много речей и выступлений. Рынки могут получить намеки на смягчение денежно-кредитной политики в свете пятничных данных по американскому рынке труда

EPFR – настроение к России меняется

По данным EPFR, приток средств в фонды, инвестирующие в акции российских эмитентов, за неделю до 4 апреля существенно снизился и составил 15 млн долл. – минимум за 9 недель. В целом, с начала 2012 г. – плюс 1,28 млрд долл. Приведенный ниже график отображает статистику по недельным притокам/оттокам с января 2011 года и динамику индекса ММВБ.

Позитивный настрой западных фондов по отношению к вложениям в развивающиеся страны, в том числе и к России, быстро меняется. Не в лучшую сторону

График. Недельные данные по притоку/оттоку капитала из фондов, инвестирующих в акции российских эмитентов, публикуемые EPFR (в млн. $) и динамика индекса ММВБ (в пунктах)

Неделя будет жаркой. Однако с учетом того, что российские индексы достигли важных уровней поддержки в виде 1480 пунктов по ММВБ и 1600 пунктов по РСТ, можно надеяться на консолидацию с возможными выпадами вверх. Наращивать среднесрочные лонговые позиции на текущих уровнях не видится целесообразным – соотношение риск доходность пока не на стороне покупателей. Совершать спекулятивные действия желательно только внутри дня.

/Элитный Трейдер, ELITETRADER.RU/

http://www.brokerkf.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба