В среду на российском рынке акций был еще один малоактивный день, характеризовавшийся низким спросом и сползанием котировок вниз. Однако ключевое событие дня, произошедшее уже после завершения торгов в РФ, - публикация протоколов ФРС и выступление Б. Бернанке произвело благоприятное впечатление на мировые рынки, что может оказать поддержку российским акциям сегодня.

Вчера на российском рынке акций был уже ставший привычным на текущей неделе малоактивный день со слабым спросом. Открывшись в нейтральной территории, российские бумаги в течение дня, в основном, сползали вниз, а индекс ММВБ потерял за день 0.9%..

Немного лучше рынка выглядели акции нефтегазового сектора, чему способствовали относительно высокие для последнего времени цены на «черное золото», запасы которого в США в последние две недели сокращаются рекордными темпами с 1982 года. Хуже рынка смотрелись бумаги банков – Сбербанк и ВТБ потеряли 1.4 и 2.5% соответственно. Продолжилось снижение котировок Фармстандарта после объявленной накануне историей с крупной покупкой и выделением части бизнеса.

Сегодня утром мировые рынки получили мощную поддержку после выступления главы ФРС Б. Бернанке, отметившего, что американская экономика до сих пор нуждается в стимулах, которые могут быть сохранены и после снижения безработицы ниже 6.5%. Кроме того, опубликованные вчера протоколы ФРС показали, что члены FOMC требуют больше свидетельств улучшения экономической ситуации для начала сворачивания QE-3. Большинство азиатских площадок сегодня торгуются в солидном плюсе, исключением является фондовый рынок Японии, несколько разочарованный решением ЦБ страны не увеличивать масштаб стимулирующей программы и последовавшим за этим укреплением иены.

Банковский сектор в июне: кредитная активность остается низкой

Кредитная активность в корпоративном сегменте остается невысокий, а бум в сегменте розничного кредитования постепенно идет на спад. Это может стать дополнительным аргументом для ЦБ в вопросе снижения процентных ставок.

Тем не менее, мы не ждем снижения ставок на ближайшем заседании ЦБ 12 июля, так как этому препятствует неблагоприятная конъюнктура мировых рынков и политические соображения (первое заседание под руководством Э.Набиуллиной, которая должна убедить рынок в сохранении независимой монетарной политики). Но к сентябрю ставки будут снижены с вероятностью, близкой к 100%.

Событие. Банк России опубликовал статистику по банковскому сектору за июнь.

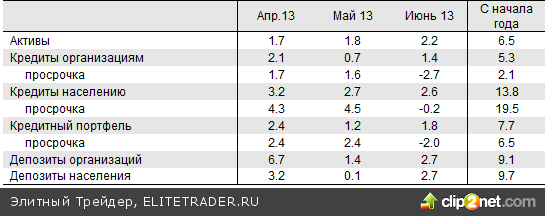

Динамика основных показателей банковского сектора, % к предыдущему периоду

Комментарий. Резкое ослабление рубля, наблюдавшееся в июне, поддержало рост банковского сектора. Активы выросли на 2.2% (без учета валютной переоценки на 1.4%), кредиты предприятиям – на 1.4% (0.5%), кредиты населению – на 2.6% (2.4%).

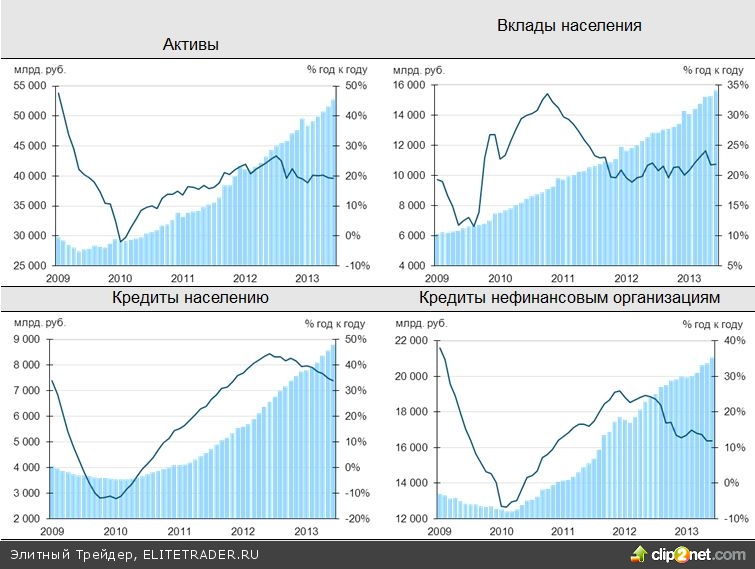

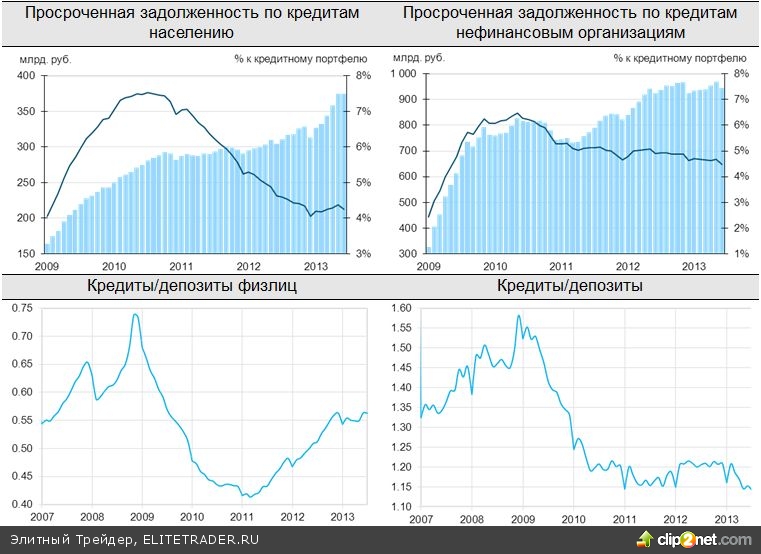

Кредитная активность банков на розничном рынке продолжает замедляться – в июне показатель роста «год к году» составил всего 33.9% (в июне прошлого года этот показатель находился на максимуме и составлял 44.4%). При сохранении наблюдаемой динамики по итогам года рост розничного кредитного портфеля будет менее 30%, а сам портфель приблизится к 10 трлн. рублей (около 14.5% ВВП). Бум в сегменте розничного кредитования, очевидно, идет на спад, и связано это не только с ужесточением условий предоставления кредитов банками, но и с ослабление спроса на кредиты со стороны населения. В условиях стагнирующих доходов население становится более консервативным в отношении расходов и кредита. Со стороны банков ужесточение кредитных условий продиктовано ускорившимся ростом просрочки – несмотря на то, что в июне просрочка по кредитам физлицам снизилась на 0.2% (это сезонное явление, связанное с концом квартала), в годовом выражении рост просрочки увеличился до 23% (максимум за последние 33 месяца).

В сегменте корпоративного кредитования сохраняются крайне низкие темпы роста (11.9% год к году). Здесь ключевая причина замедления – низкий спрос на кредиты со стороны бизнеса, обусловленный падением инвестиционной активности, наблюдаемый уже на протяжении четырёх кварталов.

Интересный момент – показатель «кредиты/депозиты» снизился в июне до исторического минимума (см. график ниже). Это означает, что рост депозитной базы продолжает уверенно обгонять рост кредитного портфеля, т.е. банкам все сложнее размещать привлекаемые ресурсы. Мы полагаем, что на этом фоне снижение ставок по вкладам, начавшееся во втором квартале, может продолжиться.

В июньской статистике удивил высокий показатель прибыли – за месяц банки заработали 100 млрд. рублей, а с начала года 491 млрд. (-3.1% год к году). Мы ожидали, что на фоне жесткой коррекции долгового рынка (в облигациях размещено около 11% активов) показатель прибыли будет существенно хуже. Возможно, что потери на долгах были компенсированы падением курса рубля, приведшим к переоценке открытых валютных позиций.

Вчера на российском рынке акций был уже ставший привычным на текущей неделе малоактивный день со слабым спросом. Открывшись в нейтральной территории, российские бумаги в течение дня, в основном, сползали вниз, а индекс ММВБ потерял за день 0.9%..

Немного лучше рынка выглядели акции нефтегазового сектора, чему способствовали относительно высокие для последнего времени цены на «черное золото», запасы которого в США в последние две недели сокращаются рекордными темпами с 1982 года. Хуже рынка смотрелись бумаги банков – Сбербанк и ВТБ потеряли 1.4 и 2.5% соответственно. Продолжилось снижение котировок Фармстандарта после объявленной накануне историей с крупной покупкой и выделением части бизнеса.

Сегодня утром мировые рынки получили мощную поддержку после выступления главы ФРС Б. Бернанке, отметившего, что американская экономика до сих пор нуждается в стимулах, которые могут быть сохранены и после снижения безработицы ниже 6.5%. Кроме того, опубликованные вчера протоколы ФРС показали, что члены FOMC требуют больше свидетельств улучшения экономической ситуации для начала сворачивания QE-3. Большинство азиатских площадок сегодня торгуются в солидном плюсе, исключением является фондовый рынок Японии, несколько разочарованный решением ЦБ страны не увеличивать масштаб стимулирующей программы и последовавшим за этим укреплением иены.

Банковский сектор в июне: кредитная активность остается низкой

Кредитная активность в корпоративном сегменте остается невысокий, а бум в сегменте розничного кредитования постепенно идет на спад. Это может стать дополнительным аргументом для ЦБ в вопросе снижения процентных ставок.

Тем не менее, мы не ждем снижения ставок на ближайшем заседании ЦБ 12 июля, так как этому препятствует неблагоприятная конъюнктура мировых рынков и политические соображения (первое заседание под руководством Э.Набиуллиной, которая должна убедить рынок в сохранении независимой монетарной политики). Но к сентябрю ставки будут снижены с вероятностью, близкой к 100%.

Событие. Банк России опубликовал статистику по банковскому сектору за июнь.

Динамика основных показателей банковского сектора, % к предыдущему периоду

Комментарий. Резкое ослабление рубля, наблюдавшееся в июне, поддержало рост банковского сектора. Активы выросли на 2.2% (без учета валютной переоценки на 1.4%), кредиты предприятиям – на 1.4% (0.5%), кредиты населению – на 2.6% (2.4%).

Кредитная активность банков на розничном рынке продолжает замедляться – в июне показатель роста «год к году» составил всего 33.9% (в июне прошлого года этот показатель находился на максимуме и составлял 44.4%). При сохранении наблюдаемой динамики по итогам года рост розничного кредитного портфеля будет менее 30%, а сам портфель приблизится к 10 трлн. рублей (около 14.5% ВВП). Бум в сегменте розничного кредитования, очевидно, идет на спад, и связано это не только с ужесточением условий предоставления кредитов банками, но и с ослабление спроса на кредиты со стороны населения. В условиях стагнирующих доходов население становится более консервативным в отношении расходов и кредита. Со стороны банков ужесточение кредитных условий продиктовано ускорившимся ростом просрочки – несмотря на то, что в июне просрочка по кредитам физлицам снизилась на 0.2% (это сезонное явление, связанное с концом квартала), в годовом выражении рост просрочки увеличился до 23% (максимум за последние 33 месяца).

В сегменте корпоративного кредитования сохраняются крайне низкие темпы роста (11.9% год к году). Здесь ключевая причина замедления – низкий спрос на кредиты со стороны бизнеса, обусловленный падением инвестиционной активности, наблюдаемый уже на протяжении четырёх кварталов.

Интересный момент – показатель «кредиты/депозиты» снизился в июне до исторического минимума (см. график ниже). Это означает, что рост депозитной базы продолжает уверенно обгонять рост кредитного портфеля, т.е. банкам все сложнее размещать привлекаемые ресурсы. Мы полагаем, что на этом фоне снижение ставок по вкладам, начавшееся во втором квартале, может продолжиться.

В июньской статистике удивил высокий показатель прибыли – за месяц банки заработали 100 млрд. рублей, а с начала года 491 млрд. (-3.1% год к году). Мы ожидали, что на фоне жесткой коррекции долгового рынка (в облигациях размещено около 11% активов) показатель прибыли будет существенно хуже. Возможно, что потери на долгах были компенсированы падением курса рубля, приведшим к переоценке открытых валютных позиций.

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба