• Погодные условия, вероятно, будут превалировать на повестке дня FOMC

• Юань падает после увеличения торгового диапазона юаня PBoC

• Украинский кризис продолжает оказывать влияние на рынки

Прошлая неделя завершилась скорее фиаско, чем расцветом, поскольку паре доллар/иена не удалось развить дальнейший импульс в ходе закрытия недели, а пара евро/доллар также не смогла развить ни нисходящий импульс после медвежьего разворота в четверг, ни рост, который смог убедить в "развороте разворота".

График: EUR/USD

В прошлый четверг мы получили впечатляющую дневную медвежью свечу, однако пока так и не увидели прорыва. Необходимо пробить область поддержки 1,3775-1,3840, показанную на графике ниже, чтобы вернуть медведям надежду. Это будет зависеть от того, как рынок оценит доллар на фоне заседания FOMC в эту среду.

Таким образом, на рынках продолжает царить неустойчивость и неопределенность в преддверии заседания Федерального комитета по открытым рынкам в эту среду, от которого, как я считаю теперь, не стоит ждать многого, учитывая заявление Джанет Йеллен о том, что она верит, что важную роль в последних слабых американских данных сыграли погодные условия. В связи с этим, планка для изменения темпов сокращения стимулов остается на чрезвычайно высоком уровне. Федрезерв, пожалуй, приложит наибольшие усилия на то, чтобы скорректировать свое заявление о намерении и отступить от порогового значения безработицы в 6,5% сейчас, когда мы близки к указанному уровню, несмотря на то, что Федрезерв далек от решения по повышению ставок. Однако, как я недавно говорил, влияние заявлений по намерению стремительно угасает, если еще не исчезло полностью.

В Китае Центробанк увеличил торговый диапазон юаня до 2% от средней дневной ставки, и юань снова упал до рекордного за примерно 11 месяцев уровня дневной фиксации. Учитывая последние расчеты того, на каком уровне пара USD/CNY действительно начинает оказывать давление на так называемые производные структуры TRF, которыми многие воспользовались, чтобы извлечь выгоду из сделок carry по паре USD/CNY, то уровень, который действительно начинает причинять ущерб в течение продолжительного времени, находится выше 6,20.

Что нас ждет

Помимо очевидного событийного риска FOMC в середине недели, существует еще ряд других важных событий, учитывая всеобъемлющее облако неопределенности, висящее над нами в отношении проведенного на выходных референдума в Крыму и продолжающейся словесной войны и реакции со стороны ЕС и США. (Отчасти недавняя слабость доллара США действительно могла быть связана, как предполагали некоторые, с тем, что Россия сокращала запасы американских казначейских бумаг, что было бы логично, учитывая угрозу наложения санкций.)

Ключевые технические уровни текущей недели:

EUR/USD: Сопротивление 1,4000 и поддержка 1,3800/1,3775, если пара пробьет 1,3840.

GBP/USD: 1,6570 и 1,6700.

USD/JPY: Поддержка 100,75/100,00 и сопротивление в области 102,50.

USD/CAD: Сопротивление в области 1,1125 и поддержка 1,1050/00.

AUD/USD: 0,9100 и 0,9000.

Основные события экономического календаря на текущую неделю:

Сегодня:

• ЕС готовится объявить о том, какую форму приобретут санкции, наложенные на Россию - чрезвычайно важно.

• Индекс деловой активности Empire в секторе обрабатывающей промышленности США - первый из основных региональных отчетов по сектору обрабатывающей промышленности США.

Вторник

• Протокол заседания RBA — RBA удовлетворен текущей политикой — едва ли что-то сможет это изменить, а в Westpac сообщили о том, что следующей мерой RBA станет повышение (в конце 2015 года). Ожидать этого слишком рано, а с учетом неопределенностей в Китае, я не удивлюсь, если в течение следующих 12-18 месяцев увижу снижение ставки на 1,00%.

• Решение по ставкам турецкого Центробанка – изменений не предвидится.

• Индекс цен потребителей в США – не пропустите базовые показатели, поскольку Федрезерв тоже будет за ними пристально наблюдать.

• Число новых домов и разрешений на строительство в США – что ж, оба показатели были слабыми, а количество новых домов можно свалить на погодные условия, но разве они влияют на разрешения? Я практически уверен, что в лучшем случае тренд будет боковым.

• Председатель Банка Канады, Стивен Полоз, выступает с речью – пара USD/CAD находится на пике неопределенности, поэтому следует отнестись к выступлению внимательно. Нефть и интерес к риску являются двумя другими факторами, поскольку на прошлой неделе нефть WTI упала на 4 доллара за баррель.

Среда

• Протокол заседания Банка Англии: едва ли в последнее время заявления Банка Англии позволяли рынкам сделать какие-либо выводы, будет ли в этом протоколе заседания нечто действительно новое, если банк хочет отложить изменение ставок на как можно более продолжительное время?

• Занятость в Великобритании — показатели Великобритании продолжат демонстрировать нисходящий импульс?

• Решение по ставкам FOMC — ждите очередного сокращения стимулов и осознайте, что на 1 апреля объем покупок активов ФРС составит 35%.

Четверг

• ВВП Новой Зеландии в четвертом квартале – для тех, кого интересует прошлое

• Решение по ставкам SNB – ничего интересного с 95% вероятностью

• Индекс ФРБ Филадельфии в марте – еще один отчет по сектору обрабатывающей промышленности США после ужасающего показателя в феврале.

• Розничные продажи в Канаде в январе – старая история, а известный фактор плохих погодных условий ограничивает влияние...

Три показателя на сегодня: индекс CPI в ЕС, промышленное производство и индекс NAHB в США

• Крым большинством голосов проголосовал за присоединение к России

• Сегодня могут вступить в силу санкции в отношении России

• Индекс CPI Еврозоны окажется в центре внимания на фоне предупреждения МВФ о «низкой инфляции»

Сегодня рыночные настроения будут формироваться под влиянием событий на Украине. Участники мировых рынков будут анализировать прошедший в Крыму провокационный референдум по вопросу о присоединении к России. Согласно предварительным результатам, основанным на подсчете 50% голосов, 95,5% населения проголосовали за объединение с Россией. Этнические украинцы и татары преимущественно проголосовали против. На фоне этих событий градус напряженности предположительно повысится, так как в отношении России начнут действовать международные санкции. В остальном день небогат на экономические события, хотя те отчеты, что будут опубликованы, заслуживают пристального внимания. На первый план снова выйдет вопрос о том, что делать с низкой инфляцией в Европе, в свете публикации обновленной оценки индекса потребительских цен для ЕС. Во второй половине дня выйдут два отчета в США (о промышленном производстве и индексе жилищного рынка от NAHB), которые заострят внимание игроков на значимости погодного фактора в замедлении экономического развития в последнее время.

Индекс потребительских цен в ЕС (10:00 GMT): МВФ беспокоится о том, что Еврозона оказалась под гнетом низкой инфляции. Хотя это не так страшно, как абсолютная дефляция, организация поясняет, что «ультранизкая инфляция может создать проблемы для Еврозоны в целом и для стран, испытывающих финансовые трудности, так как она подразумевает рост реальной долговой нагрузки и реальных процентных ставок, снижение относительного регулирования цен и увеличение безработицы».

Хотя официальная позиция Европейского центрального банка заключается в том, что дефляция не представляет собой реальную опасность, некоторые представители банка намекают на то, что ЕЦБ готов рассмотреть возможность запуска программы выкупа активов и/или другие стратегии денежного стимулирования. Сабина Лаутеншлегер (Sabine Lautenschläger), которая вошла в состав совета управляющих ЕЦБ ранее в этом году, заявила в интервью газете The Wall Street Journal на прошлой неделе: «у нас есть место для маневров. Например, можно опустить депозитную ставку ниже нуля».

Возможно, место для маневров и есть, но достаточно ли времени? Публикуемая сегодня пересмотренная оценка индекса потребительских цен за февраль может подсказать ответ на этот вопрос. Хотя во второй редакции значение CPI обычно существенным образом не меняется или не меняется вообще, даже незначительное понижение может оказать большое влияние на ожидания участников рынка в отношении политики ЕЦБ.

Согласно предварительной оценке, которая была опубликована в конце февраля, годовой показатель инфляции потребительских цен не изменился по сравнению с предыдущим месяцем, но остался на низком уровне: всего 0,8% в отличие от целевого значения ЕЦБ в размере 2%. В то же время в Германии инфляция в прошлом месяце понизилась, причиной чего считается сокращение расходов на энергию. Тем не менее, в настоящий момент ЕЦБ не думает, что дефляция представляет собой проблему. Возникает вопрос: если сегодня индекс CPI упадет по сравнению с первоначальной оценкой, изменит ли банк свою позицию?

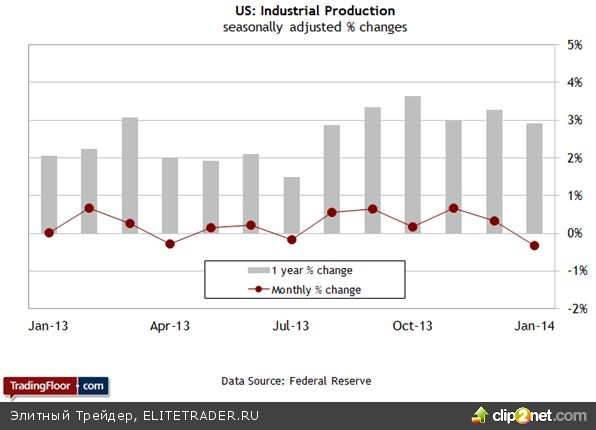

Промышленное производство в США (13:15 GMT): Дискуссия о том, какую роль сыграла зима в ухудшении экономических показателей в последнее время, сегодня разгорится с новой силой в свете февральских данных о промышленном производстве. Согласно результатам последнего отчета, в январе производство сократилось, зафиксировав первое отрицательное значение по итогам месяца за последние полгода. Годовой показатель пока положительный, однако и здесь заметна умеренная тенденция к снижению.

Однако другие статистические данные за прошлый месяц указывают на то, что макроэкономический тренд в феврале улучшился. Розничные продажи восстановились, отметившись ростом впервые за три месяца. Индекс ISM в производственном секторе также пошел вверх, ликвидировав часть потерь, которые были зафиксированы в январе. Темпы роста по индексу менеджеров по закупкам от Markit также увеличились. Существенный прирост производственной активности, измеряемой этим индикатором, «в значительной степени отражает временный подъем после периода нарушения цепочек поставок и производства в связи с суровыми погодными условиями», заявил главный экономист Markit. «Эта устойчивая тенденция дает ФРС некоторую уверенность в том, что ухудшение официальных данных о производстве и занятости, прежде всего, связано с погодными условиями, а значит, ФРС захочет продолжить курс на сворачивание программы выкупа активов».

В анализе продаж автомобилей, проведенном в январе двумя профессорами из Принстона и Чикаго, говорится о том, что всему виной неблагоприятные погодные условия. «Есть подтвержденные данные, которые указывают на то, что не стоит придавать слишком большое значение ухудшению расходов в розничном секторе в январе, — написали Атиф Миан (Atif Mian) и Амир Суфи (Amir Sufi) в своем недавно созданном блоге «Долговой дом» (House of Debt) за день до выхода обнадеживающих данных о розничных продажах за февраль. — Причиной, скорее всего, послужила плохая погода, а не спад экономики. Что касается товаров длительного пользования, например автомобилей, то продажи, вероятно, резко возрастут, когда в штатах, где были особенно сильные холода, наступит потепление.

Если это действительно так, то сегодняшние данные о промышленном производстве, которые во многом определяются результатами производства в секторе обрабатывающей промышленности, должны подтвердить такую оптимистичную точку зрения.

Индекс жилищного рынка в США от NAHB (14:00 GMT): В последнее время строительство жилья замедлилось, и ухудшение настроений среди застройщиков не внушает надежду на быстрое восстановление. Если, конечно, вы не верите в теорию о влиянии погоды. «Холодная погода, безусловно, подорвала процесс строительства нового жилья в прошлом месяце, что также подтверждают результаты нашего последнего опроса застройщиков, — заявил председатель Национальной ассоциации застройщиков жилья (National Association of Home Builders, NAHB) в предыдущем отчете об индексе жилищного рынка. — Данные о разрешениях, которые в меньшей степени зависят от погоды, указывают на то, что наш прогноз устойчивого роста предложения домов для одной семьи в 2014 году остается в силе и что сдерживаемый спрос на жилье постепенно высвобождается».

Сегодняшний отчет об индексе жилищного рынка позволит оценить, сохранился ли фактор сдерживаемого спроса в самой последней оценке настроений в жилищно-строительной отрасли. Возможно, сектор жилья продолжает восстанавливаться, но не следует рассчитывать на быстрый подъем. На прошлой неделе банк Credit Suisse заявил, что в прошлом месяце спрос на жилье упал, что подвигло банк на снижение рейтинга акций некоторых жилищно-строительных компаний до нейтрального уровня. Хотя Credit Suisse прогнозирует рост заказов у трех компаний (PulteGroup, Toll Brothers и William Lyon Homes) приблизительно на 10% в этом году и на 15% в 2015 году, прогноз на ближайшую перспективу у банка не такой радужный: «В феврале наш индекс движения товара упал до отметки 36 по сравнению со значением 38 в январе и 65 в феврале 2013 года. Мы ожидаем, что падение продолжится в первой половине 2014 года наряду со снижением валового дохода. Это контрастирует с недавними оптимистичными заявлениями застройщиков и позитивным настроем, отраженным в ценах на акции».

Но если сегодня индекс жилищного рынка за март увеличится, согласно среднему прогнозу экономистов, то весенняя оттепель на рынке жилья может начаться раньше, чем прогнозирует Credit Suisse.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба