18 марта 2014 slon.ru Курамшин Шамиль

Китайский холдинг Alibaba Group Holding Ltd. объявил о своем намерении провести первичное размещение в США. Это IPO может стать одним из крупнейших в США в XXI веке. Данные предстоящего размещения пока неизвестны: Alibaba также не выбрал ни биржу, ни андеррайтеров IPO. Ориентировочная цена за акцию, по нашим оценками, может составить $60, оценка компании – $140 млрд.

Напомним, что ранее компания Alibaba планировала разместить свои акции на Гонконгской бирже, но правила биржи не допускают двухклассовой структуры акций, которую хотела использовать Alibaba, как и другие гиганты, например Google (NASD:GOOG) и Facebook (NASD:FB).

Alibaba больше, чем китайский Amazon или eBay

В состав холдинга Alibaba Group входят не только различные интернет-площадки (Alibaba.com, Tmall, Taobao и др.), но и собственная платежная система Alipay, сервис купонов, поисковик и даже мобильная операционная система Aliyun. Холдинг владеет частью сервиса микроблогов Sina Weibo, который, кстати, тоже заявил о намерении выйти на IPO на одной из американских бирж.

Компания Alibaba.com, из которой вырос холдинг, была основана в 1999 году в Ханчжоу, КНР, бывшим учителем английского языка Джеком Ма. В 2005 году интернет-поисковик Yahoo! (NASD:YHOO) купил 40% холдинга за $1 млрд, а в сентябре 2012 года китайская компания завершила обратный выкуп 16% акций за $7,1 млрд наличными и заплатила еще $500 млн за досрочное расторжение контракта.

Некоторые акционеры Alibaba Group:

Softbank (Япония) – 37%;

Yahoo! – 24%;

Джек Ма – 7%;

DST Global (российский инвестфонд, принадлежащий Юрию Мильнеру и Алишеру Усманову, вложивший в компанию $176 млн) – 0,5%.

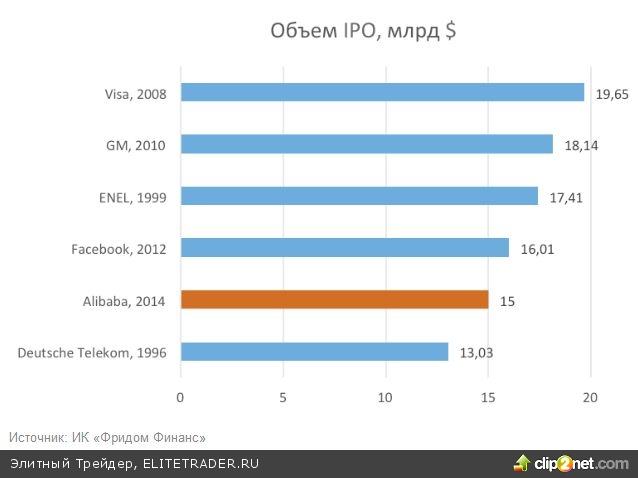

Крупнейшие IPO на американских площадках и ожидаемое место Alibaba среди них

Если предстоящее IPO пройдет как и прогнозируется, объемом $15 млрд, то Alibaba может занять пятое место среди крупнейших первичных размещений за всю историю. Хотя сейчас китайский холдинг находится лишь в самом начале пути.

Чем интересен инвесторам? Размахом!

В последнее время холдинг Alibaba Group ведет усиленную экспансию за американский рынок, вложив в прошлом году около $200 млн в прямого конкурента Amazon – ShopRunner, а в этом году он готовится к запуску через дочерние компании Vendio и Auctiva проекта 11Main.com, на котором он будет предлагать «интересные и высококачественные товары от тщательно отобранных поставщиков».

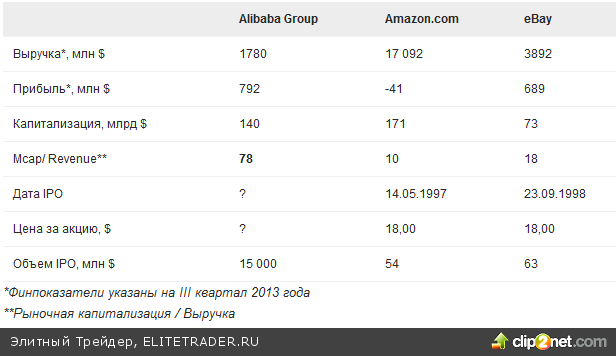

Для инвесторов китайский интернет-гигант интересен в первую очередь своим размахом. По итогам III квартала 2013 года (последняя официально опубликованная информация) компания удвоила свою выручку в сравнении с прошлым годом. Сравним такую динамику с его ближайшим конкурентами Amazon.com и eBay.

Высокое отношение оценки компании к выручке мы связываем с быстрым ростом финансовых показателей. Возможно, интерес вызван тем, что объем капитала, сконцентрированного в руках инвесторов, превышает количество действительно стоящих инвестиционных идей на рынке.

Почему Alibaba будет процветать?

Интернет-торговля в родном Китае, где Alibaba Group занимает доминирующие позиции, растет бешеными темпами и обходит американский рынок. Сравним хотя бы прошедший 11 ноября 2013 года День холостяков (день онлайн-распродаж) – суточный оборот составил $5,75 млрд, превзойдя прошлогодний показатель на 80%. При этом в США в Киберпонедельник все покупатели потратили лишь $1,46 млрд.

Несмотря на большие размеры и множество направлений деятельности, Alibaba будет развиваться по принципам стартапа. Сейчас в холдинге семь направлений, которые раздроблены еще на 25 подразделений. Это сделано для того, чтобы легче адаптироваться под потребности потребителей и быть эффективным в условиях постоянно меняющегося рынка. К тому же Alibaba продолжает поглощать перспективные компании для развития собственных сервисов.

Компания сможет развиваться не только как оператор торговых площадок, но и как финансовый институт. Уже существует собственный фонд Yu’E Bao, созданный в середине прошлого года и предлагающий депозиты до 7% (это вдвое выше, чем установленный китайским регулятором максимальный размер ставок для обычных банков). Фонд стал не только крупнейшим на территории Китая, но и четвертым по величине фондом денежного рынка в мире: на конец февраля объем привлеченных средств превысил $81 млрд. Благодаря либерализации банковского законодательства в КНР Alibaba в скором времени сможет открыть первый частный банк. В настоящее время часть активов вложена в межбанковские кредиты, гарантированные государством, а часть выдана в виде краткосрочных кредитов под 18% годовых покупателям и продавцам онлайн-магазинов.

В последнее время наблюдается возвращение китайских компаний на американские рынки. Ранее поток китайских IPO почти иссяк после серии скандалов, связанных с манипулированием финансовой отчетностью. Благодаря долгосрочному сотрудничеству с Yahoo! топ-менеджмент компании привык к американским стандартам и прекрасно понимает, что успешный выход Alibaba Group может послужить дополнительным толчком для остальных компаний из Поднебесной и восстановлению их имиджа, особенно в секторе высоких технологий.

Пожалуй, Уолл-стрит впервые сталкивается с такой компанией, которая сочетает в себе сразу несколько понятных каждому по отдельности бизнесов, для управления вместе надо обладать тем, чему не учат в западных бизнес-школах, – восточной мудростью.

Напомним, что ранее компания Alibaba планировала разместить свои акции на Гонконгской бирже, но правила биржи не допускают двухклассовой структуры акций, которую хотела использовать Alibaba, как и другие гиганты, например Google (NASD:GOOG) и Facebook (NASD:FB).

Alibaba больше, чем китайский Amazon или eBay

В состав холдинга Alibaba Group входят не только различные интернет-площадки (Alibaba.com, Tmall, Taobao и др.), но и собственная платежная система Alipay, сервис купонов, поисковик и даже мобильная операционная система Aliyun. Холдинг владеет частью сервиса микроблогов Sina Weibo, который, кстати, тоже заявил о намерении выйти на IPO на одной из американских бирж.

Компания Alibaba.com, из которой вырос холдинг, была основана в 1999 году в Ханчжоу, КНР, бывшим учителем английского языка Джеком Ма. В 2005 году интернет-поисковик Yahoo! (NASD:YHOO) купил 40% холдинга за $1 млрд, а в сентябре 2012 года китайская компания завершила обратный выкуп 16% акций за $7,1 млрд наличными и заплатила еще $500 млн за досрочное расторжение контракта.

Некоторые акционеры Alibaba Group:

Softbank (Япония) – 37%;

Yahoo! – 24%;

Джек Ма – 7%;

DST Global (российский инвестфонд, принадлежащий Юрию Мильнеру и Алишеру Усманову, вложивший в компанию $176 млн) – 0,5%.

Крупнейшие IPO на американских площадках и ожидаемое место Alibaba среди них

Если предстоящее IPO пройдет как и прогнозируется, объемом $15 млрд, то Alibaba может занять пятое место среди крупнейших первичных размещений за всю историю. Хотя сейчас китайский холдинг находится лишь в самом начале пути.

Чем интересен инвесторам? Размахом!

В последнее время холдинг Alibaba Group ведет усиленную экспансию за американский рынок, вложив в прошлом году около $200 млн в прямого конкурента Amazon – ShopRunner, а в этом году он готовится к запуску через дочерние компании Vendio и Auctiva проекта 11Main.com, на котором он будет предлагать «интересные и высококачественные товары от тщательно отобранных поставщиков».

Для инвесторов китайский интернет-гигант интересен в первую очередь своим размахом. По итогам III квартала 2013 года (последняя официально опубликованная информация) компания удвоила свою выручку в сравнении с прошлым годом. Сравним такую динамику с его ближайшим конкурентами Amazon.com и eBay.

Высокое отношение оценки компании к выручке мы связываем с быстрым ростом финансовых показателей. Возможно, интерес вызван тем, что объем капитала, сконцентрированного в руках инвесторов, превышает количество действительно стоящих инвестиционных идей на рынке.

Почему Alibaba будет процветать?

Интернет-торговля в родном Китае, где Alibaba Group занимает доминирующие позиции, растет бешеными темпами и обходит американский рынок. Сравним хотя бы прошедший 11 ноября 2013 года День холостяков (день онлайн-распродаж) – суточный оборот составил $5,75 млрд, превзойдя прошлогодний показатель на 80%. При этом в США в Киберпонедельник все покупатели потратили лишь $1,46 млрд.

Несмотря на большие размеры и множество направлений деятельности, Alibaba будет развиваться по принципам стартапа. Сейчас в холдинге семь направлений, которые раздроблены еще на 25 подразделений. Это сделано для того, чтобы легче адаптироваться под потребности потребителей и быть эффективным в условиях постоянно меняющегося рынка. К тому же Alibaba продолжает поглощать перспективные компании для развития собственных сервисов.

Компания сможет развиваться не только как оператор торговых площадок, но и как финансовый институт. Уже существует собственный фонд Yu’E Bao, созданный в середине прошлого года и предлагающий депозиты до 7% (это вдвое выше, чем установленный китайским регулятором максимальный размер ставок для обычных банков). Фонд стал не только крупнейшим на территории Китая, но и четвертым по величине фондом денежного рынка в мире: на конец февраля объем привлеченных средств превысил $81 млрд. Благодаря либерализации банковского законодательства в КНР Alibaba в скором времени сможет открыть первый частный банк. В настоящее время часть активов вложена в межбанковские кредиты, гарантированные государством, а часть выдана в виде краткосрочных кредитов под 18% годовых покупателям и продавцам онлайн-магазинов.

В последнее время наблюдается возвращение китайских компаний на американские рынки. Ранее поток китайских IPO почти иссяк после серии скандалов, связанных с манипулированием финансовой отчетностью. Благодаря долгосрочному сотрудничеству с Yahoo! топ-менеджмент компании привык к американским стандартам и прекрасно понимает, что успешный выход Alibaba Group может послужить дополнительным толчком для остальных компаний из Поднебесной и восстановлению их имиджа, особенно в секторе высоких технологий.

Пожалуй, Уолл-стрит впервые сталкивается с такой компанией, которая сочетает в себе сразу несколько понятных каждому по отдельности бизнесов, для управления вместе надо обладать тем, чему не учат в западных бизнес-школах, – восточной мудростью.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба