27 мая 2014 Swissquote Rosenstreich Peter

Драги подкрепляет прогнозы по переходу к политике смягчения

Низкая волатильность и низкая доходность сохраняются, и конца им не видно. Доходность в США, быть может, готовится к ралли, однако при снижении ставок ЕЦБ торги на валютных рынках по-прежнему будут определяться показателями доходности. Председатель ЕЦБ Марио Драги еще более подкрепил ожидания в отношении того, что ЕЦБ предпримет некоторые действия, признаков, что для борьбы с инфляцией или ненужным ужесточением монетарных и финансовых условий могут потребоваться превентивные меры. О том, какую форму примет смягчения еще ведутся дискуссии. Это может быть снижение процентных ставок, запуск долгосрочных кредитных инструментов (долгосрочные операции рефинансирования) или развертывание масштабной программы покупки облигаций по американским лекалам. Конкретные меры должны определиться на июньском заседании ЕЦБ. На форуме ЕЦБ по деятельности центробанков в Португалии Драги заявил: «Нам необходимо сейчас быть особенно внимательными, потому что есть возможность того, что ситуация пойдет по нисходящей спирали, учитывая низкую инфляцию, падение инфляционных прогнозов и объема кредитования, особенно в странах, где уже возникли трудности». В мае инфляция в еврозоне упала до 0,5% с 0,7% за апрель, а замедление роста ВВП в ключевых странах ЕС позволяет сменить вопрос в отношении смягчения: не «что если?» или «когда?», а «как?». Курс евро к доллару стал снижаться после данных заявлений, и эта тенденция сохраняется на данный момент.

PMI в Германии и Франции движутся в разных направлениях

За май месяц расхождение между композитными PMIв Германии и Франции еще более усилилось. Растущий разрыв между индикаторами указывает на то, что восстановление роста в еврозоне идет не так, как многие предполагали. Во Франции восстановление роста буксует, и вторая экономика региона может утащить вниз общий экономический прогноз. Предварительный композитный PMIФранции с сезонной поправкой в мае составил 49,3, снизившись с 50,6 в апреле. Германский композитный PMIтем временем достиг годового максимума в 56,1. Предварительные данные по росту ВВП в 1 квартале уже стремятся к нейтральным значениям, поэтому прогнозы ускорения экономического роста пока кажутся преждевременными. Кроме того, компоненты себестоимости в секторе услуг также пошли вниз, что говорит о том, что понижательное давление на инфляцию растет. Общие данные несомненно складываются в пользу голубей в ЕЦБ.

Снижение выплат по процентам довольно вероятно

Рынок все еще обсуждает возможные действия ЕЦБ, однако стратегия снижения выплачиваемого процента с депозитов на избыточные запасы на 10 базовых пунктов привлекло очень много внимания. Если рассуждать логически, это снижение должно увеличить объем кредитования, однако в реальности заметных экономических последствий вряд ли стоит ожидать. Сокращая ставки ЕЦБ надеется стимулировать кредитование со стороны коммерческих банков, т.к. они предпочитают искать прибылей, а не платить налоги с простаивающего капитала. Это в результате должно снизить процентные ставки, увеличить спрос на кредиты и увеличить объем затрат компаний, запуская экономический процесс. Недавние данные показали, что пока существует возможность снижения банковских депозитов и увеличения денег в обращении, реальные затраты предприятий и домохозяйств носят ограниченный характер. Поэтому ФРС не пытался проводить сходные меры в отношении почти 2,5 трлн. долларов на депозитах. Кроме того, мы ожидем, что это снижение будет означать повышение рисковых настроений, в результате чего банки будут вовлечены в спекуляции на финансовых рынках, что приведет к надуванию пузырей на рынках активов. ЕЦБ должен принять какие-то меры, но мы пока не уверены в том, что в его распоряжении есть необходимые эффективные инструменты. Отсутствие дальновидной стратегии заставит инвесторов возвратиться в евро.

Today's Key Issues (time in GMT):

2014-05-27T06:00:00 CHF Apr Trade Balance, exp 2.10B, last 2.05B, rev 2.00B

2014-05-27T06:00:00 CHF Apr Exports Real MoM, last -1.20%, rev -1.10%

2014-05-27T06:00:00 CHF Apr Imports Real MoM, last -4.50%, rev -3.90%

2014-05-27T07:30:00 SEK Apr Trade Balance, exp 5.5B, last 2.6B

2014-05-27T08:30:00 GBP Apr BBA Loans for House Purchase, exp 45100, last 45933

2014-05-27T12:30:00 USD Apr Durable Goods Orders, exp -0.70%, last 2.60%, rev 2.50%

2014-05-27T12:30:00 USD Apr Durables Ex Transportation, exp 0.00%, last 2.00%, rev 2.10%

2014-05-27T12:30:00 USD Apr Cap Goods Orders Nondef Ex Air, exp -0.30%, last 2.20%, rev 2.90%

2014-05-27T12:30:00 USD Apr Cap Goods Ship Nondef Ex Air, exp -0.10%, last 1.00%, rev 1.50%

2014-05-27T13:00:00 USD Mar FHFA House Price Index MoM, exp 0.50%, last 0.60%

2014-05-27T13:00:00 USD 1Q House Price Purchase Index QoQ, exp 1.30%, last 1.20%

2014-05-27T13:00:00 USD Mar SnP/CS 20 City MoM SA, exp 0.70%, last 0.76%

2014-05-27T13:00:00 USD Mar SnP/CS Composite-20 YoY, exp 11.75%, last 12.86%

2014-05-27T13:00:00 USD 1Q SnP/Case-Shiller US HPI YoY, last 11.30%

2014-05-27T13:45:00 USD May P Markit US Composite PMI, last 55.6

2014-05-27T13:45:00 USD May P Markit US Services PMI, exp 54.5, last 55

2014-05-27T14:00:00 USD May Consumer Confidence Index, exp 83, last 82.3

2014-05-27T14:00:00 USD May Richmond Fed Manufact. Index, exp 5, last 7

2014-05-27T14:30:00 USD May Dallas Fed Manf. Activity, exp 9.2, last 11.7

The Risk Today:

EURUSD Пара преодолела значительную поддержку на уровне 200-дневной скользящей средней (1,3643), но удержаться ниже этой отметки ей пока не удалось. Однако техническая структура будет оставаться отрицательной, пока курс не преодолеет сопротивление 1,3734 (максимум 19 мая 2014 г.). Сопротивление также сосредоточено на отметке 1,3775 (максимум 12 мая 2014 г.), поддержка расположена на уровне 1,3562 (минимум 12 февраля 2014 г.). В долгосрочной перспективе EUR/USD преодолела линию долгосрочного растущего тренда (поддержку на уровне 1,3673), что указывает на явное ослабление «бычьего» импульса. Для подтверждения долгосрочного «медвежьего» разворота (возможный двойной максимум) необходимо пробитие ключевой поддержки на отметке 1,3643 (минимум 27 февраля 2014 г.).

GBPUSD Пара продолжает движение в канале восходящего тренда. В краткосрочной перспективе следите за часовым горизонтальным диапазоном между уровнем поддержки 1,6802 и сопротивлением на отметке 1,6921. Следующая поддержка расположена на отметке 1,6732 (минимум 15 мая 2014 г.). Сопротивление сосредоточено на уровне 1,6996. В долгосрочной перспективе курс продолжает двигаться в канале восходящего тренда, что указывает на «бычью» динамику, пока поддержка на уровне 1,6661 (минимум 15 апреля 2014 г.) выдерживает натиск. Ключевое сопротивление сосредоточено на отметке 1,7043 (максимум 5 августа 2009 г.).

USDJPY Пара успешно протестировала поддержку на уровне 100,76. О чем-то большем, чем краткосрочное восстановление, можно будет говорить, если пара выйдет из зоны сопротивления, заданной линией нисходящего тренда (около 102,09) и уровнем 102,36 (максимум 13 мая 2014 г.). Часовая поддержка сейчас расположена на уровнях 101,60 (минимум 23 мая 2014 г.) и 101,35. В долгосрочной перспективе можно прогнозировать «бычью» динамику при условии, что ключевая поддержка на уровне 99,57 (минимум 19 ноября 2013 г.) выдерживает натиск. Следите за областью поддержки, заданной 200-дневной скользящей средней (около 101,26) и уровнем 100,76 (минимум 4 февраля 2014 г.). Основное сопротивление сосредоточено на уровне 110,66 (максимум 15 августа 2008 г.).

USDCHF Паре пока не удалось завершить торги выше уровня сопротивления 0,8953, однако в краткосрочной перспективе можно прогнозировать «бычью» динамику при условии, что поддержка на уровне 0,8883 (минимум 15 мая 2014 г.) выдерживает натиск. Следующий уровень сопротивления сосредоточен на отметке 0,9038 (максимум 12 февраля 2014 г.), ближайшая поддержка расположена на уровне 0,8924 (22 мая 2014 г.). В более долгосрочной перспективе структуру, которая начинается на уровне 0,9972 (24 июля 2012 г.), следует рассматривать как длительную фазу коррекции. Однако для образования фигуры «бычьего» разворота необходимо окончательное преодоление ключевого сопротивления на отметке 0,8953 (возможное образование двойного минимума).

Низкая волатильность и низкая доходность сохраняются, и конца им не видно. Доходность в США, быть может, готовится к ралли, однако при снижении ставок ЕЦБ торги на валютных рынках по-прежнему будут определяться показателями доходности. Председатель ЕЦБ Марио Драги еще более подкрепил ожидания в отношении того, что ЕЦБ предпримет некоторые действия, признаков, что для борьбы с инфляцией или ненужным ужесточением монетарных и финансовых условий могут потребоваться превентивные меры. О том, какую форму примет смягчения еще ведутся дискуссии. Это может быть снижение процентных ставок, запуск долгосрочных кредитных инструментов (долгосрочные операции рефинансирования) или развертывание масштабной программы покупки облигаций по американским лекалам. Конкретные меры должны определиться на июньском заседании ЕЦБ. На форуме ЕЦБ по деятельности центробанков в Португалии Драги заявил: «Нам необходимо сейчас быть особенно внимательными, потому что есть возможность того, что ситуация пойдет по нисходящей спирали, учитывая низкую инфляцию, падение инфляционных прогнозов и объема кредитования, особенно в странах, где уже возникли трудности». В мае инфляция в еврозоне упала до 0,5% с 0,7% за апрель, а замедление роста ВВП в ключевых странах ЕС позволяет сменить вопрос в отношении смягчения: не «что если?» или «когда?», а «как?». Курс евро к доллару стал снижаться после данных заявлений, и эта тенденция сохраняется на данный момент.

PMI в Германии и Франции движутся в разных направлениях

За май месяц расхождение между композитными PMIв Германии и Франции еще более усилилось. Растущий разрыв между индикаторами указывает на то, что восстановление роста в еврозоне идет не так, как многие предполагали. Во Франции восстановление роста буксует, и вторая экономика региона может утащить вниз общий экономический прогноз. Предварительный композитный PMIФранции с сезонной поправкой в мае составил 49,3, снизившись с 50,6 в апреле. Германский композитный PMIтем временем достиг годового максимума в 56,1. Предварительные данные по росту ВВП в 1 квартале уже стремятся к нейтральным значениям, поэтому прогнозы ускорения экономического роста пока кажутся преждевременными. Кроме того, компоненты себестоимости в секторе услуг также пошли вниз, что говорит о том, что понижательное давление на инфляцию растет. Общие данные несомненно складываются в пользу голубей в ЕЦБ.

Снижение выплат по процентам довольно вероятно

Рынок все еще обсуждает возможные действия ЕЦБ, однако стратегия снижения выплачиваемого процента с депозитов на избыточные запасы на 10 базовых пунктов привлекло очень много внимания. Если рассуждать логически, это снижение должно увеличить объем кредитования, однако в реальности заметных экономических последствий вряд ли стоит ожидать. Сокращая ставки ЕЦБ надеется стимулировать кредитование со стороны коммерческих банков, т.к. они предпочитают искать прибылей, а не платить налоги с простаивающего капитала. Это в результате должно снизить процентные ставки, увеличить спрос на кредиты и увеличить объем затрат компаний, запуская экономический процесс. Недавние данные показали, что пока существует возможность снижения банковских депозитов и увеличения денег в обращении, реальные затраты предприятий и домохозяйств носят ограниченный характер. Поэтому ФРС не пытался проводить сходные меры в отношении почти 2,5 трлн. долларов на депозитах. Кроме того, мы ожидем, что это снижение будет означать повышение рисковых настроений, в результате чего банки будут вовлечены в спекуляции на финансовых рынках, что приведет к надуванию пузырей на рынках активов. ЕЦБ должен принять какие-то меры, но мы пока не уверены в том, что в его распоряжении есть необходимые эффективные инструменты. Отсутствие дальновидной стратегии заставит инвесторов возвратиться в евро.

Today's Key Issues (time in GMT):

2014-05-27T06:00:00 CHF Apr Trade Balance, exp 2.10B, last 2.05B, rev 2.00B

2014-05-27T06:00:00 CHF Apr Exports Real MoM, last -1.20%, rev -1.10%

2014-05-27T06:00:00 CHF Apr Imports Real MoM, last -4.50%, rev -3.90%

2014-05-27T07:30:00 SEK Apr Trade Balance, exp 5.5B, last 2.6B

2014-05-27T08:30:00 GBP Apr BBA Loans for House Purchase, exp 45100, last 45933

2014-05-27T12:30:00 USD Apr Durable Goods Orders, exp -0.70%, last 2.60%, rev 2.50%

2014-05-27T12:30:00 USD Apr Durables Ex Transportation, exp 0.00%, last 2.00%, rev 2.10%

2014-05-27T12:30:00 USD Apr Cap Goods Orders Nondef Ex Air, exp -0.30%, last 2.20%, rev 2.90%

2014-05-27T12:30:00 USD Apr Cap Goods Ship Nondef Ex Air, exp -0.10%, last 1.00%, rev 1.50%

2014-05-27T13:00:00 USD Mar FHFA House Price Index MoM, exp 0.50%, last 0.60%

2014-05-27T13:00:00 USD 1Q House Price Purchase Index QoQ, exp 1.30%, last 1.20%

2014-05-27T13:00:00 USD Mar SnP/CS 20 City MoM SA, exp 0.70%, last 0.76%

2014-05-27T13:00:00 USD Mar SnP/CS Composite-20 YoY, exp 11.75%, last 12.86%

2014-05-27T13:00:00 USD 1Q SnP/Case-Shiller US HPI YoY, last 11.30%

2014-05-27T13:45:00 USD May P Markit US Composite PMI, last 55.6

2014-05-27T13:45:00 USD May P Markit US Services PMI, exp 54.5, last 55

2014-05-27T14:00:00 USD May Consumer Confidence Index, exp 83, last 82.3

2014-05-27T14:00:00 USD May Richmond Fed Manufact. Index, exp 5, last 7

2014-05-27T14:30:00 USD May Dallas Fed Manf. Activity, exp 9.2, last 11.7

The Risk Today:

EURUSD Пара преодолела значительную поддержку на уровне 200-дневной скользящей средней (1,3643), но удержаться ниже этой отметки ей пока не удалось. Однако техническая структура будет оставаться отрицательной, пока курс не преодолеет сопротивление 1,3734 (максимум 19 мая 2014 г.). Сопротивление также сосредоточено на отметке 1,3775 (максимум 12 мая 2014 г.), поддержка расположена на уровне 1,3562 (минимум 12 февраля 2014 г.). В долгосрочной перспективе EUR/USD преодолела линию долгосрочного растущего тренда (поддержку на уровне 1,3673), что указывает на явное ослабление «бычьего» импульса. Для подтверждения долгосрочного «медвежьего» разворота (возможный двойной максимум) необходимо пробитие ключевой поддержки на отметке 1,3643 (минимум 27 февраля 2014 г.).

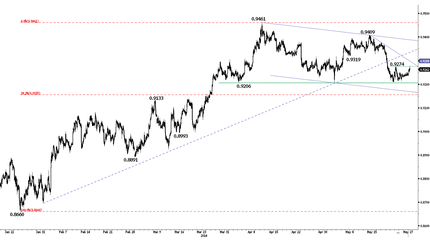

GBPUSD Пара продолжает движение в канале восходящего тренда. В краткосрочной перспективе следите за часовым горизонтальным диапазоном между уровнем поддержки 1,6802 и сопротивлением на отметке 1,6921. Следующая поддержка расположена на отметке 1,6732 (минимум 15 мая 2014 г.). Сопротивление сосредоточено на уровне 1,6996. В долгосрочной перспективе курс продолжает двигаться в канале восходящего тренда, что указывает на «бычью» динамику, пока поддержка на уровне 1,6661 (минимум 15 апреля 2014 г.) выдерживает натиск. Ключевое сопротивление сосредоточено на отметке 1,7043 (максимум 5 августа 2009 г.).

USDJPY Пара успешно протестировала поддержку на уровне 100,76. О чем-то большем, чем краткосрочное восстановление, можно будет говорить, если пара выйдет из зоны сопротивления, заданной линией нисходящего тренда (около 102,09) и уровнем 102,36 (максимум 13 мая 2014 г.). Часовая поддержка сейчас расположена на уровнях 101,60 (минимум 23 мая 2014 г.) и 101,35. В долгосрочной перспективе можно прогнозировать «бычью» динамику при условии, что ключевая поддержка на уровне 99,57 (минимум 19 ноября 2013 г.) выдерживает натиск. Следите за областью поддержки, заданной 200-дневной скользящей средней (около 101,26) и уровнем 100,76 (минимум 4 февраля 2014 г.). Основное сопротивление сосредоточено на уровне 110,66 (максимум 15 августа 2008 г.).

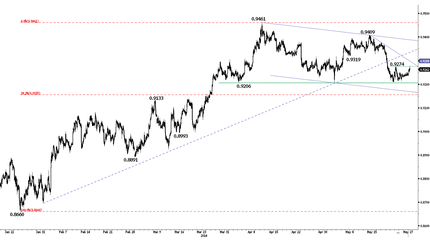

USDCHF Паре пока не удалось завершить торги выше уровня сопротивления 0,8953, однако в краткосрочной перспективе можно прогнозировать «бычью» динамику при условии, что поддержка на уровне 0,8883 (минимум 15 мая 2014 г.) выдерживает натиск. Следующий уровень сопротивления сосредоточен на отметке 0,9038 (максимум 12 февраля 2014 г.), ближайшая поддержка расположена на уровне 0,8924 (22 мая 2014 г.). В более долгосрочной перспективе структуру, которая начинается на уровне 0,9972 (24 июля 2012 г.), следует рассматривать как длительную фазу коррекции. Однако для образования фигуры «бычьего» разворота необходимо окончательное преодоление ключевого сопротивления на отметке 0,8953 (возможное образование двойного минимума).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба