8 июля 2014 long-short.ru

Представление об эффективности рынка укоренилось, потому что аналитики считали, что покупатели и продавцы пересматривают свои ожидания относительно будущих результатов компании. Этот пересмотр ожиданий изменяет приведенную к риску стоимость компаний и влияет на рыночные цены. Конечно, понятие информационной эффективности никогда не подразумевало, что рынки являются всеведущими. Нет предположений на счет точности, с которой цены должны реагировать на новости. Из-за постоянного шума, преобладающего на рынках, вас не должны удивлять признаки ошибок ценообразования во многих ситуациях.

В последние два десятилетия исследователи из различных сфер деятельности оспаривали определение информационной эффективности. Научные исследования подвергали сомнению полноту немедленной реакции рынка на корпоративные новости. В широком массиве эмпирической литературы рассмотрен обширный набор конкретных новостных событий и обнаружено, что рынки, по-видимому, на ранней стадии недостаточно реагируют на новости. Другими словами, трейдерам и инвесторам требуется некоторое время для того, чтобы проанализировать новость и оценить потенциальные осложнения и последствия для цен активов.

Как эта экономическая информация попадает к общественности, или, по крайней мере, к трейдерам? Когда информация появляется, новостные агентства начинают формулировать ее короткую версию и мгновенно распространяют конечным пользователям. Затем новостное агентство собирает информацию из различных источников, просматривая комментарии специалистов отрасли и добавляя другую контекстную информацию. Это приводит ко второму распределению новости в относительно большем объеме через несколько часов после первого новостного взрыва.

Последующее редактирование и распределение, основанное на оригинальной публикации, может происходить в зависимости от уровня ее существенности. Часто, следя за крупными корпоративными событиями, аналитики рынка акций и аналитики кредитного рейтинга публикуют свои отчеты. Затем новостные агентства и новостные каналы рассказывают новости, обсуждая или обобщая содержание этих отчетов.

В то же время газетные журналисты собирают новости для следующей своей публикации. Некоторые новости, включенные в следующую ежедневную публикацию, будут отражать информацию, которая была обработана и распространена через ленту новостей за день до публикации. Журналисты, работающие над этими новостями, добавят дополнительное понимание, собрав большее количество контекстной информации и в дальнейшем добавив обобщение и анализ.

Таким образом, новости являются результатом деятельности участников медиа-индустрии, поскольку они редактируют, дополняют и распространяют сырую экономическую информацию. Участники медиа-индустрии выбирают, в какой степени редактировать и дополнять новости, чтобы они соответствовали частоте распределения – то есть постоянно, ежедневно, еженедельно и т.д. – и форме распределения.

Хотя и не во всех случаях, но на позитивные новости, как правило, рынок реагирует положительно. В этих случаях после появления новости доходность начинает расти. Аналогичным образом, негативные новости обычно встречаются отрицательной реакцией рынка, после чего, как правило, следует падение. С другой стороны, трейдеры и инвесторы часто чрезмерно реагируют на скачки цен, что становится причиной избыточной торговли и волатильности, а затем приводит к разворотам.

Реакция финансовых рынков на новости не может изучаться обособленно, поскольку могут существовать важные взаимозависимости. Например, одна новость не только напрямую окажет воздействие на цены активов и рыночную волатильность, но она также может изменить относительную важность других новостей.

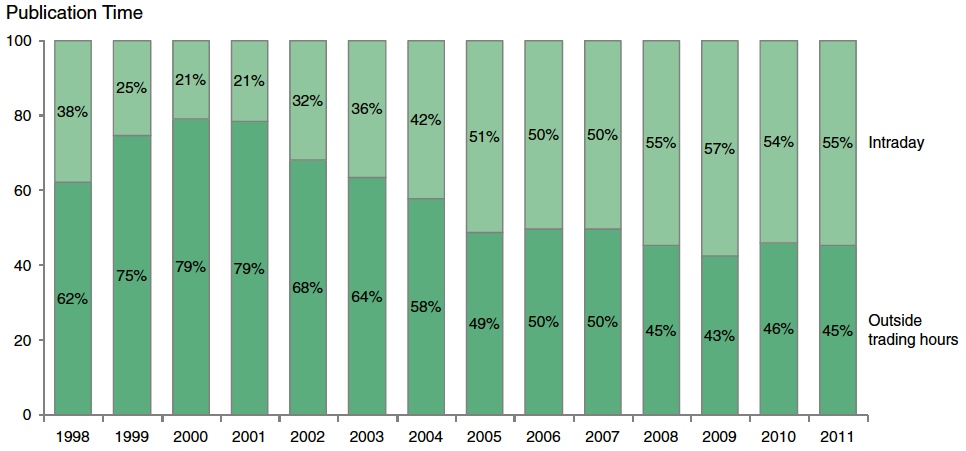

Исторически компании публиковали большую часть новостей (около 64%) вне торговых часов. Однако в последние годы, по крайней мере, в Германии и Великобритании, эта тенденция изменилась. В этих странах большинство новостей (около 55%) в настоящее время публикуется в течение дня. На следующем графике показана эта тенденция.

Время публикации

Почему сегодня эта тенденция важна? Потому что существует больше возможностей реагировать на новость в режиме реального времени, когда она появляется в течение торгового дня. Какие изменения в социальном ландшафте это отражает? Это отражает расцвет круглосуточных исследований и публикации новостей, в соответствие с быстрым образом жизни современного общества.

Периодичность объявлений о прибыли

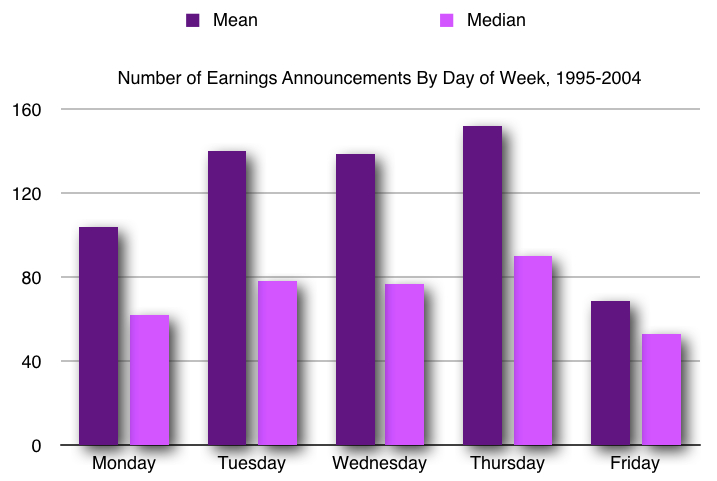

Объявления о прибыли обладают различными характеристиками. На следующем графике показано, что существует периодичность объявлений новостей, в частности объявлений о прибыли:

Количество объявлений о прибыли по дням недели, 1995-2004 г.г.

Фиолетовые столбцы – среднее значение.

Сиреневые столбцы – медианное значение.

Основано на данных Хиршлейфера (Hirshleifer), Лима (Lim), и Теоха (Teoh) (2009).

На графике, например, видно, что компании явно предпочитают объявлять о прибыли во вторник, среду и четверг. Пятницу стараются избегать.

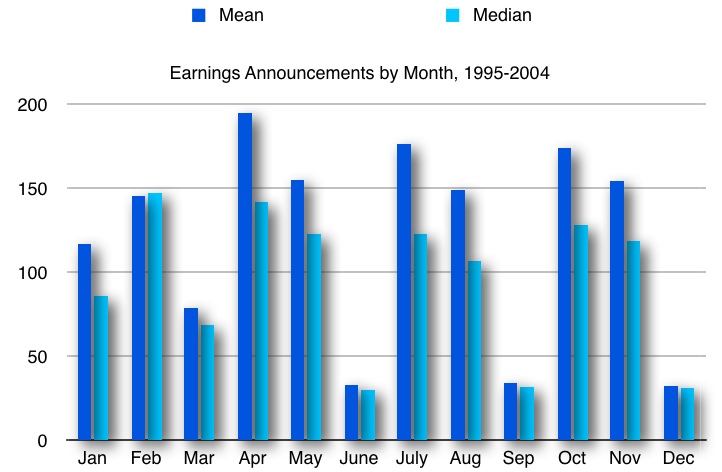

Количество объявлений о прибыли по месяцам, 1995-2004 г.г.

Синие столбцы – среднее значение.

Голубые столбцы – медианное значение.

Основано на данных Хиршлейфера (Hirshleifer), Лима (Lim), и Теоха (Teoh) (2009).

Как показано на графике выше, существует эффект кластеризации по месяцам года, когда были сделаны объявления о прибыли. Главным образом это происходит из-за финансового года, который заканчивается так же, как традиционный календарный год. Заметно, что наименьшее количество объявлений о прибыли было сделано в июне, сентябре и декабре – возможно, хорошие месяцы, чтобы ездить в отпуск!

В научной литературе описано несколько прототипов прогнозирования реакции рынка на новости. Первый зарегистрированный подход был описан трейдером Виктором Нидерхоффером (Victor Niederhoffer) в начале 1970-х годов. Нидерхоффер разделил статьи из ежедневных газет на 19 отдельных категорий со скользящей шкалой полярности (от позитивных к негативным). Совокупная информация о полярности дает тенденцию. Этот подход, осуществляемый вручную, был медленным, но зато он был свежим. С тех пор машиночитаемые новости позволили появиться ряду систем для автоматической классификации новостей, устраняя естественное отставание подхода Нидерхоффера.

Запись и анализ общего потока новостей для конкретного актива были сложными, поскольку количество новостей, количество источников новостей и скорость распространения информации с течением времени быстро растут. Из-за огромного количества информации, опубликованной и хранимой в цифровом виде в современных СМИ, новость перекрыта существенным шумом, вызванным незначимой информацией. Эти эффекты затрудняют выявление существенных связей между высокочастотной торговлей и потоком внутридневных новостей.

Чтобы уменьшить воздействие шума, Гросс-Классман (Groß-Klußmann) и Хауч (Hautsch) (2011) из Университета Гумбольдта (Берлин, Германия) первыми провели исследование использования уникальных данных, предоставляемых инструментом по автоматизированному анализу новостей агентства Reuters. Разработанные для использования в алгоритмических торговых приложениях и использующие методы распознавания лингвистических паттернов, эти новые новостные данные позволили исследователям отделить значимые новости от незначимых, определить знак новостей и их новизну. Используя этот новостной инструмент, их исследование выявило влияние новостей на результаты высокочастотной торговли, объем торгов, волатильность, глубину рынка и спрэды покупки/продажи для среза из 39 акций, которые активно торгуются на Лондонской фондовой бирже (London Stock Exchange, LSE). Они рассмотрели внутридневные данные для более чем 29 тыс. новостей с января 2007 года по июнь 2008 года.

Анализируя безусловные и условные эффекты новостей на внутридневную торговлю, Гросс-Классман и Хауч пришли к следующим результатам. Они обнаружили значительные ответные реакции рынка через волатильность, объем торгов, средний размер сделки и спрэды покупки/продажи. Учитывая тот факт, что объявления о прибыли были явно исключены из анализа, это замечательные результаты, которые показывают, что этот новостной инструмент успешно фильтрует поток новостей в соответствие с его позитивным и негативным влиянием.

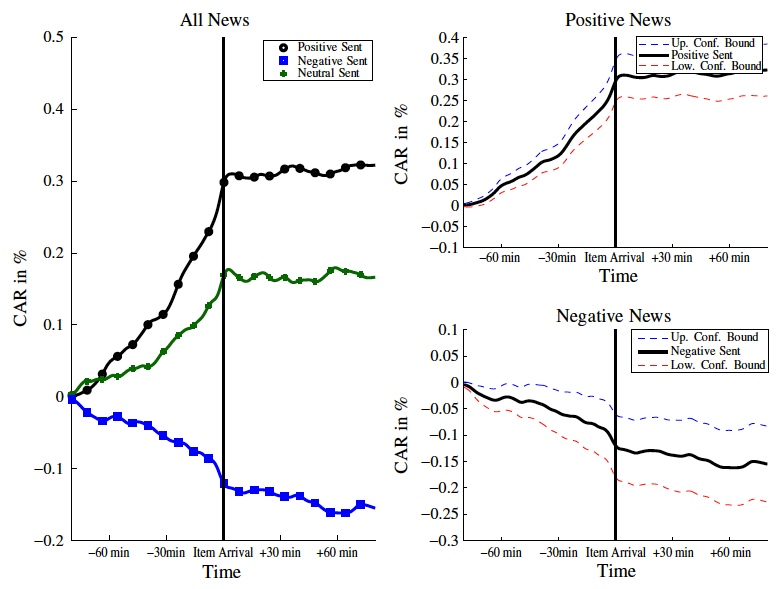

Первый график: все новости. Черная линия – позитивные новости, зеленая линия – нейтральные новости, синяя линия – негативные новости.

Второй график: позитивные новости. Третий график: негативные новости. Синяя пунктирная линия – верхняя граница, красная пунктирная линия – нижняя граница.

Накопленная аномальная доходность вокруг соответствующей позитивной, негативной и нейтральной новости. Видно, что наибольшая доходность получена до того, как новость была отмечена системой Reuters.

Гросс-Классман и Хауч (2011) подтвердили эффективность значимости новостей, определяемой машиной. Значительные ответные реакции рынка на новости наблюдались только для тех новостей, которые были отмечены как значимые. Их результаты показали, что классификация имеет решающее значение для фильтрации шума и определения существенных взаимосвязей между рыночной активностью и новостным потоком.

Индикатор настроения новости, используемый исследователями, мог прогнозировать будущие ценовые тенденции. Однако значительно увеличившиеся спрэды покупки/продажи вокруг момента появления публичных новостей делали простые, основанные на настроении торговые стратегии весьма неприбыльными. Исследователи отметили, что нужны более сложные алгоритмы, чтобы преодолеть это препятствие.

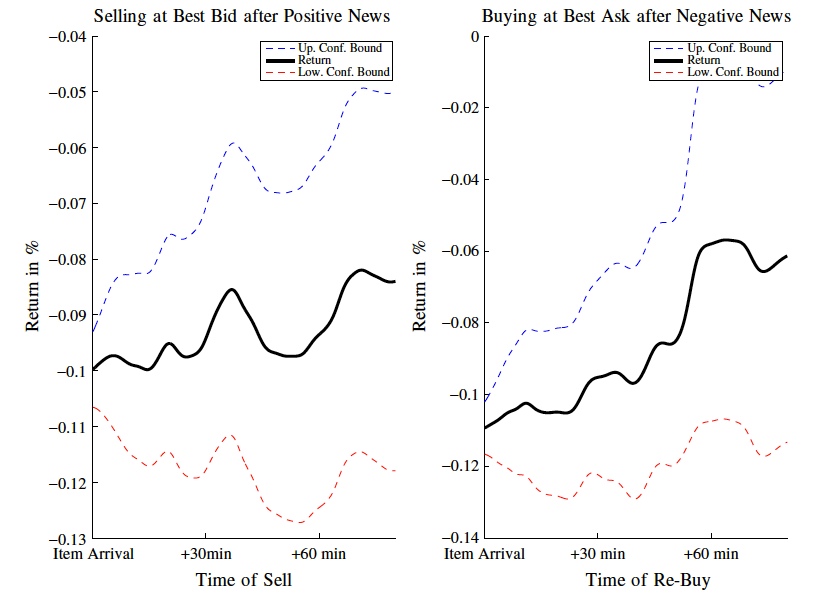

Первый график - продажа по лучшей цене предложения после позитивных новостей

Второй график – покупка по лучшей цене спроса после негативных новостей

Синяя пунктирная линия – верхняя граница, черная линия – доходность, красная пунктирная линия – нижняя граница.

Этот график показывает, что аномальная доходность была слишком низкой, чтобы компенсировать увеличение спрэдов покупки/продажи вокруг новости и обеспечить экономическую выгоду базовых торговых стратегий.

Число хороших новостей, зарегистрированных в деловой прессе, почти равно числу плохих новостей. Однако Грин (Green), Хэнд (Hand) и Пэнн (Penn) (2012) из Университета Пенсильвании, Университета Северной Каролины и Университета Флориды документально подтвердили, что после первоначального сообщения плохие новости распространялись более агрессивно, чем хорошие новости.

Они предположили, что предрасположенность к распространению плохих новостей происходит потому, что бизнес-журналисты и их коллеги – журналисты из популярной прессы – для увеличения читательской аудитории придерживаются принципа «если льется кровь, новость будет на первой странице». Следуя этой гипотезе, исследователи обнаружили, что предрасположенность к распространению плохих новостей была наибольшей для компаний и событий, которые могли с меньшей вероятностью привлечь внимание читателей (например, небольшие компании и события, которые относились к инвесторам в меньшей степени), и для которых конкуренция между журналистами была высокой (т.е. компании с большим количеством событий, недавно освещаемых в прессе).

Конечно, на протяжении последнего десятилетия основная тенденция торговли посредством новостей сконцентрирована на алгоритмах для анализа новостей и принятия торговых решений. Стефан Ганьон (Stephane Gagnon) (2012) из Университета Квебека, Канада, разработал классификацию алгоритмов торговли посредством новостей, разделив их на пять различных категорий:

• Классификация новостей – нахождение значимых ключевых слов и отнесение новости к вероятному описательному классу.

• Моделирование темы – объединение похожего содержания в классы.

• Бальная оценка настроения – ключевые слова, используемые для определения эмоционального тона новости.

• Прогнозирование по набору слов – разбор новостей по векторам ключевых слов из готового словаря.

• Семантическая рекомендация – связь сложных семантических отношений с пониманием природы описываемой реальности.

Ганьон предложил инструмент, основанный на правилах и имеющий семантическое обоснование, который в конечном итоге объединил все эти категории в единую систему. Эта тенденция к большей сложности, кажется, станет направлением, в котором движется передовая торговля посредством новостей.

В последние два десятилетия исследователи из различных сфер деятельности оспаривали определение информационной эффективности. Научные исследования подвергали сомнению полноту немедленной реакции рынка на корпоративные новости. В широком массиве эмпирической литературы рассмотрен обширный набор конкретных новостных событий и обнаружено, что рынки, по-видимому, на ранней стадии недостаточно реагируют на новости. Другими словами, трейдерам и инвесторам требуется некоторое время для того, чтобы проанализировать новость и оценить потенциальные осложнения и последствия для цен активов.

Как эта экономическая информация попадает к общественности, или, по крайней мере, к трейдерам? Когда информация появляется, новостные агентства начинают формулировать ее короткую версию и мгновенно распространяют конечным пользователям. Затем новостное агентство собирает информацию из различных источников, просматривая комментарии специалистов отрасли и добавляя другую контекстную информацию. Это приводит ко второму распределению новости в относительно большем объеме через несколько часов после первого новостного взрыва.

Последующее редактирование и распределение, основанное на оригинальной публикации, может происходить в зависимости от уровня ее существенности. Часто, следя за крупными корпоративными событиями, аналитики рынка акций и аналитики кредитного рейтинга публикуют свои отчеты. Затем новостные агентства и новостные каналы рассказывают новости, обсуждая или обобщая содержание этих отчетов.

В то же время газетные журналисты собирают новости для следующей своей публикации. Некоторые новости, включенные в следующую ежедневную публикацию, будут отражать информацию, которая была обработана и распространена через ленту новостей за день до публикации. Журналисты, работающие над этими новостями, добавят дополнительное понимание, собрав большее количество контекстной информации и в дальнейшем добавив обобщение и анализ.

Таким образом, новости являются результатом деятельности участников медиа-индустрии, поскольку они редактируют, дополняют и распространяют сырую экономическую информацию. Участники медиа-индустрии выбирают, в какой степени редактировать и дополнять новости, чтобы они соответствовали частоте распределения – то есть постоянно, ежедневно, еженедельно и т.д. – и форме распределения.

Хотя и не во всех случаях, но на позитивные новости, как правило, рынок реагирует положительно. В этих случаях после появления новости доходность начинает расти. Аналогичным образом, негативные новости обычно встречаются отрицательной реакцией рынка, после чего, как правило, следует падение. С другой стороны, трейдеры и инвесторы часто чрезмерно реагируют на скачки цен, что становится причиной избыточной торговли и волатильности, а затем приводит к разворотам.

Реакция финансовых рынков на новости не может изучаться обособленно, поскольку могут существовать важные взаимозависимости. Например, одна новость не только напрямую окажет воздействие на цены активов и рыночную волатильность, но она также может изменить относительную важность других новостей.

Исторически компании публиковали большую часть новостей (около 64%) вне торговых часов. Однако в последние годы, по крайней мере, в Германии и Великобритании, эта тенденция изменилась. В этих странах большинство новостей (около 55%) в настоящее время публикуется в течение дня. На следующем графике показана эта тенденция.

Время публикации

Почему сегодня эта тенденция важна? Потому что существует больше возможностей реагировать на новость в режиме реального времени, когда она появляется в течение торгового дня. Какие изменения в социальном ландшафте это отражает? Это отражает расцвет круглосуточных исследований и публикации новостей, в соответствие с быстрым образом жизни современного общества.

Периодичность объявлений о прибыли

Объявления о прибыли обладают различными характеристиками. На следующем графике показано, что существует периодичность объявлений новостей, в частности объявлений о прибыли:

Количество объявлений о прибыли по дням недели, 1995-2004 г.г.

Фиолетовые столбцы – среднее значение.

Сиреневые столбцы – медианное значение.

Основано на данных Хиршлейфера (Hirshleifer), Лима (Lim), и Теоха (Teoh) (2009).

На графике, например, видно, что компании явно предпочитают объявлять о прибыли во вторник, среду и четверг. Пятницу стараются избегать.

Количество объявлений о прибыли по месяцам, 1995-2004 г.г.

Синие столбцы – среднее значение.

Голубые столбцы – медианное значение.

Основано на данных Хиршлейфера (Hirshleifer), Лима (Lim), и Теоха (Teoh) (2009).

Как показано на графике выше, существует эффект кластеризации по месяцам года, когда были сделаны объявления о прибыли. Главным образом это происходит из-за финансового года, который заканчивается так же, как традиционный календарный год. Заметно, что наименьшее количество объявлений о прибыли было сделано в июне, сентябре и декабре – возможно, хорошие месяцы, чтобы ездить в отпуск!

В научной литературе описано несколько прототипов прогнозирования реакции рынка на новости. Первый зарегистрированный подход был описан трейдером Виктором Нидерхоффером (Victor Niederhoffer) в начале 1970-х годов. Нидерхоффер разделил статьи из ежедневных газет на 19 отдельных категорий со скользящей шкалой полярности (от позитивных к негативным). Совокупная информация о полярности дает тенденцию. Этот подход, осуществляемый вручную, был медленным, но зато он был свежим. С тех пор машиночитаемые новости позволили появиться ряду систем для автоматической классификации новостей, устраняя естественное отставание подхода Нидерхоффера.

Запись и анализ общего потока новостей для конкретного актива были сложными, поскольку количество новостей, количество источников новостей и скорость распространения информации с течением времени быстро растут. Из-за огромного количества информации, опубликованной и хранимой в цифровом виде в современных СМИ, новость перекрыта существенным шумом, вызванным незначимой информацией. Эти эффекты затрудняют выявление существенных связей между высокочастотной торговлей и потоком внутридневных новостей.

Чтобы уменьшить воздействие шума, Гросс-Классман (Groß-Klußmann) и Хауч (Hautsch) (2011) из Университета Гумбольдта (Берлин, Германия) первыми провели исследование использования уникальных данных, предоставляемых инструментом по автоматизированному анализу новостей агентства Reuters. Разработанные для использования в алгоритмических торговых приложениях и использующие методы распознавания лингвистических паттернов, эти новые новостные данные позволили исследователям отделить значимые новости от незначимых, определить знак новостей и их новизну. Используя этот новостной инструмент, их исследование выявило влияние новостей на результаты высокочастотной торговли, объем торгов, волатильность, глубину рынка и спрэды покупки/продажи для среза из 39 акций, которые активно торгуются на Лондонской фондовой бирже (London Stock Exchange, LSE). Они рассмотрели внутридневные данные для более чем 29 тыс. новостей с января 2007 года по июнь 2008 года.

Анализируя безусловные и условные эффекты новостей на внутридневную торговлю, Гросс-Классман и Хауч пришли к следующим результатам. Они обнаружили значительные ответные реакции рынка через волатильность, объем торгов, средний размер сделки и спрэды покупки/продажи. Учитывая тот факт, что объявления о прибыли были явно исключены из анализа, это замечательные результаты, которые показывают, что этот новостной инструмент успешно фильтрует поток новостей в соответствие с его позитивным и негативным влиянием.

Первый график: все новости. Черная линия – позитивные новости, зеленая линия – нейтральные новости, синяя линия – негативные новости.

Второй график: позитивные новости. Третий график: негативные новости. Синяя пунктирная линия – верхняя граница, красная пунктирная линия – нижняя граница.

Накопленная аномальная доходность вокруг соответствующей позитивной, негативной и нейтральной новости. Видно, что наибольшая доходность получена до того, как новость была отмечена системой Reuters.

Гросс-Классман и Хауч (2011) подтвердили эффективность значимости новостей, определяемой машиной. Значительные ответные реакции рынка на новости наблюдались только для тех новостей, которые были отмечены как значимые. Их результаты показали, что классификация имеет решающее значение для фильтрации шума и определения существенных взаимосвязей между рыночной активностью и новостным потоком.

Индикатор настроения новости, используемый исследователями, мог прогнозировать будущие ценовые тенденции. Однако значительно увеличившиеся спрэды покупки/продажи вокруг момента появления публичных новостей делали простые, основанные на настроении торговые стратегии весьма неприбыльными. Исследователи отметили, что нужны более сложные алгоритмы, чтобы преодолеть это препятствие.

Первый график - продажа по лучшей цене предложения после позитивных новостей

Второй график – покупка по лучшей цене спроса после негативных новостей

Синяя пунктирная линия – верхняя граница, черная линия – доходность, красная пунктирная линия – нижняя граница.

Этот график показывает, что аномальная доходность была слишком низкой, чтобы компенсировать увеличение спрэдов покупки/продажи вокруг новости и обеспечить экономическую выгоду базовых торговых стратегий.

Число хороших новостей, зарегистрированных в деловой прессе, почти равно числу плохих новостей. Однако Грин (Green), Хэнд (Hand) и Пэнн (Penn) (2012) из Университета Пенсильвании, Университета Северной Каролины и Университета Флориды документально подтвердили, что после первоначального сообщения плохие новости распространялись более агрессивно, чем хорошие новости.

Они предположили, что предрасположенность к распространению плохих новостей происходит потому, что бизнес-журналисты и их коллеги – журналисты из популярной прессы – для увеличения читательской аудитории придерживаются принципа «если льется кровь, новость будет на первой странице». Следуя этой гипотезе, исследователи обнаружили, что предрасположенность к распространению плохих новостей была наибольшей для компаний и событий, которые могли с меньшей вероятностью привлечь внимание читателей (например, небольшие компании и события, которые относились к инвесторам в меньшей степени), и для которых конкуренция между журналистами была высокой (т.е. компании с большим количеством событий, недавно освещаемых в прессе).

Конечно, на протяжении последнего десятилетия основная тенденция торговли посредством новостей сконцентрирована на алгоритмах для анализа новостей и принятия торговых решений. Стефан Ганьон (Stephane Gagnon) (2012) из Университета Квебека, Канада, разработал классификацию алгоритмов торговли посредством новостей, разделив их на пять различных категорий:

• Классификация новостей – нахождение значимых ключевых слов и отнесение новости к вероятному описательному классу.

• Моделирование темы – объединение похожего содержания в классы.

• Бальная оценка настроения – ключевые слова, используемые для определения эмоционального тона новости.

• Прогнозирование по набору слов – разбор новостей по векторам ключевых слов из готового словаря.

• Семантическая рекомендация – связь сложных семантических отношений с пониманием природы описываемой реальности.

Ганьон предложил инструмент, основанный на правилах и имеющий семантическое обоснование, который в конечном итоге объединил все эти категории в единую систему. Эта тенденция к большей сложности, кажется, станет направлением, в котором движется передовая торговля посредством новостей.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба