28 августа 2015 Вести Экономика

Сейчас, когда цены на нефть близки к 6-летнему минимуму, добывающим компаниям необходимо где-то найти полтриллиона долларов, чтобы расплатиться по долгам. А это получится далеко не у всех.

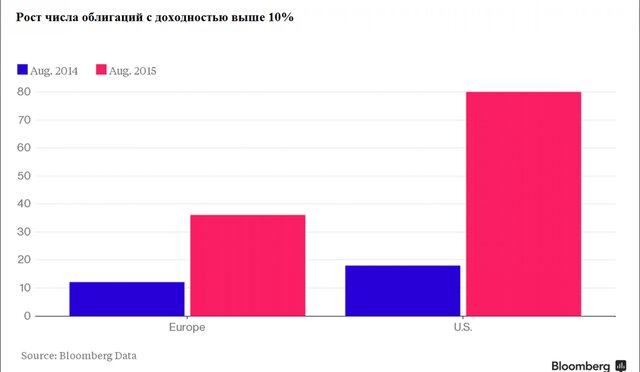

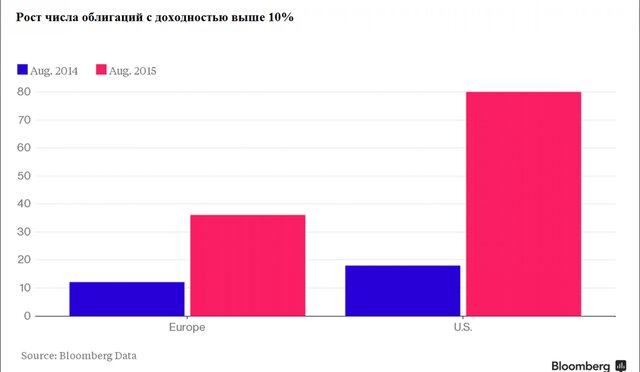

Число нефтегазовых компаний с доходностью облигаций 10% и выше выросло втрое за последний год, в результате чего 168 компаний в Северной Америке, Европе и Азии стали держателями этого долга, по данным Bloomberg. Соотношение чистого долга к доходам является самым высоким за последние 20 лет.

Если цена на нефть останется в районе $40 за баррель, то это приведет к волне банкротств, отмечает Кимберли Вуд из Norton Rose Fulbright

"Нефтяная индустрия с высокой долей вероятности претерпит серьезные изменения в течение следующих 5-10 лет, – считает Вуд. - Если цены останутся на прежнем уровне, то число банкротств и невыгодных сделок, несомненно, вырастет".

Выплаты по задолженности вырастут в течение следующего десятилетия: $72 млрд необходимо выплатить в текущем году, около $85 млрд – в 2016 г. и $129 млрд – в 2017 г., по данным BMI Research. В целом около $550 млрд необходимо будет выплатить по долгам и облигациям в течение следующих 5 лет.

На американские буровые компании приходится до 20% долга со сроком погашения в 2015 г. Китайские компании занимают второе место – 12%, и британские компании идут вслед за ними: на них приходится 9% долга.

В США количество облигаций с доходностью выше 10% выросло более чем в 4 раза до 80 за последний год согласно данным Bloomberg.

26 европейских нефтяных компаний также имеют облигации этой категории, включая такие компании, как Gulf Keystone Petroleum Ltd. и Enquest Plc.

Gulf Keystone сможет "удовлетворить все свои обязательства как к кредиторам, так и к подрядчикам", после того как власти Курдистана, где работает компания, начнет платить ежемесячные выплаты за экспорт нефти с сентября, заявил финансовый директор компании Сами Заури.

Снижение цен на нефть снижает ценность нефтяных месторождений и кредитоспособность компаний.

Показатели прибыли некоторых компаний уже сейчас приближаются к показателям финансового кризиса 2008 г.

Кредитные рейтинги

Некоторые американские компании использовали свои недорогие активы для привлечения средств и выплаты долгов, отмечается в отчете Goldman Sachs Group Inc. Это помогло компаниям поддержать свой капитал и сократить затраты на обслуживание долга.

Однако теперь энергетический сектор демонстрирует худшие показатели за последний год среди 10 основных секторов экономики по индексу MSCI World Index.

Снижение кредитного рейтинга – это дополнительная проблема для нефтяных компаний, которые не могут расплатиться по долгам и найти дополнительные средства.

Так, Standard & Poor’s снизило рейтинг Eni SpA, крупнейшей энергетической компании в Италии, еще в апреле.

Крупные компании с мировыми портфолио, которые включают как нефтяные месторождения, так и нефтеперерабатывающие заводы, вероятно, останутся нетронутыми, полагает Вуд.

Небольшие же игроки, которые зависят от меньшего количества активов, столкнутся с серьезными проблемами.

"Несомненно, те компании, которые имеют задолженность, должны внимательно следить за ценами на нефть, – отмечает Кристофер Хайнс, аналитик нефтегазовой отрасли в BMI. - Так как прибыль снижается, а долги в скором времени придется выплачивать, все больше компаний могут оказаться не в состоянии выплатить долги в срок".

Число нефтегазовых компаний с доходностью облигаций 10% и выше выросло втрое за последний год, в результате чего 168 компаний в Северной Америке, Европе и Азии стали держателями этого долга, по данным Bloomberg. Соотношение чистого долга к доходам является самым высоким за последние 20 лет.

Если цена на нефть останется в районе $40 за баррель, то это приведет к волне банкротств, отмечает Кимберли Вуд из Norton Rose Fulbright

"Нефтяная индустрия с высокой долей вероятности претерпит серьезные изменения в течение следующих 5-10 лет, – считает Вуд. - Если цены останутся на прежнем уровне, то число банкротств и невыгодных сделок, несомненно, вырастет".

Выплаты по задолженности вырастут в течение следующего десятилетия: $72 млрд необходимо выплатить в текущем году, около $85 млрд – в 2016 г. и $129 млрд – в 2017 г., по данным BMI Research. В целом около $550 млрд необходимо будет выплатить по долгам и облигациям в течение следующих 5 лет.

На американские буровые компании приходится до 20% долга со сроком погашения в 2015 г. Китайские компании занимают второе место – 12%, и британские компании идут вслед за ними: на них приходится 9% долга.

В США количество облигаций с доходностью выше 10% выросло более чем в 4 раза до 80 за последний год согласно данным Bloomberg.

26 европейских нефтяных компаний также имеют облигации этой категории, включая такие компании, как Gulf Keystone Petroleum Ltd. и Enquest Plc.

Gulf Keystone сможет "удовлетворить все свои обязательства как к кредиторам, так и к подрядчикам", после того как власти Курдистана, где работает компания, начнет платить ежемесячные выплаты за экспорт нефти с сентября, заявил финансовый директор компании Сами Заури.

Снижение цен на нефть снижает ценность нефтяных месторождений и кредитоспособность компаний.

Показатели прибыли некоторых компаний уже сейчас приближаются к показателям финансового кризиса 2008 г.

Кредитные рейтинги

Некоторые американские компании использовали свои недорогие активы для привлечения средств и выплаты долгов, отмечается в отчете Goldman Sachs Group Inc. Это помогло компаниям поддержать свой капитал и сократить затраты на обслуживание долга.

Однако теперь энергетический сектор демонстрирует худшие показатели за последний год среди 10 основных секторов экономики по индексу MSCI World Index.

Снижение кредитного рейтинга – это дополнительная проблема для нефтяных компаний, которые не могут расплатиться по долгам и найти дополнительные средства.

Так, Standard & Poor’s снизило рейтинг Eni SpA, крупнейшей энергетической компании в Италии, еще в апреле.

Крупные компании с мировыми портфолио, которые включают как нефтяные месторождения, так и нефтеперерабатывающие заводы, вероятно, останутся нетронутыми, полагает Вуд.

Небольшие же игроки, которые зависят от меньшего количества активов, столкнутся с серьезными проблемами.

"Несомненно, те компании, которые имеют задолженность, должны внимательно следить за ценами на нефть, – отмечает Кристофер Хайнс, аналитик нефтегазовой отрасли в BMI. - Так как прибыль снижается, а долги в скором времени придется выплачивать, все больше компаний могут оказаться не в состоянии выплатить долги в срок".

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба