11 сентября 2017 smart-lab.ru Green_Yard

Решил написать большую статью относительно важных вещей для любого трейдера, управляющего и(или) инвестора, а именно: кривой доходности, гарантийного обеспечения (ГО) и риск менеджменте.

Статья реально будет очень большая, по этому разобью ее на 2 части, вторая часть будет на следующей неделе и она будет более конкретно применительно к моей личной тактике управления и торговли, а так же статистике. Сегодня же нам надо разобраться в неких общих понятиях, а так же возможно даже философии трейдинга и управления. В общем букАФ будет много!

Начать мне хочется с обсуждения ГО.

В своих рассуждениях буду отталкиваться от фьючерса на индекс S&P 500, а именно ES потому как для меня он основной инструмент. Однако это не означает, что нельзя применить эти рассуждения и к другим инструментам.

Итак мы знаем, что различные брокеры дают возможность различного ГО по ES, как внутри торговой сессии (регулярной или даже ETH), так и для переноса через ночь.

Однако самое распространенное ГО — 5000 долларов даже с учетом переноса через ночь.

Теперь стоит упомянуть, что часто некоторые трейдеры сознательно для себя определяют ГО как 10 или даже 15 тыс долларов, а кто богаче может использовать и более серьезные суммы.

Об этом очень часть в своих статьях писал Меровинген, и Маржин, ну и я сам тоже исповедую подход 10-ку на контракт, а если денег есть больше то и 15-ка.

Давайте же обсудим для чего это делается?

К своему удивлению в этом году, я понял, что очень многие не знают за чем это, они даже отдаленно не понимают сути подобного выбора.

А ведь он закладывается в стратегию работы трейдера и управляющего.

Что услышал в этом году, что люди представляют себе подобный выбор ГО исключительно как возможное колебание депозита во время убыточных сделок, то есть попросту говоря просадки.

С одной стороны — это абсолютно логично. Если ваш депозит скажем 10 тыс долларов и вы торгуете 1 контракт, то просадка в 60 пунктов даст убыток 30% в моменте в случае его фиксации, а если вы войдете сразу на 2 контракта то уже просадка 30 пунктов даст тот же самый результат в 30% возможного убытка в случае ФИКСАЦИИ.

Но с другой стороны им невдомек за чем вообще выбирается такое ГО. Причина тут категорически простая.

Рынок не бегает по прямой ни в какую сторону, не вверх, не вниз — он цикличен, то есть какой бы тренд день у вас не случился если вы попали под его каток, в любом случае последует откат. Даже если будет серия терндовых дней, то уже на первом после закрытия трейдер может определить точки возможного отката если ожидается убегающая коррекция или определить на случай плоской коррекции возможность продолжения тенденции, как следствие ограничить свои убытки.

Так вот если вы выбираете допустим для себя ГО в размере 10 тыс долларов на контракт, то по большому счету вы можете просидеть против рынка целых 100 пунктов, если 15 тыс то и все 200 пунктов. За чем подчеркиваю такие утопические вещи, ведь ни кто не захочет сидеть против себя 100 или 200 пунктов — да все очень просто, потому что через эти 100 или 200 пунктов вы по прежнему сможете держать 1 контракт — ГО которого реально 5000 долларов.

Иными словами у вас есть возможность восстановить просадку и даже выйти в прибыль в этом случае, особенно если есть возможность усреднить позицию, чем например та же сама Маржин постоянно пользовалась показывая нам свою торговлю.

Кто-нибудь помнит когда рынок последний раз 100 пунктов делал за 1 день. Ну так я напомню — Брэкзит и Выборы США, но что случилось после? В первом случае рынок выкупили обратно за неделю, во втором в тот же день.

А кто «умер» на этих действиях? Да проще пареной репы — обычные простые трейдеры, с мелкими депозитами и не имением возможности при подобном залете пересидеть. Конечно многие ушли еще в самом начале по стоп приказам, потом последовали игроки среднесрочного сегмента и наверняка даже не очень крупные институационалы — то есть все те, кто привык работать с девизом «стопы наше все», но не думаю что там полегли серьезные парни или те кто реально понимает суть происходящего на рынке.

К сожалению не могу найти, но буквально перед выборами в США, тут на СЛ сам писал, что будет все по сценарию Брэкзита, четко расписал как произойдет, единственно в чем ошибся, что не думал о таком быстром выкупе в тот же день.

Конечно стоп приказы нужны, но это не значит что они должны каждый раз тупо выставляться особенно при торговле в канале.

Что бы упростить понимание, мне хочется привести пару примеров:

Давайте возьмем депозит в 10 тыс долларов и начнем торговать на нем 1 контракт и предположим через месяц вы зарабатываете 40-60 пунктов, что вполне реально иными словами 20-30% прибыли по депозиту — круто да? Многие в реальном секторе мечтают о доходности в 8-10% в месяц, а то и в 5%.

Ну а теперь давайте представим, что при торговле в этом месяце вышел убыток 40-60 пунктов что составляет те же самые 20-30%

По большому счету если вы инвестор и передали свой счет трейдеру, а он допустил просадку 20-30% то это обычно является порогом стоп торгов.

Ну вот вы остановили положим торги, а после этого происходит, но уже без вас серия сделок, которые дают возврат и просадки и еще прибыль сверху.

(позже поясню за чем беру такие крайние примеры).

Можно конечно справедливо возразить, где гарантия, что процент просадки не увеличится с 30% до 50% или больше — разумеется ее нет. Но тут как раз и встает вопрос о стратегии торговли и подходе к кривой доходности, о которых речь пойдет ниже.

А теперь возьмем еще один пример, но уже с другим депозитом — это история из моего опыта с моим участием в прошлом году.

Итак: один мой хороший знакомый управляющий пригласил меня поработать с его клиентом, активный (спекулятивный) депозит которого составлял около 12 млн долларов, а реальный гораздо больше 50 млн (там просто большая часть в облигациях и акциях была).

Они на эти 12 млн. торговали много различных инструментов, моя задача была давать рекомендации по сделкам с ES и мне была выделена возможность приобретать до 150 контрактов.

Скажу сразу сделки исполнялись голосовыми поручениями самим инвестором, который получал от меня рекомендации. То есть там даже ни кто кнопки не нажимал, все делали в банке.

Ну так вот перейдем к цифрам. По сути 150 контрактов — это 750 тыс долларов по обычному ГО иными словами это всего лишь 6,25% от торговой части депозита 12 млн, а если от 50 считать то и вовсе 1,5%.

А теперь рассказываю суть одной сделки. В начале февраля 2016 года уже после первого захода рынка на отметку 1804,5 пункта в январе, мною было выдвинуто техническое обоснование, что рынок поставит какой-то более высокий минимум и начнет мощное движение вверх. Понятное дело, что заранее выбрать точную точку входа не представлялось возможным и были выбраны некоторые поддержки от которых имело смысл начать набирать позицию.

Было принято решение, что первый вход будет осуществлен у отметки 1853 пункта на 50 контрактов, потом на 50 контрактов в районе 1830 и в случае если рынок решит поставить более близкую отметку то выбрана была отметка 1810-08 для входа еще в 50 контрактов.

Общий стоп по сделке обозначался как 1790 на этом уровне убыток мог составить порядка 300 тыс долларов, что относительно размера спекулятивного депозита всего 2,5%

А цели этой сделки лежали выше отметки 2000 пунктов планировалось взять 200 единиц от средней цены, в итоге это и было сделано.

Но за чем все это пишу, не для того что бы показать какие крутые сделки приходилось совершать, а для того что бы показать что имея серьезные средства вы легко можете позволить себе подобные сделки и не иметь при этом большого дискомфорта.

Однако — как не странно в момент достижения рынком 1802,5 просадка была около 230 тыс по общей позиции и нервы у человека пригласившего меня управлять и самого инвестора слегка пошаливали, хотя изначально все было оговорено. В итоге они закрыли сделку на уровне 1812 в убыток, хотя оговорено было 1790 пунктов, и я невообразимыми усилиями убедил восстановить позицию. А там был в тот день очень мощный разворот на развороте по нефти от 1802,5 ушли резко выше 1830 и закрыли день на 1824,5 после чего пошло ралли.

Хотел показать вам, уважаемые читатели, что эмоциональная составляющая присуща даже при потере 2,5% от депозита, если размер этих 2,5% не маленький в деньгах.

А то я часто слышал от некоторых управляющих и трейдеров слова типа «вот бы мне миллион баксов, ух бы я!».

аХа — ух БЫ.

Могу с уверенностью заявить, что даже если человек скажем стабильно извлекает прибыль из 5-10 контрактов, вот даже пусть каждый день зарабатывает, то не значит что когда он начнет торговать 50 контрактов, а тем более 100-150 у него не поменяется психология и он не начнет нести убытки. Эмоциональная составляющая присуща всем — мы не роботы.

Именно по этому подход к ГО и выбирается таким образом не случайно, а именно для того что бы иметь возможность напрочь избежать убытков, а вот об этом мы поговорим следующем разделе статьи.

Кривая доходности капитала применительно к депозиту.

Тут хочу разбирать на примере торговли, которую в этом году веду в своем Чате и на отдельно выбранном изначально счете в размере 15 тыс долларов на 3 января 2017 года.

Но для начала мне хочется проговорить некие вводные данные:

1. Надеюсь уже давно всем ясно и понятно, ну разве что кроме последних идиотов, что рынок бычий и тренд его длится с лета 2009 года. И если скажем до 2012 года, еще не сильно можно было с этим разобраться, то уж после очевидное сложно отрицать, а коли так то и стратегию, а следовательно и систему торговли надо выстраивать отталкиваясь от общей тенденции рынка;

2. Если трейдер (управляющий) понимает реально тенденцию рынка, то какая бы стратегия у него не была, он должен отталкиваться в первую очередь от работы с точки зрения покупок. Он может разумеется открывать и короткие позиции и торговать контр тренд, но большая часть сделок должна основываться на работе в длинную, что как следствие не даст возможности понести крупные убытки на большом отрезке времени.

Разумеется это перестанет работать в случае перехода рынка с бычьего сценария на медвежий, но тут перейдем к пункту 3

3. Надеюсь даже последнему идиоту, должно быть понятно что столь мощный бычий тренд длящийся 8-м лет, не может быть переключен с роста на падение за 1-2 месяца — подобные тренды разворачиваются от полугода до года;

4. И как следствие мой разговор выше про ГО был не случаен. Если управляющий или трейдер отталкивается в общей своей массе от работы по тренду, то даже в случае если в каком-то месте система дает сбой, то возврат потерь не заставит себя долго ждать если правильно изначально выбрано ГО, а так же если активность по сделкам дает больше положительных чем отрицательных, то есть нарабатывается изначально «жирок».

Теперь хочу обсудить на примерах:

Меня тут в августе один товарищ провоцировал показывать ему ID сделок и вообще высказал мысль мол не верит, что каждый месяц может быть в плюс, как следствие сделал вывод, что торговля ведется даже не на демо счете — логика железная :)

Однако сам он написал, что живет с рынка и все у него замечательно, то есть как бы априори я уже для себя понимаю, что у парня прибыль всегда. То есть выходит у него может быть, а у других нет :)

Ну да Бог с ним, вспомнил про него что бы как раз подвести к динамике кривой доходности. И в этой статье по ней пройдусь немного, а вот на следующей неделе во второй части буду разбирать подробно стратегию своей торговли и в цифрах и графиках статистики.

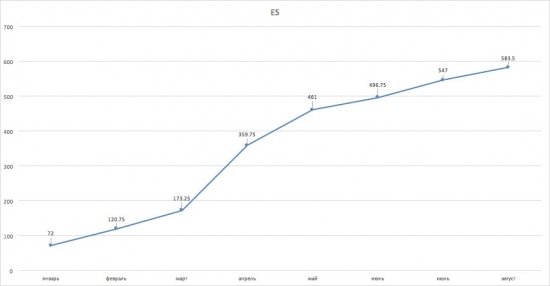

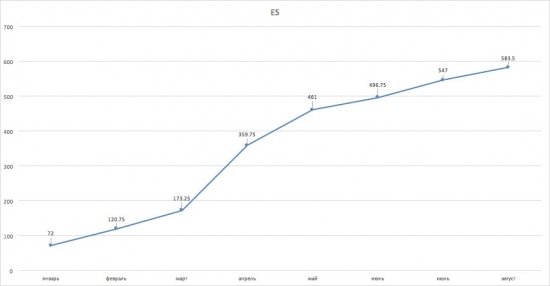

Итак: если взглянуть на динамику торговли счета на 1 контракта в период с января по август включительно, то видно что идет просто рост дохода и депозит с 15 тыс долларов был разогнан торговлей одного фьючерса, но с применением второго контракта, до плюс 29175 долларов то есть почти 200% за 8-м месяцев.

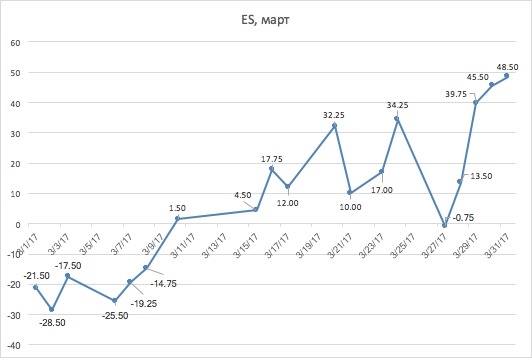

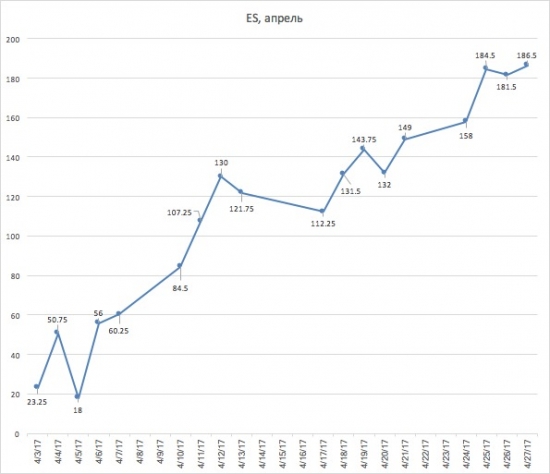

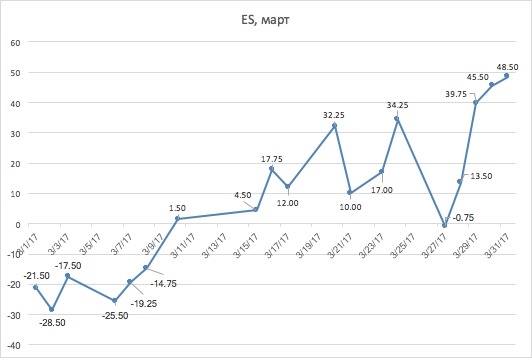

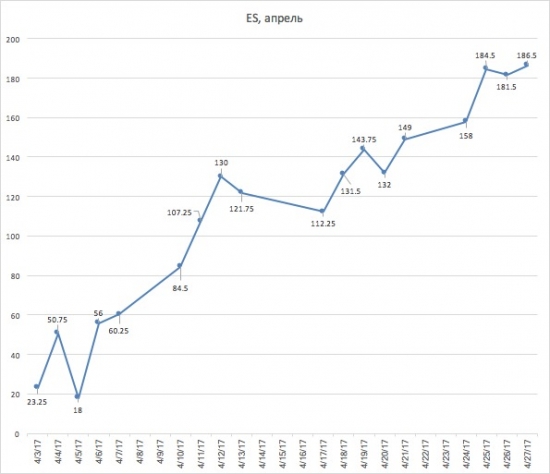

Но если посмотреть динамику торговли внутри месяца, то мы можем увидеть на примере некоторых месяцев, что кривая доходности может двигаться очень нелинейно и прибыль может появляться и быстро исчезать, а потом возвращаться снова.

(специально выбрал март и апрель подряд, потому что на примере марта видно как волатильно двигалась кривая в пунктах внутри месяца и даже выйдя в плюс, начало апреля добавило сразу сверху и тут же забрало назад).

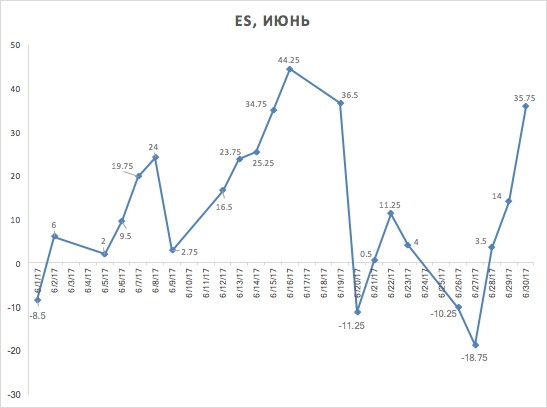

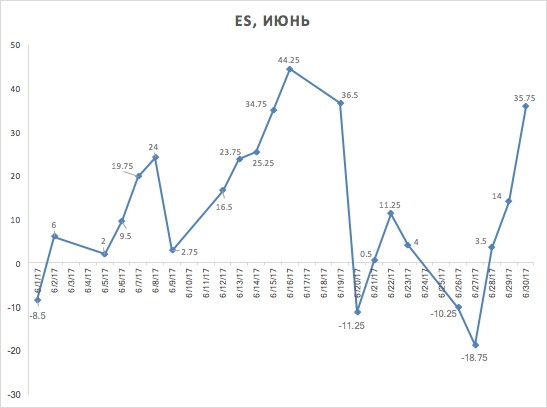

(а вот как выглядел июнь. Специально выбрал такие месяца, что бы было видно, как это может выглядеть внутри месяца. Сейчас обязательно может найтись кто-то, кто очень хорошо мыслит категориями постфактум и задать вопрос «по чему например в июне когда был плюс 44,25 пункта не остановится, что бы не работать остальную часть графика этой кривой». Но я знаю таких людей, они и рынок знают хорошо постфактум, а взять на себя решение сказать где он будет по времени или как поведет в той или иной ситуации — не могут. Так что это из разряда бульварных рассуждений).

Акцентирую внимание на двух моментах:

1. На этих графиках видно только колебание сделок в пунктах на 1 контракт внутри месяца — это не значит что такие коллебания были относительно всего депозита и это мы разбирать будем в следующей статье более подробно;

2. Тут показан чистый фьючерс без хэджирования опционами. То есть когда идет сильная просадка по системе во фьючерсе, в этот момент дают плюс опционы. Они не предназначены в стратегии для извлечения прибыли, но иногда тоже дают положительные результаты параллельно фьючерсу, как это было у меня в апреле например.

То есть что хотел показать этими графиками — да все очень просто, что динамика движения внутри месяца очень кривая и волатильная. Но это часть и суть моей стратегии торговли.

Пока по ней пробегусь поверхностно, она строится на следующих постулатах:

1. Рынок бычий, следовательно большая часть моих сделок — длинные, хотя разумеется активно торгую и в короткую, но процентное соотношение не в их пользу;

2. Ежеквартально выстраиваю лично для себя план на новый контракт, где обозначаю возможные ожидаемые экстремумы, а так же некоторые развития сценариев при исполнении определенных условий. Рисую график на квартал, на его базе выстраиваю план на каждый новый месяц, где отвечаю для себя на вопросы чего быть не может, что может быть с небольшой вероятностью и что может быть более реально. Ни когда не публикую эти мысли и не буду публиковать — они для личного использования и на них строю свою работу.

3. Отталкиваясь от вышесказанного, для меня важно только одно — желаемый плюс по итогам месяца, и именно под это настраиваюсь внутри него. Мне безразлично как колеблется кривая внутри месяца. Понимая для себя как может повести себя рынок в месяце по экстремумам, подстраиваюсь под работу внутри него беря во внимание, что ГО в 10 или 15 тыс на контракт дает мне возможности обсуждаемые нами выше в статье, а так же хэджирование опционами дает возможность перекрыть возможные убытки в случае не верного входа в тот или иной момент, а так же возможность добавить второй контракт — дает быструю компенсацию любой просадки.

Более детально и с примерами буду все разбирать на следующей неделе, там же мы поговорим и про третью часть — рискменеджмент.

А сегодня мне хочется добавить еще немного философии трейдинга, управления и инвестирования.

Очень часто слышу от людей, заявления типа: «если у меня сегодня было 10 тыс, завтра 12, послезавтра 15, послепослезавтра 20 (и так далее), то это значит что я столько заработал» и все такое.

Люди влюбляются в цифры, эмоционируют в случае если они уменьшаются или имеют неравномерно растущую динамику.

И считают любой плюс своей прибылью — но это не так и очень хорошо показано это в следующем видеофрагменте. Самая важная мысль с 50й секунды до 2 минут 10 секунд, а не про кокаин, шлюх и онанизм :)

Да конечно речь идет о брокерах, но примените это к управлению активами как собственному, так и чужому если вы работаете с инвестором.

ПОКА ВЫ НЕ ВЫВЕЛИ ДЕНЬГИ НА СВОЙ СЧЕТ В БАНКЕ, ВЫ БОГАТЫ ЛИШЬ НА БУМАГЕ, а если точнее то в цифрах на мониторе. Да и в банке тоже не в кармане :)

Хочется эффектно показать видеоцитату из фильма «Однажды в Америке», но к сожалению не нашел. Но вот текст диалога:

Лапша: (обращаясь к политику) Мне не нужны твои связи и я не доверяю политикам.

Макс: Ты все еще рассуждаешь как уличный пацан. Если бы мы слушали тебя, то по-прежнему шмонали бы пьяниц в баре!

Лапша: В чем дело — ты банкрот?

Макс: Не действуй мне на нервы, Лапша! Я говорю о реальных деньгах.

Лапша: (достает из кармана пачку денег) Вот это реальные деньги, у меня их много. Одолжить тебе?

Макс: Будешь таскать грязь с улицы всю свою жизнь?

Лапша: А мне нравится улица, она мне жизнь облегчает. Мне нравится её нюхать, она прочищает лёгкие. И член от неё хорошо стоит.

(главное выделил жирным внутри текста)

По этому я считаю так, если вы собрались работать на рынке, то вам надо выбрать для себя горизонты временные, когда вы изымаете прибыль если она есть и начинаете все сначала. Неделя, месяц, квартал, год — как угодно, но это должно быть изначально в понимании.

По большому счету можно быть супер мега трейдером, заработать с 10 тыс долларов — миллион за год или за два и не слить его, а завтра брокер в США например обанкротится и ваши деньги смешаются с их

И еще момент, если кривая капитала растет на 1-2 контрактах, то не надо увеличивать пропорционально, даже если у вас уже из 15-ти тыс стало 45 и по идее вы можете при прежнем подходе торговать 3-6 контрактов на горизонте хотя бы в пол года, вот это уже вопросы рискменеджмента, о котором будем говорить на следующей неделе.

Статья реально будет очень большая, по этому разобью ее на 2 части, вторая часть будет на следующей неделе и она будет более конкретно применительно к моей личной тактике управления и торговли, а так же статистике. Сегодня же нам надо разобраться в неких общих понятиях, а так же возможно даже философии трейдинга и управления. В общем букАФ будет много!

Начать мне хочется с обсуждения ГО.

В своих рассуждениях буду отталкиваться от фьючерса на индекс S&P 500, а именно ES потому как для меня он основной инструмент. Однако это не означает, что нельзя применить эти рассуждения и к другим инструментам.

Итак мы знаем, что различные брокеры дают возможность различного ГО по ES, как внутри торговой сессии (регулярной или даже ETH), так и для переноса через ночь.

Однако самое распространенное ГО — 5000 долларов даже с учетом переноса через ночь.

Теперь стоит упомянуть, что часто некоторые трейдеры сознательно для себя определяют ГО как 10 или даже 15 тыс долларов, а кто богаче может использовать и более серьезные суммы.

Об этом очень часть в своих статьях писал Меровинген, и Маржин, ну и я сам тоже исповедую подход 10-ку на контракт, а если денег есть больше то и 15-ка.

Давайте же обсудим для чего это делается?

К своему удивлению в этом году, я понял, что очень многие не знают за чем это, они даже отдаленно не понимают сути подобного выбора.

А ведь он закладывается в стратегию работы трейдера и управляющего.

Что услышал в этом году, что люди представляют себе подобный выбор ГО исключительно как возможное колебание депозита во время убыточных сделок, то есть попросту говоря просадки.

С одной стороны — это абсолютно логично. Если ваш депозит скажем 10 тыс долларов и вы торгуете 1 контракт, то просадка в 60 пунктов даст убыток 30% в моменте в случае его фиксации, а если вы войдете сразу на 2 контракта то уже просадка 30 пунктов даст тот же самый результат в 30% возможного убытка в случае ФИКСАЦИИ.

Но с другой стороны им невдомек за чем вообще выбирается такое ГО. Причина тут категорически простая.

Рынок не бегает по прямой ни в какую сторону, не вверх, не вниз — он цикличен, то есть какой бы тренд день у вас не случился если вы попали под его каток, в любом случае последует откат. Даже если будет серия терндовых дней, то уже на первом после закрытия трейдер может определить точки возможного отката если ожидается убегающая коррекция или определить на случай плоской коррекции возможность продолжения тенденции, как следствие ограничить свои убытки.

Так вот если вы выбираете допустим для себя ГО в размере 10 тыс долларов на контракт, то по большому счету вы можете просидеть против рынка целых 100 пунктов, если 15 тыс то и все 200 пунктов. За чем подчеркиваю такие утопические вещи, ведь ни кто не захочет сидеть против себя 100 или 200 пунктов — да все очень просто, потому что через эти 100 или 200 пунктов вы по прежнему сможете держать 1 контракт — ГО которого реально 5000 долларов.

Иными словами у вас есть возможность восстановить просадку и даже выйти в прибыль в этом случае, особенно если есть возможность усреднить позицию, чем например та же сама Маржин постоянно пользовалась показывая нам свою торговлю.

Кто-нибудь помнит когда рынок последний раз 100 пунктов делал за 1 день. Ну так я напомню — Брэкзит и Выборы США, но что случилось после? В первом случае рынок выкупили обратно за неделю, во втором в тот же день.

А кто «умер» на этих действиях? Да проще пареной репы — обычные простые трейдеры, с мелкими депозитами и не имением возможности при подобном залете пересидеть. Конечно многие ушли еще в самом начале по стоп приказам, потом последовали игроки среднесрочного сегмента и наверняка даже не очень крупные институационалы — то есть все те, кто привык работать с девизом «стопы наше все», но не думаю что там полегли серьезные парни или те кто реально понимает суть происходящего на рынке.

К сожалению не могу найти, но буквально перед выборами в США, тут на СЛ сам писал, что будет все по сценарию Брэкзита, четко расписал как произойдет, единственно в чем ошибся, что не думал о таком быстром выкупе в тот же день.

Конечно стоп приказы нужны, но это не значит что они должны каждый раз тупо выставляться особенно при торговле в канале.

Что бы упростить понимание, мне хочется привести пару примеров:

Давайте возьмем депозит в 10 тыс долларов и начнем торговать на нем 1 контракт и предположим через месяц вы зарабатываете 40-60 пунктов, что вполне реально иными словами 20-30% прибыли по депозиту — круто да? Многие в реальном секторе мечтают о доходности в 8-10% в месяц, а то и в 5%.

Ну а теперь давайте представим, что при торговле в этом месяце вышел убыток 40-60 пунктов что составляет те же самые 20-30%

По большому счету если вы инвестор и передали свой счет трейдеру, а он допустил просадку 20-30% то это обычно является порогом стоп торгов.

Ну вот вы остановили положим торги, а после этого происходит, но уже без вас серия сделок, которые дают возврат и просадки и еще прибыль сверху.

(позже поясню за чем беру такие крайние примеры).

Можно конечно справедливо возразить, где гарантия, что процент просадки не увеличится с 30% до 50% или больше — разумеется ее нет. Но тут как раз и встает вопрос о стратегии торговли и подходе к кривой доходности, о которых речь пойдет ниже.

А теперь возьмем еще один пример, но уже с другим депозитом — это история из моего опыта с моим участием в прошлом году.

Итак: один мой хороший знакомый управляющий пригласил меня поработать с его клиентом, активный (спекулятивный) депозит которого составлял около 12 млн долларов, а реальный гораздо больше 50 млн (там просто большая часть в облигациях и акциях была).

Они на эти 12 млн. торговали много различных инструментов, моя задача была давать рекомендации по сделкам с ES и мне была выделена возможность приобретать до 150 контрактов.

Скажу сразу сделки исполнялись голосовыми поручениями самим инвестором, который получал от меня рекомендации. То есть там даже ни кто кнопки не нажимал, все делали в банке.

Ну так вот перейдем к цифрам. По сути 150 контрактов — это 750 тыс долларов по обычному ГО иными словами это всего лишь 6,25% от торговой части депозита 12 млн, а если от 50 считать то и вовсе 1,5%.

А теперь рассказываю суть одной сделки. В начале февраля 2016 года уже после первого захода рынка на отметку 1804,5 пункта в январе, мною было выдвинуто техническое обоснование, что рынок поставит какой-то более высокий минимум и начнет мощное движение вверх. Понятное дело, что заранее выбрать точную точку входа не представлялось возможным и были выбраны некоторые поддержки от которых имело смысл начать набирать позицию.

Было принято решение, что первый вход будет осуществлен у отметки 1853 пункта на 50 контрактов, потом на 50 контрактов в районе 1830 и в случае если рынок решит поставить более близкую отметку то выбрана была отметка 1810-08 для входа еще в 50 контрактов.

Общий стоп по сделке обозначался как 1790 на этом уровне убыток мог составить порядка 300 тыс долларов, что относительно размера спекулятивного депозита всего 2,5%

А цели этой сделки лежали выше отметки 2000 пунктов планировалось взять 200 единиц от средней цены, в итоге это и было сделано.

Но за чем все это пишу, не для того что бы показать какие крутые сделки приходилось совершать, а для того что бы показать что имея серьезные средства вы легко можете позволить себе подобные сделки и не иметь при этом большого дискомфорта.

Однако — как не странно в момент достижения рынком 1802,5 просадка была около 230 тыс по общей позиции и нервы у человека пригласившего меня управлять и самого инвестора слегка пошаливали, хотя изначально все было оговорено. В итоге они закрыли сделку на уровне 1812 в убыток, хотя оговорено было 1790 пунктов, и я невообразимыми усилиями убедил восстановить позицию. А там был в тот день очень мощный разворот на развороте по нефти от 1802,5 ушли резко выше 1830 и закрыли день на 1824,5 после чего пошло ралли.

Хотел показать вам, уважаемые читатели, что эмоциональная составляющая присуща даже при потере 2,5% от депозита, если размер этих 2,5% не маленький в деньгах.

А то я часто слышал от некоторых управляющих и трейдеров слова типа «вот бы мне миллион баксов, ух бы я!».

аХа — ух БЫ.

Могу с уверенностью заявить, что даже если человек скажем стабильно извлекает прибыль из 5-10 контрактов, вот даже пусть каждый день зарабатывает, то не значит что когда он начнет торговать 50 контрактов, а тем более 100-150 у него не поменяется психология и он не начнет нести убытки. Эмоциональная составляющая присуща всем — мы не роботы.

Именно по этому подход к ГО и выбирается таким образом не случайно, а именно для того что бы иметь возможность напрочь избежать убытков, а вот об этом мы поговорим следующем разделе статьи.

Кривая доходности капитала применительно к депозиту.

Тут хочу разбирать на примере торговли, которую в этом году веду в своем Чате и на отдельно выбранном изначально счете в размере 15 тыс долларов на 3 января 2017 года.

Но для начала мне хочется проговорить некие вводные данные:

1. Надеюсь уже давно всем ясно и понятно, ну разве что кроме последних идиотов, что рынок бычий и тренд его длится с лета 2009 года. И если скажем до 2012 года, еще не сильно можно было с этим разобраться, то уж после очевидное сложно отрицать, а коли так то и стратегию, а следовательно и систему торговли надо выстраивать отталкиваясь от общей тенденции рынка;

2. Если трейдер (управляющий) понимает реально тенденцию рынка, то какая бы стратегия у него не была, он должен отталкиваться в первую очередь от работы с точки зрения покупок. Он может разумеется открывать и короткие позиции и торговать контр тренд, но большая часть сделок должна основываться на работе в длинную, что как следствие не даст возможности понести крупные убытки на большом отрезке времени.

Разумеется это перестанет работать в случае перехода рынка с бычьего сценария на медвежий, но тут перейдем к пункту 3

3. Надеюсь даже последнему идиоту, должно быть понятно что столь мощный бычий тренд длящийся 8-м лет, не может быть переключен с роста на падение за 1-2 месяца — подобные тренды разворачиваются от полугода до года;

4. И как следствие мой разговор выше про ГО был не случаен. Если управляющий или трейдер отталкивается в общей своей массе от работы по тренду, то даже в случае если в каком-то месте система дает сбой, то возврат потерь не заставит себя долго ждать если правильно изначально выбрано ГО, а так же если активность по сделкам дает больше положительных чем отрицательных, то есть нарабатывается изначально «жирок».

Теперь хочу обсудить на примерах:

Меня тут в августе один товарищ провоцировал показывать ему ID сделок и вообще высказал мысль мол не верит, что каждый месяц может быть в плюс, как следствие сделал вывод, что торговля ведется даже не на демо счете — логика железная :)

Однако сам он написал, что живет с рынка и все у него замечательно, то есть как бы априори я уже для себя понимаю, что у парня прибыль всегда. То есть выходит у него может быть, а у других нет :)

Ну да Бог с ним, вспомнил про него что бы как раз подвести к динамике кривой доходности. И в этой статье по ней пройдусь немного, а вот на следующей неделе во второй части буду разбирать подробно стратегию своей торговли и в цифрах и графиках статистики.

Итак: если взглянуть на динамику торговли счета на 1 контракта в период с января по август включительно, то видно что идет просто рост дохода и депозит с 15 тыс долларов был разогнан торговлей одного фьючерса, но с применением второго контракта, до плюс 29175 долларов то есть почти 200% за 8-м месяцев.

Но если посмотреть динамику торговли внутри месяца, то мы можем увидеть на примере некоторых месяцев, что кривая доходности может двигаться очень нелинейно и прибыль может появляться и быстро исчезать, а потом возвращаться снова.

(специально выбрал март и апрель подряд, потому что на примере марта видно как волатильно двигалась кривая в пунктах внутри месяца и даже выйдя в плюс, начало апреля добавило сразу сверху и тут же забрало назад).

(а вот как выглядел июнь. Специально выбрал такие месяца, что бы было видно, как это может выглядеть внутри месяца. Сейчас обязательно может найтись кто-то, кто очень хорошо мыслит категориями постфактум и задать вопрос «по чему например в июне когда был плюс 44,25 пункта не остановится, что бы не работать остальную часть графика этой кривой». Но я знаю таких людей, они и рынок знают хорошо постфактум, а взять на себя решение сказать где он будет по времени или как поведет в той или иной ситуации — не могут. Так что это из разряда бульварных рассуждений).

Акцентирую внимание на двух моментах:

1. На этих графиках видно только колебание сделок в пунктах на 1 контракт внутри месяца — это не значит что такие коллебания были относительно всего депозита и это мы разбирать будем в следующей статье более подробно;

2. Тут показан чистый фьючерс без хэджирования опционами. То есть когда идет сильная просадка по системе во фьючерсе, в этот момент дают плюс опционы. Они не предназначены в стратегии для извлечения прибыли, но иногда тоже дают положительные результаты параллельно фьючерсу, как это было у меня в апреле например.

То есть что хотел показать этими графиками — да все очень просто, что динамика движения внутри месяца очень кривая и волатильная. Но это часть и суть моей стратегии торговли.

Пока по ней пробегусь поверхностно, она строится на следующих постулатах:

1. Рынок бычий, следовательно большая часть моих сделок — длинные, хотя разумеется активно торгую и в короткую, но процентное соотношение не в их пользу;

2. Ежеквартально выстраиваю лично для себя план на новый контракт, где обозначаю возможные ожидаемые экстремумы, а так же некоторые развития сценариев при исполнении определенных условий. Рисую график на квартал, на его базе выстраиваю план на каждый новый месяц, где отвечаю для себя на вопросы чего быть не может, что может быть с небольшой вероятностью и что может быть более реально. Ни когда не публикую эти мысли и не буду публиковать — они для личного использования и на них строю свою работу.

3. Отталкиваясь от вышесказанного, для меня важно только одно — желаемый плюс по итогам месяца, и именно под это настраиваюсь внутри него. Мне безразлично как колеблется кривая внутри месяца. Понимая для себя как может повести себя рынок в месяце по экстремумам, подстраиваюсь под работу внутри него беря во внимание, что ГО в 10 или 15 тыс на контракт дает мне возможности обсуждаемые нами выше в статье, а так же хэджирование опционами дает возможность перекрыть возможные убытки в случае не верного входа в тот или иной момент, а так же возможность добавить второй контракт — дает быструю компенсацию любой просадки.

Более детально и с примерами буду все разбирать на следующей неделе, там же мы поговорим и про третью часть — рискменеджмент.

А сегодня мне хочется добавить еще немного философии трейдинга, управления и инвестирования.

Очень часто слышу от людей, заявления типа: «если у меня сегодня было 10 тыс, завтра 12, послезавтра 15, послепослезавтра 20 (и так далее), то это значит что я столько заработал» и все такое.

Люди влюбляются в цифры, эмоционируют в случае если они уменьшаются или имеют неравномерно растущую динамику.

И считают любой плюс своей прибылью — но это не так и очень хорошо показано это в следующем видеофрагменте. Самая важная мысль с 50й секунды до 2 минут 10 секунд, а не про кокаин, шлюх и онанизм :)

Да конечно речь идет о брокерах, но примените это к управлению активами как собственному, так и чужому если вы работаете с инвестором.

ПОКА ВЫ НЕ ВЫВЕЛИ ДЕНЬГИ НА СВОЙ СЧЕТ В БАНКЕ, ВЫ БОГАТЫ ЛИШЬ НА БУМАГЕ, а если точнее то в цифрах на мониторе. Да и в банке тоже не в кармане :)

Хочется эффектно показать видеоцитату из фильма «Однажды в Америке», но к сожалению не нашел. Но вот текст диалога:

Лапша: (обращаясь к политику) Мне не нужны твои связи и я не доверяю политикам.

Макс: Ты все еще рассуждаешь как уличный пацан. Если бы мы слушали тебя, то по-прежнему шмонали бы пьяниц в баре!

Лапша: В чем дело — ты банкрот?

Макс: Не действуй мне на нервы, Лапша! Я говорю о реальных деньгах.

Лапша: (достает из кармана пачку денег) Вот это реальные деньги, у меня их много. Одолжить тебе?

Макс: Будешь таскать грязь с улицы всю свою жизнь?

Лапша: А мне нравится улица, она мне жизнь облегчает. Мне нравится её нюхать, она прочищает лёгкие. И член от неё хорошо стоит.

(главное выделил жирным внутри текста)

По этому я считаю так, если вы собрались работать на рынке, то вам надо выбрать для себя горизонты временные, когда вы изымаете прибыль если она есть и начинаете все сначала. Неделя, месяц, квартал, год — как угодно, но это должно быть изначально в понимании.

По большому счету можно быть супер мега трейдером, заработать с 10 тыс долларов — миллион за год или за два и не слить его, а завтра брокер в США например обанкротится и ваши деньги смешаются с их

И еще момент, если кривая капитала растет на 1-2 контрактах, то не надо увеличивать пропорционально, даже если у вас уже из 15-ти тыс стало 45 и по идее вы можете при прежнем подходе торговать 3-6 контрактов на горизонте хотя бы в пол года, вот это уже вопросы рискменеджмента, о котором будем говорить на следующей неделе.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба