26 сентября 2017 Trade Like A Pro Власов Павел

Сегодня мы обсудим один, можно сказать, риторический вопрос, который часто возникает как у новичков, так и достаточно опытных трейдеров. Вопрос этот звучит следующим образом: “Почему, как только срабатывает мой стоп, цена разворачивается?”

Собственно, почему так происходит, видит ли рынок, куда вы ставите свои ордера, и почему вам назло их выбивает, тут же разворачиваясь в изначальном направлении? Попробуем разобраться, что является предпосылкой данной ситуации, где ставят стоп-лоссы большинство участников рынка, что с этим делать и как бороться.

Основная идея

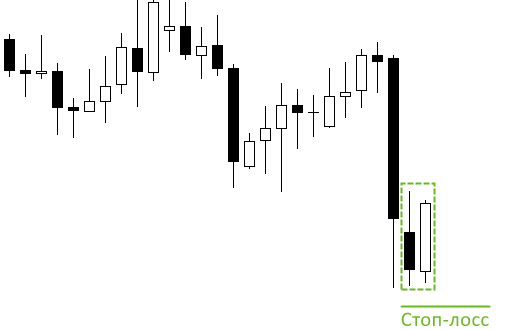

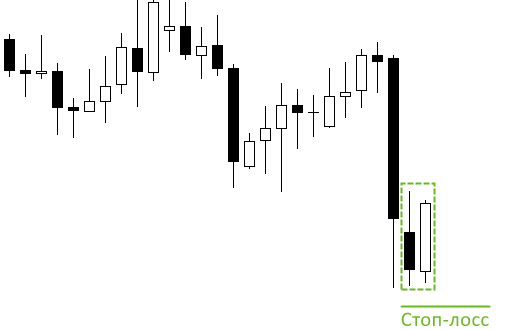

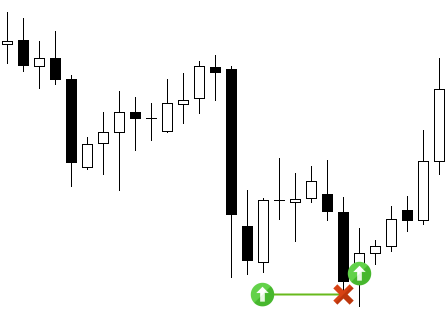

Допустим, вы обнаружили на графике модель “Поглощение” и сделали вывод, что цена в дальнейшем пойдет в рост. Не имеет значения, показал сигнал индикатор или торговая система. Вопрос в том, где бы вы здесь поставили стоп-лосс? Скорее всего, либо под свечами, либо возле последнего локального минимума.

Казалось бы, все хорошо, но затем цена выбивает ваш стоп-лосс, и уходит, как и предполагалось, наверх. Думаю, вы сами можете привести множество подобных примеров из собственной практики или после наблюдений за другими трейдерами.

Почему так происходит?

Дело в том, что на рынке помимо других трейдеров, вроде нас с вами, присутствуют и крупные игроки: хедж-фонды, банки, различные институциональные инвесторы. Они открывают довольно крупные позиции, то есть позиции очень большого объема, для открытия который необходим достаточный уровень ликвидности.

Если подобную позицию попытаться открыть в середине тренда, большой объем может сильно сдвинуть цену в направлении позиции, но после этого цена с высокой вероятностью откатит назад, оставив трейдера в невыгодном положении.

Представьте: если вы, например, придете на рынок покупать картофель, но не 1 килограмм, а целую фуру. Казалось бы, вы должны получить более выгодную цену, как оптовый покупатель, а на самом деле более выгодную цену получит тот, кто пришел за 1 килограммом.

Поэтому крупным игрокам приходится хитрить и искать места с большой ликвидностью на продажу, чтобы выгодно закупиться и наоборот. Собственно, ваш стоп-лосс для позиции на покупку и есть ни что иное, как ордер на продажу. Соответственно, крупному игроку выгодно взять именно эту ликвидность в виде стоп-лоссов и отложенных ордеров sell stop, и таким образом набрать собственную позицию, не сильно сдвинув при этом рыночную цену.

Вы наверняка удивляетесь, как такой крупный игрок может быть заинтересован в таких мелких позициях. Но дело в том, что примерно 95% трейдеров ставят ордера примерно в одни и те же места. Соответственно, раз уж люди мыслят одинаково, крупным игрокам не нужно видеть всю инсайдерскую информацию о том, где конкретно стоит ваш стоп-лосс — это и так достаточно очевидно. После того, как ликвидность была поглощена, рынок уходит в своем направлении, но уже без вас.

Большинство участников рынка ставят стоп-лоссы в одном из перечисленных мест:

Локальные минимумы/максимумы;

Уровни поддержки/сопротивления;

Круглые уровни;

За границами каналов, прямоугольников и других паттернов консолидации.

Закономерный вопрос, что же все-таки с этой информацией делать и как дальше жить?

Где ставить стоп-лосс?

1) Первое, что приходит на ум — не ставить стоп в принципе, нет стопа — нет проблем. Однако, такая практика подойдет далеко не всем. Если вы недавно в рынке, работать без стоп-лосса, то есть, держать его в уме или использовать виртуальный, не ставя непосредственно в рынок, опасно, и такая практика часто приводит к большим убыткам или потере всего депозита.

2) Некоторые используют различные технические ухищрения, применяя так называемый виртуальный стоп-лосс. То есть, ордер закроется, но закроет его советник, а не автоматический рыночный приказ. Но, на самом деле, неважно, стоит стоп в рынке или нет — поведение крупных игроков от этого не поменяется.

3) Следующее логичное решение — ставить стоп-лосс с большим запасом (на более дальнем расстоянии). Это решение не самое плохое и имеет право на жизнь. Запас, тем не менее, должен быть не самым большим, иначе вы просто увеличиваете риски зря. Такой вариант не поможет во всех случаях, но в целом это неплохой компромисс.

4) Обратное решение — очень короткий стоп. Если его выбьет, можно сильно не переживать и затем войти в рынок повторно. Решение тоже имеет право на жизнь, но чаще всего подразумевается повторный вход. При этом, если стоп таки выбило, нужно понимать, почему это произошло, и только проанализировав ситуацию входить второй раз.

Например, проанализировав ситуацию на примере, становится понятно, что стоп с большой вероятностью выбило из-за крупного игрока, съевшего ликвидность на продажу, и после коррекционного движения стоит ожидать продолжения роста. В таком случае, когда решение основано не на эмоциях, а на рациональном расчете, в рынок можно войти повторно.

4) Таким же образом можно входить после ложного пробоя. Если вы получили подтверждение ложного пробоя (информация подтверждена), то вполне можно использовать подобную ситуацию для собственной выгоды. То есть, входить в рынок, когда выбило стопы других участников.

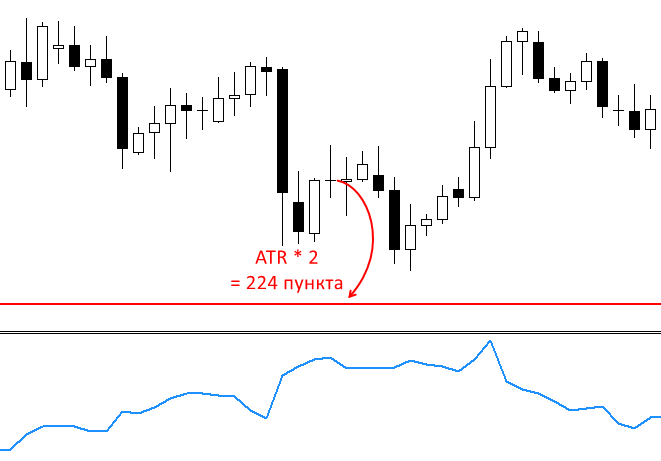

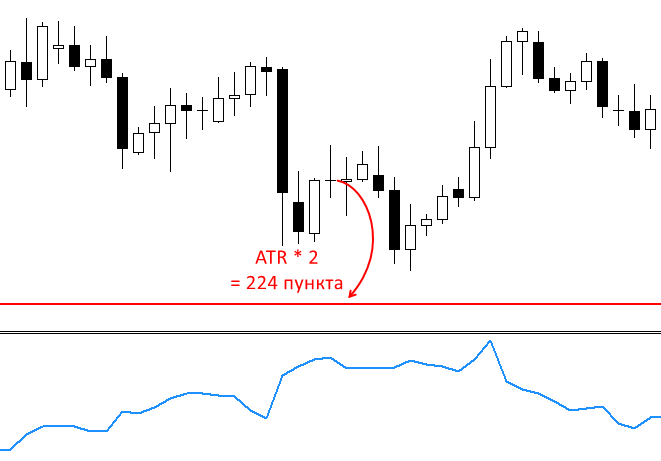

5) Для расчета размера стоп-лосса можно использовать не только сам график, но и другие вспомогательные инструменты, например, индикатор ATR. Показания ATR обычно умножаются на какой-то множитель, например, 2 или 3. В данном случае, у нас дневной график и значения ATR достаточно большие, поэтому множителя 2 будет достаточно. Индикатор показывает 112 пунктов, значит стоп-лосс выставляем на расстоянии 224 пункта (112 * 2) от точки входа. В целом, как показывают тесты, возможно, это один из самых верных способов для установки стоп-лосса.

Заключение

Можете свободно применять любое из перечисленных решений. Возможно, вы найдете какое-либо свое решение этой задачи — кто-то использует сети, кто-то локирование. Но это уже относится к более профессиональным тактикам, и если вы новичок, лезть туда я вам не советую. Самое оптимальное решение — индикатор Average True Range. Это верный вариант, помогающий избежать частых ситуаций срабатывания стопа с последующим разворотом цены. Главное — старайтесь мыслить не так, как все, помните о крупных игроках, их методах набора позиции и все у вас будет хорошо!

Собственно, почему так происходит, видит ли рынок, куда вы ставите свои ордера, и почему вам назло их выбивает, тут же разворачиваясь в изначальном направлении? Попробуем разобраться, что является предпосылкой данной ситуации, где ставят стоп-лоссы большинство участников рынка, что с этим делать и как бороться.

Основная идея

Допустим, вы обнаружили на графике модель “Поглощение” и сделали вывод, что цена в дальнейшем пойдет в рост. Не имеет значения, показал сигнал индикатор или торговая система. Вопрос в том, где бы вы здесь поставили стоп-лосс? Скорее всего, либо под свечами, либо возле последнего локального минимума.

Казалось бы, все хорошо, но затем цена выбивает ваш стоп-лосс, и уходит, как и предполагалось, наверх. Думаю, вы сами можете привести множество подобных примеров из собственной практики или после наблюдений за другими трейдерами.

Почему так происходит?

Дело в том, что на рынке помимо других трейдеров, вроде нас с вами, присутствуют и крупные игроки: хедж-фонды, банки, различные институциональные инвесторы. Они открывают довольно крупные позиции, то есть позиции очень большого объема, для открытия который необходим достаточный уровень ликвидности.

Если подобную позицию попытаться открыть в середине тренда, большой объем может сильно сдвинуть цену в направлении позиции, но после этого цена с высокой вероятностью откатит назад, оставив трейдера в невыгодном положении.

Представьте: если вы, например, придете на рынок покупать картофель, но не 1 килограмм, а целую фуру. Казалось бы, вы должны получить более выгодную цену, как оптовый покупатель, а на самом деле более выгодную цену получит тот, кто пришел за 1 килограммом.

Поэтому крупным игрокам приходится хитрить и искать места с большой ликвидностью на продажу, чтобы выгодно закупиться и наоборот. Собственно, ваш стоп-лосс для позиции на покупку и есть ни что иное, как ордер на продажу. Соответственно, крупному игроку выгодно взять именно эту ликвидность в виде стоп-лоссов и отложенных ордеров sell stop, и таким образом набрать собственную позицию, не сильно сдвинув при этом рыночную цену.

Вы наверняка удивляетесь, как такой крупный игрок может быть заинтересован в таких мелких позициях. Но дело в том, что примерно 95% трейдеров ставят ордера примерно в одни и те же места. Соответственно, раз уж люди мыслят одинаково, крупным игрокам не нужно видеть всю инсайдерскую информацию о том, где конкретно стоит ваш стоп-лосс — это и так достаточно очевидно. После того, как ликвидность была поглощена, рынок уходит в своем направлении, но уже без вас.

Большинство участников рынка ставят стоп-лоссы в одном из перечисленных мест:

Локальные минимумы/максимумы;

Уровни поддержки/сопротивления;

Круглые уровни;

За границами каналов, прямоугольников и других паттернов консолидации.

Закономерный вопрос, что же все-таки с этой информацией делать и как дальше жить?

Где ставить стоп-лосс?

1) Первое, что приходит на ум — не ставить стоп в принципе, нет стопа — нет проблем. Однако, такая практика подойдет далеко не всем. Если вы недавно в рынке, работать без стоп-лосса, то есть, держать его в уме или использовать виртуальный, не ставя непосредственно в рынок, опасно, и такая практика часто приводит к большим убыткам или потере всего депозита.

2) Некоторые используют различные технические ухищрения, применяя так называемый виртуальный стоп-лосс. То есть, ордер закроется, но закроет его советник, а не автоматический рыночный приказ. Но, на самом деле, неважно, стоит стоп в рынке или нет — поведение крупных игроков от этого не поменяется.

3) Следующее логичное решение — ставить стоп-лосс с большим запасом (на более дальнем расстоянии). Это решение не самое плохое и имеет право на жизнь. Запас, тем не менее, должен быть не самым большим, иначе вы просто увеличиваете риски зря. Такой вариант не поможет во всех случаях, но в целом это неплохой компромисс.

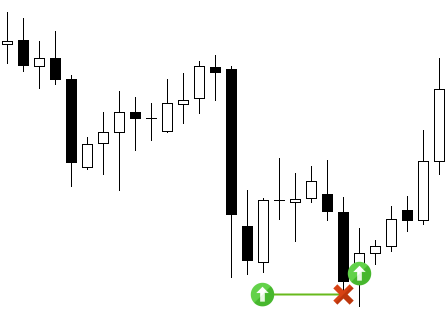

4) Обратное решение — очень короткий стоп. Если его выбьет, можно сильно не переживать и затем войти в рынок повторно. Решение тоже имеет право на жизнь, но чаще всего подразумевается повторный вход. При этом, если стоп таки выбило, нужно понимать, почему это произошло, и только проанализировав ситуацию входить второй раз.

Например, проанализировав ситуацию на примере, становится понятно, что стоп с большой вероятностью выбило из-за крупного игрока, съевшего ликвидность на продажу, и после коррекционного движения стоит ожидать продолжения роста. В таком случае, когда решение основано не на эмоциях, а на рациональном расчете, в рынок можно войти повторно.

4) Таким же образом можно входить после ложного пробоя. Если вы получили подтверждение ложного пробоя (информация подтверждена), то вполне можно использовать подобную ситуацию для собственной выгоды. То есть, входить в рынок, когда выбило стопы других участников.

5) Для расчета размера стоп-лосса можно использовать не только сам график, но и другие вспомогательные инструменты, например, индикатор ATR. Показания ATR обычно умножаются на какой-то множитель, например, 2 или 3. В данном случае, у нас дневной график и значения ATR достаточно большие, поэтому множителя 2 будет достаточно. Индикатор показывает 112 пунктов, значит стоп-лосс выставляем на расстоянии 224 пункта (112 * 2) от точки входа. В целом, как показывают тесты, возможно, это один из самых верных способов для установки стоп-лосса.

Заключение

Можете свободно применять любое из перечисленных решений. Возможно, вы найдете какое-либо свое решение этой задачи — кто-то использует сети, кто-то локирование. Но это уже относится к более профессиональным тактикам, и если вы новичок, лезть туда я вам не советую. Самое оптимальное решение — индикатор Average True Range. Это верный вариант, помогающий избежать частых ситуаций срабатывания стопа с последующим разворотом цены. Главное — старайтесь мыслить не так, как все, помните о крупных игроках, их методах набора позиции и все у вас будет хорошо!

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба