1 февраля 2018 Криптовалюта.Tech

Колумнист Bloomberg Тим Кульпан о том, чему нас учит взлом Coincheck. Хакеры представляют собой столь серьезную проблему еще и потому, что многие не понимают, как работают криптовалютные биржи.

На прошлой неделе, до того как появились новости о взломе японской криптобиржи Coincheck, я провел небольшой опрос в Twitter.Результаты были интересными и несколько обескураживающими.

Клиент, который никогда не торговал криптовалютой, купил 1 BTC на бирже за $15 000 и оставил его там. Что он получит: 19% — 1 BTC, 1% — $15 000, 30% — 0, 50% — 1 BTC минус комиссия.

В конце прошлой недели кто-то украл 523 млн токенов NEM стоимостью около 500 млн долларов от Coincheck. На то, чтобы биржа хотя бы заметила взлом кошелька, ушло около восьми часов. Вбейте в Google слова «криптовалюты взломать», и вы найдете перечни самых известных атак на криптовалютные биржи, в том числе историю взлома Mt. Gox, которая лишилась около 850 тыс. биткоинов в 2014 году.

Правильный ответ — это «0», поэтому результаты опроса вызвали у меня смешанные чувства. Хорошо, что 30% ответили правильно, но тот факт, что 50% выбрали «1 BTC минус комиссия», показывает, что люди не понимают, как работают криптобиржи.

Когда кто-то покупает криптовалюту (например, биткоин) на централизованной бирже, он меняет фиатные деньги на выбранное число биткоинов. Но эти биткоины не отправляются к покупателю. Если они приобретались не у биржи, они отправляются в собственный кошелек криптобиржи и хранятся там. Делается соответствующая запись в реестре, и покупатель получает подтверждение сделки. Если продавец работает на той же бирже, то купленные биткоины не нужно даже никуда перемещать: биржа просто отмечает, что у продавца стало на один биткоин меньше, а у покупателя — на один биткоин больше.

Покупатель становится настоящим владельцем биткоина только тогда, когда она завершает процесс отправки этого биткоина со своего аккаунта на бирже на другой кошелек, например, на своем смартфоне. Однако можно отметить, что существует всего несколько кошельков, на которых хранится большое количество биткоинов, и эти кошельки, вероятно, принадлежат криптобиржам. Очевидно, их клиенты не утруждают себя тем, чтобы вступить в права владения своими биткоинами.

Вот почему взлом биржи представляет собой такую проблему. Централизованные биржи выступают хранилищами для товара, который нельзя копировать или дважды тратить, в условиях, когда право на владение определяется в значительной степени реальным владением, а используемая инфраструктура дает определенную анонимность.

Поскольку биржи не могут давать биткоины в долг, маржинальной торговли не существует. На один биткоин в реестре должен приходиться один биткоин в криптокошельке. Вот почему взлом Mt. Gox, которая когда-то была крупнейшей криптобиржей, завершился банкротством. Coincheck планирует использовать собственные средства для выплат возмещения клиентам. Чтобы вернуть NEM, им нужно будет выйти на рынок и купить токены обратно, поэтому, вероятно, вместо этого они просто раздадут денег в фиатной валюте.

Одно из очевидных решений — сделать повсеместной практику использования безопасных протоколов. «Холодное кошельки», не связанные с интернетом, теперь используются повсеместно. Но очевидно, что не все биржи следят за цифровой гигиеной.

Вместо этого растет популярность децентрализованных бирж. Как и в случае с торговлей акциями, это площадки, которые дают возможность покупателю и продавцу встретиться и договориться о цене. Биржа может сыграть определенную роль посредника и хранителя, но при использовании блокчейна это не потребуется, так как здесь могут использоваться моментальные транзакции.

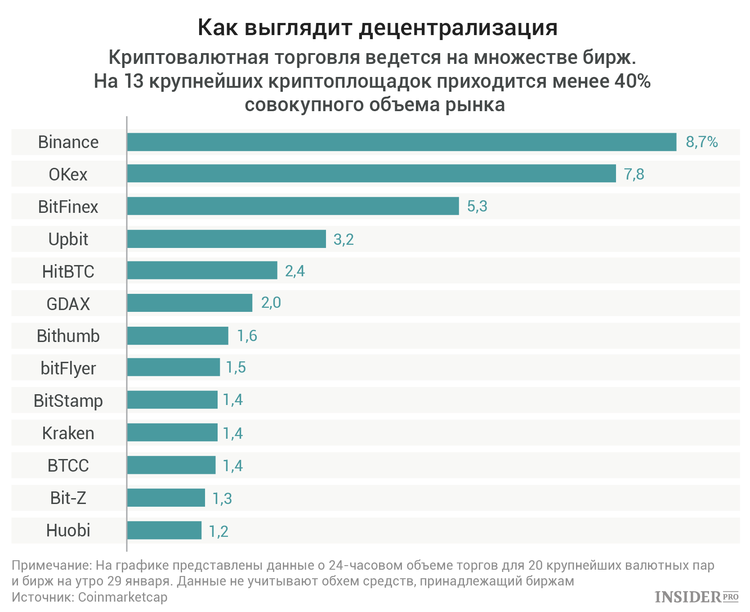

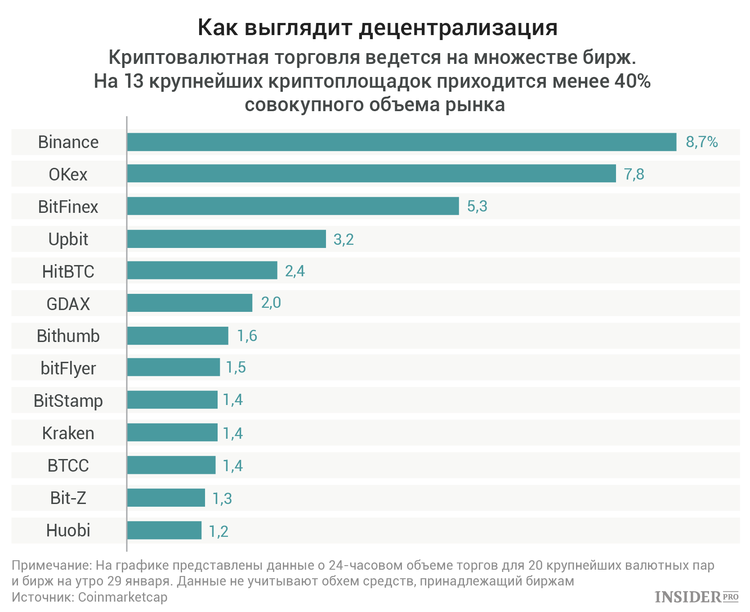

И, как и в случае с торговлей акциями, отличительное свойство таких рынков — это ликвидность. Это означает, что рост популярности децентрализации, вероятно, приведет к более высокой концентрации торговли на меньшем количестве площадок. Если повезет, некоторые небольшие криптобиржи сольются, другие просто исчезнут.

Кроме того, хотя работать с централизованными биржами относительно просто, они действуют по принципу черного ящика: вы никогда не знаете своего партнера по сделке и того, не опережает ли вас кто-нибудь и не манипулирует ли ценами. Недостаток перехода к децентрализованной торговле заключается в том, что забота о безопасности целиком ложится на клиента, и хакеры наверняка сосредоточатся на взломе частных кошельков.

Решение о том, стоит ли переходить на децентрализованные площадки, зависит только от трейдеров. Однако если крупные хакерские атаки на биржи будут продолжаться, такое решение — лишь вопрос времени.

На прошлой неделе, до того как появились новости о взломе японской криптобиржи Coincheck, я провел небольшой опрос в Twitter.Результаты были интересными и несколько обескураживающими.

A customer who's never traded crypto buys 1 BTC on a centralized exchange for $15,000 and leaves it there.

What does the customer have:

— Tim Culpan (@tculpan) January 23, 2018

What does the customer have:

— Tim Culpan (@tculpan) January 23, 2018

Клиент, который никогда не торговал криптовалютой, купил 1 BTC на бирже за $15 000 и оставил его там. Что он получит: 19% — 1 BTC, 1% — $15 000, 30% — 0, 50% — 1 BTC минус комиссия.

В конце прошлой недели кто-то украл 523 млн токенов NEM стоимостью около 500 млн долларов от Coincheck. На то, чтобы биржа хотя бы заметила взлом кошелька, ушло около восьми часов. Вбейте в Google слова «криптовалюты взломать», и вы найдете перечни самых известных атак на криптовалютные биржи, в том числе историю взлома Mt. Gox, которая лишилась около 850 тыс. биткоинов в 2014 году.

Правильный ответ — это «0», поэтому результаты опроса вызвали у меня смешанные чувства. Хорошо, что 30% ответили правильно, но тот факт, что 50% выбрали «1 BTC минус комиссия», показывает, что люди не понимают, как работают криптобиржи.

Когда кто-то покупает криптовалюту (например, биткоин) на централизованной бирже, он меняет фиатные деньги на выбранное число биткоинов. Но эти биткоины не отправляются к покупателю. Если они приобретались не у биржи, они отправляются в собственный кошелек криптобиржи и хранятся там. Делается соответствующая запись в реестре, и покупатель получает подтверждение сделки. Если продавец работает на той же бирже, то купленные биткоины не нужно даже никуда перемещать: биржа просто отмечает, что у продавца стало на один биткоин меньше, а у покупателя — на один биткоин больше.

Покупатель становится настоящим владельцем биткоина только тогда, когда она завершает процесс отправки этого биткоина со своего аккаунта на бирже на другой кошелек, например, на своем смартфоне. Однако можно отметить, что существует всего несколько кошельков, на которых хранится большое количество биткоинов, и эти кошельки, вероятно, принадлежат криптобиржам. Очевидно, их клиенты не утруждают себя тем, чтобы вступить в права владения своими биткоинами.

Вот почему взлом биржи представляет собой такую проблему. Централизованные биржи выступают хранилищами для товара, который нельзя копировать или дважды тратить, в условиях, когда право на владение определяется в значительной степени реальным владением, а используемая инфраструктура дает определенную анонимность.

Поскольку биржи не могут давать биткоины в долг, маржинальной торговли не существует. На один биткоин в реестре должен приходиться один биткоин в криптокошельке. Вот почему взлом Mt. Gox, которая когда-то была крупнейшей криптобиржей, завершился банкротством. Coincheck планирует использовать собственные средства для выплат возмещения клиентам. Чтобы вернуть NEM, им нужно будет выйти на рынок и купить токены обратно, поэтому, вероятно, вместо этого они просто раздадут денег в фиатной валюте.

Одно из очевидных решений — сделать повсеместной практику использования безопасных протоколов. «Холодное кошельки», не связанные с интернетом, теперь используются повсеместно. Но очевидно, что не все биржи следят за цифровой гигиеной.

Вместо этого растет популярность децентрализованных бирж. Как и в случае с торговлей акциями, это площадки, которые дают возможность покупателю и продавцу встретиться и договориться о цене. Биржа может сыграть определенную роль посредника и хранителя, но при использовании блокчейна это не потребуется, так как здесь могут использоваться моментальные транзакции.

И, как и в случае с торговлей акциями, отличительное свойство таких рынков — это ликвидность. Это означает, что рост популярности децентрализации, вероятно, приведет к более высокой концентрации торговли на меньшем количестве площадок. Если повезет, некоторые небольшие криптобиржи сольются, другие просто исчезнут.

Кроме того, хотя работать с централизованными биржами относительно просто, они действуют по принципу черного ящика: вы никогда не знаете своего партнера по сделке и того, не опережает ли вас кто-нибудь и не манипулирует ли ценами. Недостаток перехода к децентрализованной торговле заключается в том, что забота о безопасности целиком ложится на клиента, и хакеры наверняка сосредоточатся на взломе частных кошельков.

Решение о том, стоит ли переходить на децентрализованные площадки, зависит только от трейдеров. Однако если крупные хакерские атаки на биржи будут продолжаться, такое решение — лишь вопрос времени.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба