27 марта 2018 finversia.ru Чайка Федор

Россиянам массово закрывают счета

Новости из Великобритании. Продолжение конфликта. Евгений Коган сообщает, что россиянам массово закрывают счета и доходит до анекдотических ситуаций:

- У товарища тысячу лет назад был открыт счет на неком кипрском брокере. На счету аж 1600 долларов. Сегодня позвонили, попросили предоставить реквизиты для перевода средств. Хотим, дескать, счет этот вам закрыть и ваши деньги отправить куда-то.

- А чего вдруг?

- Вы из нежелательного региона.

Как вам, а?

И смех и грех. Товарищ по случаю еще и гражданин Израиля.

Человек с нормальным чувством юмора.

Звонит менеджеру на Кипр.

- А чего так?

- Ну, понимаете, мы всем, кто с РФ связан, счета закрываем.

- Ладно, говорит. Я на вас в суд подаю. Дискриминация, паанимашь!! Я знаю почему вы мне счет закрываете!!

- Почему?

- А вы евреев ненавидите! Наверно и негров тоже не любите? И вообще пришлите официальный отказ об обслуживании. Я в суд по правам человека подаю! Думаю, вы и фашизм поддерживаете?

На той стороне трубки задумчивая пауза...

- Нет, честное слово, мы евреев не дискриминируем. Но поскольку вы из России - закройте на хрен счет.

Торговая война США и Китая

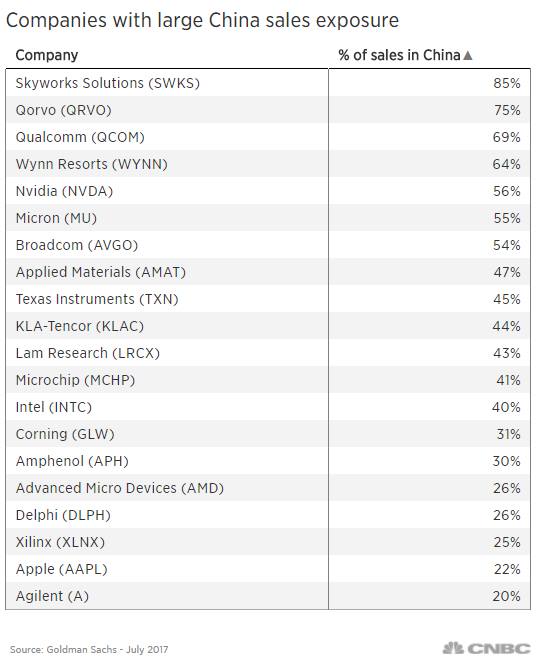

Alex Kunin считает, что торговой войны между США и Китаем не будет - договорятся.

- Но если я не прав, то прилагаю таблицу 20 акций, которые по данным Goldman Sachs имеют наибольший доход от Китая. Выводы каждый должен делать сам.

Новые манипуляции от Росстата

Кирилл Тремасов снова поймал Росстат на манипуляциях.

- Рост среднего уровня зарплат в январе-феврале составил 12.9% (!) по сравнению с аналогичным периодом прошлого года. В реальном выражении – 10.5% г/г. Таких темпов роста зарплат у нас не наблюдалось с 2012 года. Похоже, это стало сюрпризом для всех, в т.ч. и для ЦБ, который указал на возрастание инфляционных рисков с этой стороны, но в то же время признал, что здесь требуется дополнительный анализ. Действительно, это выглядит очень странно – реальный ВВП пока ниже уровня 2014 года, и в лучшем случае вернётся к докризисным уровням только к концу текущего года, а реальные зарплаты уже на историческом максимуме. И это при том, что экономическая политика в эти годы была направлена, скорее, на сдерживание роста зарплат, в частности, замораживание зарплат бюджетникам, не подпадающим под указы 2012 года. Да и частный сектор в это время уделял повышенное внимание контролю издержек, в том числе, и на персонал.

Ещё более странно, что этот скачок зарплат пока никаким образом не сказался на динамике потребительского спроса. Вообще, двузначные темпы роста реальных зарплат невозможно не ощущать на бытовом уровне. Такие темпы однозначно ведут к потребительскому буму, и мы бы чувствовали это, посещая магазины, кафе и рестораны, сталкиваясь с очередями и дефицитом тех или иных услуг на рынке. Конечно, мои ощущения субъективны, но я ничего подобного не наблюдаю. Более того, я слышу от друзей и знакомых, занимающихся собственным бизнесом в Москве в сферах, ориентированных на потребительский спрос, что вообще ничего не меняется – спрос как рухнул в 2014 году, так и лежит на дне. Разве что, какая-то стабилизация наступила. Продолжающийся падёж акций розничных сетей (вслед за Магнитом в этом году валятся Х5 и Лента) – наиболее убедительная иллюстрация слабости потребительского спроса и наличия дефляционных тенденций.

Анализ динамики зарплат по видам деятельности отвечает на часть вопросов. Эта таблица наглядно показывает, что основной вклад в ускорение внес бюджетный сектор. Очевидно, что подтягивали зарплаты бюджетников к показателям, заложенным в указах (их срок исполнения был, как раз, январь 2018г). И этот процесс, похоже, был очень творческий. У нас в канале MMI (@russianmacro) последнее время все более популярной становится рубрика «дорогая передача» или «письмо в редакцию». И вот, что пишет, один из наших читателей: «…из двух источников в СПб слышал, что в бюджетной сфере здравоохранения сотрудники переводились в 2018 году с полной ставки на половину с сохранением номинальной зп и обязанностей с часами работы. Это вызвало удвоение зп в статистике по полному рабочему дню». Иными словами – на руках у людей денег столько же, но в статистике – рост зарплат. «Если это правда, то такой же манёвр могли сделать и в других бюджетных сферах» - справедливо добавляет наш читатель. Мне эта история кажется очень правдоподобной, более того, я не исключаю наличие ещё массы схем по достижению нужных показателей!

Ещё раз вернёмся к таблице с отраслевой динамикой зарплат. За пределами бюджетной сферы динамика зарплат разнонаправлена. В ряде отраслей – в добыче, сельском хозяйстве, на транспорте – в начале года наблюдалось замедление. В других отраслях – в финансовом секторе, связи, торговле, обрабатывающей промышленности, строительстве – наблюдалось ускорение.

Совершенно странно и необъяснимо выглядят данные по добывающим отраслям, где в прошлом году наблюдался наибольший рост прибыли. При этом в добыче нефти и газа, где средняя зарплата превышает средний уровень по России в 2.8 раза, вообще зафиксировано снижение данного показателя – на 4.1% г/г. И это притом, что сальдированный финансовый результат здесь вырос в прошлом году на 41%. Вообще, это одна из самых главных странностей в данных по зарплатам – их динамика принципиально не бьётся с динамикой финансовых показателей отраслей. Обычно между прибылью и зарплатами (в этот показатель входят и премии) присутствует положительная корреляция. Интересно, что логика нарушается именно в начале этого года. В прошлом году зарплаты по всем видам деятельности росли очень ровно, а в январе – резкие скачки по многим отраслям, никак не коррелирующие с финансовым результатом. Я вижу только одно объяснение – МРОТ. Его повышение с начала года могло вывести часть зарплат из тени. Это не значит, что сотрудники стали получать больше – возросла белая часть их зарплаты, уменьшилась доля «в конверте». Скорее всего, именно этим объясняется скачок зарплат в строительном секторе, являющемся одной из серых зон экономики. Здесь значительную часть рабочей силы составляют мигранты, официальная зарплата – одна из самых низких по отраслям, и есть большое подозрение, что значительная её часть не учитывается статистикой. Строительная отрасль в целом по стране остаётся в состоянии стагнации и пока даже не начала восстанавливаться (за исключением жилищного строительства, судя по данным Росстата). Исходя из экономического состояния отрасли, двузначный рост зарплат здесь абсолютно нелогичен. Кстати, ещё одно замечание нашего читателя - выводу зарплат из тени могло способствовать и ухудшение ситуации с обналом, повышение стоимости обнальных операций.

Итак, мы выяснили, что, как минимум, два фактора (манипуляции с заплатами бюджетников и МРОТ), могли оказать заметное влияние на рост зарплат в начале года. При этом данные факторы не должны были привести к повышению инфляционных рисков и повлиять на потребительский спрос (в обоих случаях, количество денег, получаемых сотрудниками на руки, не менялось).

Выручка от продажи нефти = отток капитала

Роман Некрасов внимательно слушал пресс-конференцию Эльвиры Набиуллиной:

- В пятницу из пресс-конференции Набиуллиной узнал одну интересную штуковину. Оказывается, отток капитала из России - это тот же приток на счетах нефтяников в банках, только еще не конвертированный в рубли. О Боже, макроэкономика, ты меня удивляешь! "Потоки по текущему и капитальному счету – это зеркальные процессы. Когда растет выручка от продажи нефти, она одновременно учитывается и как поступление по текущему счету, и как отток капитала, если она, например, хранится в иностранной валюте". Из этой фразы следует простой вывод. Нефтяник с баксами на банковском счете - это как обезьяна с гранатой, именно он своими действиями определяет текущий курс рубля (хранить выручку в рублях или долларах США). Надеюсь, что нефтяники не обидятся на меня за данную фразу.

Крипту запрещают. Зачем тогда проводить конференции?

Michael Itisme удивляется, зачем столько конференций про крипту, если «самой крипте в рф хана и icoшечки сдохли»?

- Цб и минфин чётко дали понять, что крипты в рф в свободном обращении не будет. Думаю, все уже читали новость: «Минфин подготовил законопроект об уголовной ответственности за оборот денежных суррогатов. В т.ч., это касается и криптовалют». Крупные игроки, конечно, останутся, им то пофиг, они и сейчас много чего нарушают.

ICOшечки сдохли. Статистика за 17 год - провалились 76% проектов. Чуть-чуть подождем в 18, чтобы добить статистику до 95% и выше. Развод с альтами кончился, уже всем ясно, что тема сдохла.

Майнинг поддерживает бизнес энергетических компаний

Олег Харитонов пишет, что майнинг уже серьезно оказывает поддержку их бизнеса - про это недавно писал Блумберг приводя пример штата Нью-Йорк. Даже сам немецкий Альянс признает, что электричества майнеры сжирают как Ирландия. ))

Ключевая ставка и ставка для МСБ

Евгений Коган пишет, что ЦБ делает все, чтоб кредитование независимого частного бизнеса было крайне затруднительным:

- Во-первых, ЦБ установил высокие требования по залогам. Более того, есть неофициальное указание ЦБ, что при расчёте риска на клиента залоги в расчет не берутся(!!!). То есть вы понимаете какой бред получается? К примеру, бизнесмен закладывает под получаемый в банке кредит свою недвижимость или сельхоз землю. ЦБ говорит - не признаю эти залоги (если быть точнее, то ЦБ говорит: или я НЕ признаю эти залоги, или оценку их буду делать я - ЦБ, сам).

Во-вторых, давайте на секундочку зададим вопрос: а как построена система кредитования практически в любой стране мира? Очень понятно и просто. Банки дают кредиты компаниям или физическим лицам, а потом рефинансируются через выпуск CLN или бондов. Доходность по выпускаемым инструментам напрямую зависит от базовой процентной ставки. Таким образом, при снижении ставки рефинансирования, стоимость кредитования снижается.

И только у нас в стране все это сегодня невозможно: ЦБ не разрешает выпуск подобных инструментов.

В третьих, ЦБ резко ограничил ломбардный список. Фактически, этот список настолько похудел, что сегодня получить быстрое рефинансирование от ЦБ можно или под госбумаги, или под голубые фишки.

Таким образом, выдаваемые среднему бизнесу кредиты банки не в состоянии рефинансировать.

А выводы напрашиваются очень невеселые:

1. ЦБ активнейшим образом проводит делевередж экономики. То есть весь мир развивается в основном за счет комфортного для бизнеса кредита. У нас же все наоборот: ЦБ для среднего или мелкого бизнеса создает невыносимые условия кредитования. ( Конечно, есть специальные госпрограммы дешевого кредитования для бизнеса. Но лично мне абсолютно неясно, не проще ли просто ничего не изобретать и делать все так, как делает остальной мир). В итоге, на словах говоря о помощи бизнесу, ЦБ браво укрепляет по сути своей антибизнесовую атмосферу. Ау! Ведаем, что творим?

2. Осуществляя такую политику, ЦБ абсолютно не предлагает альтернативные варианты финансирования бизнеса. Например через развитие (точнее, возрождение парадигмы на рост капитализации) фондового рынка.

3. Проводя такую абсолютно осмысленную политику, ЦБ способствует дальнейшему увеличению доли государства в экономике. Ну что же, скоро подавляющее большинство населения будет на 100% либо зависеть от государства, либо вынуждено будет стать госслужащими. Ну как,например, в Египте.

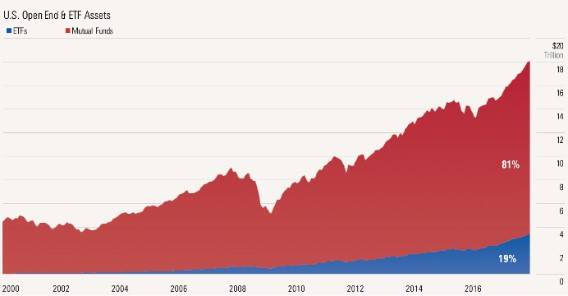

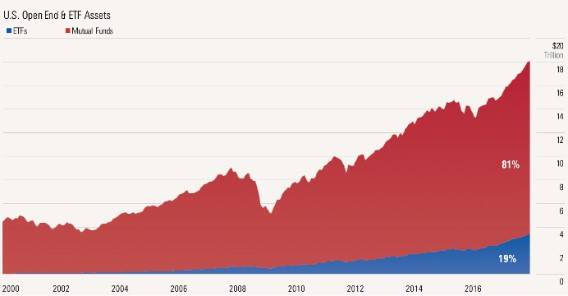

$18 трлн в ETF

Сергей Спирин сообщает, что по состоянию на конец 2017 года совокупные активы во взаимных фондах США и биржевых фондах (ETFs) достигли нового рекорда, чуть более $18 трлн. Это впечатляющий результат, с учетом того, что всего девять лет назад общие активы составляли лишь $5,5 трлн. Этот устойчивый рост во многом стал результатом не только высоких доходностей акций и облигаций, но и значительных новых инвестиционных потоков. Однако, вы можете быть удивлены, узнав, что на ETFs приходится лишь 19% от общего объема активов. Взаимные фонды продолжают доминировать по двум причинам: 1) они являются более старым инвестиционным инструментом и 2) они по-прежнему являются основным средством, доступным в корпоративных пенсионных планах, таких как планы 401 (k) и 403 (b). До тех пор, пока ETF не смогут выйти на рынок пенсионных планов, взаимные фонды останутся важной частью портфелей инвесторов.

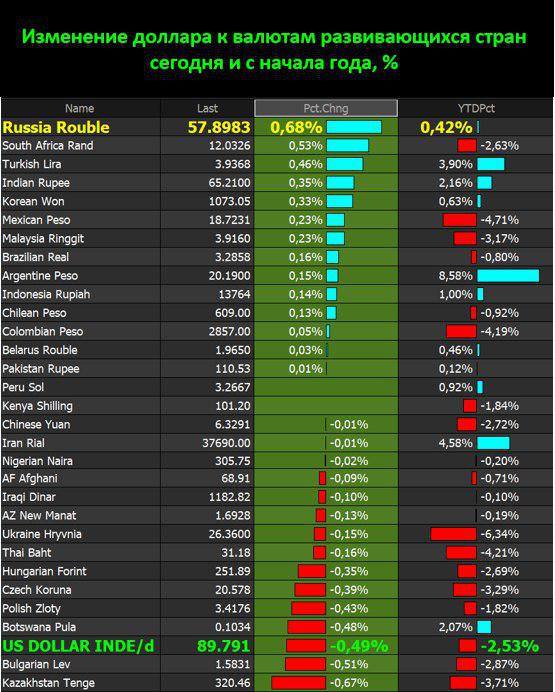

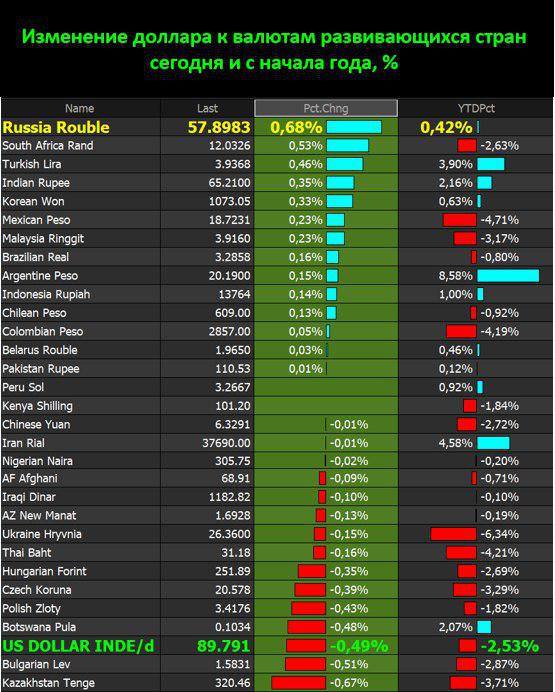

Рубль крепче всех

Александр Потавин нашел сборную статистику про динамику мировых валют

Новости из Великобритании. Продолжение конфликта. Евгений Коган сообщает, что россиянам массово закрывают счета и доходит до анекдотических ситуаций:

- У товарища тысячу лет назад был открыт счет на неком кипрском брокере. На счету аж 1600 долларов. Сегодня позвонили, попросили предоставить реквизиты для перевода средств. Хотим, дескать, счет этот вам закрыть и ваши деньги отправить куда-то.

- А чего вдруг?

- Вы из нежелательного региона.

Как вам, а?

И смех и грех. Товарищ по случаю еще и гражданин Израиля.

Человек с нормальным чувством юмора.

Звонит менеджеру на Кипр.

- А чего так?

- Ну, понимаете, мы всем, кто с РФ связан, счета закрываем.

- Ладно, говорит. Я на вас в суд подаю. Дискриминация, паанимашь!! Я знаю почему вы мне счет закрываете!!

- Почему?

- А вы евреев ненавидите! Наверно и негров тоже не любите? И вообще пришлите официальный отказ об обслуживании. Я в суд по правам человека подаю! Думаю, вы и фашизм поддерживаете?

На той стороне трубки задумчивая пауза...

- Нет, честное слово, мы евреев не дискриминируем. Но поскольку вы из России - закройте на хрен счет.

Торговая война США и Китая

Alex Kunin считает, что торговой войны между США и Китаем не будет - договорятся.

- Но если я не прав, то прилагаю таблицу 20 акций, которые по данным Goldman Sachs имеют наибольший доход от Китая. Выводы каждый должен делать сам.

Новые манипуляции от Росстата

Кирилл Тремасов снова поймал Росстат на манипуляциях.

- Рост среднего уровня зарплат в январе-феврале составил 12.9% (!) по сравнению с аналогичным периодом прошлого года. В реальном выражении – 10.5% г/г. Таких темпов роста зарплат у нас не наблюдалось с 2012 года. Похоже, это стало сюрпризом для всех, в т.ч. и для ЦБ, который указал на возрастание инфляционных рисков с этой стороны, но в то же время признал, что здесь требуется дополнительный анализ. Действительно, это выглядит очень странно – реальный ВВП пока ниже уровня 2014 года, и в лучшем случае вернётся к докризисным уровням только к концу текущего года, а реальные зарплаты уже на историческом максимуме. И это при том, что экономическая политика в эти годы была направлена, скорее, на сдерживание роста зарплат, в частности, замораживание зарплат бюджетникам, не подпадающим под указы 2012 года. Да и частный сектор в это время уделял повышенное внимание контролю издержек, в том числе, и на персонал.

Ещё более странно, что этот скачок зарплат пока никаким образом не сказался на динамике потребительского спроса. Вообще, двузначные темпы роста реальных зарплат невозможно не ощущать на бытовом уровне. Такие темпы однозначно ведут к потребительскому буму, и мы бы чувствовали это, посещая магазины, кафе и рестораны, сталкиваясь с очередями и дефицитом тех или иных услуг на рынке. Конечно, мои ощущения субъективны, но я ничего подобного не наблюдаю. Более того, я слышу от друзей и знакомых, занимающихся собственным бизнесом в Москве в сферах, ориентированных на потребительский спрос, что вообще ничего не меняется – спрос как рухнул в 2014 году, так и лежит на дне. Разве что, какая-то стабилизация наступила. Продолжающийся падёж акций розничных сетей (вслед за Магнитом в этом году валятся Х5 и Лента) – наиболее убедительная иллюстрация слабости потребительского спроса и наличия дефляционных тенденций.

Анализ динамики зарплат по видам деятельности отвечает на часть вопросов. Эта таблица наглядно показывает, что основной вклад в ускорение внес бюджетный сектор. Очевидно, что подтягивали зарплаты бюджетников к показателям, заложенным в указах (их срок исполнения был, как раз, январь 2018г). И этот процесс, похоже, был очень творческий. У нас в канале MMI (@russianmacro) последнее время все более популярной становится рубрика «дорогая передача» или «письмо в редакцию». И вот, что пишет, один из наших читателей: «…из двух источников в СПб слышал, что в бюджетной сфере здравоохранения сотрудники переводились в 2018 году с полной ставки на половину с сохранением номинальной зп и обязанностей с часами работы. Это вызвало удвоение зп в статистике по полному рабочему дню». Иными словами – на руках у людей денег столько же, но в статистике – рост зарплат. «Если это правда, то такой же манёвр могли сделать и в других бюджетных сферах» - справедливо добавляет наш читатель. Мне эта история кажется очень правдоподобной, более того, я не исключаю наличие ещё массы схем по достижению нужных показателей!

Ещё раз вернёмся к таблице с отраслевой динамикой зарплат. За пределами бюджетной сферы динамика зарплат разнонаправлена. В ряде отраслей – в добыче, сельском хозяйстве, на транспорте – в начале года наблюдалось замедление. В других отраслях – в финансовом секторе, связи, торговле, обрабатывающей промышленности, строительстве – наблюдалось ускорение.

Совершенно странно и необъяснимо выглядят данные по добывающим отраслям, где в прошлом году наблюдался наибольший рост прибыли. При этом в добыче нефти и газа, где средняя зарплата превышает средний уровень по России в 2.8 раза, вообще зафиксировано снижение данного показателя – на 4.1% г/г. И это притом, что сальдированный финансовый результат здесь вырос в прошлом году на 41%. Вообще, это одна из самых главных странностей в данных по зарплатам – их динамика принципиально не бьётся с динамикой финансовых показателей отраслей. Обычно между прибылью и зарплатами (в этот показатель входят и премии) присутствует положительная корреляция. Интересно, что логика нарушается именно в начале этого года. В прошлом году зарплаты по всем видам деятельности росли очень ровно, а в январе – резкие скачки по многим отраслям, никак не коррелирующие с финансовым результатом. Я вижу только одно объяснение – МРОТ. Его повышение с начала года могло вывести часть зарплат из тени. Это не значит, что сотрудники стали получать больше – возросла белая часть их зарплаты, уменьшилась доля «в конверте». Скорее всего, именно этим объясняется скачок зарплат в строительном секторе, являющемся одной из серых зон экономики. Здесь значительную часть рабочей силы составляют мигранты, официальная зарплата – одна из самых низких по отраслям, и есть большое подозрение, что значительная её часть не учитывается статистикой. Строительная отрасль в целом по стране остаётся в состоянии стагнации и пока даже не начала восстанавливаться (за исключением жилищного строительства, судя по данным Росстата). Исходя из экономического состояния отрасли, двузначный рост зарплат здесь абсолютно нелогичен. Кстати, ещё одно замечание нашего читателя - выводу зарплат из тени могло способствовать и ухудшение ситуации с обналом, повышение стоимости обнальных операций.

Итак, мы выяснили, что, как минимум, два фактора (манипуляции с заплатами бюджетников и МРОТ), могли оказать заметное влияние на рост зарплат в начале года. При этом данные факторы не должны были привести к повышению инфляционных рисков и повлиять на потребительский спрос (в обоих случаях, количество денег, получаемых сотрудниками на руки, не менялось).

Выручка от продажи нефти = отток капитала

Роман Некрасов внимательно слушал пресс-конференцию Эльвиры Набиуллиной:

- В пятницу из пресс-конференции Набиуллиной узнал одну интересную штуковину. Оказывается, отток капитала из России - это тот же приток на счетах нефтяников в банках, только еще не конвертированный в рубли. О Боже, макроэкономика, ты меня удивляешь! "Потоки по текущему и капитальному счету – это зеркальные процессы. Когда растет выручка от продажи нефти, она одновременно учитывается и как поступление по текущему счету, и как отток капитала, если она, например, хранится в иностранной валюте". Из этой фразы следует простой вывод. Нефтяник с баксами на банковском счете - это как обезьяна с гранатой, именно он своими действиями определяет текущий курс рубля (хранить выручку в рублях или долларах США). Надеюсь, что нефтяники не обидятся на меня за данную фразу.

Крипту запрещают. Зачем тогда проводить конференции?

Michael Itisme удивляется, зачем столько конференций про крипту, если «самой крипте в рф хана и icoшечки сдохли»?

- Цб и минфин чётко дали понять, что крипты в рф в свободном обращении не будет. Думаю, все уже читали новость: «Минфин подготовил законопроект об уголовной ответственности за оборот денежных суррогатов. В т.ч., это касается и криптовалют». Крупные игроки, конечно, останутся, им то пофиг, они и сейчас много чего нарушают.

ICOшечки сдохли. Статистика за 17 год - провалились 76% проектов. Чуть-чуть подождем в 18, чтобы добить статистику до 95% и выше. Развод с альтами кончился, уже всем ясно, что тема сдохла.

Майнинг поддерживает бизнес энергетических компаний

Олег Харитонов пишет, что майнинг уже серьезно оказывает поддержку их бизнеса - про это недавно писал Блумберг приводя пример штата Нью-Йорк. Даже сам немецкий Альянс признает, что электричества майнеры сжирают как Ирландия. ))

Ключевая ставка и ставка для МСБ

Евгений Коган пишет, что ЦБ делает все, чтоб кредитование независимого частного бизнеса было крайне затруднительным:

- Во-первых, ЦБ установил высокие требования по залогам. Более того, есть неофициальное указание ЦБ, что при расчёте риска на клиента залоги в расчет не берутся(!!!). То есть вы понимаете какой бред получается? К примеру, бизнесмен закладывает под получаемый в банке кредит свою недвижимость или сельхоз землю. ЦБ говорит - не признаю эти залоги (если быть точнее, то ЦБ говорит: или я НЕ признаю эти залоги, или оценку их буду делать я - ЦБ, сам).

Во-вторых, давайте на секундочку зададим вопрос: а как построена система кредитования практически в любой стране мира? Очень понятно и просто. Банки дают кредиты компаниям или физическим лицам, а потом рефинансируются через выпуск CLN или бондов. Доходность по выпускаемым инструментам напрямую зависит от базовой процентной ставки. Таким образом, при снижении ставки рефинансирования, стоимость кредитования снижается.

И только у нас в стране все это сегодня невозможно: ЦБ не разрешает выпуск подобных инструментов.

В третьих, ЦБ резко ограничил ломбардный список. Фактически, этот список настолько похудел, что сегодня получить быстрое рефинансирование от ЦБ можно или под госбумаги, или под голубые фишки.

Таким образом, выдаваемые среднему бизнесу кредиты банки не в состоянии рефинансировать.

А выводы напрашиваются очень невеселые:

1. ЦБ активнейшим образом проводит делевередж экономики. То есть весь мир развивается в основном за счет комфортного для бизнеса кредита. У нас же все наоборот: ЦБ для среднего или мелкого бизнеса создает невыносимые условия кредитования. ( Конечно, есть специальные госпрограммы дешевого кредитования для бизнеса. Но лично мне абсолютно неясно, не проще ли просто ничего не изобретать и делать все так, как делает остальной мир). В итоге, на словах говоря о помощи бизнесу, ЦБ браво укрепляет по сути своей антибизнесовую атмосферу. Ау! Ведаем, что творим?

2. Осуществляя такую политику, ЦБ абсолютно не предлагает альтернативные варианты финансирования бизнеса. Например через развитие (точнее, возрождение парадигмы на рост капитализации) фондового рынка.

3. Проводя такую абсолютно осмысленную политику, ЦБ способствует дальнейшему увеличению доли государства в экономике. Ну что же, скоро подавляющее большинство населения будет на 100% либо зависеть от государства, либо вынуждено будет стать госслужащими. Ну как,например, в Египте.

$18 трлн в ETF

Сергей Спирин сообщает, что по состоянию на конец 2017 года совокупные активы во взаимных фондах США и биржевых фондах (ETFs) достигли нового рекорда, чуть более $18 трлн. Это впечатляющий результат, с учетом того, что всего девять лет назад общие активы составляли лишь $5,5 трлн. Этот устойчивый рост во многом стал результатом не только высоких доходностей акций и облигаций, но и значительных новых инвестиционных потоков. Однако, вы можете быть удивлены, узнав, что на ETFs приходится лишь 19% от общего объема активов. Взаимные фонды продолжают доминировать по двум причинам: 1) они являются более старым инвестиционным инструментом и 2) они по-прежнему являются основным средством, доступным в корпоративных пенсионных планах, таких как планы 401 (k) и 403 (b). До тех пор, пока ETF не смогут выйти на рынок пенсионных планов, взаимные фонды останутся важной частью портфелей инвесторов.

Рубль крепче всех

Александр Потавин нашел сборную статистику про динамику мировых валют

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба