3 августа 2018 finversia.ru Абрамов Александр

WSJ публикует интересный обзор пенсионных планов штатов и муниципалитетов в США.

Первые пенсионные планы для полицейских и пожарных появились в Нью-Йорке соответственно в 1857 и 1866 гг. За более чем 100-летнюю историю своего существования подобные пенсионные планы стали повсеместными и до сих пор железно исполняли свои обязательства. Это государственные пенсионные планы с установленными выплатами, похожие на ПФР. Но отличие в том, что данные планы обладают крупными активами, соответственно источником выплат пенсий здесь только на 30% являются взносы, а оставшиеся 70% - это инвестиционный доход от размещения указанных активов. Многие из указанных планов являются эталонами прозрачности и ответственного инвестирования и управления пенсионными портфелями.

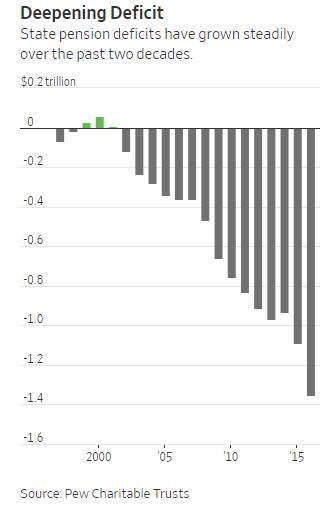

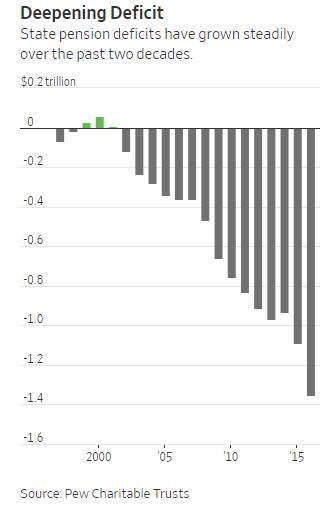

В отличие от банковской системы данные фонды достойно пережили кризис 2008 г., не получая «халявных» денег от государства. Тем не менее, именно в данном секторе финансового рынка сегодня накапливаются огромные риски. Разрыв между приведенной стоимостью обязательств и поступлений в эти фонды оценивается в сумме от 1,4 трлн долл. (источник – исследовательский центр Pew) до 5 трлн долл. согласно Moody's Investors Service. По оценке WSJ, размер данной пенсионной дыры соответствует размеру Японской экономики. На уровне отдельных планов ситуация еще более тяжелая: в Кентукки уровень фондирования составляет всего 16%, в Чикагском плане для муниципальных служащих – только 30%... Преодолеть данный дефицит не помог даже 9-летний бычий рынок в США.

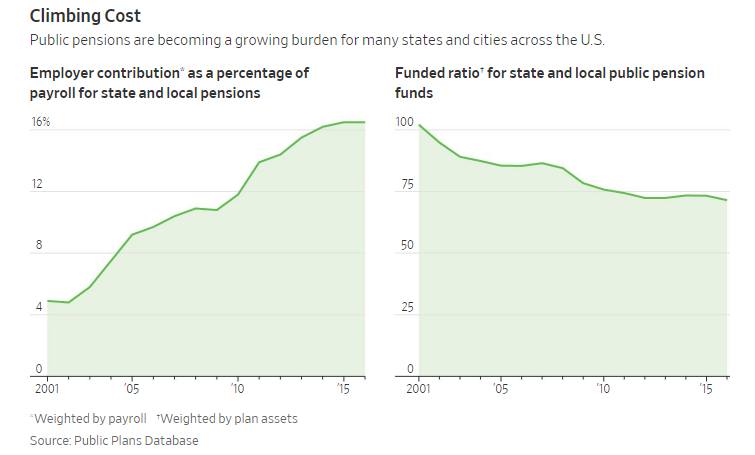

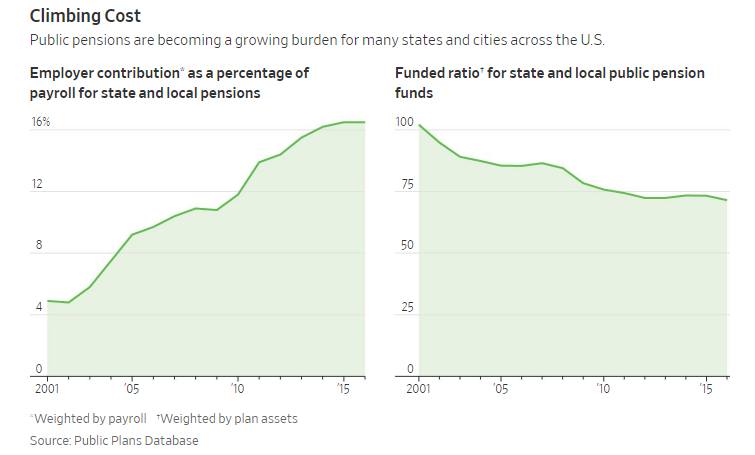

Для сбалансированности пенсионных планов необходима долгосрочная доходность в размере 7,5-8%, а самые оптимистичные прогнозы средней доходности акций обещают всего 5-6%. В результате данные пенсионные фонды вынуждены повышать ставки взносов, но и это мало помогает (см. график ставок взносов и уровня фондирования).

Муниципальные власти вынуждены даже принимать решения о сокращении пенсионных выплат. Вот пример небольшого городка Central Falls (20 тыс. жителей), где пенсионеры были вынуждены согласиться на снижение муниципальных пенсий на 55%. Какого-то интересного выхода из этой ситуации репортаж не содержит.

Чем мне показалась интересной данная ситуация? Конечно, ответом на вопрос, а что делать? Здесь в целом хорошо работают государственные институты, во многих планах поддерживаются высокие стандарты инвестирования и профессионального управления, резерв роста ставок взносов во многом исчерпан, спасти эти программы за счет субсидий государство не сможет (таких ресурсов просто нет ни у Минфина, ни у ФРС), идеи Ленина в США непопулярны.

Мне кажется, выход только один – постепенно отказываться от государственных гарантий пенсий и переходить на накопительные планы. Это не даст людям дополнительных денег, конечно, скорее переложит ответственность за их пенсии с властей на них самих. А далее рынок труда отрегулирует вопрос зарплат и востребованности труда муниципальных служащих с учетом новых условий. И, кстати, в отличии от муниципальных планов нынешние накопительные корпоративные планы в США – 401-k, 403-b, 457 не сталкиваются с такими проблемами дефицита источников финансирования пенсионных обязательств.

Почему эта история интересна для России? Мне кажется, она хорошо иллюстрирует, почему в мире расширяется зона применения накопительных пенсионных планов и сокращается область ответственности государства за пенсии.

Первые пенсионные планы для полицейских и пожарных появились в Нью-Йорке соответственно в 1857 и 1866 гг. За более чем 100-летнюю историю своего существования подобные пенсионные планы стали повсеместными и до сих пор железно исполняли свои обязательства. Это государственные пенсионные планы с установленными выплатами, похожие на ПФР. Но отличие в том, что данные планы обладают крупными активами, соответственно источником выплат пенсий здесь только на 30% являются взносы, а оставшиеся 70% - это инвестиционный доход от размещения указанных активов. Многие из указанных планов являются эталонами прозрачности и ответственного инвестирования и управления пенсионными портфелями.

В отличие от банковской системы данные фонды достойно пережили кризис 2008 г., не получая «халявных» денег от государства. Тем не менее, именно в данном секторе финансового рынка сегодня накапливаются огромные риски. Разрыв между приведенной стоимостью обязательств и поступлений в эти фонды оценивается в сумме от 1,4 трлн долл. (источник – исследовательский центр Pew) до 5 трлн долл. согласно Moody's Investors Service. По оценке WSJ, размер данной пенсионной дыры соответствует размеру Японской экономики. На уровне отдельных планов ситуация еще более тяжелая: в Кентукки уровень фондирования составляет всего 16%, в Чикагском плане для муниципальных служащих – только 30%... Преодолеть данный дефицит не помог даже 9-летний бычий рынок в США.

Для сбалансированности пенсионных планов необходима долгосрочная доходность в размере 7,5-8%, а самые оптимистичные прогнозы средней доходности акций обещают всего 5-6%. В результате данные пенсионные фонды вынуждены повышать ставки взносов, но и это мало помогает (см. график ставок взносов и уровня фондирования).

Муниципальные власти вынуждены даже принимать решения о сокращении пенсионных выплат. Вот пример небольшого городка Central Falls (20 тыс. жителей), где пенсионеры были вынуждены согласиться на снижение муниципальных пенсий на 55%. Какого-то интересного выхода из этой ситуации репортаж не содержит.

Чем мне показалась интересной данная ситуация? Конечно, ответом на вопрос, а что делать? Здесь в целом хорошо работают государственные институты, во многих планах поддерживаются высокие стандарты инвестирования и профессионального управления, резерв роста ставок взносов во многом исчерпан, спасти эти программы за счет субсидий государство не сможет (таких ресурсов просто нет ни у Минфина, ни у ФРС), идеи Ленина в США непопулярны.

Мне кажется, выход только один – постепенно отказываться от государственных гарантий пенсий и переходить на накопительные планы. Это не даст людям дополнительных денег, конечно, скорее переложит ответственность за их пенсии с властей на них самих. А далее рынок труда отрегулирует вопрос зарплат и востребованности труда муниципальных служащих с учетом новых условий. И, кстати, в отличии от муниципальных планов нынешние накопительные корпоративные планы в США – 401-k, 403-b, 457 не сталкиваются с такими проблемами дефицита источников финансирования пенсионных обязательств.

Почему эта история интересна для России? Мне кажется, она хорошо иллюстрирует, почему в мире расширяется зона применения накопительных пенсионных планов и сокращается область ответственности государства за пенсии.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба