9 августа 2018 utmedia

На рынки больше, чем на что-либо другое, влияют сезонные тенденции, такие как графики производства, погода и изменение спроса/предложения. Углубленный анализ сезонных закономерностей может показать, что именно стоит за ценовыми движениями, а также помочь в разработке торговой стратегии.

Сезонность рынка — это история движений цены, но фиксирующая исключительно устойчивые закономерности. Такие закономерности зачастую проявляются с определенной цикличностью и могут основываться на состоянии спроса и предложения. Именно это заставляет многих трейдеров рассматривать такие закономерности, как тенденции рынка.

К сожалению, настолько популярное, но ошибочное восприятие в некоторой степени подорвало доверие к анализу сезонности. Главной проблемой является то, что не поддающаяся определению часть таких повторяющихся закономерностей может быть простым совпадением.

Анализ сезонности в трейдинге не предназначен для того, чтобы отличать события, основанные на экономических факторах, от случайных событий. Его преимущество вытекает из его единственной задачи — выявлять повторяющиеся ценовые формации, которые зачастую ускользают из поля зрения при работе с традиционными видами анализа рынка.

Чтобы исследование сезонности стало полезным и действенным, необходимо применять более строгий подход, оно должно быть подробным и всесторонним.

Карта возможных событий

Вопреки распространенному мнению, сезонность никак не связана с прогнозированием. Она скорее аналогична временному картографированию: она фиксирует события, которые, как кажется, имеют тенденцию повторяться в течение календарного года. После выявления и регистрации таких событий, интерпретировать их значение и отделить случайные события от событий с возможностями для практического применения — задача трейдера.

Возьмем для примера различные карты, подчеркивающие характеристики конкретной обстановки, такие как дорожные заторы, зоны повышенной аварийности, пешеходные потоки, районы с повышенным риском и т. п. Такие карты не дают прогноз событий, а лишь предупреждают о возможном возникновении. Аналогично, исследование сезонности подчеркивает возможность определенных ценовых движений, которые происходят вследствие исторической повторяемости.

Для трейдеров, специализирующихся на рынках, подверженных влиянию таких сезонных факторов, как погода, графики производства и различные, имеющие календарную зависимость, изменения условий спроса и предложения, анализ сезонности может стать ценной картой для разработки торговой стратегии.

Проблемы исследования сезонности

Проекции сезонности могут иметь разную форму. Чаще всего они изображаются в виде графиков, иллюстрирующих среднюю доходность за календарный год, или в виде проекций, характерных для конкретного события, например влияние Хэллоуин, ралли Санта Клауса, президентские циклы и т. д. Такие проекции полезны для выявления устойчивых закономерностей поведения рынка, однако им недостает подробности и конкретности, которые необходимы для интегрирования в стратегию. Предположим, у нас есть проекция, говорящая, что, основываясь на исторических циклах, в определенный месяц рынок растет с вероятностью 70%. Это устойчивый рост, или он происходит, например, в последнюю неделю месяца? Был ли средний рост больше или меньше, чем среднее падение?

Предположим, исторически, определенный рынок в течение последних 25 лет в пятую неделю года рос всего на 0.8%. Такое поведение не кажется очень сильным. Но что, если в течение этой конкретной недели года рынки на данном 25-летнем отрезке росли в 80% случаев? Эта цифра, взятая отдельно, может показаться проявлением силы, но она не объясняет низкой доходности.

Что, если обнаружится, что в одном году в пятую неделю наблюдалось значительное падение — достаточно большое, чтобы ухудшить результаты? И что, если, в дополнение к этому разовому событию, средний рост на 5-й неделе был значительно большим, чем среднее падение? В этом случае за цифрой 0.8% скрываются конкретные данные, которые могли бы рассматриваться как чрезвычайно сильные. Реальная динамика спрятана за историческим поведением цены актива.

Таким образом, основательный анализ сезонности требует не только дополнительных подробностей, но и способа интерпретации колебаний статистических данных, стоящих за этими подробностями. Нужна система, которая позволит сделать данные и все их вариации более пригодными для формулирования.

Трактовка статистики сезонности под разными углами

При анализе статистики ценовых движений под разными углами легко запутаться. Возьмем фьючерсы на кофе. В период 1980–2016 годов котировки в течение 9-й недели года демонстрировали рост в 65% случаев при среднем изменении 0.53%. Средний рост цены в 3.17% меньше, чем среднее падение -4.35%. Максимальный рост 8.69% меньше максимального снижения -16.93%. О чем нам говорит такая статистика? Кстати сказать, если рассматривать статистику для каждого инструмента, которым мы торгуем, количество вариаций будет обескураживающим, если не определить эвристический набор для облегчения интерпретации (например, такой, как показан на рисунке 1). Важно заметить, что каждая вариация — это отдельная история, сообщающая ценные подробности о каждом исходе рынка.

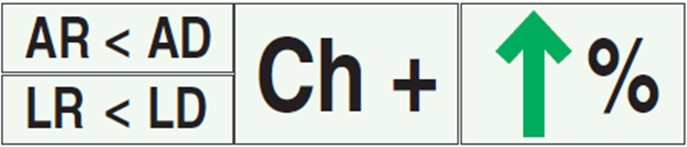

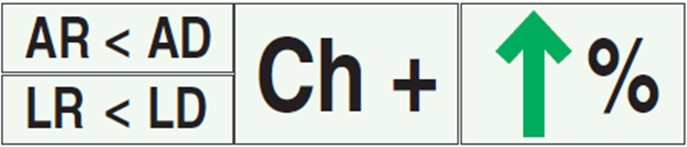

Рисунок 1. Положительное изменение вследствие частоты повышения

Несмотря на наличие сезонной тенденции цен к росту, среднее снижение было большим, чем средний рост. Причиной положительного изменения является то, что повышающихся дней было больше, чем снижающихся

Вернемся к примеру с кофе. Вот сокращения, которые используются на рисунках 1 и 2.

AR = Средний рост

AD = Среднее снижение

LR = Максимальный рост

LD = Максимальное снижение

Ch + = Положительное изменение

Стрелки вверх и вниз % = Частота роста или снижения

Неделя 9 проявляла сезонную тенденцию к росту. При этом среднее снижение было большим, чем средний рост. Положительное изменение можно отнести на счет частоты появления повышающихся дней — это единственный фактор, обеспечивающий положительные уровни 9-х недель.

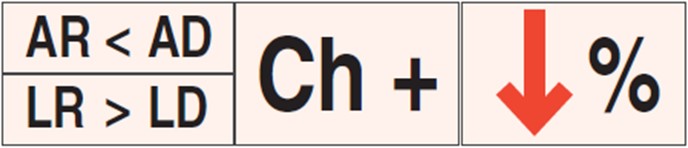

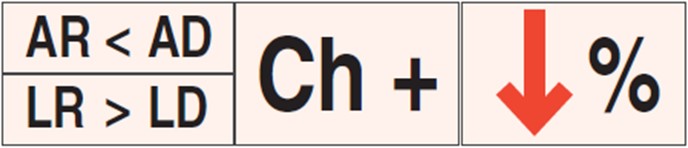

В целях дальнейшего исследования представим себе другой сценарий. Что, если бы снижающихся дней было больше, чем повышающихся, среднее снижение было большим, максимальный рост — значительно более высоким, а чистое изменение — положительным? В таком варианте (см. рисунок 2) максимальный рост, наверное, повлиял бы на результат, и медвежий характер такого сценария был бы замаскирован положительным чистым изменением.

В конечном итоге, увеличение объема подробной информации и интерпретируемости сезонных данных может повысить полезность исследования для трейдеров. Но каким образом эти данные можно сразу же применить к текущему рынку? Одно из решений — преобразовать сезонные данные в точки разворота.

Рисунок 2. Бычий или медвежий сценарий?

Если снижающихся дней больше, чем повышающихся, средняя величина снижения больше средней величины роста, максимальный рост значительно больше максимального снижения, а чистое изменение - положительное, это может замаскировать медвежий характер рынка.

Недельные сезонные точки разворота

Точки разворота дают техническую основу для измерения трендов и прогнозирования возможных уровней поддержки и сопротивления. Существует несколько типов точек разворота. И хотя они рассчитываются по-разному, их средства абстрагирования данных парадигматически сходны. Сезонные точки разворота предполагают иной подход: проекции поддержки и сопротивления основаны на исторических средних и экстремумах. Кроме того, других абстракций не существует, кроме одной: фактический уровень разворота, который определяется усреднением среднего изменения и медианной доходности.

Помимо таких уровней цены, эти данные также используются для определения частоты (в процентах), с которой рынок рос или падал. Таким образом, если рынок в определенную неделю падал 18 раз из 25 лет, то частота роста рынка составляет, соответственно, 72%. Это бычье значение. Короче говоря, мы наносим на график следующие точки:

R2 = Максимальный исторический рост (%)

R1 = Средний рост

Pivot = Среднее арифметическое медианной доходности и среднего изменения

S1 = Среднее снижение

S2 = Максимальное снижение (%) рынка вверх и вниз

Пример: В период с 1973 по 2016 годы неделя 17 для фьючерсов на свинину была слегка бычьей. При среднем изменении 0.94%, средний рост (3.50%) больше среднего падения (-3.54%), а максимальный рост (14%) немного меньше максимального падения (-15.25%).

Тем не менее, в 64% случаев фьючерсы на свинину на 17-й неделе росли. Как и в предыдущем примере с кофе, можно предположить, что положительное среднее изменение связано с частотой роста рынка.

Теперь давайте возьмем эти цифры и наложим их на график текущего рынка. На момент написания данной статьи, июньский контракт HEM17 на открытии недели стоил 68.32. Проведем следующие расчеты:

R2 = Цена закрытия недели ? (1+LR) или 68.32 ? 1.14

R1 = Цена закрытия недели ? (1+AR) или 68.32 ? 1.035

Точка разворота = (Цена закрытия недели ? [1+Среднее изменение или 1-Среднее изменение, если оно отрицательное]) + (Цена закрытия недели ? [1+Медиана])/2 или (68.32 ? 1.0094) + (68.32 ? 1.0113)/2

S1 = Цена закрытия недели ? (1-AD) или 68.32 ? (1-0.0354)

S2 = Цена закрытия недели ? (1-LD) или 68.32 ? (1-0.1525)

Эти результаты сведены в таблицу на рисунке 3

Рисунок 3. Преобразование данных в точки разворота

Здесь приведен пример расчета сезонных точек разворота для фьючерсных контрактов на свинину июня 2017 г. Средние и экстремальные значения роста и снижения цены используются для расчета уровней поддержки и сопротивления. Точкой разворота является среднее арифметическое медианной доходности и среднего изменения

В настоящий момент цена на свинину превысила R1. График на рисунке 4 представлен не для демонстрации предсказательного результата, а для того чтобы показать как сезонные точки разворота могут использоваться в качестве наглядной основы или реперных точек (R1 = зеленая, S1 = красная; R2 и S2 не показаны).

Рисунок 4. Применение сезонных точек разворота

Сезонные точки разворота могут использоваться в качестве наглядной основы или реперных точек. Здесь зеленая горизонтальная линия представляет уровень R1, а красная горизонтальная линия — уровень S1. Трейдеры могут использовать R1 и S1 в качестве предполагаемых целевых уровней цены и основывать на них свои стратегии торговли

Как использовать сезонные точки разворота

Сезонные точки разворота можно интегрировать в анализ рынка или стратегию торговли точно так же, как это делается с другими точками разворота тренда. Некоторые трейдеры могут рассматривать R1 и S1 в качестве предполагаемых уровней. В зависимости от конкретной стратегии, такие уровни усиливают торговые сигналы. Трейдеры могут также рассматривать R2 и S2 как пороговые уровни цены, от которых, в зависимости от недельного ATR, можно открывать сделки в шорт по фьючерсам или опционам или ожидать пробоя в лонг и торговать его.

Исторические значения процентного роста или падения указывают на преимущественное направление, но только в той степени, в которой они поддерживаются данными доходности. Другими словами, рынок, который растет в 55% случаев, не такой уж и бычий, если средняя величина снижения в три раза больше средней величины роста.

Подводя итог, основные отличия при использовании сезонных точек разворота следующие:

Если использовать R1 и S1 в качестве прогнозных целевых уровней, то следует привязываться к историческим средним значениям прибыли или убытка, а не к абстрактным вычислениям.

Если использовать R2 и S2 в качестве прогнозных пороговых уровней, то следует привязываться к историческим границам, а не к абстракции из ценовых данных.

Процент повышающихся и понижающихся недель можно трактовать как простую предрасположенность, но предрасположенность, полученную на основании реальной исторической картины.

Дает ли история инструмента основу для действий?

История никогда не повторяется в точности. Мельчайшие сходства всегда вскрывают различия и разрывы во всем, что напоминает простую причину или следствие. Применительно к анализу сезонности, такие термины, как цикличность и повторение, используются в свободном понимании и часто, поскольку избежать их трудно. К сожалению, эти термины, как правило, приносят больше вреда, чем пользы, так как то и другое часто переоценивают и воспринимают как предсказание.

В любом случае, если вам важно то, что могут открыть исторические модели поведения, несмотря на то, что такие модели не всегда повторяются, то наличие карты, которая четко иллюстрирует исторические закономерности, сделает вас лишь более информированным и подготовленным. В конце концов, это помогает знать, что стабильно происходило в прошлом, на каком рынке, в какую неделю месяца и в какой степени. Это дает дорожную карту, позволяющую предполагать, что может произойти, и чего, возможно, нужно избежать, или на чем основывать свои действия.

Вот что дает анализ сезонности — предвосхищение возможных событий на основании исторических закономерностей. А профили сезонности и точки разворота могут сделать эти истории более понятными, интерпретируемыми и практичными.

http://traders.com/

Сезонность рынка — это история движений цены, но фиксирующая исключительно устойчивые закономерности. Такие закономерности зачастую проявляются с определенной цикличностью и могут основываться на состоянии спроса и предложения. Именно это заставляет многих трейдеров рассматривать такие закономерности, как тенденции рынка.

К сожалению, настолько популярное, но ошибочное восприятие в некоторой степени подорвало доверие к анализу сезонности. Главной проблемой является то, что не поддающаяся определению часть таких повторяющихся закономерностей может быть простым совпадением.

Анализ сезонности в трейдинге не предназначен для того, чтобы отличать события, основанные на экономических факторах, от случайных событий. Его преимущество вытекает из его единственной задачи — выявлять повторяющиеся ценовые формации, которые зачастую ускользают из поля зрения при работе с традиционными видами анализа рынка.

Чтобы исследование сезонности стало полезным и действенным, необходимо применять более строгий подход, оно должно быть подробным и всесторонним.

Карта возможных событий

Вопреки распространенному мнению, сезонность никак не связана с прогнозированием. Она скорее аналогична временному картографированию: она фиксирует события, которые, как кажется, имеют тенденцию повторяться в течение календарного года. После выявления и регистрации таких событий, интерпретировать их значение и отделить случайные события от событий с возможностями для практического применения — задача трейдера.

Возьмем для примера различные карты, подчеркивающие характеристики конкретной обстановки, такие как дорожные заторы, зоны повышенной аварийности, пешеходные потоки, районы с повышенным риском и т. п. Такие карты не дают прогноз событий, а лишь предупреждают о возможном возникновении. Аналогично, исследование сезонности подчеркивает возможность определенных ценовых движений, которые происходят вследствие исторической повторяемости.

Для трейдеров, специализирующихся на рынках, подверженных влиянию таких сезонных факторов, как погода, графики производства и различные, имеющие календарную зависимость, изменения условий спроса и предложения, анализ сезонности может стать ценной картой для разработки торговой стратегии.

Проблемы исследования сезонности

Проекции сезонности могут иметь разную форму. Чаще всего они изображаются в виде графиков, иллюстрирующих среднюю доходность за календарный год, или в виде проекций, характерных для конкретного события, например влияние Хэллоуин, ралли Санта Клауса, президентские циклы и т. д. Такие проекции полезны для выявления устойчивых закономерностей поведения рынка, однако им недостает подробности и конкретности, которые необходимы для интегрирования в стратегию. Предположим, у нас есть проекция, говорящая, что, основываясь на исторических циклах, в определенный месяц рынок растет с вероятностью 70%. Это устойчивый рост, или он происходит, например, в последнюю неделю месяца? Был ли средний рост больше или меньше, чем среднее падение?

Предположим, исторически, определенный рынок в течение последних 25 лет в пятую неделю года рос всего на 0.8%. Такое поведение не кажется очень сильным. Но что, если в течение этой конкретной недели года рынки на данном 25-летнем отрезке росли в 80% случаев? Эта цифра, взятая отдельно, может показаться проявлением силы, но она не объясняет низкой доходности.

Что, если обнаружится, что в одном году в пятую неделю наблюдалось значительное падение — достаточно большое, чтобы ухудшить результаты? И что, если, в дополнение к этому разовому событию, средний рост на 5-й неделе был значительно большим, чем среднее падение? В этом случае за цифрой 0.8% скрываются конкретные данные, которые могли бы рассматриваться как чрезвычайно сильные. Реальная динамика спрятана за историческим поведением цены актива.

Таким образом, основательный анализ сезонности требует не только дополнительных подробностей, но и способа интерпретации колебаний статистических данных, стоящих за этими подробностями. Нужна система, которая позволит сделать данные и все их вариации более пригодными для формулирования.

Трактовка статистики сезонности под разными углами

При анализе статистики ценовых движений под разными углами легко запутаться. Возьмем фьючерсы на кофе. В период 1980–2016 годов котировки в течение 9-й недели года демонстрировали рост в 65% случаев при среднем изменении 0.53%. Средний рост цены в 3.17% меньше, чем среднее падение -4.35%. Максимальный рост 8.69% меньше максимального снижения -16.93%. О чем нам говорит такая статистика? Кстати сказать, если рассматривать статистику для каждого инструмента, которым мы торгуем, количество вариаций будет обескураживающим, если не определить эвристический набор для облегчения интерпретации (например, такой, как показан на рисунке 1). Важно заметить, что каждая вариация — это отдельная история, сообщающая ценные подробности о каждом исходе рынка.

Рисунок 1. Положительное изменение вследствие частоты повышения

Несмотря на наличие сезонной тенденции цен к росту, среднее снижение было большим, чем средний рост. Причиной положительного изменения является то, что повышающихся дней было больше, чем снижающихся

Вернемся к примеру с кофе. Вот сокращения, которые используются на рисунках 1 и 2.

AR = Средний рост

AD = Среднее снижение

LR = Максимальный рост

LD = Максимальное снижение

Ch + = Положительное изменение

Стрелки вверх и вниз % = Частота роста или снижения

Неделя 9 проявляла сезонную тенденцию к росту. При этом среднее снижение было большим, чем средний рост. Положительное изменение можно отнести на счет частоты появления повышающихся дней — это единственный фактор, обеспечивающий положительные уровни 9-х недель.

В целях дальнейшего исследования представим себе другой сценарий. Что, если бы снижающихся дней было больше, чем повышающихся, среднее снижение было большим, максимальный рост — значительно более высоким, а чистое изменение — положительным? В таком варианте (см. рисунок 2) максимальный рост, наверное, повлиял бы на результат, и медвежий характер такого сценария был бы замаскирован положительным чистым изменением.

В конечном итоге, увеличение объема подробной информации и интерпретируемости сезонных данных может повысить полезность исследования для трейдеров. Но каким образом эти данные можно сразу же применить к текущему рынку? Одно из решений — преобразовать сезонные данные в точки разворота.

Рисунок 2. Бычий или медвежий сценарий?

Если снижающихся дней больше, чем повышающихся, средняя величина снижения больше средней величины роста, максимальный рост значительно больше максимального снижения, а чистое изменение - положительное, это может замаскировать медвежий характер рынка.

Недельные сезонные точки разворота

Точки разворота дают техническую основу для измерения трендов и прогнозирования возможных уровней поддержки и сопротивления. Существует несколько типов точек разворота. И хотя они рассчитываются по-разному, их средства абстрагирования данных парадигматически сходны. Сезонные точки разворота предполагают иной подход: проекции поддержки и сопротивления основаны на исторических средних и экстремумах. Кроме того, других абстракций не существует, кроме одной: фактический уровень разворота, который определяется усреднением среднего изменения и медианной доходности.

Помимо таких уровней цены, эти данные также используются для определения частоты (в процентах), с которой рынок рос или падал. Таким образом, если рынок в определенную неделю падал 18 раз из 25 лет, то частота роста рынка составляет, соответственно, 72%. Это бычье значение. Короче говоря, мы наносим на график следующие точки:

R2 = Максимальный исторический рост (%)

R1 = Средний рост

Pivot = Среднее арифметическое медианной доходности и среднего изменения

S1 = Среднее снижение

S2 = Максимальное снижение (%) рынка вверх и вниз

Пример: В период с 1973 по 2016 годы неделя 17 для фьючерсов на свинину была слегка бычьей. При среднем изменении 0.94%, средний рост (3.50%) больше среднего падения (-3.54%), а максимальный рост (14%) немного меньше максимального падения (-15.25%).

Тем не менее, в 64% случаев фьючерсы на свинину на 17-й неделе росли. Как и в предыдущем примере с кофе, можно предположить, что положительное среднее изменение связано с частотой роста рынка.

Теперь давайте возьмем эти цифры и наложим их на график текущего рынка. На момент написания данной статьи, июньский контракт HEM17 на открытии недели стоил 68.32. Проведем следующие расчеты:

R2 = Цена закрытия недели ? (1+LR) или 68.32 ? 1.14

R1 = Цена закрытия недели ? (1+AR) или 68.32 ? 1.035

Точка разворота = (Цена закрытия недели ? [1+Среднее изменение или 1-Среднее изменение, если оно отрицательное]) + (Цена закрытия недели ? [1+Медиана])/2 или (68.32 ? 1.0094) + (68.32 ? 1.0113)/2

S1 = Цена закрытия недели ? (1-AD) или 68.32 ? (1-0.0354)

S2 = Цена закрытия недели ? (1-LD) или 68.32 ? (1-0.1525)

Эти результаты сведены в таблицу на рисунке 3

Рисунок 3. Преобразование данных в точки разворота

Здесь приведен пример расчета сезонных точек разворота для фьючерсных контрактов на свинину июня 2017 г. Средние и экстремальные значения роста и снижения цены используются для расчета уровней поддержки и сопротивления. Точкой разворота является среднее арифметическое медианной доходности и среднего изменения

В настоящий момент цена на свинину превысила R1. График на рисунке 4 представлен не для демонстрации предсказательного результата, а для того чтобы показать как сезонные точки разворота могут использоваться в качестве наглядной основы или реперных точек (R1 = зеленая, S1 = красная; R2 и S2 не показаны).

Рисунок 4. Применение сезонных точек разворота

Сезонные точки разворота могут использоваться в качестве наглядной основы или реперных точек. Здесь зеленая горизонтальная линия представляет уровень R1, а красная горизонтальная линия — уровень S1. Трейдеры могут использовать R1 и S1 в качестве предполагаемых целевых уровней цены и основывать на них свои стратегии торговли

Как использовать сезонные точки разворота

Сезонные точки разворота можно интегрировать в анализ рынка или стратегию торговли точно так же, как это делается с другими точками разворота тренда. Некоторые трейдеры могут рассматривать R1 и S1 в качестве предполагаемых уровней. В зависимости от конкретной стратегии, такие уровни усиливают торговые сигналы. Трейдеры могут также рассматривать R2 и S2 как пороговые уровни цены, от которых, в зависимости от недельного ATR, можно открывать сделки в шорт по фьючерсам или опционам или ожидать пробоя в лонг и торговать его.

Исторические значения процентного роста или падения указывают на преимущественное направление, но только в той степени, в которой они поддерживаются данными доходности. Другими словами, рынок, который растет в 55% случаев, не такой уж и бычий, если средняя величина снижения в три раза больше средней величины роста.

Подводя итог, основные отличия при использовании сезонных точек разворота следующие:

Если использовать R1 и S1 в качестве прогнозных целевых уровней, то следует привязываться к историческим средним значениям прибыли или убытка, а не к абстрактным вычислениям.

Если использовать R2 и S2 в качестве прогнозных пороговых уровней, то следует привязываться к историческим границам, а не к абстракции из ценовых данных.

Процент повышающихся и понижающихся недель можно трактовать как простую предрасположенность, но предрасположенность, полученную на основании реальной исторической картины.

Дает ли история инструмента основу для действий?

История никогда не повторяется в точности. Мельчайшие сходства всегда вскрывают различия и разрывы во всем, что напоминает простую причину или следствие. Применительно к анализу сезонности, такие термины, как цикличность и повторение, используются в свободном понимании и часто, поскольку избежать их трудно. К сожалению, эти термины, как правило, приносят больше вреда, чем пользы, так как то и другое часто переоценивают и воспринимают как предсказание.

В любом случае, если вам важно то, что могут открыть исторические модели поведения, несмотря на то, что такие модели не всегда повторяются, то наличие карты, которая четко иллюстрирует исторические закономерности, сделает вас лишь более информированным и подготовленным. В конце концов, это помогает знать, что стабильно происходило в прошлом, на каком рынке, в какую неделю месяца и в какой степени. Это дает дорожную карту, позволяющую предполагать, что может произойти, и чего, возможно, нужно избежать, или на чем основывать свои действия.

Вот что дает анализ сезонности — предвосхищение возможных событий на основании исторических закономерностей. А профили сезонности и точки разворота могут сделать эти истории более понятными, интерпретируемыми и практичными.

http://traders.com/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба