18 августа 2018 smart-lab.ru

Ипотечный кризис 2008 года. Как это произошло. Часть 1.

Этот кризис не был случайностью, его вызвала вышедшая из под контроля отрасль экономики.

После великой депрессии в США, 40 лет наблюдался экономический рост без единого финансового кризиса — финансовая отрасль жёстко регулировалась.

Однако, в1981 году президент Рональд Рейган назначил министром финансов председателя инвестиционного банка Merrill Lynch Дональда Ригана. Администрация Рейгана при поддержке экономистов и финансовых лоббистов начала 30 летний период финансовой дерегуляции. В 1982 году администрация Рейгана прекратила регулирование ссудо-сберегательных компаний, позволив им делать рискованные инвестиции, используя средства вкладчиков. К концу десятилетия сотни ссудо-сберегательных компаний обанкротились.

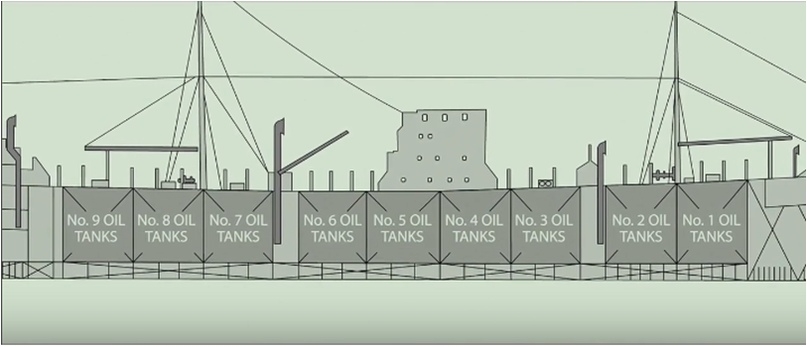

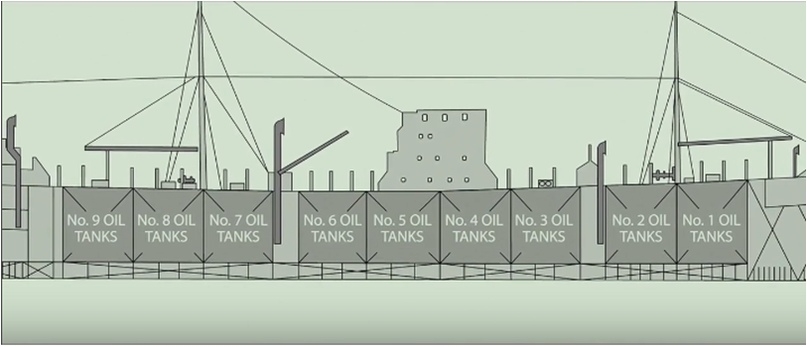

Рынки по природе не устойчивы или потенциально не устойчивы. Подходящая аналогия, это нефтяные танкеры.

До дерегуляции

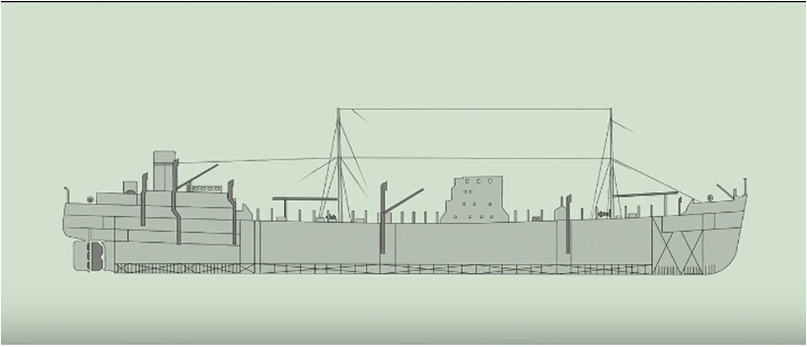

Они очень большие и поэтому нужно ставить перегородки, чтобы предотвратить разлив нефти при крушении судна, конструкция судна должна это предусматривать. И после великой депрессии законодатели действительно ввели это «перегородки», а дерегуляция привела к отмене разделения на отсеки.

После дерегуляции

Кризис доткомов был первым плодом саморегулирования отрасли

Инвестиционные банки сформировали финансовый пузырь на рынке акций интернет компаний. В 2001 году рынок обвалился, инвестиционные убытки составили 5 трлн $.

Комиссия по ценным бумага и биржам (SEC) созданная для регулирования данной отрасли, ничего не предприняла. Впоследствии выяснилось, что банки продвигали интернет компании, заранее зная, что они обанкротятся. Биржевым аналитикам платили исходя из объёма привлечённого бизнеса.

В декабре 2002 года, 10 инвестиционных банков решили ситуацию, заплатив 1.4 млрд $ и пообещав исправиться.

После начала политики дерегуляции, крупнейшие банки были пойманы на: отмывании денег, мошенничестве, подделок бухгалтерской отчётности и т.д и т.д

В начале 90ых, политика дерегуляции и развития технологий привели к бурному развитию дериватитвов. Экономисты и банкиры утверждали, что это повышает стабильность рынок, на самом деле устойчивость только снизилась…

Используя деривативы банкиры могли играть в любые азартные игры, могли ставить на рост или снижение цен на нефть, на банкротство компаний и даже на погоду.

В конце 90ых, рынок деривативов составлял неконтролируемый рынок, объёмом в 50 трлн $. В 1998 году рынок пытались взять под контроль, однако эту попытку быстро пресекли.

В декабре 2000 года конгресс принял закон о «модернизации товарных фьючерсов», этот закон был разработан с помощью лоббистов финансовой отрасли и ЗАПРЕЩАЛ регулирование деривативов. После этого, всё только начиналось…

Пищевая цепь секьюритизации

Раньше, когда банки выдавали ипотеку, их интересовало, сможет ли человек на протяжении 10-20 лет платить по свои обязательствам. Поэтому банки были очень осторожны. Выглядело всё так, как на картинке ниже.

Должник выплачивает деньги своему кредитору (банку)

По новой системе, кредиторы продавали ипотечные кредиты инвестиционным банкам. Банки объединяли тысячи таких кредитов + автокредиты +студенческие ссуды и долги по кредитным картам, создавая сложные деривативы, так называемые обеспеченные долговые обязательства или ОДО. Затем, эти инвестиционные банки продавали ОДО инвесторам. Теперь, деньги выплачиваемые заёмщиком по ипотеке, поступали инвесторам по всему миру.

Всё стало выглядеть так.

А т.к ОДО это финансовый актив, ему должен быть присвоен рейтинг. Инвестиционные банки платили рейтинговым агентствам за оценку ОДО и многие из них получали рейтинг AAA (наивысший из существующих), а значит теперь и пенсионные фонды (которые могут инвестировать средства лишь в надёжные активы) могли спокойно покупать эти ОДО.

Это система была бомбой замедленного действия. Кредиторов больше не волновала кредитоспособность заёмщика, кредиты становились всё более рискованны, а инвестиционные банки не волновались, чем больше ОДО продадут, тем больше их прибыль. Кредитные агентства не несли ответственности за присвоенный рейтинг активам (чуть позже они скажут, что это всего лишь их мнение и прислушиваться к нему не обязательно).

Число ипотечных кредитов показывало рост в 25% ежегодно

Ипотечные кредиты

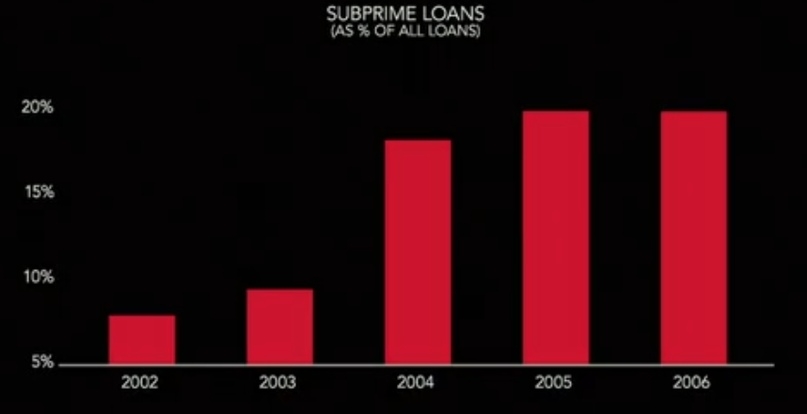

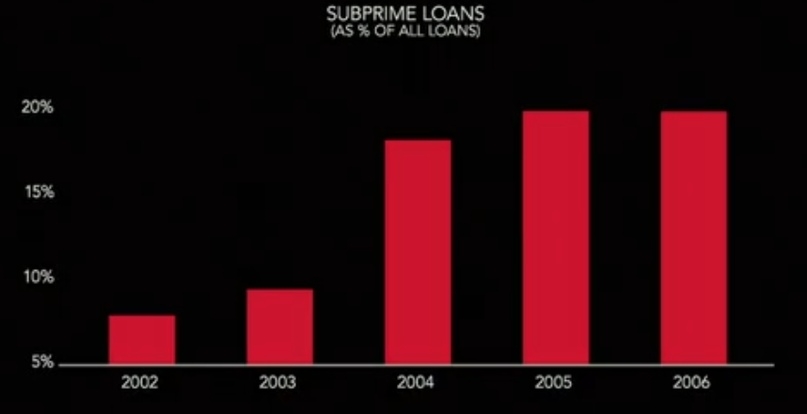

Вначале 2000ых резко произошёл рост субстандартного кредитования (более рискованные кредиты, под более высокую процентную ставку).

Субстандартные ипотечные кредиты

Эти субстандартные кредиты также объединяли в ОДО, после чего им всё равно присваивался рейтинг AAA, хотя инвестиции, так скажем с «душком». И т.к. по таким кредитам процентная ставка больше, поэтому банки и старались выдавать только такие кредиты, увеличивая свою прибыль.

По материалам документального фильма «Инсайдеры»

Этот кризис не был случайностью, его вызвала вышедшая из под контроля отрасль экономики.

После великой депрессии в США, 40 лет наблюдался экономический рост без единого финансового кризиса — финансовая отрасль жёстко регулировалась.

Однако, в1981 году президент Рональд Рейган назначил министром финансов председателя инвестиционного банка Merrill Lynch Дональда Ригана. Администрация Рейгана при поддержке экономистов и финансовых лоббистов начала 30 летний период финансовой дерегуляции. В 1982 году администрация Рейгана прекратила регулирование ссудо-сберегательных компаний, позволив им делать рискованные инвестиции, используя средства вкладчиков. К концу десятилетия сотни ссудо-сберегательных компаний обанкротились.

Рынки по природе не устойчивы или потенциально не устойчивы. Подходящая аналогия, это нефтяные танкеры.

До дерегуляции

Они очень большие и поэтому нужно ставить перегородки, чтобы предотвратить разлив нефти при крушении судна, конструкция судна должна это предусматривать. И после великой депрессии законодатели действительно ввели это «перегородки», а дерегуляция привела к отмене разделения на отсеки.

После дерегуляции

Кризис доткомов был первым плодом саморегулирования отрасли

Инвестиционные банки сформировали финансовый пузырь на рынке акций интернет компаний. В 2001 году рынок обвалился, инвестиционные убытки составили 5 трлн $.

Комиссия по ценным бумага и биржам (SEC) созданная для регулирования данной отрасли, ничего не предприняла. Впоследствии выяснилось, что банки продвигали интернет компании, заранее зная, что они обанкротятся. Биржевым аналитикам платили исходя из объёма привлечённого бизнеса.

В декабре 2002 года, 10 инвестиционных банков решили ситуацию, заплатив 1.4 млрд $ и пообещав исправиться.

После начала политики дерегуляции, крупнейшие банки были пойманы на: отмывании денег, мошенничестве, подделок бухгалтерской отчётности и т.д и т.д

В начале 90ых, политика дерегуляции и развития технологий привели к бурному развитию дериватитвов. Экономисты и банкиры утверждали, что это повышает стабильность рынок, на самом деле устойчивость только снизилась…

Используя деривативы банкиры могли играть в любые азартные игры, могли ставить на рост или снижение цен на нефть, на банкротство компаний и даже на погоду.

В конце 90ых, рынок деривативов составлял неконтролируемый рынок, объёмом в 50 трлн $. В 1998 году рынок пытались взять под контроль, однако эту попытку быстро пресекли.

В декабре 2000 года конгресс принял закон о «модернизации товарных фьючерсов», этот закон был разработан с помощью лоббистов финансовой отрасли и ЗАПРЕЩАЛ регулирование деривативов. После этого, всё только начиналось…

Пищевая цепь секьюритизации

Раньше, когда банки выдавали ипотеку, их интересовало, сможет ли человек на протяжении 10-20 лет платить по свои обязательствам. Поэтому банки были очень осторожны. Выглядело всё так, как на картинке ниже.

Должник выплачивает деньги своему кредитору (банку)

По новой системе, кредиторы продавали ипотечные кредиты инвестиционным банкам. Банки объединяли тысячи таких кредитов + автокредиты +студенческие ссуды и долги по кредитным картам, создавая сложные деривативы, так называемые обеспеченные долговые обязательства или ОДО. Затем, эти инвестиционные банки продавали ОДО инвесторам. Теперь, деньги выплачиваемые заёмщиком по ипотеке, поступали инвесторам по всему миру.

Всё стало выглядеть так.

А т.к ОДО это финансовый актив, ему должен быть присвоен рейтинг. Инвестиционные банки платили рейтинговым агентствам за оценку ОДО и многие из них получали рейтинг AAA (наивысший из существующих), а значит теперь и пенсионные фонды (которые могут инвестировать средства лишь в надёжные активы) могли спокойно покупать эти ОДО.

Это система была бомбой замедленного действия. Кредиторов больше не волновала кредитоспособность заёмщика, кредиты становились всё более рискованны, а инвестиционные банки не волновались, чем больше ОДО продадут, тем больше их прибыль. Кредитные агентства не несли ответственности за присвоенный рейтинг активам (чуть позже они скажут, что это всего лишь их мнение и прислушиваться к нему не обязательно).

Число ипотечных кредитов показывало рост в 25% ежегодно

Ипотечные кредиты

Вначале 2000ых резко произошёл рост субстандартного кредитования (более рискованные кредиты, под более высокую процентную ставку).

Субстандартные ипотечные кредиты

Эти субстандартные кредиты также объединяли в ОДО, после чего им всё равно присваивался рейтинг AAA, хотя инвестиции, так скажем с «душком». И т.к. по таким кредитам процентная ставка больше, поэтому банки и старались выдавать только такие кредиты, увеличивая свою прибыль.

По материалам документального фильма «Инсайдеры»

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба