16 октября 2018 Wolf Street

То, что многие в 2016 году считали невозможным, теперь стало реальностью.

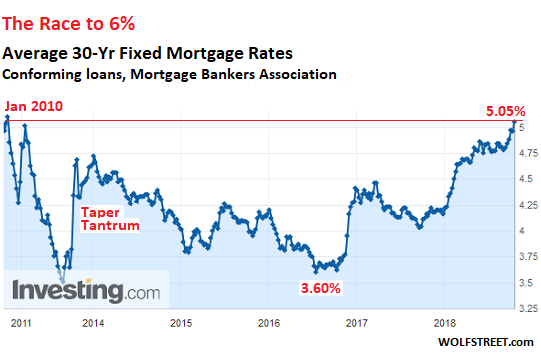

Ну наконец-то – граница прорвана. В США средняя процентная ставка для 30-летнего ипотечного кредита с телом кредита в $453,100 или менее и 20% первоначальным взносом сделала то, что в 2016 году считалось невозможным: пересекла порог в 5%.

Точнее она достигла отметки в 5.05% в неделю, закончившуюся 5 октября, по опубликованным сегодня утром данным Ассоциации ипотечных банкиров (Mortgage Bankers Association (MBA)). Это самая высокая средняя ставка с 05.01.2010 (см. график ниже от Investing.com):

Гонка к 6%: средние ставки по 30-летним ипотечным кредитам с фиксированными ставками

Вероятно, это еще не порог боли для рынка жилья, хотя подобный рост уже оказывает давление на некоторые его части. Происходящее отпугивает одних потенциальных покупателей, тогда как для других сегодняшние раздутые цены в сочетании с растущими кредитными ставками выталкивают недвижимость за пределы их финансовых возможностей. По мере роста процентных ставок некоторые потенциальные покупатели выходят из игры, хотя таких пока еще не много.

Но по моим оценкам 6% станет порогом боли. Этот уровень не позволит большому числу потенциальных покупателей купить по текущим ценам. Сначала потребуется падение цены на недвижимость.

Если максимум, который может позволить себе домохозяйство, - это ипотечный платеж в размере $1,720 в месяц, то они могут финансировать кредит в размере $320,000 на 30 лет по фиксированной ставке в 5%. Но если ипотечные ставки достигнут 6%, то они выжаты до капли на отметке в $287,000. Иными словами, цена, которую они могут себе позволить упадет приблизительно на 10%, если ипотечные ставки вырастут на 1%.

Это относится ко всем покупателям с ограниченным бюджетом.

И 6% уже появились в поле зрения. Это все еще очень исторически низкий уровень. Такой рост поднимет ставки до уровня декабря 2008 года, когда ФРС начала первый раунд количественного смягчения для подавления долгосрочных ставок и раздувания цен на активы. Выше находятся невообразимо высокие по нынешним стандартам ставки на отметке в 7% и 8%:

Долгосрочная перспектива: ставки все еще очень низкие!

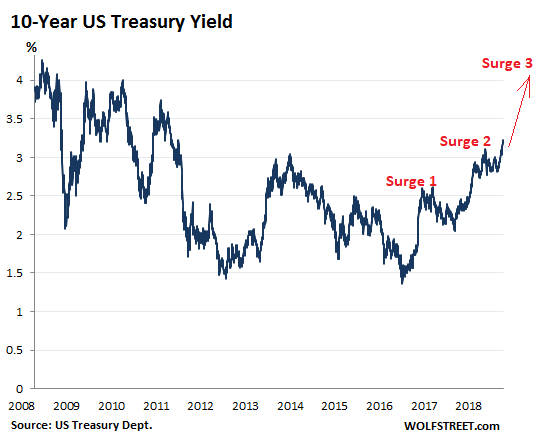

Ипотечные ставки двигаются почти в тандеме с доходностью 10-летних государственных облигаций США, но превосходят ее. Спред (разница) доходности между средней ставкой на 30-летний ипотечный кредит от MBA и доходностью 10-летней облигации торгуется в спектре от 1.5% до 2%. Сегодняшняя доходность таких облигаций находится на отметке в 3.22% и спред насчитывает 1.83%.

Доходность эталонных 10-летних эталонных государственных облигаций США: скачок 1, скачок 2, скачок 3

Доходность 10-летних облигаций в этом цикле повышения ставок менялась в ходе двух скачков, каждый раз на более чем 1% и с откатом в промежутке. Похоже, что мы наблюдаем начало скачка № 3. Если он пройдет всю дистанцию, то к его окончанию доходность десятилетки перейдет за отметку в 4%. Что доведет фиксированные ставки по 30-летним кредитам до 6%.

Новые тенденции на рынке ипотечных ставок сталкиваются с американскими ценами на жилье, взмывшими ввысь за последние несколько лет. Проблемы с доступностью жилья, уже и так серьезные на уровне 4% и 4.5%, усугубляются по мере приближения к 6%.

Индекс цен на жилье в США Кейс-Шиллер, без сезонных поправок: сравнение жилищных пузырей 1 и 2 – второй уже превзошел первый на 11%. Цены на жилье упали на 27% после схлопывания первого пузыря

Но национальный индекс цен на дома Кейс-Шиллер усредняет рынки жилья, переживающие бум, с отстающими рынками. Рынки жилья – это всегда местное явление. И во многих городских агломерациях цены на дома выросли куда больше национальных средних значений. Например, по данным в моей статье Самые великолепные пузыри недвижимости в Америке (Most Splendid Housing Bubbles in America) – см ее первую часть на русском здесь, -цены в этих агломерациях выросли с пика первого жилищного пузыря 2006-2007 гг:

Сиэттл - на 35%

Денвер - на 55%

Даллас-Форт-Ворт -на 48%

Портланд - на 26%

Район залива Сан-Франциско - на 41%

Такой рост цен был наложен на уже и так сумасшедшие пики первого жилищного пузыря. Так что средняя ставка по ипотечному кредиту на 30 лет на уровне 6% на этих раздутых рынках вероятно изменит баланс куда больше, чем на некоторых более спокойных рынках.

Ну наконец-то – граница прорвана. В США средняя процентная ставка для 30-летнего ипотечного кредита с телом кредита в $453,100 или менее и 20% первоначальным взносом сделала то, что в 2016 году считалось невозможным: пересекла порог в 5%.

Точнее она достигла отметки в 5.05% в неделю, закончившуюся 5 октября, по опубликованным сегодня утром данным Ассоциации ипотечных банкиров (Mortgage Bankers Association (MBA)). Это самая высокая средняя ставка с 05.01.2010 (см. график ниже от Investing.com):

Гонка к 6%: средние ставки по 30-летним ипотечным кредитам с фиксированными ставками

Вероятно, это еще не порог боли для рынка жилья, хотя подобный рост уже оказывает давление на некоторые его части. Происходящее отпугивает одних потенциальных покупателей, тогда как для других сегодняшние раздутые цены в сочетании с растущими кредитными ставками выталкивают недвижимость за пределы их финансовых возможностей. По мере роста процентных ставок некоторые потенциальные покупатели выходят из игры, хотя таких пока еще не много.

Но по моим оценкам 6% станет порогом боли. Этот уровень не позволит большому числу потенциальных покупателей купить по текущим ценам. Сначала потребуется падение цены на недвижимость.

Если максимум, который может позволить себе домохозяйство, - это ипотечный платеж в размере $1,720 в месяц, то они могут финансировать кредит в размере $320,000 на 30 лет по фиксированной ставке в 5%. Но если ипотечные ставки достигнут 6%, то они выжаты до капли на отметке в $287,000. Иными словами, цена, которую они могут себе позволить упадет приблизительно на 10%, если ипотечные ставки вырастут на 1%.

Это относится ко всем покупателям с ограниченным бюджетом.

И 6% уже появились в поле зрения. Это все еще очень исторически низкий уровень. Такой рост поднимет ставки до уровня декабря 2008 года, когда ФРС начала первый раунд количественного смягчения для подавления долгосрочных ставок и раздувания цен на активы. Выше находятся невообразимо высокие по нынешним стандартам ставки на отметке в 7% и 8%:

Долгосрочная перспектива: ставки все еще очень низкие!

Ипотечные ставки двигаются почти в тандеме с доходностью 10-летних государственных облигаций США, но превосходят ее. Спред (разница) доходности между средней ставкой на 30-летний ипотечный кредит от MBA и доходностью 10-летней облигации торгуется в спектре от 1.5% до 2%. Сегодняшняя доходность таких облигаций находится на отметке в 3.22% и спред насчитывает 1.83%.

Доходность эталонных 10-летних эталонных государственных облигаций США: скачок 1, скачок 2, скачок 3

Доходность 10-летних облигаций в этом цикле повышения ставок менялась в ходе двух скачков, каждый раз на более чем 1% и с откатом в промежутке. Похоже, что мы наблюдаем начало скачка № 3. Если он пройдет всю дистанцию, то к его окончанию доходность десятилетки перейдет за отметку в 4%. Что доведет фиксированные ставки по 30-летним кредитам до 6%.

Новые тенденции на рынке ипотечных ставок сталкиваются с американскими ценами на жилье, взмывшими ввысь за последние несколько лет. Проблемы с доступностью жилья, уже и так серьезные на уровне 4% и 4.5%, усугубляются по мере приближения к 6%.

Индекс цен на жилье в США Кейс-Шиллер, без сезонных поправок: сравнение жилищных пузырей 1 и 2 – второй уже превзошел первый на 11%. Цены на жилье упали на 27% после схлопывания первого пузыря

Но национальный индекс цен на дома Кейс-Шиллер усредняет рынки жилья, переживающие бум, с отстающими рынками. Рынки жилья – это всегда местное явление. И во многих городских агломерациях цены на дома выросли куда больше национальных средних значений. Например, по данным в моей статье Самые великолепные пузыри недвижимости в Америке (Most Splendid Housing Bubbles in America) – см ее первую часть на русском здесь, -цены в этих агломерациях выросли с пика первого жилищного пузыря 2006-2007 гг:

Сиэттл - на 35%

Денвер - на 55%

Даллас-Форт-Ворт -на 48%

Портланд - на 26%

Район залива Сан-Франциско - на 41%

Такой рост цен был наложен на уже и так сумасшедшие пики первого жилищного пузыря. Так что средняя ставка по ипотечному кредиту на 30 лет на уровне 6% на этих раздутых рынках вероятно изменит баланс куда больше, чем на некоторых более спокойных рынках.

http://wolfstreet.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба