4 января 2019 LiteForex Демиденко Дмитрий

Приостановит ли ФРС процесс нормализации денежно-кредитной политики или завершит его?

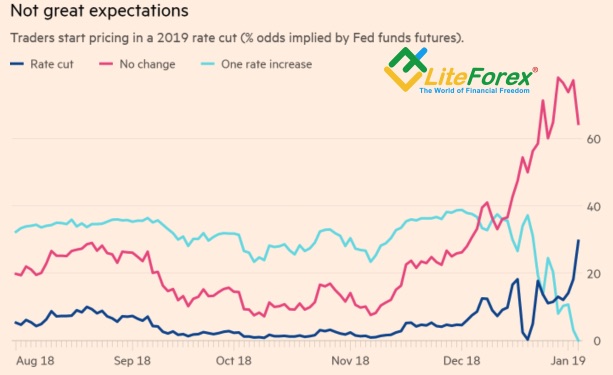

Разочаровывающая статистика по деловой активности в производственном секторе, отключение американского правительства, инверсия части кривой доходности и «голубиная» риторика представителей FOMC окончательно лишили срочный рынок иллюзий относительно продолжения цикла нормализации денежно-кредитной политики ФРС. Деривативы CME не выдают ни единого шанса на рост ставки по федеральным фондам в 2019. Напротив, вероятность ее снижения увеличилась до 44%. Инвесторы на 100% уверены, что центробанк будет вынужден прибегнуть к монетарной экспансии в апреле 2020.

Динамика вероятности изменения ставки ФРС

Источник: Financial Times.

Индекс менеджеров по закупкам в производственной сфере от ISM в декабре продемонстрировал наиболее масштабное снижение за 10 лет. Пике индикатора на 5 п.п и более за последние три десятка лет случалось лишь дважды: в октябре 2001 и в октябре 2008. Обвал деловой активности стал мощным сигналом, что американская экономика теряет пар после впечатляющих результатов на протяжении большей части прошлого года. Goldman Sachs снизил прогноз роста ВВП США в первом полугодии 2019 с 2,4% до 2%, с последующим замедлением до +1,8% г/г в течение второй половины года. Morgan Stanley и вовсе ожидает, что валовой внутренний продукт расширится на 1,7%, что станет худшим результатом с 2012.

Не последнюю роль в этом процессе играет отключение правительства. По оценкам Белого дома, приостановка его работы будет вычитать из ВВП 0,1 п.п каждые две недели. Схожего мнения придерживаются Macroeconomic Advisers и IHS Markit, которые сократили свои прогнозы роста экономики США за четвертый квартал на 0,1 п.п именно из-за незапланированного отпуска исполнительной власти.

Пессимизм инвесторов растет по мере сползания части кривой доходности в красную зону. Разница в ставках между 5-летними и 3-месячными долговыми обязательствами стала отрицательной впервые с 2008, а спред между 2-х и 1-летними бондами расширился до -15 б.п. По мнению ФРБ Сан-Франциско, наиболее точным вестником рецессии является дифференциал доходности 10-летних облигаций и 3-месячных векселей, который сократился до 17 п.п. Потенциальная инверсия всей кривой доходности не осталась без внимания представителей ФРС. По мнению президента ФРБ Далласа Роберта Каплана, центробанк обязан сделать паузу в процессе нормализации денежно-кредитной политики на несколько месяцев. Нужно понять, является ли рост беспокойства финансовых рынков за судьбу экономики временным явлением или чем-то большим?

Инвесторы с нетерпением ожидают отчета о рынке труда США за декабрь и выступления Джерома Пауэлла. Рост средних заработных плат выше 3% г/г, падение безработицы с 3,7% до 3,6%, а также решительность председателя ФРС в вопросе необходимости выполнения мандата заставят срочный рынок изменить мнение по поводу завершения цикла нормализации. Напротив, слабые данные и «голубиная» риторика главы центробанка станут катализатором покупок EUR/USD в направлении важного сопротивления на 1,1485.

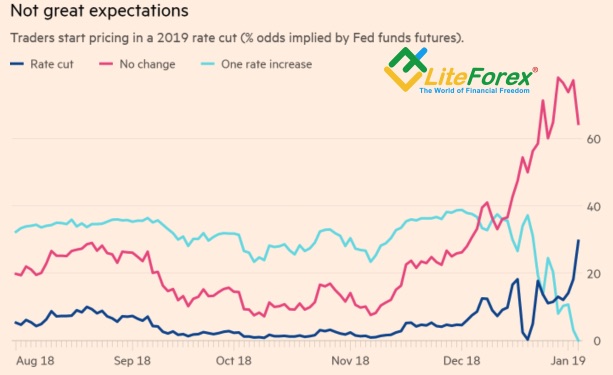

Разочаровывающая статистика по деловой активности в производственном секторе, отключение американского правительства, инверсия части кривой доходности и «голубиная» риторика представителей FOMC окончательно лишили срочный рынок иллюзий относительно продолжения цикла нормализации денежно-кредитной политики ФРС. Деривативы CME не выдают ни единого шанса на рост ставки по федеральным фондам в 2019. Напротив, вероятность ее снижения увеличилась до 44%. Инвесторы на 100% уверены, что центробанк будет вынужден прибегнуть к монетарной экспансии в апреле 2020.

Динамика вероятности изменения ставки ФРС

Источник: Financial Times.

Индекс менеджеров по закупкам в производственной сфере от ISM в декабре продемонстрировал наиболее масштабное снижение за 10 лет. Пике индикатора на 5 п.п и более за последние три десятка лет случалось лишь дважды: в октябре 2001 и в октябре 2008. Обвал деловой активности стал мощным сигналом, что американская экономика теряет пар после впечатляющих результатов на протяжении большей части прошлого года. Goldman Sachs снизил прогноз роста ВВП США в первом полугодии 2019 с 2,4% до 2%, с последующим замедлением до +1,8% г/г в течение второй половины года. Morgan Stanley и вовсе ожидает, что валовой внутренний продукт расширится на 1,7%, что станет худшим результатом с 2012.

Не последнюю роль в этом процессе играет отключение правительства. По оценкам Белого дома, приостановка его работы будет вычитать из ВВП 0,1 п.п каждые две недели. Схожего мнения придерживаются Macroeconomic Advisers и IHS Markit, которые сократили свои прогнозы роста экономики США за четвертый квартал на 0,1 п.п именно из-за незапланированного отпуска исполнительной власти.

Пессимизм инвесторов растет по мере сползания части кривой доходности в красную зону. Разница в ставках между 5-летними и 3-месячными долговыми обязательствами стала отрицательной впервые с 2008, а спред между 2-х и 1-летними бондами расширился до -15 б.п. По мнению ФРБ Сан-Франциско, наиболее точным вестником рецессии является дифференциал доходности 10-летних облигаций и 3-месячных векселей, который сократился до 17 п.п. Потенциальная инверсия всей кривой доходности не осталась без внимания представителей ФРС. По мнению президента ФРБ Далласа Роберта Каплана, центробанк обязан сделать паузу в процессе нормализации денежно-кредитной политики на несколько месяцев. Нужно понять, является ли рост беспокойства финансовых рынков за судьбу экономики временным явлением или чем-то большим?

Инвесторы с нетерпением ожидают отчета о рынке труда США за декабрь и выступления Джерома Пауэлла. Рост средних заработных плат выше 3% г/г, падение безработицы с 3,7% до 3,6%, а также решительность председателя ФРС в вопросе необходимости выполнения мандата заставят срочный рынок изменить мнение по поводу завершения цикла нормализации. Напротив, слабые данные и «голубиная» риторика главы центробанка станут катализатором покупок EUR/USD в направлении важного сопротивления на 1,1485.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба