23 марта 2019 Инвесткафе Джеглава Марина

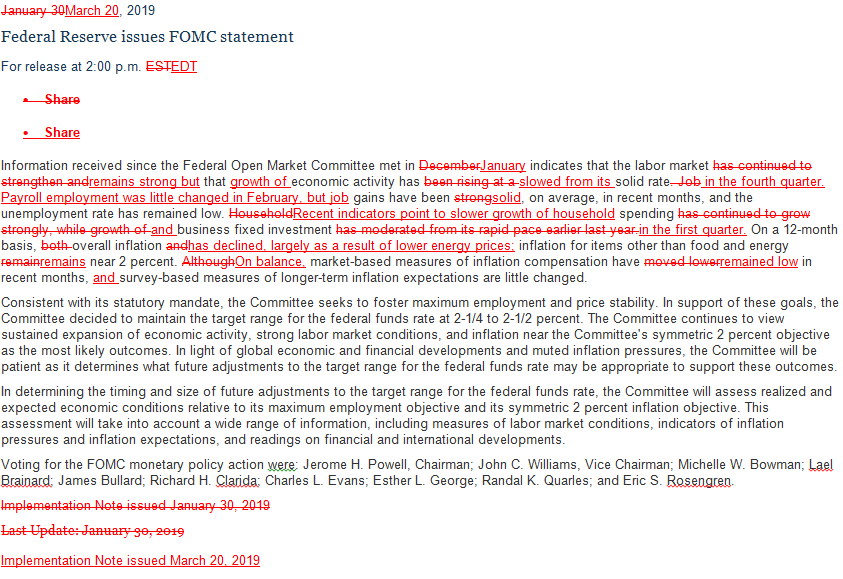

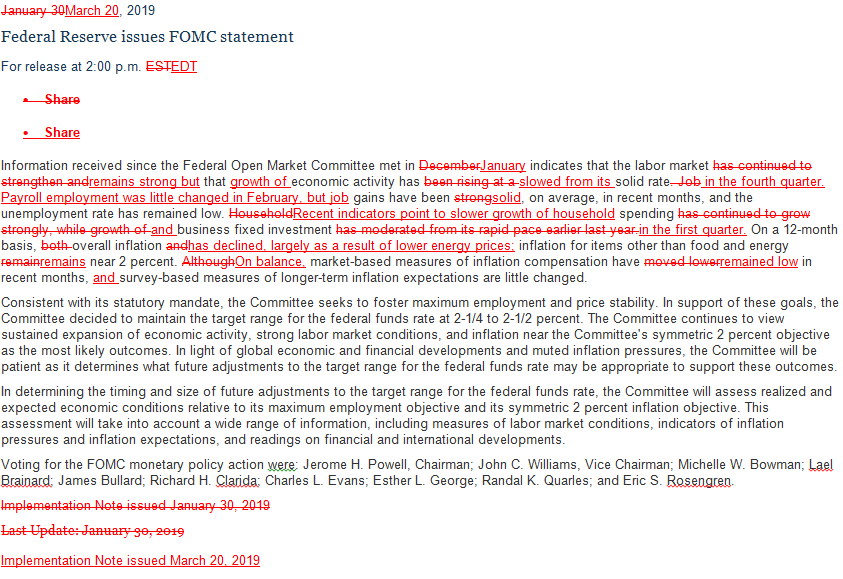

После заседания ФРС, прошедшего 19-20 марта, моя уверенность в целесообразности коротких позиций по доллару упрочилась. В первую очередь предлагаю взглянуть, как изменился текст итогового заявления Комитета по открытым рынкам с января.

Во-первых, из текста исключено замечание о росте экономической активности солидными темпами — теперь регулятор говорит о ее замедлении. Во-вторых, аналогичной корректировке подверглась характеристика динамики расходов домохозяйств. Если в январе говорилось, что они продолжают расти, то в марте утверждается, что индикаторы указали на снижение темпов. Это явные признаки смягчения риторики.

Регулятор снизил прогноз роста ВВП Штатов на текущий год с 2,3% до 2,1%, а на следующий — с 2% до 1,9%. Прогноз на 2021 год не изменился: по-прежнему ожидается, что экономика прибавит 1,8%. При этом ФРС считает, что безработица вырастет до 3,7%, хотя ранее прогнозировался уровень 3,5%. То есть налицо отчетливое снижение градуса оптимизма. Руководствуясь этими наблюдениями, регулятор пересмотрел план по числу повышения ставок в текущем году с двух до одного. При этом, судя по фьючерсам на процентную ставку, инвесторы расценивают и этот сценарий как крайне маловероятный. По состоянию на 21 марта шансы на сохранение текущего уровня ставки до конца года оцениваются в 62,9%, а 30,6% закладывается на ее снижение.

Напомню, что вероятность снижения ставки ФРС в текущем году еще месяц назад оценивалась в 7,49%.

Монетарная политика ФРС официально стала нейтральной, и при этом усиливаются ожидания того, что до конца года она развернется в сторону смягчения. Таким образом, мы находимся на пике цикла. Интересно отметить, что на аналогичном пике своего цикла находится индекс доллара.

Разворот курса монетарной политики ФРС не означает автоматического разворота доллара. Даже визуально на графике не прослеживается отчетливой обратной зависимости между этими параметрами.

Но в данном случае нормализация монетарной политики ФРС свидетельствует о признании замедления американской экономики, что прямо влияет на международную стоимость доллара.

Одним из наиболее сильных драйверов для доллара являются инвестиционные потоки. С начала года американский рынок акций демонстрирует подъем. Это связано как с нейтральной политикой ФРС, так и с многообещающими заявлениями Дональда Трампа о ходе торговых переговоров с Китаем. Однако СМИ пишут, что между Пекином и Вашингтоном по-прежнему нет взаимопонимания по вопросам прав интеллектуальной собственности, поэтому заключение соглашения между странами откладывается. Тем не менее ключевым фактором риска остается ожидаемое замедление глобальной экономики, которое прогнозирует даже МВФ. В первую очередь это замедление чревато долговыми проблемами для закредитованных американских компаний. Это особенно отражается в относительно узком спреде доходностей между UST10 и UST2.

Итак, на мой взгляд, индексу доллара все сложнее цепляться за текущие уровни, а итоги последнего заседания ФРС дополнительно усложняют эту задачу. Думаю, что сейчас самое время потихоньку входить в долгосрочные короткие позиции по индексу доллара.

Во-первых, из текста исключено замечание о росте экономической активности солидными темпами — теперь регулятор говорит о ее замедлении. Во-вторых, аналогичной корректировке подверглась характеристика динамики расходов домохозяйств. Если в январе говорилось, что они продолжают расти, то в марте утверждается, что индикаторы указали на снижение темпов. Это явные признаки смягчения риторики.

Регулятор снизил прогноз роста ВВП Штатов на текущий год с 2,3% до 2,1%, а на следующий — с 2% до 1,9%. Прогноз на 2021 год не изменился: по-прежнему ожидается, что экономика прибавит 1,8%. При этом ФРС считает, что безработица вырастет до 3,7%, хотя ранее прогнозировался уровень 3,5%. То есть налицо отчетливое снижение градуса оптимизма. Руководствуясь этими наблюдениями, регулятор пересмотрел план по числу повышения ставок в текущем году с двух до одного. При этом, судя по фьючерсам на процентную ставку, инвесторы расценивают и этот сценарий как крайне маловероятный. По состоянию на 21 марта шансы на сохранение текущего уровня ставки до конца года оцениваются в 62,9%, а 30,6% закладывается на ее снижение.

Напомню, что вероятность снижения ставки ФРС в текущем году еще месяц назад оценивалась в 7,49%.

Монетарная политика ФРС официально стала нейтральной, и при этом усиливаются ожидания того, что до конца года она развернется в сторону смягчения. Таким образом, мы находимся на пике цикла. Интересно отметить, что на аналогичном пике своего цикла находится индекс доллара.

Разворот курса монетарной политики ФРС не означает автоматического разворота доллара. Даже визуально на графике не прослеживается отчетливой обратной зависимости между этими параметрами.

Но в данном случае нормализация монетарной политики ФРС свидетельствует о признании замедления американской экономики, что прямо влияет на международную стоимость доллара.

Одним из наиболее сильных драйверов для доллара являются инвестиционные потоки. С начала года американский рынок акций демонстрирует подъем. Это связано как с нейтральной политикой ФРС, так и с многообещающими заявлениями Дональда Трампа о ходе торговых переговоров с Китаем. Однако СМИ пишут, что между Пекином и Вашингтоном по-прежнему нет взаимопонимания по вопросам прав интеллектуальной собственности, поэтому заключение соглашения между странами откладывается. Тем не менее ключевым фактором риска остается ожидаемое замедление глобальной экономики, которое прогнозирует даже МВФ. В первую очередь это замедление чревато долговыми проблемами для закредитованных американских компаний. Это особенно отражается в относительно узком спреде доходностей между UST10 и UST2.

Итак, на мой взгляд, индексу доллара все сложнее цепляться за текущие уровни, а итоги последнего заседания ФРС дополнительно усложняют эту задачу. Думаю, что сейчас самое время потихоньку входить в долгосрочные короткие позиции по индексу доллара.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба