20 мая 2019 ITI Capital

Рынки

По нашим оценкам, сегодня российский рынок откроется небольшим минусом после снижения в пятницу, когда индекс Мосбиржи опустился на 0,14%, РТС — на 0,53%.

Рубль ослаб к доллару и евро до 64,78 руб. и 72,23 руб. соответственно.

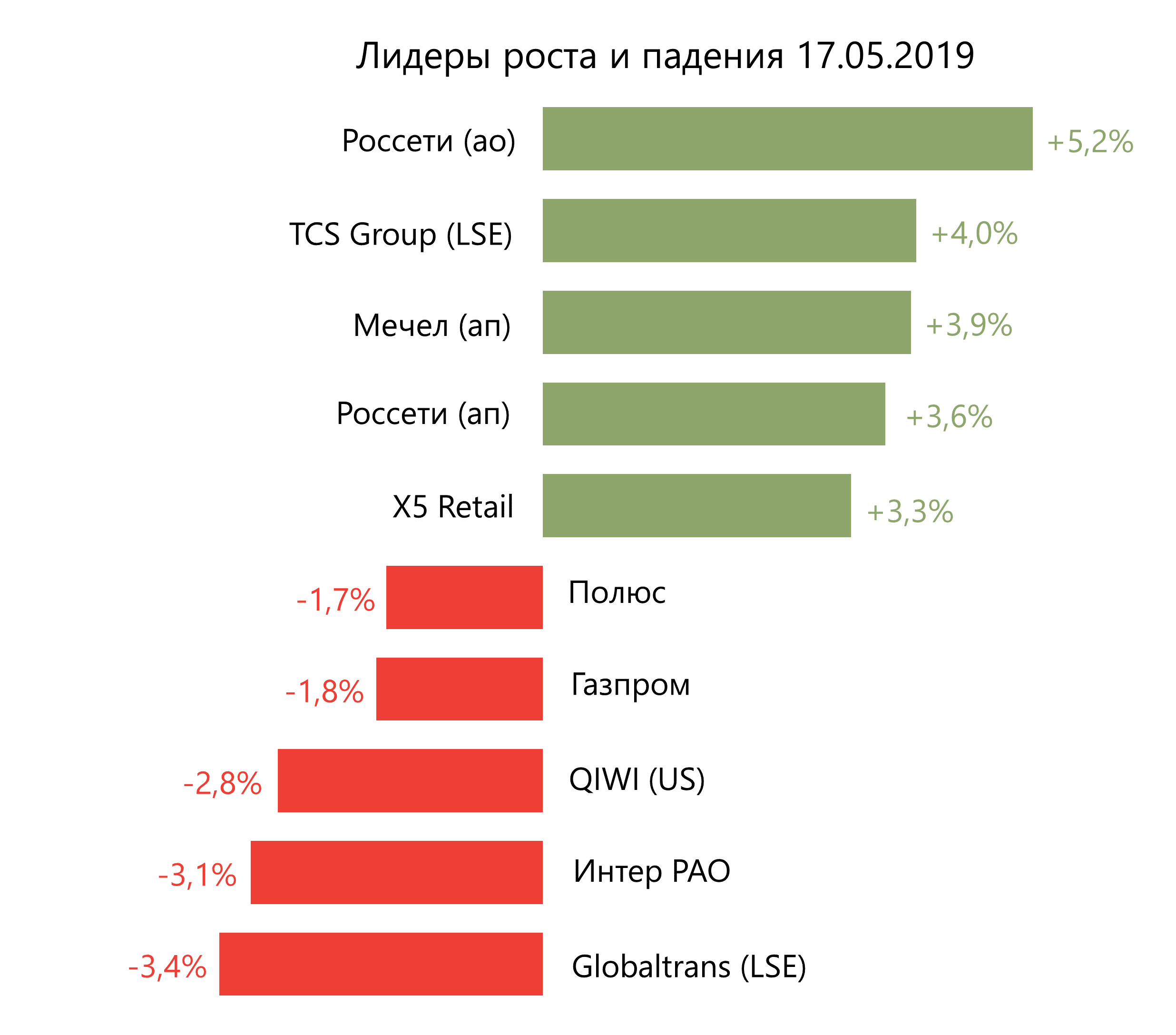

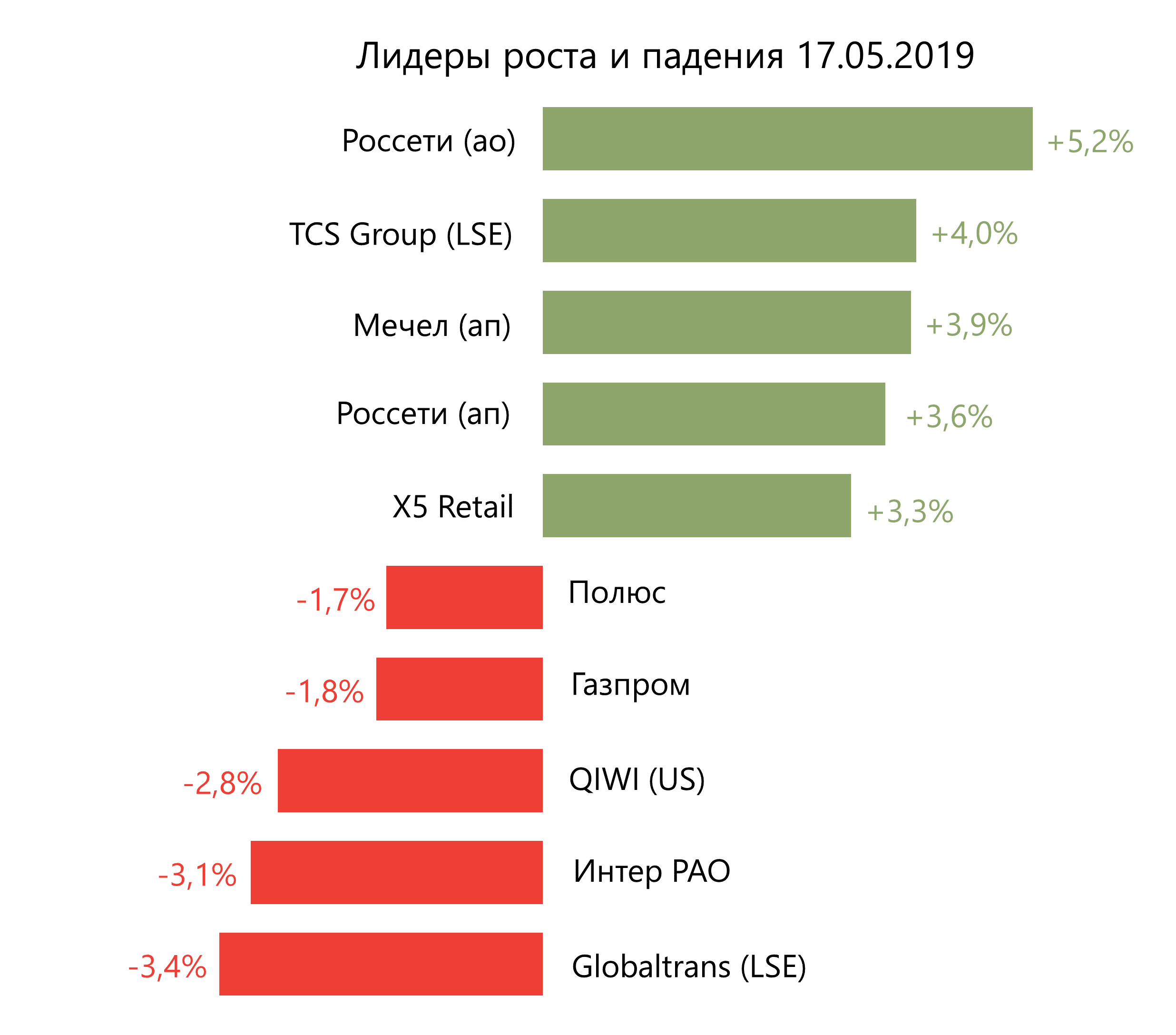

В числе аутсайдеров оказались Globaltrans LSE (-3,4%), Интер РАО (-3,1%), Qiwi US (-2,8%), Газпром (-1,8%), Полюс (-1,7%).

Лидерами рост стали Россети ао (+5,2%), TCS Group LSE (+4%), Мечел ап (+3,9%), Россети ап (+3,6%), X5 Retail (+3,3%).

По данным Росстата, рост ВВП России в 1К19 замедлился с 2,7%, до 0,5% к/к. Оценка Минэкономразвития предполагала рост ВВП в 1К19 на 0,8%, оценка ЦБ — увеличение на 1–1,5%.

На утренних торгах в понедельник Brent дорожает до $73,2/барр. после заседания мониторингового комитета ОПЕК+ в воскресенье. Министр энергетики Саудовской Аравии Халид аль-Фалих сообщил о планах участников соглашения продолжить во 2П19 регулирование добычи с целью снижения глобальных запасов нефти до нормального уровня, что предполагает продление сокращения добычи, хотя объемы могут быть скорректированы с учетом ситуации на рынке.

Американские площадки закрылись в отрицательной зоне. Dow Jones опустился на 0,38%, S&P 500 — на 0,58% после сообщений о том, что торговые переговоры между США и Китаем застопорились. СМИ сообщили, что обсуждение графика дальнейших торговых переговоров было приостановлено, поскольку администрация Дональда Трампа усилила контроль над деятельностью китайских телекоммуникационных компаний.

Индекс потребительского доверия в США в мае вырос до максимума за 15 лет, с 97,2 п., до 102,4 п. м/м, против ожидаемого сохранения индекса на уровне апреля.

Азиатские рынки демонстрируют разнонаправленную динамику на утренних торгах в понедельник. Nikkei прибавляет 0,47% на фоне позитивной статистики по росту ВВП в первом квартале, Shanghai Composite остается под давлением из-за неопределенности вокруг торговых отношений с США (-0,59%). Экономика Японии выросла в 1К19 на 2,1% г/г против ожидаемого сокращения на 0,2%.

В пятницу США объявили об отмене пошлин на сталь и алюминий из Канады и Мексики, что улучшает перспективы ратификации нового североамериканского торгового соглашения. Как и ожидалось, Дональд Трамп также отложил введение 25%-ных пошлин на импорт автомобилей из ЕС и Японии на 180 дней. Таким образом, отменяются пошлины, которые были объявлены ровно год назад, за исключением пошлин для Китая, что также оказывает поддержку азиатским рынкам.

По нашим оценкам, в текущей обстановке спрос на рисковые активы будет низким, спросом будут пользоваться защитные активы.

В выходные СМИ сообщили, что Google Alphabet приостановила бизнес с китайским телекоммуникационным гигантом Huawei, после чего Huawei Technologies немедленно потеряет доступ к обновлениям операционной системы Android, следующая версия смартфонов компании за пределами Китая потеряет доступ к популярным приложениям и услугам, включая Google Play Store и приложение Gmail.

Европейские площадки закрылись в минусе. Euro Stoxx 50 снизился на 0,38%. Инфляция в ЕС в апреле ожидаемо ускорилась до 1,7% г/г. Рост цен к марту составил 0,7%, что также соответствует прогнозам.

DXY прибавил 0,02%, S&P 500 futures — 0,36%.

Новости

Московская биржа опубликовала финансовые результаты за 1К19, в соответствии с которыми операционные доходы увеличились на 4,2% г/г, до 10,3 млрд руб., из которых комиссионные доходы составили 6,1 млрд руб. (+11,1% г/г), процентные и прочие финансовые доходы сократились на 9,8% г/г, до 3,9 млрд руб, скорректированная EBITDA увеличилась на 0,6% г/г, до 7,2 млрд руб., чистая прибыль сократилась на 28% г/г, до 3,1 млрд руб. ввиду создания резервов по зерну в объеме 2,4 млрд руб.

Комиссионные доходы по рынку акций составили 414,4 млн руб. (-11,8% г/г), объем торгов на рынке акций — 2,27 трлн руб. (-13,5% г/г), комиссионные доходы на рынке облигаций — 537,2 млн руб. (-13,6% г/г), объем торгов без учета однодневных облигаций — 4,6 трлн руб., (18,9% г/г), комиссионные доходы по денежному рынку — 1 771 млн руб. (+23,2% г/г), объем торгов — 79,14 трлн руб. (-1,2%), комиссионные доходы на срочном рынке — 655,4 млн руб. (+32,5% г/г), объем торгов — 18,69 млрд руб. (-9,1% г/г), комиссионные доходы от расчетно-депозитарных услуг — 1 186,5 млн руб. (+ 13,4% г/г), объем торгов также вырос на 10,3% г/г, до 45,5 трлн руб.

Группа Черкизово опубликовала финансовые результаты по МСФО за 1К19, согласно которым выручка увеличилась на 24,6% г/г, до 26,7 млрд руб. Скорректированная EBITDA выросла на 48,9% г/г, до 4 млрд руб. Чистая прибыль компании достигла 3,2 млрд руб. (+7% г/г). Группа оптимистично оценивает перспективы на 2019 год и продолжает интеграцию активов, приобретенных в конце 2018 г.

Алроса опубликовала ожидаемо слабые финансовые результаты за 1К19 на фоне снижения объемов продаж алмазной продукции в годовом сопоставлении, Выручка компании снизилась на 27% г/г, до 70,5 млрд руб., EBITDA компании сократилась на 34% г/г, до 31,4 млрд руб. чистая прибыль составила 24,1 млрд руб. (-27% г/г). Показатель Чистый долг/ EBITDA существенно не изменился (0,2х. против 0,4х на конец года).

В рамках конференц-звонка менеджмент Алросы сообщил о планах по сохранению цен реализации алмазов на 2019 г. Объем продаж, по оценкам компании, составит 38 млн карат. В 2019 г. компания сменила систему мотивации сотрудников, которая принесла организации 1,3 млрд руб., динамика будет сохранена на протяжении всего 2019 г., также компания прогнозирует рост производительности.

Совет директоров Абрау-Дюрсо рекомендовал дивиденды за 2018 г. в размере 2,86 руб./акция. Дивидендная доходность составит 2,06%. Общая сумма выплат составит 280,3 млн руб. (26% от чистой прибыли по МСФО за 2018 г.) Дата закрытия реестра — 10 июля 2019 г.

Совет директоров Русснефти рекомендовfл не выплачивать дивиденды по обыкновенным акциям компании, по привилегированным — размер рекомендованного дивиденда составляет $0,41/акция.

Совет директоров Уралкалия рекомендовал не выплачивать дивиденды по обыкновенным акциям компании, по привилегированным — выплаты составят 10 коп./акция.

Совет директоров Сургутнефтегаза рекомендовал дивиденды в размере 0,65 руб./ао и 7,62 руб./ап, что соответствует нашему прогнозу. Дивидендная доходность по обыкновенным акциям составит 2,7%, по привилегированным — 19,5%. Дата закрытия реестра — 18 июля. Общая сумма, направленная на дивиденды, составляет 81,9 млн руб. (9,9% от чистой прибыли компании по МСФО за 2018 г.).

Газпром открыл на шельфе Ямала два новых месторождения — им. В. А. Динкова и Нярмейское — c суммарными запасами газа более 500 млрд куб. по категории С1+С2.

Группа НМТП увеличила консолидированный грузооборот за 1К19 на 2,7% г/г, до 35, 95 млн т., грузооборот наливных грузов составил 26,5 млн т (+5,5% г/г) за счет увеличения грузооборота нефтепродуктов до 9,8 млн т (+6,1% г/г) и сырой нефти — до 16,4 млн т (+5,2% г/г); грузооборот навалочных грузов составил 3,68 млн т (-18,3% г/г) из-за падения грузооборота зерна на 35% г/г, до 2,2 млн т; грузооборот генеральных грузов увеличился до 4,09 млн т (+13,9% г/г), за счет роста грузооборота черных металлов и чугуна на 18,8% г/г, до 3,76 млн т; грузооборот контейнеров вырос до 1,51 млн т (+2,8% г/г).

Сергей Гончаров, руководитель Пятерочки, сообщил, что X5-омни и Cainiao (дочерняя компания Alibaba Group) подписали соглашение о доставке заказов из AliExpress в постаматы и пункты выдачи заказов, располагающиеся в магазинах группы. Запуск сервиса намечен на июнь 2019 г.

ММК завершает строительство фабрики по производству агломерата, которая позволит выпускать до 5,5 млн т высококачественного сырья в год. Агломерат с более высоким содержанием железа позволит повысить производительность и снизить расход кокса, благодаря чему затраты на выплавку одной тонны чугуна, произведенного с использованием агломерата новой фабрики, снизятся на $8. Первая очередь аглофабрики была введена в строй в апреле этого года. Новые технологии, используемые на производстве, позволят сократить выбросы пыли в атмосферу на 2,1 тыс. т в год, диоксидов серы — на 3,5 тыс. т в год. Кроме того, на 600 т в год уменьшатся сбросы взвешенных веществ в оборотную систему водоснабжения и почти на четверть — выбросы бензапирена. Проект может принести компании дополнительно около $40 млн к EBITDA ежегодно.

По нашим оценкам, сегодня российский рынок откроется небольшим минусом после снижения в пятницу, когда индекс Мосбиржи опустился на 0,14%, РТС — на 0,53%.

Рубль ослаб к доллару и евро до 64,78 руб. и 72,23 руб. соответственно.

В числе аутсайдеров оказались Globaltrans LSE (-3,4%), Интер РАО (-3,1%), Qiwi US (-2,8%), Газпром (-1,8%), Полюс (-1,7%).

Лидерами рост стали Россети ао (+5,2%), TCS Group LSE (+4%), Мечел ап (+3,9%), Россети ап (+3,6%), X5 Retail (+3,3%).

По данным Росстата, рост ВВП России в 1К19 замедлился с 2,7%, до 0,5% к/к. Оценка Минэкономразвития предполагала рост ВВП в 1К19 на 0,8%, оценка ЦБ — увеличение на 1–1,5%.

На утренних торгах в понедельник Brent дорожает до $73,2/барр. после заседания мониторингового комитета ОПЕК+ в воскресенье. Министр энергетики Саудовской Аравии Халид аль-Фалих сообщил о планах участников соглашения продолжить во 2П19 регулирование добычи с целью снижения глобальных запасов нефти до нормального уровня, что предполагает продление сокращения добычи, хотя объемы могут быть скорректированы с учетом ситуации на рынке.

Американские площадки закрылись в отрицательной зоне. Dow Jones опустился на 0,38%, S&P 500 — на 0,58% после сообщений о том, что торговые переговоры между США и Китаем застопорились. СМИ сообщили, что обсуждение графика дальнейших торговых переговоров было приостановлено, поскольку администрация Дональда Трампа усилила контроль над деятельностью китайских телекоммуникационных компаний.

Индекс потребительского доверия в США в мае вырос до максимума за 15 лет, с 97,2 п., до 102,4 п. м/м, против ожидаемого сохранения индекса на уровне апреля.

Азиатские рынки демонстрируют разнонаправленную динамику на утренних торгах в понедельник. Nikkei прибавляет 0,47% на фоне позитивной статистики по росту ВВП в первом квартале, Shanghai Composite остается под давлением из-за неопределенности вокруг торговых отношений с США (-0,59%). Экономика Японии выросла в 1К19 на 2,1% г/г против ожидаемого сокращения на 0,2%.

В пятницу США объявили об отмене пошлин на сталь и алюминий из Канады и Мексики, что улучшает перспективы ратификации нового североамериканского торгового соглашения. Как и ожидалось, Дональд Трамп также отложил введение 25%-ных пошлин на импорт автомобилей из ЕС и Японии на 180 дней. Таким образом, отменяются пошлины, которые были объявлены ровно год назад, за исключением пошлин для Китая, что также оказывает поддержку азиатским рынкам.

По нашим оценкам, в текущей обстановке спрос на рисковые активы будет низким, спросом будут пользоваться защитные активы.

В выходные СМИ сообщили, что Google Alphabet приостановила бизнес с китайским телекоммуникационным гигантом Huawei, после чего Huawei Technologies немедленно потеряет доступ к обновлениям операционной системы Android, следующая версия смартфонов компании за пределами Китая потеряет доступ к популярным приложениям и услугам, включая Google Play Store и приложение Gmail.

Европейские площадки закрылись в минусе. Euro Stoxx 50 снизился на 0,38%. Инфляция в ЕС в апреле ожидаемо ускорилась до 1,7% г/г. Рост цен к марту составил 0,7%, что также соответствует прогнозам.

DXY прибавил 0,02%, S&P 500 futures — 0,36%.

Новости

Московская биржа опубликовала финансовые результаты за 1К19, в соответствии с которыми операционные доходы увеличились на 4,2% г/г, до 10,3 млрд руб., из которых комиссионные доходы составили 6,1 млрд руб. (+11,1% г/г), процентные и прочие финансовые доходы сократились на 9,8% г/г, до 3,9 млрд руб, скорректированная EBITDA увеличилась на 0,6% г/г, до 7,2 млрд руб., чистая прибыль сократилась на 28% г/г, до 3,1 млрд руб. ввиду создания резервов по зерну в объеме 2,4 млрд руб.

Комиссионные доходы по рынку акций составили 414,4 млн руб. (-11,8% г/г), объем торгов на рынке акций — 2,27 трлн руб. (-13,5% г/г), комиссионные доходы на рынке облигаций — 537,2 млн руб. (-13,6% г/г), объем торгов без учета однодневных облигаций — 4,6 трлн руб., (18,9% г/г), комиссионные доходы по денежному рынку — 1 771 млн руб. (+23,2% г/г), объем торгов — 79,14 трлн руб. (-1,2%), комиссионные доходы на срочном рынке — 655,4 млн руб. (+32,5% г/г), объем торгов — 18,69 млрд руб. (-9,1% г/г), комиссионные доходы от расчетно-депозитарных услуг — 1 186,5 млн руб. (+ 13,4% г/г), объем торгов также вырос на 10,3% г/г, до 45,5 трлн руб.

Группа Черкизово опубликовала финансовые результаты по МСФО за 1К19, согласно которым выручка увеличилась на 24,6% г/г, до 26,7 млрд руб. Скорректированная EBITDA выросла на 48,9% г/г, до 4 млрд руб. Чистая прибыль компании достигла 3,2 млрд руб. (+7% г/г). Группа оптимистично оценивает перспективы на 2019 год и продолжает интеграцию активов, приобретенных в конце 2018 г.

Алроса опубликовала ожидаемо слабые финансовые результаты за 1К19 на фоне снижения объемов продаж алмазной продукции в годовом сопоставлении, Выручка компании снизилась на 27% г/г, до 70,5 млрд руб., EBITDA компании сократилась на 34% г/г, до 31,4 млрд руб. чистая прибыль составила 24,1 млрд руб. (-27% г/г). Показатель Чистый долг/ EBITDA существенно не изменился (0,2х. против 0,4х на конец года).

В рамках конференц-звонка менеджмент Алросы сообщил о планах по сохранению цен реализации алмазов на 2019 г. Объем продаж, по оценкам компании, составит 38 млн карат. В 2019 г. компания сменила систему мотивации сотрудников, которая принесла организации 1,3 млрд руб., динамика будет сохранена на протяжении всего 2019 г., также компания прогнозирует рост производительности.

Совет директоров Абрау-Дюрсо рекомендовал дивиденды за 2018 г. в размере 2,86 руб./акция. Дивидендная доходность составит 2,06%. Общая сумма выплат составит 280,3 млн руб. (26% от чистой прибыли по МСФО за 2018 г.) Дата закрытия реестра — 10 июля 2019 г.

Совет директоров Русснефти рекомендовfл не выплачивать дивиденды по обыкновенным акциям компании, по привилегированным — размер рекомендованного дивиденда составляет $0,41/акция.

Совет директоров Уралкалия рекомендовал не выплачивать дивиденды по обыкновенным акциям компании, по привилегированным — выплаты составят 10 коп./акция.

Совет директоров Сургутнефтегаза рекомендовал дивиденды в размере 0,65 руб./ао и 7,62 руб./ап, что соответствует нашему прогнозу. Дивидендная доходность по обыкновенным акциям составит 2,7%, по привилегированным — 19,5%. Дата закрытия реестра — 18 июля. Общая сумма, направленная на дивиденды, составляет 81,9 млн руб. (9,9% от чистой прибыли компании по МСФО за 2018 г.).

Газпром открыл на шельфе Ямала два новых месторождения — им. В. А. Динкова и Нярмейское — c суммарными запасами газа более 500 млрд куб. по категории С1+С2.

Группа НМТП увеличила консолидированный грузооборот за 1К19 на 2,7% г/г, до 35, 95 млн т., грузооборот наливных грузов составил 26,5 млн т (+5,5% г/г) за счет увеличения грузооборота нефтепродуктов до 9,8 млн т (+6,1% г/г) и сырой нефти — до 16,4 млн т (+5,2% г/г); грузооборот навалочных грузов составил 3,68 млн т (-18,3% г/г) из-за падения грузооборота зерна на 35% г/г, до 2,2 млн т; грузооборот генеральных грузов увеличился до 4,09 млн т (+13,9% г/г), за счет роста грузооборота черных металлов и чугуна на 18,8% г/г, до 3,76 млн т; грузооборот контейнеров вырос до 1,51 млн т (+2,8% г/г).

Сергей Гончаров, руководитель Пятерочки, сообщил, что X5-омни и Cainiao (дочерняя компания Alibaba Group) подписали соглашение о доставке заказов из AliExpress в постаматы и пункты выдачи заказов, располагающиеся в магазинах группы. Запуск сервиса намечен на июнь 2019 г.

ММК завершает строительство фабрики по производству агломерата, которая позволит выпускать до 5,5 млн т высококачественного сырья в год. Агломерат с более высоким содержанием железа позволит повысить производительность и снизить расход кокса, благодаря чему затраты на выплавку одной тонны чугуна, произведенного с использованием агломерата новой фабрики, снизятся на $8. Первая очередь аглофабрики была введена в строй в апреле этого года. Новые технологии, используемые на производстве, позволят сократить выбросы пыли в атмосферу на 2,1 тыс. т в год, диоксидов серы — на 3,5 тыс. т в год. Кроме того, на 600 т в год уменьшатся сбросы взвешенных веществ в оборотную систему водоснабжения и почти на четверть — выбросы бензапирена. Проект может принести компании дополнительно около $40 млн к EBITDA ежегодно.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба