16 июля 2019 ITI Capital

Рынки

Сезон выплаты дивидендов подходит к концу. Сегодня последний день для покупки бумаг Сургутнефтегаз ао, ап, АФК Системы, Газпрома, Мечела, Обуви России, ТМК, чтобы получить дивиденды (Т+2). Дата отсечки наступает для акций ФСК.

Календарь дивидендов

Сегодня выйдет статистика по розничным продажам США

Финансовые результаты за 2К19 представят JPMorgan Chase, Goldman Sachs

По нашим оценкам, сегодня российский рынок откроется небольшим ростом в условиях негатива на глобальных площадках.

В понедельник российский рынок закрылся в минусе. Индекс Мосбиржи потерял 0,76%, РТС — 0,1%. Рубль укрепился к доллару и евро до 62,67 руб. и 70,55 руб. соответственно.

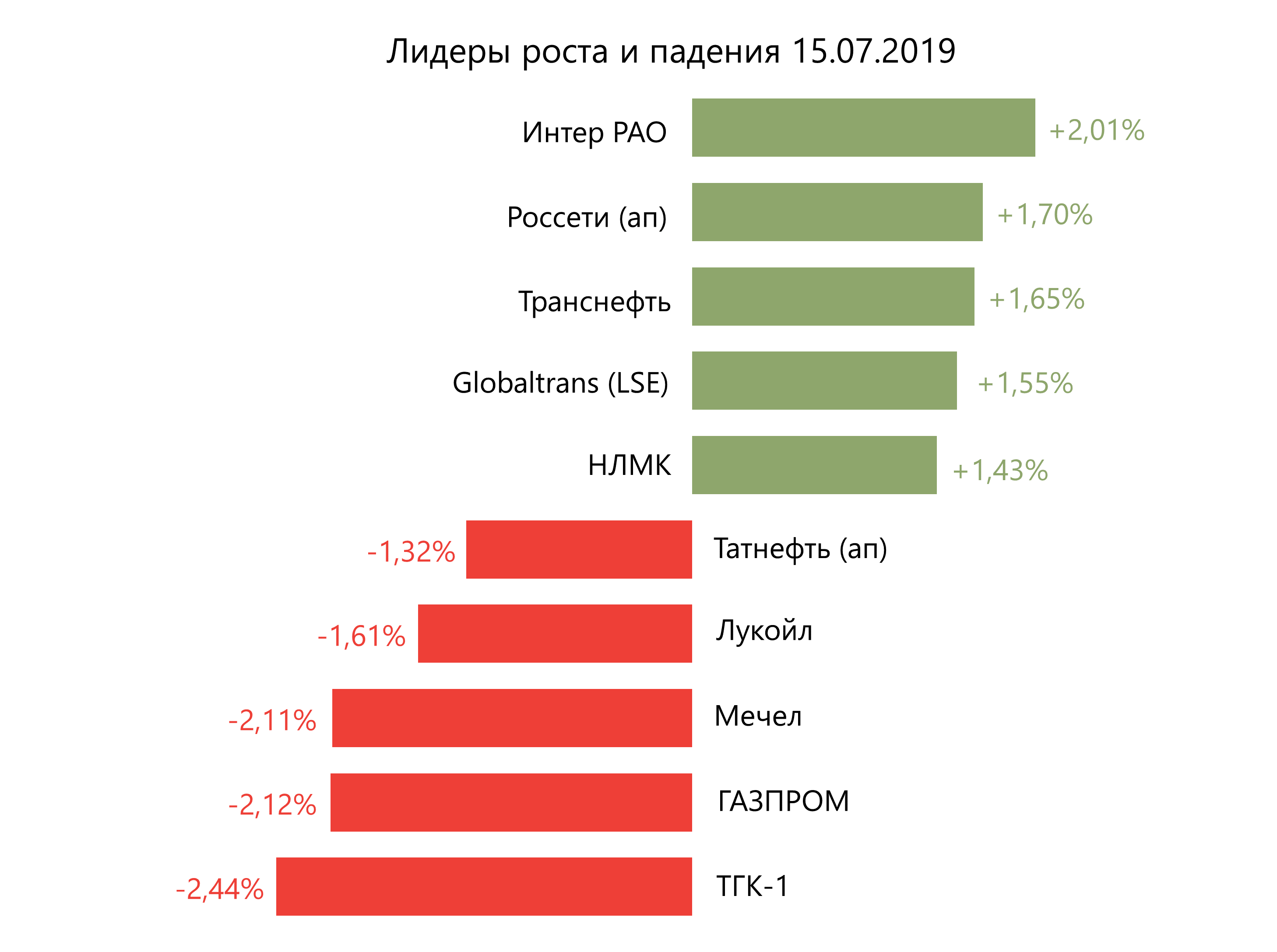

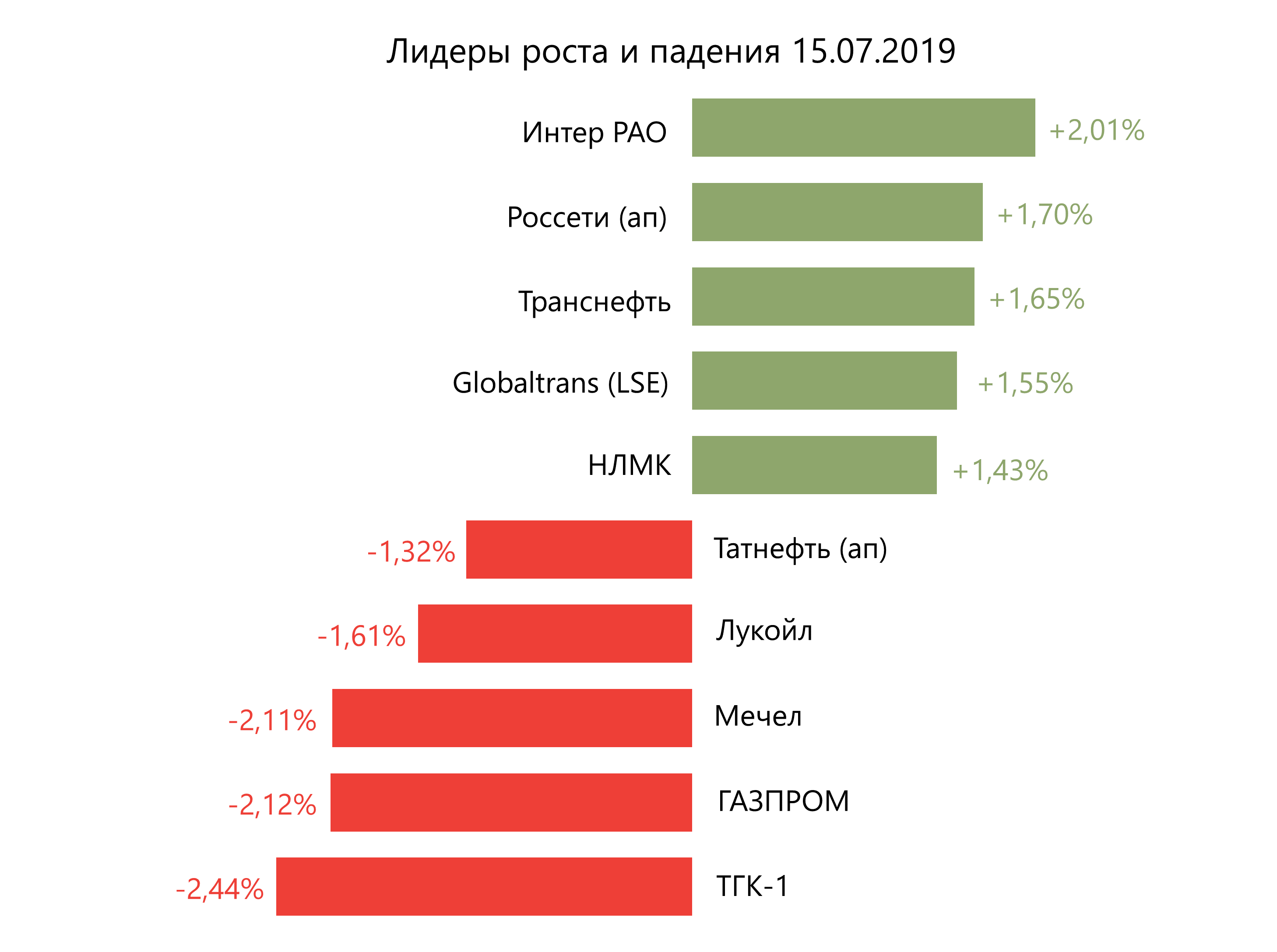

В список аутсайдеров вошли ТГК-1 (-2,44%), Газпром (-2,12%), Мечел (-2,11%), Лукойл (-1,61%), Татнефть ап (-1,32%).

Лидерами роста стали Интер РАО (+2,01%), Россети ап (+1,7%), Транснефть (+1,65%), Globaltrans (+1,55%), НЛМК (+1,43%).

Brent во вторник вырос до $66,5/барр. Сокращение добычи в Мексиканском заливе в связи со штормом в понедельник составляло около 1,3 млн б/с, однако воздействие шторма на добычу будет кратковременным. Ряд компаний, включая ExxonMobil и Chevron, уже готовится вернуть своих сотрудников на платформы в заливе и возобновить добычу.

Американские площадки закрылись в понедельник в плюсе. Dow Jones прибавил 0,1%, S&P 500 — 0,02%. Рынки сохраняют осторожность в условиях начала сезона отчетности, который неоднозначно открыла Citigroup, нарастив чистую прибыль во 2К19 на 6,8% г/г, до $4,7 млрд, за счёт увеличения розничных продаж на 3% г/г, однако чистая процентная маржа группы снизилась, прибыль от инвестиционно-банковского подразделения упала на 10%, несмотря на рост спроса на риск, активность инвесторов была ограниченной.

Инвесторы ожидают данных по розничным продажам в США и отчётность компаний, чтобы оценить состояние крупнейшей экономики мира.

Сегодня финансовые результаты за 2К19 представят JPMorgan Chase, Goldman Sachs.

Дональд Трамп в понедельник указал на замедление экономического роста в Китае, отметив, что американские пошлины оказывают серьезное влияние, и предупредив, что число ограничительных мер может быть существенно увеличено.

Азиатские рынки торгуются во вторник в минусе после разочаровавшей инвесторов статистики по ВВП КНР. Shanghai потерял 0,24%.

Протокол заседания по денежно-кредитной политике Резервного банка Австралии в июле показал, что регулятор готов скорректировать процентные ставки в случае необходимости.

Европейские площадки закрылись в понедельник в плюсе. Euro Stoxx 50 прибавил 0,13%.

DXY прибавил 0,03%, S&P 500 futures — 0,07%.

Новости

Группа НЛМК опубликовала операционные результаты за 2К19, сообщив о снижении выплавки стали на 5% кв./кв. (-9% г/г), до 4 млн т в связи с проведением ремонтных работ на российских площадках компании и сезонными факторами. Снижение оказалось немного ниже ранее объявленного прогноза компании (на 6–8% кв./кв.) Объем продаж сократился на 7% кв./кв. до 4,3 млн т (-3% г/г), при этом доля продаж продукции с высокой добавленной стоимостью увеличилась на 2 п.п. кв./кв. Объемы реализации на «домашних» рынках выросли на 11% кв./кв. (+12% г/г) до 3 млн т в связи с сезонным ростом спроса на сортовой и плоский прокат в России. Экспортные продажи снизились до 1,2 млн т (-40% кв./кв., −26% г/г) за счет сокращения экспорта полуфабрикатов.

НЛМК запустил комплекс улавливания и переработки продуктов коксохимического производства. Строительство длилось с 2015 г., стоимость проекта составила 4,6 млрд руб. (4% от инвестпрограммы на 2015–2018 гг.), финансирование проводилось из собственных средств компании. Предполагается, что его запуск позволит вдвое сократить выбросы коксохимического цеха в атмосферу. Компания также планирует построить электростанцию для утилизации попутных газов металлургического производства мощностью 300 МВт, стоимость проекта составит 35 млрд руб., первый ток планируется получить в конце 2023 г. Электростанция позволит повысить обеспеченность НЛМК собственной электроэнергией до 95%.

Аэрофлот объявил конкурс на поставку шести среднемагистральных самолетов Airbus A320neo с поставкой в 2020 г. Конкурс состоит из двух лотов: первый предполагает операционный лизинг двух машин, максимальная стоимость контракта достигает $188,6 млн. Второй лот объявлен по лизингу четырех самолетов, его максимальная стоимость — $377,8 млн.

Крупнейшая дочерняя компания Эталона ЛенСпецСМУ представила сильные финансовые результаты по РСБУ за 1П19, согласно которым выручка компании выросла на 16% г/г, до 9,3 млрд руб., чистая прибыль увеличилась в два раза г/г, до 4,89 млрд руб.

Председатель правления Газпрома Олег Аксютин сообщил, что российская часть газопровода Турецкий поток готова на 99%, морской газопровод построен, приемный терминал в Турции готов на 87,3%.

Ростех и АФК Система завершили создание совместного предприятия в сфере микроэлектроники — Элемент, в рамках которого объединены ведущие российские производители микроэлектроники. Компании рассчитывают, что СП станет лидером рынка электронной компонентной базы (ЭКБ) России, обеспечит ускоренное развитие рынка микроэлектроники. По ожиданиям компаний, СП станет ключевым поставщиком ЭКБ для инфраструктуры цифровой экономики России. АФК довела долю в предприятии до контрольной, доплатив 1,35 млрд руб. Доля АФК в СП составляет 50,01%, Ростеха — 49,99%.

MLU, СП Яндекса и Uber договорились о покупке программного обеспечения и колл-центров группы компаний Везёт. Закрытие сделки ожидается до конца года в случае одобрения ФАС. Продавцы сервиса Везет получат до 3,6% акций Яндекс.Такси и до $71,5 млн при условии успешного достижения KPI. По завершении сделки Яндексу будет принадлежать 56,2% Яндекс.Такси, доля Uber составит 35%, 5,3% будет у сотрудников в рамках программы поощрения. В течение трёх лет Яндекс.Такси планирует инвестировать около 8 млрд руб. в развитие такси в регионах России: около половины суммы будет направлено на внедрение технологий для обеспечения безопасности поездок, столько же — на поддержку таксопарков и водителей. Сервис Везет доступен в 123 городах России. Водители и таксопарки после закрытия сделки будут объединены на единой платформе Яндекс.Такси. По данным Интерфакс, Mail.ru Group заявила о наличии права вето на отчуждение ключевых активов ГК Везёт в рамках предоставления конвертируемого займа группе. На текущий момент компания не давала согласия на одобрение сделки.

Сезон выплаты дивидендов подходит к концу. Сегодня последний день для покупки бумаг Сургутнефтегаз ао, ап, АФК Системы, Газпрома, Мечела, Обуви России, ТМК, чтобы получить дивиденды (Т+2). Дата отсечки наступает для акций ФСК.

Календарь дивидендов

Сегодня выйдет статистика по розничным продажам США

Финансовые результаты за 2К19 представят JPMorgan Chase, Goldman Sachs

По нашим оценкам, сегодня российский рынок откроется небольшим ростом в условиях негатива на глобальных площадках.

В понедельник российский рынок закрылся в минусе. Индекс Мосбиржи потерял 0,76%, РТС — 0,1%. Рубль укрепился к доллару и евро до 62,67 руб. и 70,55 руб. соответственно.

В список аутсайдеров вошли ТГК-1 (-2,44%), Газпром (-2,12%), Мечел (-2,11%), Лукойл (-1,61%), Татнефть ап (-1,32%).

Лидерами роста стали Интер РАО (+2,01%), Россети ап (+1,7%), Транснефть (+1,65%), Globaltrans (+1,55%), НЛМК (+1,43%).

Brent во вторник вырос до $66,5/барр. Сокращение добычи в Мексиканском заливе в связи со штормом в понедельник составляло около 1,3 млн б/с, однако воздействие шторма на добычу будет кратковременным. Ряд компаний, включая ExxonMobil и Chevron, уже готовится вернуть своих сотрудников на платформы в заливе и возобновить добычу.

Американские площадки закрылись в понедельник в плюсе. Dow Jones прибавил 0,1%, S&P 500 — 0,02%. Рынки сохраняют осторожность в условиях начала сезона отчетности, который неоднозначно открыла Citigroup, нарастив чистую прибыль во 2К19 на 6,8% г/г, до $4,7 млрд, за счёт увеличения розничных продаж на 3% г/г, однако чистая процентная маржа группы снизилась, прибыль от инвестиционно-банковского подразделения упала на 10%, несмотря на рост спроса на риск, активность инвесторов была ограниченной.

Инвесторы ожидают данных по розничным продажам в США и отчётность компаний, чтобы оценить состояние крупнейшей экономики мира.

Сегодня финансовые результаты за 2К19 представят JPMorgan Chase, Goldman Sachs.

Дональд Трамп в понедельник указал на замедление экономического роста в Китае, отметив, что американские пошлины оказывают серьезное влияние, и предупредив, что число ограничительных мер может быть существенно увеличено.

Азиатские рынки торгуются во вторник в минусе после разочаровавшей инвесторов статистики по ВВП КНР. Shanghai потерял 0,24%.

Протокол заседания по денежно-кредитной политике Резервного банка Австралии в июле показал, что регулятор готов скорректировать процентные ставки в случае необходимости.

Европейские площадки закрылись в понедельник в плюсе. Euro Stoxx 50 прибавил 0,13%.

DXY прибавил 0,03%, S&P 500 futures — 0,07%.

Новости

Группа НЛМК опубликовала операционные результаты за 2К19, сообщив о снижении выплавки стали на 5% кв./кв. (-9% г/г), до 4 млн т в связи с проведением ремонтных работ на российских площадках компании и сезонными факторами. Снижение оказалось немного ниже ранее объявленного прогноза компании (на 6–8% кв./кв.) Объем продаж сократился на 7% кв./кв. до 4,3 млн т (-3% г/г), при этом доля продаж продукции с высокой добавленной стоимостью увеличилась на 2 п.п. кв./кв. Объемы реализации на «домашних» рынках выросли на 11% кв./кв. (+12% г/г) до 3 млн т в связи с сезонным ростом спроса на сортовой и плоский прокат в России. Экспортные продажи снизились до 1,2 млн т (-40% кв./кв., −26% г/г) за счет сокращения экспорта полуфабрикатов.

НЛМК запустил комплекс улавливания и переработки продуктов коксохимического производства. Строительство длилось с 2015 г., стоимость проекта составила 4,6 млрд руб. (4% от инвестпрограммы на 2015–2018 гг.), финансирование проводилось из собственных средств компании. Предполагается, что его запуск позволит вдвое сократить выбросы коксохимического цеха в атмосферу. Компания также планирует построить электростанцию для утилизации попутных газов металлургического производства мощностью 300 МВт, стоимость проекта составит 35 млрд руб., первый ток планируется получить в конце 2023 г. Электростанция позволит повысить обеспеченность НЛМК собственной электроэнергией до 95%.

Аэрофлот объявил конкурс на поставку шести среднемагистральных самолетов Airbus A320neo с поставкой в 2020 г. Конкурс состоит из двух лотов: первый предполагает операционный лизинг двух машин, максимальная стоимость контракта достигает $188,6 млн. Второй лот объявлен по лизингу четырех самолетов, его максимальная стоимость — $377,8 млн.

Крупнейшая дочерняя компания Эталона ЛенСпецСМУ представила сильные финансовые результаты по РСБУ за 1П19, согласно которым выручка компании выросла на 16% г/г, до 9,3 млрд руб., чистая прибыль увеличилась в два раза г/г, до 4,89 млрд руб.

Председатель правления Газпрома Олег Аксютин сообщил, что российская часть газопровода Турецкий поток готова на 99%, морской газопровод построен, приемный терминал в Турции готов на 87,3%.

Ростех и АФК Система завершили создание совместного предприятия в сфере микроэлектроники — Элемент, в рамках которого объединены ведущие российские производители микроэлектроники. Компании рассчитывают, что СП станет лидером рынка электронной компонентной базы (ЭКБ) России, обеспечит ускоренное развитие рынка микроэлектроники. По ожиданиям компаний, СП станет ключевым поставщиком ЭКБ для инфраструктуры цифровой экономики России. АФК довела долю в предприятии до контрольной, доплатив 1,35 млрд руб. Доля АФК в СП составляет 50,01%, Ростеха — 49,99%.

MLU, СП Яндекса и Uber договорились о покупке программного обеспечения и колл-центров группы компаний Везёт. Закрытие сделки ожидается до конца года в случае одобрения ФАС. Продавцы сервиса Везет получат до 3,6% акций Яндекс.Такси и до $71,5 млн при условии успешного достижения KPI. По завершении сделки Яндексу будет принадлежать 56,2% Яндекс.Такси, доля Uber составит 35%, 5,3% будет у сотрудников в рамках программы поощрения. В течение трёх лет Яндекс.Такси планирует инвестировать около 8 млрд руб. в развитие такси в регионах России: около половины суммы будет направлено на внедрение технологий для обеспечения безопасности поездок, столько же — на поддержку таксопарков и водителей. Сервис Везет доступен в 123 городах России. Водители и таксопарки после закрытия сделки будут объединены на единой платформе Яндекс.Такси. По данным Интерфакс, Mail.ru Group заявила о наличии права вето на отчуждение ключевых активов ГК Везёт в рамках предоставления конвертируемого займа группе. На текущий момент компания не давала согласия на одобрение сделки.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба