16 января 2020 ITI Capital Николаева Ольга

Мы сохраняем торговую рекомендацию по покупке еврооблигаций Petropavlovsk 22 (YTM6,1%), несмотря на достижение бумагами нашего целевого уровня в 104,5%. На фоне высокого глобального спроса на риск, а также продолжающейся оптимизации кредитного профиля компании, мы повышаем прогноз роста цены до 106% в краткосрочной перспективе. Ближайшим триггером для дальнейшей положительной переоценки может стать публикация операционных показателей за 4К19, которая намечена на четверг, 23.01.2020.

В последнее время в кредитном профиле эмитента произошел ряд дополнительных позитивных изменений:

Запущенный в конце 2018 г. комплекс автоклавного окисления (POX) продолжает наращивать масштабы производства, перерабатывая как собственное, так и закупаемое сырье. В настоящее время контракты на покупку концентрата заключены с компаниями из России (Полюс) и Казахстана. Общий законтрактованный объем концентрата третьих лиц в 2019 г. составит около 38 тыс. т. Менеджмент активно работает над заключением новых контрактов на поставку. Цель на 2020 г. - 130 тыс. т.

Процесс снижения долговой нагрузки успешно продолжается. По оценкам менеджмента, по итогам 2019 г. соотношение чистый долг/EBITDA опустилось до 2,9х против 4х в 2018г. Петропавловск ставит своей целью сокращение левериджа до 2х (по показателю чистый долг/EBITDA) в течение ближайших двух лет. Достижению этого значения будет способствовать сокращение потребностей в инвестициях после успешного запуска ряда крупных проектов, а также рост операционных показателей в условиях сохраняющейся благоприятной ценовой конъюнктуры.

Компания продолжает искать покупателя на долю в IRC (31,1%). В то же время операционные показатели дочерней структуры в последнее время растут, что позволяет IRC самостоятельно обслуживать свои обязательства. Как следствие, акционеры Петропавловска будут рассматривать потенциальную сделку только при условии получения дополнительной спекулятивной прибыли. Деконсолидация IRC в дальнейшем положительно отразится на оценке кредитного качества Петропавловска со стороны рейтинговых агентств, поскольку позволит снизить значение общего долга компании (в данный момент гарантия по кредиту IRC завышает общий долг по методологии рейтинговых агентств)

Петропавловск заметно улучшил корпоративное управление. Компания сформировала новую команду по общению с инвесторами, подняла уровень информационной открытости

Эмитент предпринимает ряд шагов по повышению ликвидности своих акций. В частности, в последнее время произошли изменения в структуре акционеров. Так, фонд Sothic снизил долю в уставном капитале с 9,36% до 0,54%. В свою очередь в число собственников вошел суверенный фонд Абу-Даби (ADIA). Его доля в последние месяцы варьируется от 4,5% до 2,91%. Дополнительно Петропавловск рассматривает возможность листинга на ММВБ

С учетом вышеперечисленных факторов мы ожидаем, что скоро увидим положительные рейтинговые действия в отношении Петропавловска. Напомним, что во 2П19 S&P и Fitch уже изменили прогноз по рейтингу компании на «позитивный». Таким образом, если ближайшие публикации по операционным и финансовым результатам компании за 2019 г. укажут на продолжение тренда по укреплению финансового профиля, за ними может последовать повышение рейтинга до «В». Это, безусловно, позитивно скажется на восприятии риска эмитента участниками рынка. Таким образом мы ожидаем, что положительная переоценка выпуска Petropavlovsk 22 продолжится. Наш новый целевой уровень цены составляет 106%.

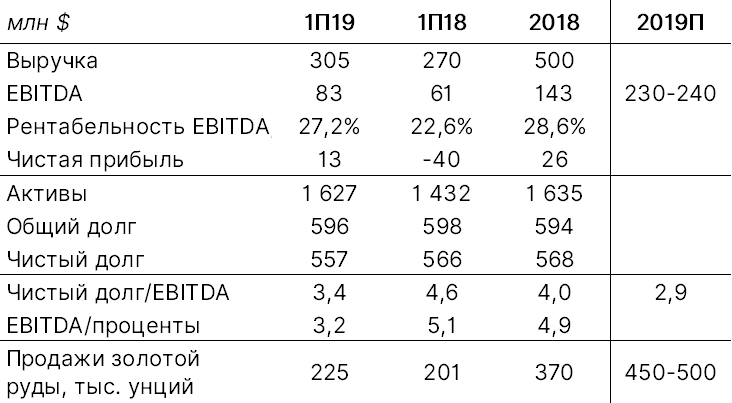

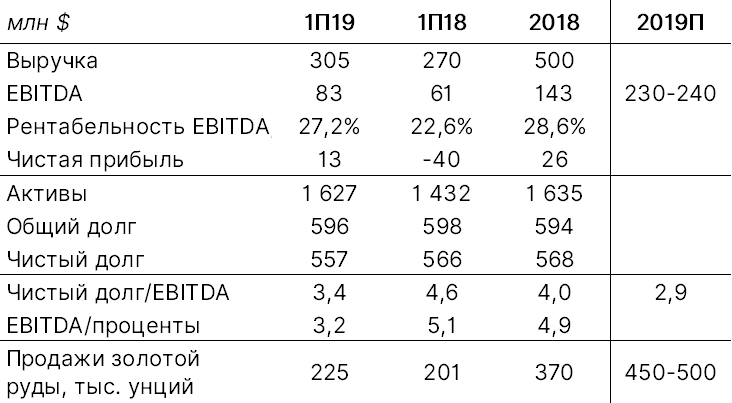

Основные финансовые и производственные показатели Петропавловска

В последнее время в кредитном профиле эмитента произошел ряд дополнительных позитивных изменений:

Запущенный в конце 2018 г. комплекс автоклавного окисления (POX) продолжает наращивать масштабы производства, перерабатывая как собственное, так и закупаемое сырье. В настоящее время контракты на покупку концентрата заключены с компаниями из России (Полюс) и Казахстана. Общий законтрактованный объем концентрата третьих лиц в 2019 г. составит около 38 тыс. т. Менеджмент активно работает над заключением новых контрактов на поставку. Цель на 2020 г. - 130 тыс. т.

Процесс снижения долговой нагрузки успешно продолжается. По оценкам менеджмента, по итогам 2019 г. соотношение чистый долг/EBITDA опустилось до 2,9х против 4х в 2018г. Петропавловск ставит своей целью сокращение левериджа до 2х (по показателю чистый долг/EBITDA) в течение ближайших двух лет. Достижению этого значения будет способствовать сокращение потребностей в инвестициях после успешного запуска ряда крупных проектов, а также рост операционных показателей в условиях сохраняющейся благоприятной ценовой конъюнктуры.

Компания продолжает искать покупателя на долю в IRC (31,1%). В то же время операционные показатели дочерней структуры в последнее время растут, что позволяет IRC самостоятельно обслуживать свои обязательства. Как следствие, акционеры Петропавловска будут рассматривать потенциальную сделку только при условии получения дополнительной спекулятивной прибыли. Деконсолидация IRC в дальнейшем положительно отразится на оценке кредитного качества Петропавловска со стороны рейтинговых агентств, поскольку позволит снизить значение общего долга компании (в данный момент гарантия по кредиту IRC завышает общий долг по методологии рейтинговых агентств)

Петропавловск заметно улучшил корпоративное управление. Компания сформировала новую команду по общению с инвесторами, подняла уровень информационной открытости

Эмитент предпринимает ряд шагов по повышению ликвидности своих акций. В частности, в последнее время произошли изменения в структуре акционеров. Так, фонд Sothic снизил долю в уставном капитале с 9,36% до 0,54%. В свою очередь в число собственников вошел суверенный фонд Абу-Даби (ADIA). Его доля в последние месяцы варьируется от 4,5% до 2,91%. Дополнительно Петропавловск рассматривает возможность листинга на ММВБ

С учетом вышеперечисленных факторов мы ожидаем, что скоро увидим положительные рейтинговые действия в отношении Петропавловска. Напомним, что во 2П19 S&P и Fitch уже изменили прогноз по рейтингу компании на «позитивный». Таким образом, если ближайшие публикации по операционным и финансовым результатам компании за 2019 г. укажут на продолжение тренда по укреплению финансового профиля, за ними может последовать повышение рейтинга до «В». Это, безусловно, позитивно скажется на восприятии риска эмитента участниками рынка. Таким образом мы ожидаем, что положительная переоценка выпуска Petropavlovsk 22 продолжится. Наш новый целевой уровень цены составляет 106%.

Основные финансовые и производственные показатели Петропавловска

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба