8 марта 2020 AfterShock

План «Б» мировой Реконкисты стартовал 20 января 2017 года! Он заключается в мировом стагфляционном шоке, сопровождающемся рукотворным экспортом стагфляции из США во вне, когда:

1) В США будет расти промпроизводство, за счет развала такового в сегодняшних индустриальных странах;

2) Начнется усиление мировой инфляции издержек, выражающейся в росте цен на все ресурсы и энергию на фоне нового КУЕ в США, которым будут субсидироваться сырье и энергия для тех, кто разместит производства в США и примет участие в масштабных инфраструктурных проектах во славу «Мэйк Америка Грэйт Эгейн»!

3) Экономики вне США и дальше будет давить спиралевидная усиливающаяся дефляция…

Уж, и не знаю, читатель, что в этой кризисной круговерти на сегодня главное, на что нужно было бы обратить твое драгоценное внимание. Пожалуй, сегодня после традиционных пунктов обзора рассмотрю некоторые свои давние и не очень прогнозы...

*****

I. Стагфляционный обзор:

Март 2019 года: промпроизводство - 31, дефляция - 9, розница - 8, торговля - 15.

Апрель 2019 года: промпроизводство – 32, дефляция – 7, розница – 10, торговля – 11.

Май 2019 года: промпроизводство - 32, дефляция - 9, розница - 16, торговля - 9.

Июнь 2019 года: промпроизводство - 38, дефляция - 20, розница - 11, торговля - 11.

Июль 2019 года: промпроизводство - 37, дефляция - 40, розница - 14, торговля -11.

Август 2019 года: промпроизводство - 46, дефляция - 37, розница - 11, торговля - 12.

Сентябрь 2019 года: промпроизводство - 52, дефляция - 41, розница - 14, торговля - 10.

Октябрь 2019 года: промпроизводство - 54, дефляция - 42, розница - 14, торговля - 10.

Ноябрь 2019 года: промпроизводство - 54, дефляция - 45, розница - 12, торговля - 14.

Декабрь 2019 года: промпроизводство - 60, дефляция - 37, розница - 14, торговля - 10.

Январь 2020 года: промпроизводство - 49, дефляция - 32, розница - 9, торговля - 14.

Февраль 2020 года: промпроизводство - 44, дефляция - 24, розница - 8, торговля - 7.

Март 2020 года: промпроиводство - 18, дефляция - 4, розница - 4, торговля - 9.

Прошла только одна неделя марта, и делать какие-то фундаментальные выводы из показателей индикатора "Негатив" рановато, поэтому пробегусь по пунктам обзорно:

1. Промпроизводство ожидаемо деградирует: начинают сказываться те самые разрывы цепочек логистики. Хотя, есть и "светлый лучик в темном царстве": наконец-то существенно повысился показатель объема производственных заказов в Германии: причем рекордным с января 2005 года образом!

2. Значение сектора дефляции также прогнозируемо снижается, о чем нам говорили масштабные вливания ликвидности практически всеми ведущими центробанками мира.

3. Не удивляет и растущий негатив в мировой торговле - те самые разрывы цепочек логистики в поставках. Грубо говоря, много где возить за границу было просто нечего.

*****

II. Стагфляционная обстановка.

1. "Мировая резня PMI-бензопилой".

Выходящие в начале каждого месяца данные позволяют с некоторой долей вероятности заглянуть в будущее показателей мировой индустрии. На этот раз цифры говорят о том, что количество негатива в реальном производстве будет с ускорением увеличиваться. В прошлых двух статьях я выкладывал данные по экономике Японии. За этим "сырьевым нищебродом" слежку не брошу, а на этот раз отдельно приведу статистику по Китаю, которая успела выйти в марте к сегодняшнему дню:

Хотя многие читатели напомнят о "корона-кризисе", но, как говорил один известный советский тренер по ножному мячу:

"Самое красивое в футболе - это счет на табло!"

2. Индикатор "Паразит".

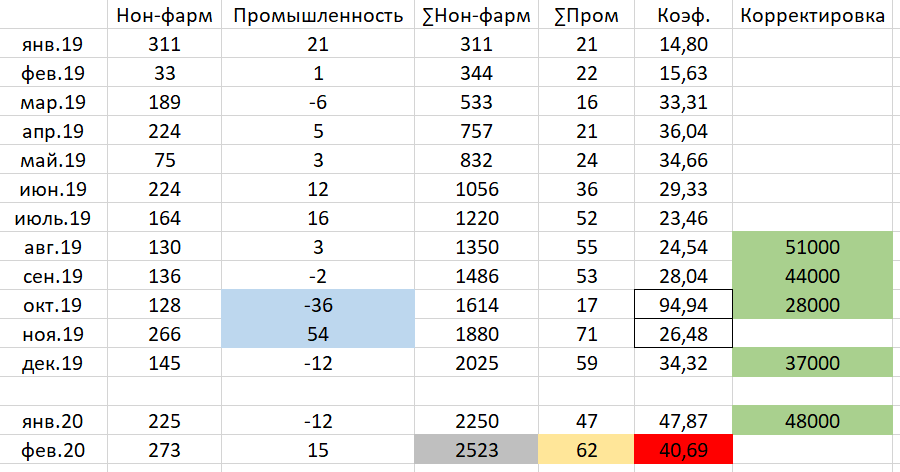

Как правило, в первую пятницу каждого месяца выходят данные по безработице в США (Нон-фарм). А это значит, что мы можем рассмотреть показатели нашего индикатора "Паразит". Напомню, что данный индикатор наблюдает за раздуваемым в США пузырем паразитарных рабочих мест, а его значение рассчитывается, как отношение общего количества вновь созданных рабочих мест к новым местам в обрабатывающей промышленности. Итак:

Изменение числа занятых в несельскохозяйственном секторе США в феврале: +273.000.

Количество рабочих мест в обрабатывающей промышленности США в феврале: +15.000.

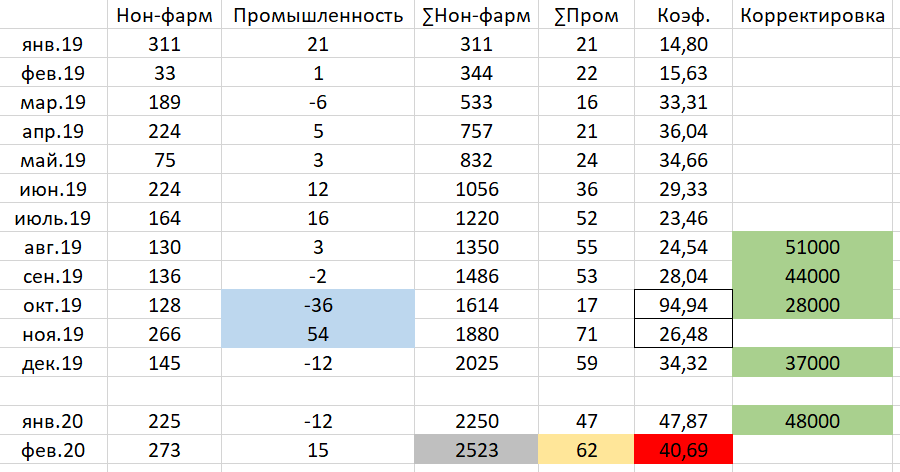

Итоговая таблица:

С января 2019 года всего создано 2523 тысячи (обозначено серым) новых рабочих места (без учета корректировки, обозначена зеленым). А в обрабатывающей промышленности появилось 62 тысячи (обозначено желтым). И это - за 14 месяцев! Как там в "твиттере Трампа": "JOBS! JOBS! JOBS!" Такая, вот, MAGA, когда на одно производящее рабочее место в общем создается более 40! Хотел бы тут уточнить:

1) Корректировку рабочих мест я не учитываю.

2) В общие места входят и места в строительном секторе. Но все-равно, показатель "Паразит", конечно же, удручает.

Посмотрим краткую выжимку с сайта статистики США:

3. Тупики Грэйт Эгейн.

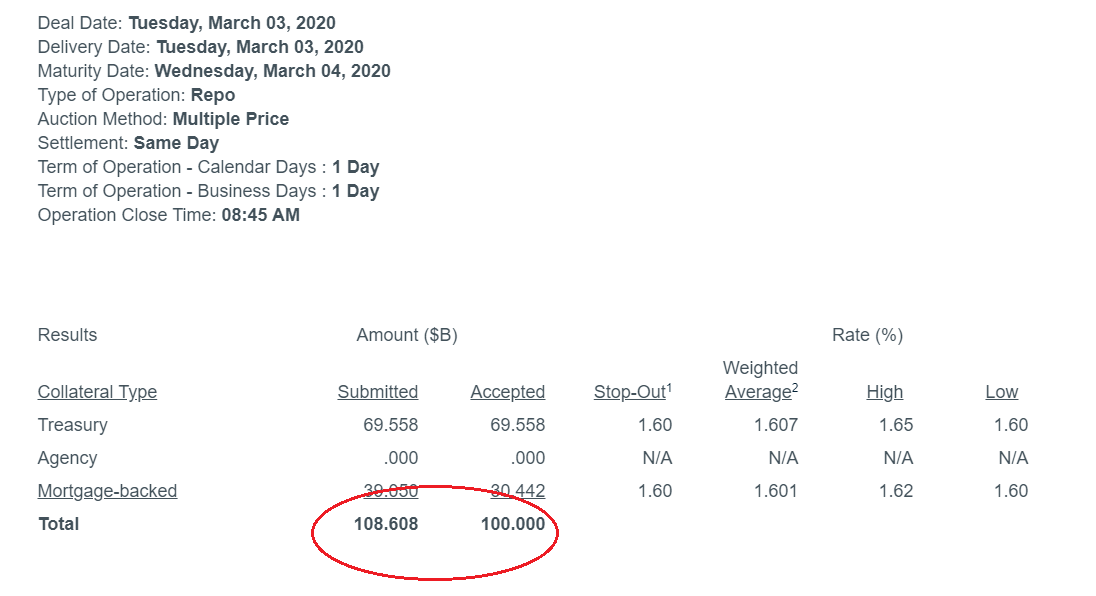

1) РЕПОкалипсис.

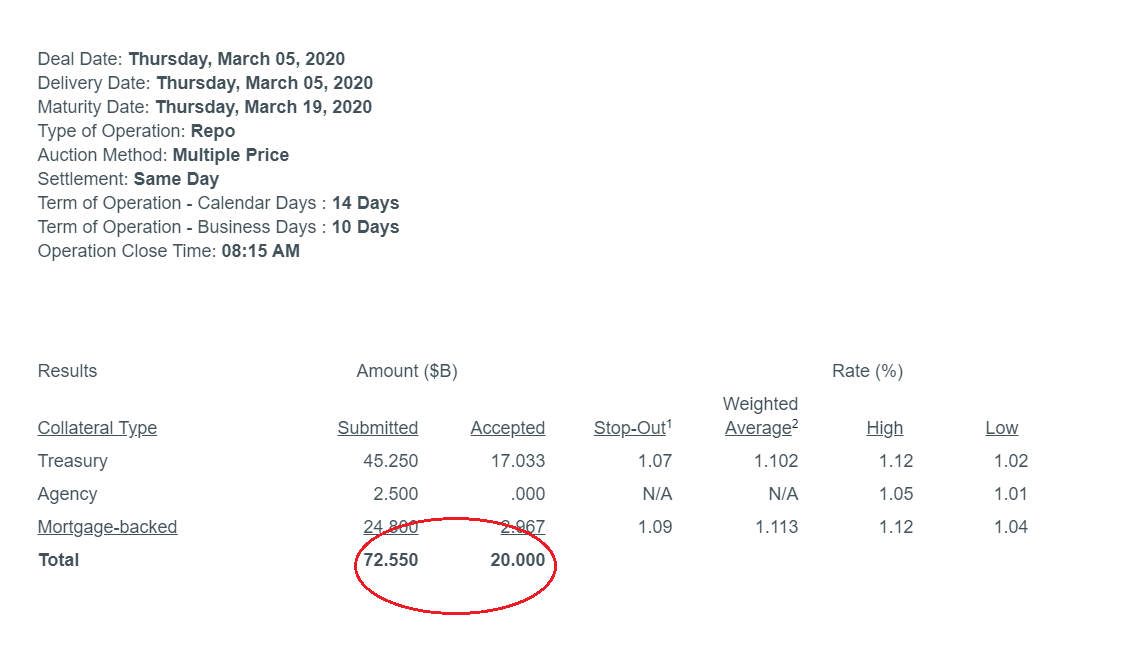

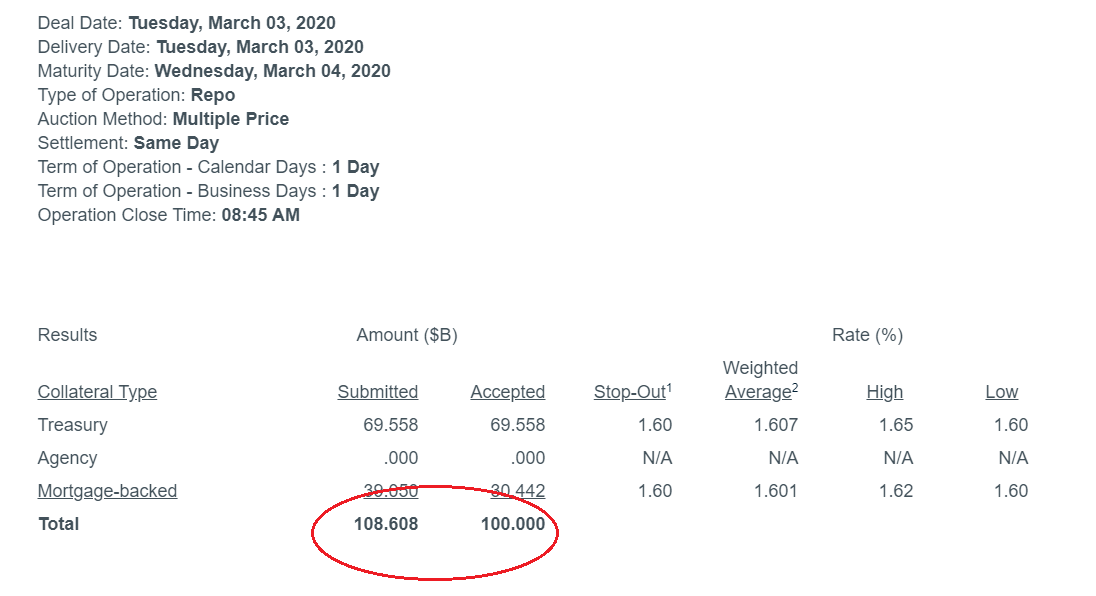

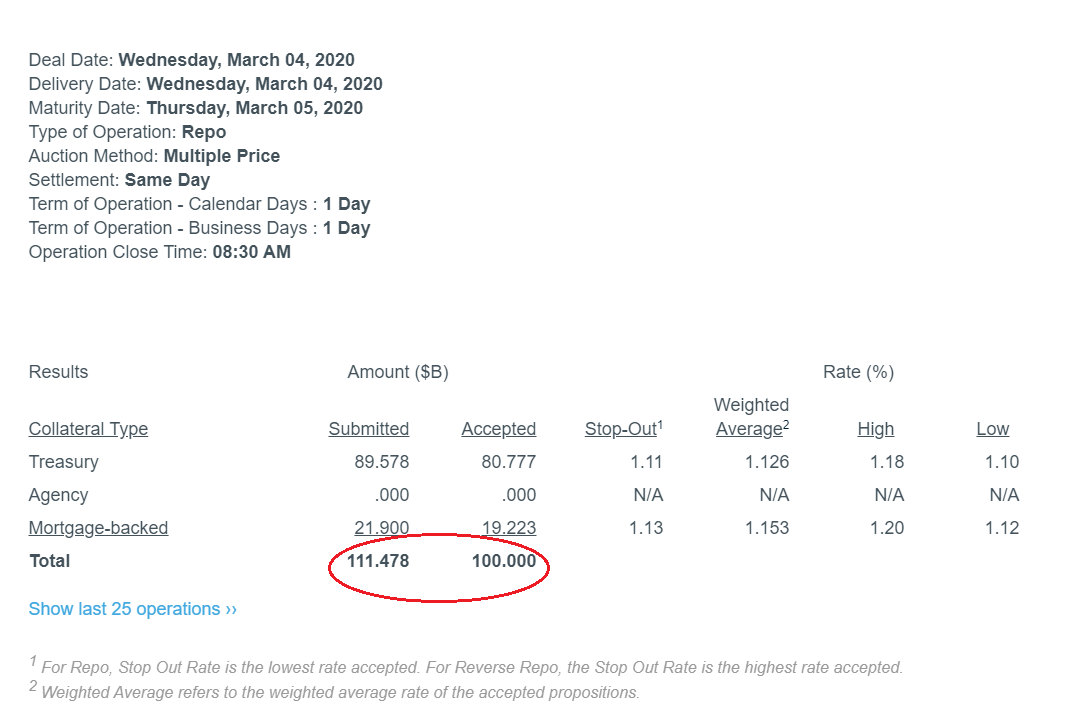

Смелый банкир Джероми Пауэлл еще в прошлом году обнародовал свой план постепенного снижения уровня РЕПО к апрелю. Но, как показали последние истерики на рынке ликвидности, и как я ранее прогнозировал, этим планам сбыться не дано. В прошлых двух статьях я уже приводил данные о так называемой "переподписке", когда уровень заявок на очередное РЕПО значительно превышал выделяемый ФРБ Нью-Йорка уровень ликвидности. Однако, тогда разговор шел об аукционах на двухнедельные РЕПО. На прошедшей неделе грянул гром во вторник, 3-го марта, уже на однодневном РЕПО:

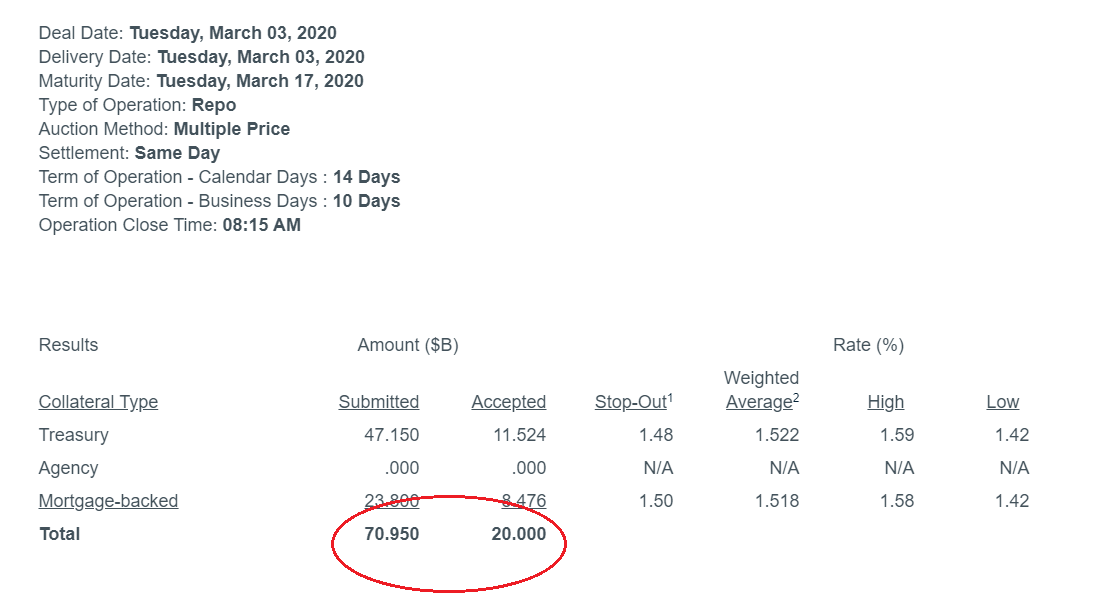

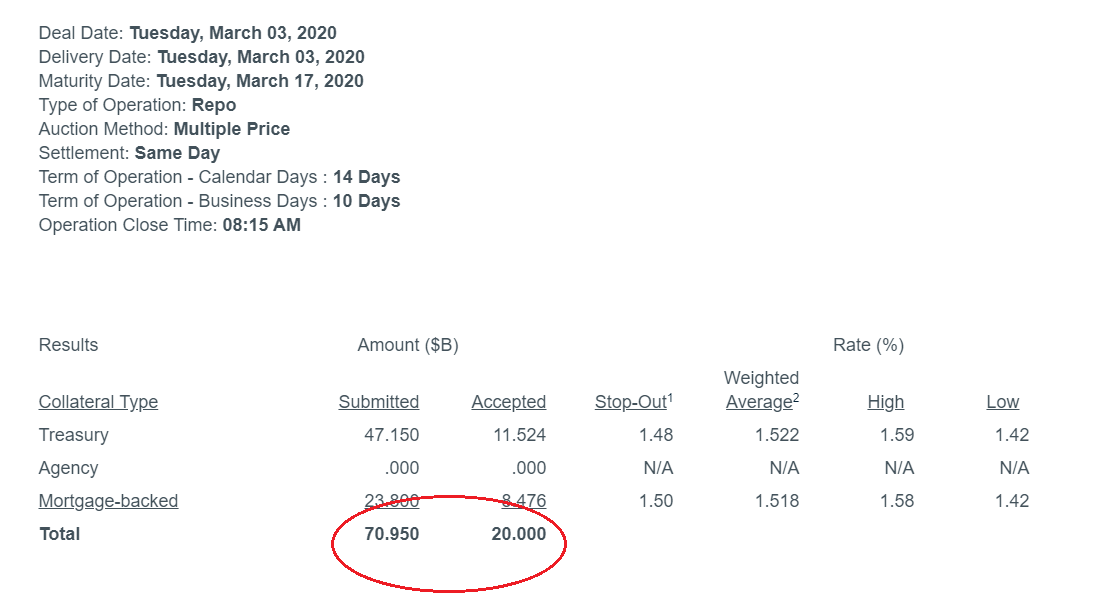

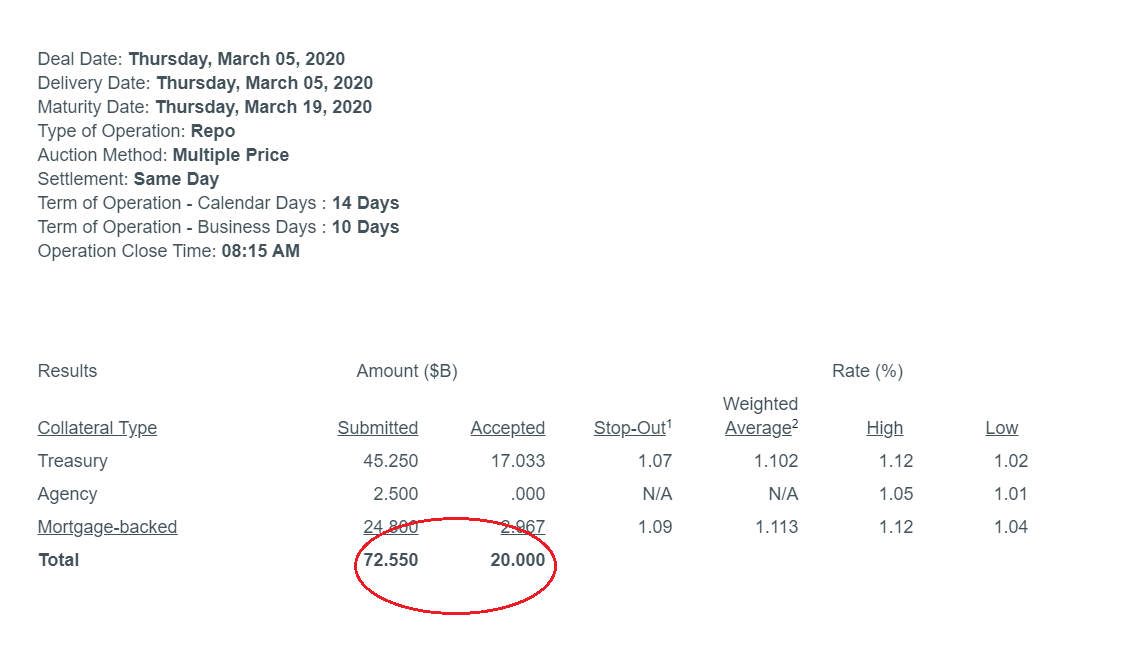

Масла в огонь подлил РЕПО на 14 суток в тот же день:

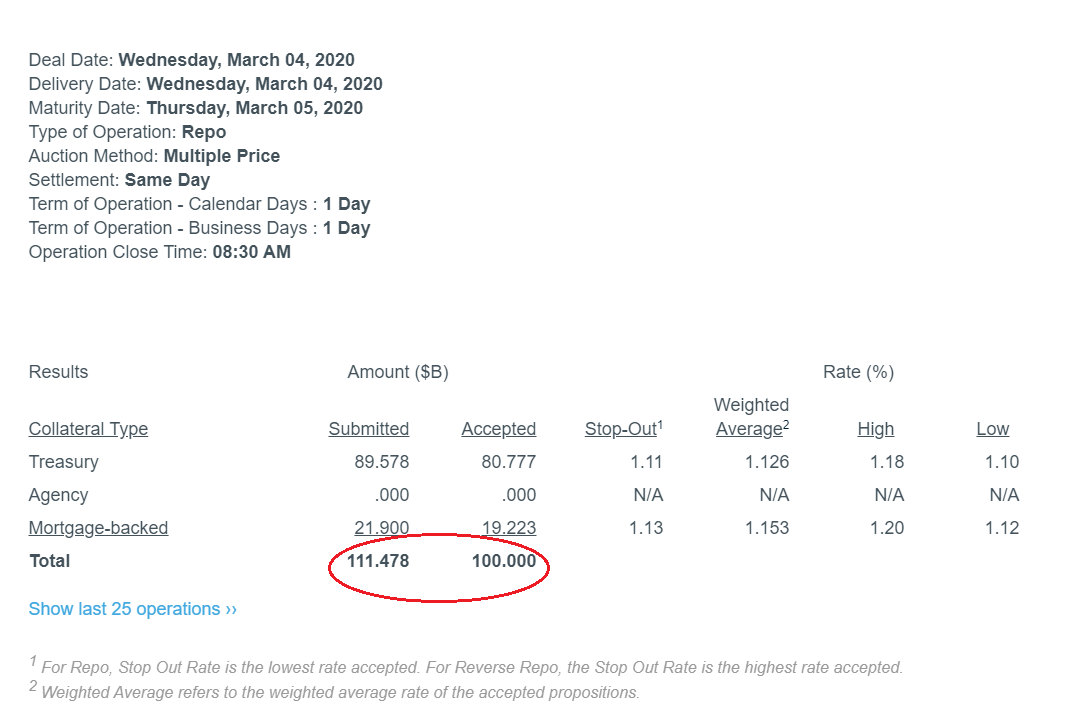

Видимо, обстановка была настолько взрывоопасной, что ФРС, впервые с 2008 года на внеочередном совещании снизила ключевую ставку сразу на 0,5%. Как ты думаешь, читатель, это помогло? Нет! На следующий день все повторилось:

И окончательный удар:

2) "Трампо твиттер".

Некоторое время молчавший "твиттерный хулиган" на прошлой неделе опять разразился истериками на предмет монетарной политики ФРС:

И даже экстренное снижение ставки во вторник не утолила предвыборной жажды Трампа:

*****

III. "Лыко да мочало - начинай сначала!"

Чтобы понять всю трагичность для банд ростовщиков ситуации на сегодняшний день рассмотрим график основного фондового индекса США - S&P500.

На графике обозначены:

1 - первое снижение ставки в новом цикле 31 июля 2019 года с 2,50% до 2,25%.

2 - второе снижение ставки в новом цикле 18 сентября 2019 года с 2,25% до 2,00%.

3 - третье снижение ставки в новом цикле 30 октября 2019 года с 2,00% до 1,75%.

4 - четвертое снижение ставки в новом цикле 3 марта 2020 года с 1,75% до 1,25%.

S1 - начало 16 сентября 2019 года однодневных РЕПО.

S2 - заявление ФРС от 20 сентября о начале двухнедельных РЕПО.

S3 - заявление ФРС от 25 сентября 2019 года об увеличении однодневных РЕПО с 75 до 100 миллиардов, а 14-ти дневных с 30 до 60 миллиардов.

S4 - заявление ФРС от 11 октября 2019 года о начале "Не QE".

"Не QE" - начало 15 октября 2019 года количественного смягчения.

Мой анализ графика показывает следующее:

1. Все четыре последних снижения ключевой ставки ФРС происходили при достижении котировок основного фондового индекса США узкого диапазона (две красные линии): 2980-3050. Предполагаю, что долгий "нырок" под нижнюю границу указанного диапазона грозил неконтролируемым обвалом, от чего некоторые действия ФРС: объявление РЕПО, начало "Не QE", последнее снижение ставки, - носили чрезвычайный характер.

2. Уровень 2850, который обозначен черной линией - это "линия Мажино" для ФРС. Снижение котировок ниже 2850 будет означать, что американский центробанк полностью потерял контроль над ситуацией. Поэтому, при приближении цены к этому уровню, уверен, вызовет очередную чрезвычайную реакцию ведомства Джероми Пауэлла.

3. Попытка три раза снизить ставку для поддержания рынков: 1, 2 и 4, - приводили к обратной реакции: индекс S&P500 начинал валиться, о чем говорят участки: 1-А, 2-Б, 4-В. В случае 2 не помогло даже РЕПО. Такая реакция мировой ростовщической общественности, на мой взгляд, говорит о том, что снижение ключевой ставки воспринимается рынком, как признание Федрезервом факта наличия кризисных угроз. Только в случае третьего снижения ставки, когда таковая была поддержана "Не QE", удалось вывести индекс на повышательный тренд.

4. Такое поведение индекса говорит о том, что в самое ближайшее время очередное снижение ключевой ставки нужно будет поддержать новым количественным смягчением!

5. Четыре снижения ставки, РЕПО и "Не QE" хватило ненадолго - всего-то на семь месяцев: индекс S&P500 находится на том же уровне, что и 31 июля 2019 года, когда был начат новый цикл количественного смягчения снижением ключевой ставки ФРС. Судя по графику, Джероми Пауэллу придется начинать поддержку мировых пузырей снова, но с более слабых позиций:

"Лыко да мочало - начинай сначала!"

*****

Выводы и прогнозы.

1. Ситуация в мировой экономике продолжит ухудшаться.

2. В самое ближайшее время ФРС снова начнет попытки поддержать обрушение мировой финансовой системы очередными РЕПО, QE и снижениями ключевой ставки.

А теперь рассмотрю некоторые мои прошлые прогнозы.

I. Прогнозы, сделанные неделю назад, 01 марта 2020 года:

2. В самое ближайшее время мировые финансовые власти приступят к монетарному и фискальному смягчению.

3. ФРС будет вынуждена снизить ключевую ставку самое позднее на ближайшем заседании.

Ровно через два дня, 03 марта 2020 года, Федрезерв снизил ключевую ставку на 0,5%.

6. Любые монетарные меры ФРС станут давить на котировки индекса доллара, ускоряя продвижение этой ничем не обеспеченной валюты к девальвации.

На уходящей неделе индекс доллара снизился.

II. Прогноз от 23 февраля 2020 года.

Тогда я рассмотрел статистические показатели по экономике Японии и сделал такой прогноз:

6. Прогнозирую дальнейшее смягчение монетарной политики Японского ЦБ с ускорением работы печатного станка.

Через неделю мой прогноз подтвердился:

III. Базовые прогнозы на год.

3. В течение 2020 года ФРС снова начнет снижать ключевую ставку. Очень велика вероятность того, что в Конгрессе начнется рассмотрение закона, предоставляющего ФРС право прямого выкупа с рынка акций, корпоративных облигаций и прочего деривативного мусора.

Как видно сегодня: первая часть этого прогноза уже сбылась. Что же касается второй части (прямой выкуп акций), то вокруг этого вопроса начинается нездоровая суета:

Я себе представляю отчет о балансе ФРС, где есть пункт: акции TESLA!

"Как тебе такое, Илон Маск!"(с)

Далее:

Интересно, имеют ли финансовые структуры, где сильно влияние демократов, отношение к раздуванию мировой корона-кризисной истерии. Очень на это похоже!

Следующий прогноз:

9. Большая вероятность того, что уже этой весной начнется обрушение мировой финансовой системы, косвенно подтверждается и тем, что Послание Президента Федеральному собранию России перенесено на необычно ранний срок - 15 января. Это может объясняться тем, что в условиях старта ожидаемого краха наполнение самого Послания должно быть совершенно другим, чем то, что мы услышим уже совсем скоро, и что донести до нас и всего мирового сообщества крайне необходимо, а поэтому готовится в авральном порядке.

На уходящей неделе, судя по прошлым годам, было идеальное время для оглашения Послания. Конечно же, сейчас мои предположения прозвучат слишком конспирологически, но представьте: если бы оглашение произошло в прошлый четверг, 5 марта, и в собрании пара человек с температурой чихнули бы, то нужно было бы запереть на карантин: Президента, его Администрацию, Госдуму, Совет Федерации, правительство, губернаторов... Практически всю верховную власть! Неужели уже в середине декабря нечто было известно?

IV. Прогноз двухлетней давности.

03 марта 2018 года, я сделал, как тогда казалось, крайне смелый прогноз относительно ключевой ставки на основании рассмотрения так называемого "главного графика" ("Какой индикатор показывает грядущий кризис со 100%-ной вероятностью?"):

Пока еще тот прогноз не исполнился, но назвать его в сегодняшней обстановке "слишком смелым" уже нельзя. Половину пути до отрицательных значений: от 2,25% до 1,25%, - ключевая ставка ФРС США проскакала всего-то за семь месяцев. А сегодняшнее мировое финансовое время ускоряется с неистовой силой...

Тик-так, тик-так, мистер Пауэлл!

1) В США будет расти промпроизводство, за счет развала такового в сегодняшних индустриальных странах;

2) Начнется усиление мировой инфляции издержек, выражающейся в росте цен на все ресурсы и энергию на фоне нового КУЕ в США, которым будут субсидироваться сырье и энергия для тех, кто разместит производства в США и примет участие в масштабных инфраструктурных проектах во славу «Мэйк Америка Грэйт Эгейн»!

3) Экономики вне США и дальше будет давить спиралевидная усиливающаяся дефляция…

Уж, и не знаю, читатель, что в этой кризисной круговерти на сегодня главное, на что нужно было бы обратить твое драгоценное внимание. Пожалуй, сегодня после традиционных пунктов обзора рассмотрю некоторые свои давние и не очень прогнозы...

*****

I. Стагфляционный обзор:

Март 2019 года: промпроизводство - 31, дефляция - 9, розница - 8, торговля - 15.

Апрель 2019 года: промпроизводство – 32, дефляция – 7, розница – 10, торговля – 11.

Май 2019 года: промпроизводство - 32, дефляция - 9, розница - 16, торговля - 9.

Июнь 2019 года: промпроизводство - 38, дефляция - 20, розница - 11, торговля - 11.

Июль 2019 года: промпроизводство - 37, дефляция - 40, розница - 14, торговля -11.

Август 2019 года: промпроизводство - 46, дефляция - 37, розница - 11, торговля - 12.

Сентябрь 2019 года: промпроизводство - 52, дефляция - 41, розница - 14, торговля - 10.

Октябрь 2019 года: промпроизводство - 54, дефляция - 42, розница - 14, торговля - 10.

Ноябрь 2019 года: промпроизводство - 54, дефляция - 45, розница - 12, торговля - 14.

Декабрь 2019 года: промпроизводство - 60, дефляция - 37, розница - 14, торговля - 10.

Январь 2020 года: промпроизводство - 49, дефляция - 32, розница - 9, торговля - 14.

Февраль 2020 года: промпроизводство - 44, дефляция - 24, розница - 8, торговля - 7.

Март 2020 года: промпроиводство - 18, дефляция - 4, розница - 4, торговля - 9.

Прошла только одна неделя марта, и делать какие-то фундаментальные выводы из показателей индикатора "Негатив" рановато, поэтому пробегусь по пунктам обзорно:

1. Промпроизводство ожидаемо деградирует: начинают сказываться те самые разрывы цепочек логистики. Хотя, есть и "светлый лучик в темном царстве": наконец-то существенно повысился показатель объема производственных заказов в Германии: причем рекордным с января 2005 года образом!

2. Значение сектора дефляции также прогнозируемо снижается, о чем нам говорили масштабные вливания ликвидности практически всеми ведущими центробанками мира.

3. Не удивляет и растущий негатив в мировой торговле - те самые разрывы цепочек логистики в поставках. Грубо говоря, много где возить за границу было просто нечего.

*****

II. Стагфляционная обстановка.

1. "Мировая резня PMI-бензопилой".

Выходящие в начале каждого месяца данные позволяют с некоторой долей вероятности заглянуть в будущее показателей мировой индустрии. На этот раз цифры говорят о том, что количество негатива в реальном производстве будет с ускорением увеличиваться. В прошлых двух статьях я выкладывал данные по экономике Японии. За этим "сырьевым нищебродом" слежку не брошу, а на этот раз отдельно приведу статистику по Китаю, которая успела выйти в марте к сегодняшнему дню:

1. Индекс деловой активности в производственном секторе (PMI) Китая: 35,7.

Исторический негативный рекорд! (01.12.2008 -38,8).

2. Индекс деловой активности в производственном секторе (PMI) Китая от Caixin: 40,3.

Исторический негативный рекорд!

3. Индекс деловой активности в непроизводственном секторе Китая: 29,6.

Исторический негативный рекорд!

Даже в кризис 2008 года минимальное значение не опускалось ниже 50,80!

4. China Composite Purchasing Managers' Index (PMI): 28,9.

Исторический негативный рекорд!

45Индекс деловой активности в секторе услуг (PMI) Китая от Caixin: 26,5.

Исторический негативный рекорд!

6. Объём экспорта Китая (г/г): -17,2%.

7. Объём импорта Китая (г/г): -4,0%.

Исторический негативный рекорд! (01.12.2008 -38,8).

2. Индекс деловой активности в производственном секторе (PMI) Китая от Caixin: 40,3.

Исторический негативный рекорд!

3. Индекс деловой активности в непроизводственном секторе Китая: 29,6.

Исторический негативный рекорд!

Даже в кризис 2008 года минимальное значение не опускалось ниже 50,80!

4. China Composite Purchasing Managers' Index (PMI): 28,9.

Исторический негативный рекорд!

45Индекс деловой активности в секторе услуг (PMI) Китая от Caixin: 26,5.

Исторический негативный рекорд!

6. Объём экспорта Китая (г/г): -17,2%.

7. Объём импорта Китая (г/г): -4,0%.

Хотя многие читатели напомнят о "корона-кризисе", но, как говорил один известный советский тренер по ножному мячу:

"Самое красивое в футболе - это счет на табло!"

2. Индикатор "Паразит".

Как правило, в первую пятницу каждого месяца выходят данные по безработице в США (Нон-фарм). А это значит, что мы можем рассмотреть показатели нашего индикатора "Паразит". Напомню, что данный индикатор наблюдает за раздуваемым в США пузырем паразитарных рабочих мест, а его значение рассчитывается, как отношение общего количества вновь созданных рабочих мест к новым местам в обрабатывающей промышленности. Итак:

Изменение числа занятых в несельскохозяйственном секторе США в феврале: +273.000.

Количество рабочих мест в обрабатывающей промышленности США в феврале: +15.000.

Итоговая таблица:

С января 2019 года всего создано 2523 тысячи (обозначено серым) новых рабочих места (без учета корректировки, обозначена зеленым). А в обрабатывающей промышленности появилось 62 тысячи (обозначено желтым). И это - за 14 месяцев! Как там в "твиттере Трампа": "JOBS! JOBS! JOBS!" Такая, вот, MAGA, когда на одно производящее рабочее место в общем создается более 40! Хотел бы тут уточнить:

1) Корректировку рабочих мест я не учитываю.

2) В общие места входят и места в строительном секторе. Но все-равно, показатель "Паразит", конечно же, удручает.

Посмотрим краткую выжимку с сайта статистики США:

В феврале произошел заметный прирост рабочих мест в сфере здравоохранения и социальной помощи, питания услуги и питьевые места, государственные, строительные, профессиональные и технические услуги и финансовая деятельность.

1) Занятость в сфере здравоохранения и социальной помощи увеличилась на 57 000 в феврале.

2) Услуги общественного питания и места для питья добавили 53 000 рабочих мест в феврале.

3) В феврале занятость в правительстве увеличилась на 45 000.

4) Строительство добавило 42 000 рабочих мест в феврале.

5) В феврале занятость в профессиональных и технических службах увеличилась на 32 000 человек.

6) Занятость в финансовой деятельности увеличилась на 26 000 в феврале

1) Занятость в сфере здравоохранения и социальной помощи увеличилась на 57 000 в феврале.

2) Услуги общественного питания и места для питья добавили 53 000 рабочих мест в феврале.

3) В феврале занятость в правительстве увеличилась на 45 000.

4) Строительство добавило 42 000 рабочих мест в феврале.

5) В феврале занятость в профессиональных и технических службах увеличилась на 32 000 человек.

6) Занятость в финансовой деятельности увеличилась на 26 000 в феврале

3. Тупики Грэйт Эгейн.

1) РЕПОкалипсис.

Смелый банкир Джероми Пауэлл еще в прошлом году обнародовал свой план постепенного снижения уровня РЕПО к апрелю. Но, как показали последние истерики на рынке ликвидности, и как я ранее прогнозировал, этим планам сбыться не дано. В прошлых двух статьях я уже приводил данные о так называемой "переподписке", когда уровень заявок на очередное РЕПО значительно превышал выделяемый ФРБ Нью-Йорка уровень ликвидности. Однако, тогда разговор шел об аукционах на двухнедельные РЕПО. На прошедшей неделе грянул гром во вторник, 3-го марта, уже на однодневном РЕПО:

Масла в огонь подлил РЕПО на 14 суток в тот же день:

Видимо, обстановка была настолько взрывоопасной, что ФРС, впервые с 2008 года на внеочередном совещании снизила ключевую ставку сразу на 0,5%. Как ты думаешь, читатель, это помогло? Нет! На следующий день все повторилось:

И окончательный удар:

2) "Трампо твиттер".

Некоторое время молчавший "твиттерный хулиган" на прошлой неделе опять разразился истериками на предмет монетарной политики ФРС:

03.03.2020 Центральный банк Австралии снизил процентные ставки и заявил, что, скорее всего, еще больше ослабит ситуацию, чтобы компенсировать ситуацию с коронавирусом в Китае и его замедлением. Они снизились до 0,5%, рекордно низкого уровня. Другие страны делают то же самое, если не больше. Наш Федеральный Резерв заставляет нас ....

.... платить по более высоким ставкам, чем многие другие, когда мы должны платить меньше. Жесткий по отношению к нашим экспортерам и ставит США в невыгодное конкурентное положение. Должно быть наоборот. Должен облегчить и урезать ставку большой. Джером Пауэлл, возглавляемый Федеральным резервом, назвал это неправильно с первого дня. Печально!

.... платить по более высоким ставкам, чем многие другие, когда мы должны платить меньше. Жесткий по отношению к нашим экспортерам и ставит США в невыгодное конкурентное положение. Должно быть наоборот. Должен облегчить и урезать ставку большой. Джером Пауэлл, возглавляемый Федеральным резервом, назвал это неправильно с первого дня. Печально!

И даже экстренное снижение ставки во вторник не утолила предвыборной жажды Трампа:

03.03.2020 Федеральный резерв сокращает ставку, но должен еще больше ослабить и, что самое важное, привести в соответствие с другими странами / конкурентами. Мы не играем на ровном поле. Несправедливо по отношению к США. Наконец-то пришло время Федеральному резерву возглавить. Больше ослабления и резки!

*****

III. "Лыко да мочало - начинай сначала!"

Чтобы понять всю трагичность для банд ростовщиков ситуации на сегодняшний день рассмотрим график основного фондового индекса США - S&P500.

На графике обозначены:

1 - первое снижение ставки в новом цикле 31 июля 2019 года с 2,50% до 2,25%.

2 - второе снижение ставки в новом цикле 18 сентября 2019 года с 2,25% до 2,00%.

3 - третье снижение ставки в новом цикле 30 октября 2019 года с 2,00% до 1,75%.

4 - четвертое снижение ставки в новом цикле 3 марта 2020 года с 1,75% до 1,25%.

S1 - начало 16 сентября 2019 года однодневных РЕПО.

S2 - заявление ФРС от 20 сентября о начале двухнедельных РЕПО.

S3 - заявление ФРС от 25 сентября 2019 года об увеличении однодневных РЕПО с 75 до 100 миллиардов, а 14-ти дневных с 30 до 60 миллиардов.

S4 - заявление ФРС от 11 октября 2019 года о начале "Не QE".

"Не QE" - начало 15 октября 2019 года количественного смягчения.

Мой анализ графика показывает следующее:

1. Все четыре последних снижения ключевой ставки ФРС происходили при достижении котировок основного фондового индекса США узкого диапазона (две красные линии): 2980-3050. Предполагаю, что долгий "нырок" под нижнюю границу указанного диапазона грозил неконтролируемым обвалом, от чего некоторые действия ФРС: объявление РЕПО, начало "Не QE", последнее снижение ставки, - носили чрезвычайный характер.

2. Уровень 2850, который обозначен черной линией - это "линия Мажино" для ФРС. Снижение котировок ниже 2850 будет означать, что американский центробанк полностью потерял контроль над ситуацией. Поэтому, при приближении цены к этому уровню, уверен, вызовет очередную чрезвычайную реакцию ведомства Джероми Пауэлла.

3. Попытка три раза снизить ставку для поддержания рынков: 1, 2 и 4, - приводили к обратной реакции: индекс S&P500 начинал валиться, о чем говорят участки: 1-А, 2-Б, 4-В. В случае 2 не помогло даже РЕПО. Такая реакция мировой ростовщической общественности, на мой взгляд, говорит о том, что снижение ключевой ставки воспринимается рынком, как признание Федрезервом факта наличия кризисных угроз. Только в случае третьего снижения ставки, когда таковая была поддержана "Не QE", удалось вывести индекс на повышательный тренд.

4. Такое поведение индекса говорит о том, что в самое ближайшее время очередное снижение ключевой ставки нужно будет поддержать новым количественным смягчением!

5. Четыре снижения ставки, РЕПО и "Не QE" хватило ненадолго - всего-то на семь месяцев: индекс S&P500 находится на том же уровне, что и 31 июля 2019 года, когда был начат новый цикл количественного смягчения снижением ключевой ставки ФРС. Судя по графику, Джероми Пауэллу придется начинать поддержку мировых пузырей снова, но с более слабых позиций:

"Лыко да мочало - начинай сначала!"

*****

Выводы и прогнозы.

1. Ситуация в мировой экономике продолжит ухудшаться.

2. В самое ближайшее время ФРС снова начнет попытки поддержать обрушение мировой финансовой системы очередными РЕПО, QE и снижениями ключевой ставки.

А теперь рассмотрю некоторые мои прошлые прогнозы.

I. Прогнозы, сделанные неделю назад, 01 марта 2020 года:

2. В самое ближайшее время мировые финансовые власти приступят к монетарному и фискальному смягчению.

3. ФРС будет вынуждена снизить ключевую ставку самое позднее на ближайшем заседании.

Ровно через два дня, 03 марта 2020 года, Федрезерв снизил ключевую ставку на 0,5%.

6. Любые монетарные меры ФРС станут давить на котировки индекса доллара, ускоряя продвижение этой ничем не обеспеченной валюты к девальвации.

На уходящей неделе индекс доллара снизился.

II. Прогноз от 23 февраля 2020 года.

Тогда я рассмотрел статистические показатели по экономике Японии и сделал такой прогноз:

6. Прогнозирую дальнейшее смягчение монетарной политики Японского ЦБ с ускорением работы печатного станка.

Через неделю мой прогноз подтвердился:

02.03.2020 Банк Японии фактически вмешался, чтобы стабилизировать рынки, и с открытием резкого падения Nikkei, Банк Японии запустил рекордную интервенцию на фондовом рынке и купил рекордное количество японских фондовых ETF в понедельник, центральный банк. данные показали. Действительно, согласно Reuters, в дополнение к своей небольшой ежедневной покупке ETF, нацеленной на «стимулирование капиталовложений компаний», Банк Японии купил 100,2 млрд. Иен ($ 926 млн.) ETF, намного больше, чем обычно покупает 70-74 млрд. Иен, которые он обычно покупает.

III. Базовые прогнозы на год.

3. В течение 2020 года ФРС снова начнет снижать ключевую ставку. Очень велика вероятность того, что в Конгрессе начнется рассмотрение закона, предоставляющего ФРС право прямого выкупа с рынка акций, корпоративных облигаций и прочего деривативного мусора.

Как видно сегодня: первая часть этого прогноза уже сбылась. Что же касается второй части (прямой выкуп акций), то вокруг этого вопроса начинается нездоровая суета:

06.03.2020 Три недели назад бывший председатель ФРС Джанет Йеллен зародила мысль о том, что во время следующего кризиса ФРС должна рассмотреть вопрос о расширении ассортимента активов, которые она будет покупать, прежде всего, покупки акций.

… идея покупки акций ФРС сейчас стоит на повестке дня, пример Бостонского президента ФРБ Эрика Розенгрена: он поддержал Йеллен и сказал, что ФРС следует разрешить покупать более широкий спектр активов - либо путем изменения мандата, либо с помощью механизма, позволяющего ему покупать акции, - если у него нет достаточных боеприпасов для борьбы с рецессией с процентной ставкой. сокращения и покупки облигаций.

… идея покупки акций ФРС сейчас стоит на повестке дня, пример Бостонского президента ФРБ Эрика Розенгрена: он поддержал Йеллен и сказал, что ФРС следует разрешить покупать более широкий спектр активов - либо путем изменения мандата, либо с помощью механизма, позволяющего ему покупать акции, - если у него нет достаточных боеприпасов для борьбы с рецессией с процентной ставкой. сокращения и покупки облигаций.

Я себе представляю отчет о балансе ФРС, где есть пункт: акции TESLA!

"Как тебе такое, Илон Маск!"(с)

Далее:

4. Главным геополитическим событием, которое уже начало определять ситуацию в мировой финансовой системе, станут выборы в США в ноябре наступившего года.

а) У демократов только два варианта не допустить переизбрания Трампа:

i. Физическое устранение конкурента.

ii. Резкий обвал фондовых индексов США, поскольку именно рост фондовых площадок Трамп называет своим главным достижением в экономике.

б) Начало рукотворного обвала рынков через подконтрольные демократам структуры должно начаться не позднее весны, ибо позже инерция экономики может не позволить до выборов добиться должного влияния падения торговых площадок на электорат действующего президента.

в) Если Трампу и ФРС удастся удержать биржевые площадки от обвала, то Трамп уверенно переизбирается, при прочих на сегодня существующих условиях.

а) У демократов только два варианта не допустить переизбрания Трампа:

i. Физическое устранение конкурента.

ii. Резкий обвал фондовых индексов США, поскольку именно рост фондовых площадок Трамп называет своим главным достижением в экономике.

б) Начало рукотворного обвала рынков через подконтрольные демократам структуры должно начаться не позднее весны, ибо позже инерция экономики может не позволить до выборов добиться должного влияния падения торговых площадок на электорат действующего президента.

в) Если Трампу и ФРС удастся удержать биржевые площадки от обвала, то Трамп уверенно переизбирается, при прочих на сегодня существующих условиях.

Интересно, имеют ли финансовые структуры, где сильно влияние демократов, отношение к раздуванию мировой корона-кризисной истерии. Очень на это похоже!

Следующий прогноз:

9. Большая вероятность того, что уже этой весной начнется обрушение мировой финансовой системы, косвенно подтверждается и тем, что Послание Президента Федеральному собранию России перенесено на необычно ранний срок - 15 января. Это может объясняться тем, что в условиях старта ожидаемого краха наполнение самого Послания должно быть совершенно другим, чем то, что мы услышим уже совсем скоро, и что донести до нас и всего мирового сообщества крайне необходимо, а поэтому готовится в авральном порядке.

На уходящей неделе, судя по прошлым годам, было идеальное время для оглашения Послания. Конечно же, сейчас мои предположения прозвучат слишком конспирологически, но представьте: если бы оглашение произошло в прошлый четверг, 5 марта, и в собрании пара человек с температурой чихнули бы, то нужно было бы запереть на карантин: Президента, его Администрацию, Госдуму, Совет Федерации, правительство, губернаторов... Практически всю верховную власть! Неужели уже в середине декабря нечто было известно?

IV. Прогноз двухлетней давности.

03 марта 2018 года, я сделал, как тогда казалось, крайне смелый прогноз относительно ключевой ставки на основании рассмотрения так называемого "главного графика" ("Какой индикатор показывает грядущий кризис со 100%-ной вероятностью?"):

«Однако, как мне видится, большинство не увидели того «Послания», которое несет картинка. А оно таково: простой прогноз вытекает из широко известного техническим аналитикам так называемого метода «измеренного движения», где практически все биржевые инструменты двигаются зигзагообразно, а начальный и конечный участки зигзага примерно равны. Так и на графике ключевой ставки ФРС можно наблюдать следование такому принципу:

Движение А-Б примерно равно движению В-Г;

Движение В-Г примерно равно движению Д-Е, и так далее…

6) Введение Федрезервом Политики отрицательных процентных ставок – неизбежно, что вызовет гиперинфляцию доллара.

Движение А-Б примерно равно движению В-Г;

Движение В-Г примерно равно движению Д-Е, и так далее…

6) Введение Федрезервом Политики отрицательных процентных ставок – неизбежно, что вызовет гиперинфляцию доллара.

Пока еще тот прогноз не исполнился, но назвать его в сегодняшней обстановке "слишком смелым" уже нельзя. Половину пути до отрицательных значений: от 2,25% до 1,25%, - ключевая ставка ФРС США проскакала всего-то за семь месяцев. А сегодняшнее мировое финансовое время ускоряется с неистовой силой...

Тик-так, тик-так, мистер Пауэлл!

http://aftershock.su/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба