10 апреля 2020 goldenfront.ru

В этот кризис многие задумываются о золоте… потому что золото – актив тихой гавани. И мы в Casey Research советуем всегда иметь в портфеле золото (в том числе физический металл).

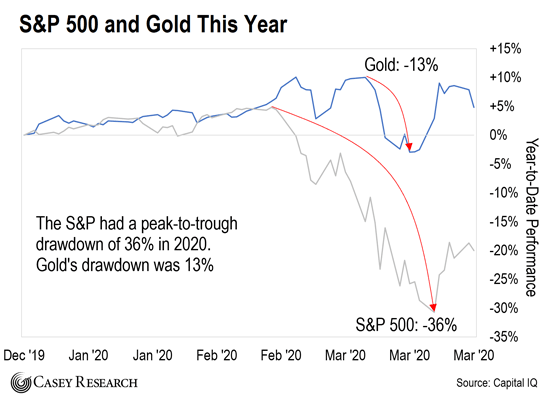

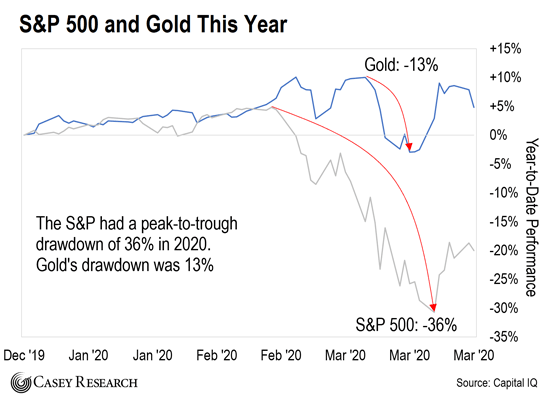

В последнее время инвесторы были обеспокоены поведением золота во время пандемии. Но позвольте вас заверить… золото как страховка от катастрофы по-прежнему работает так, как следует.

Взгляните на график, сравнивающий S&P 500 и цену золота с начала года:

S&P 500 и золото в этом году

Изменение с начала года

Золото: -13%

S&P 500: -36%

S&P в 2020 г. с пика до минимума упал на 36%, золото – на 13%

Источник: Capital IQ

Цена золота упала на 13%... тогда как S&P упал на болезненных 36%. Очевидно, какое падение я бы выбрал.

Акции золотодобывающих компаний также попали под удар.

Но я покажу, почему они сейчас по-прежнему отличная ставка…

Золотые акции в действии

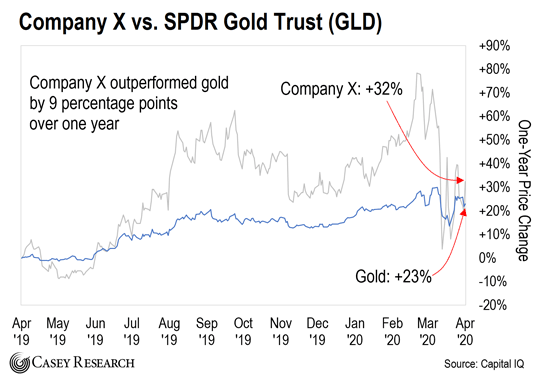

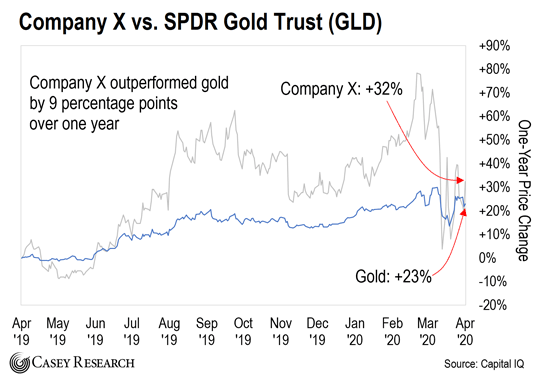

Покупая золотые акции, вы ожидаете, что они превзойдут сам металл. Вы хотите, чтобы график цены акций выглядел как-то так:

Компания X против SPDR Gold Trust (GLD)

Годовое изменение цены

Компания X: +32%

Золото: +23%

Компания X за год превзошла золото на 9 процентных пунктов (п. п.)

Источник: Capital IQ

Компания X – это реальная компания из портфеля нашего подразделения International Speculator, возглавляемого геологом и специалистом по товарным ресурсам Дейвом Форестом (Dave Forest). Цена акций Компании X колебалась больше, чем цена золота… и именно так выглядит на практике эффект рычага.

Но что такое рычаг? Рад, что вы спросили…

Говоря о рычаге, мы имеем в виду умножение показателей. Например, когда золото растет, золотодобывающие акции, привязанные к его цене, растут еще больше.

Когда золото падает, золотодобывающие акции падают больше.

Что бы ни делала цена золота, золотодобывающие акции делают то же в больших пропорциях.

Именно поэтому акции Компании X за предыдущий год выросли на 32%, тогда как золото – на 23%. Такое опережение на 9 п. п. – это и есть эффект рычага.

До текущего кризиса разница была еще больше. Состоянием на 21 февраля рост акций Компании X составлял 78%, на 51 п. п. больше, чем у золота.

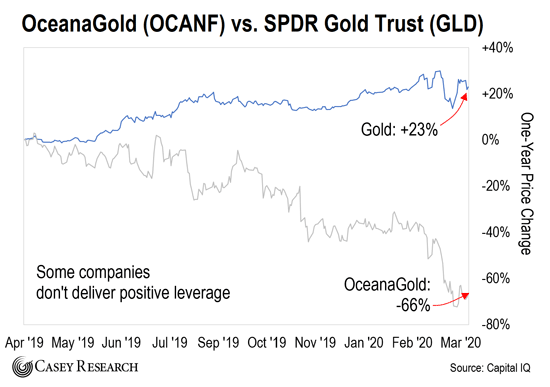

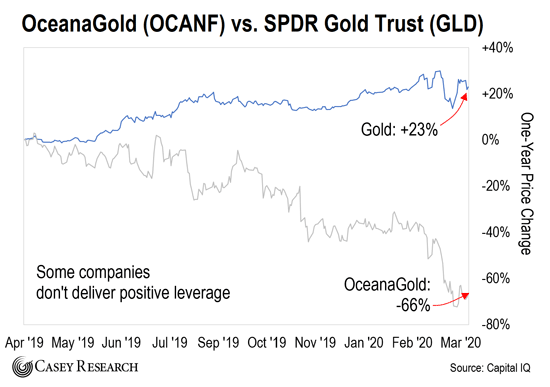

Однако часто можно увидеть следующее:

Годовое изменение цены

Золото: +23%

OceanaGold: -66%

Некоторые компании не демонстрируют положительный эффект рычага

Источник: Capital IQ

Хотя для OceanaGold все еще может измениться, это отвратительный график. Хорошая новость в том, что ни в одном из портфелей Casey Research акций OceanaGold нет.

Но мы держим немало золотых акций.

Как же мы выбираем таких победителей, как на первом графике? Есть три главных фактора, составляющих мою стратегию тройного рычага: рычаг цены… рычаг эффективности… и человеческий рычаг.

Чтобы найти выигрышные акции, нужно основательное сочетание всех трех факторов.

Давайте же посмотрим, как можно увеличить свой золотой рычаг и заработать больше, инвестируя в золотые акции.

Фактор №1: рычаг цены

Рычаг цены выглядит, как на первом графике: цена акций компании движется больше, чем золото.

Но картинки недостаточно. Как аналитик, я предпочитаю все представлять в цифрах. Поэтому я также смотрю на «золотую бету».

«Золотая бета» – это цифра, показывающая, как исторически цена акций компании была связана с ценой золота.

Если цена акций компании росла на 2%, когда цена золота росла на 1%, и такое отношение сохранялось долгое время, то у компании высокая «золотая бета».

Так что я изучил золотодобытчиков и выбрал тех, у кого самая высокая «золотая бета». Разумеется, большинство из них показали лучшие результаты, чем золото.

Но этого недостаточно.

Ни в одной индустрии нет такой единственной цифры, какая давала бы исчерпывающую информацию…

Фактор №2: рычаг эффективности

Таким образом, нужно также смотреть на фундаментальные показатели. Тогда как «золотая бета» исключительно относится к цене, нужно рассмотреть то, что за ней стоит: горнодобывающий бизнес и его экономику.

Чтобы найти золотые компании с лучшим фундаментальным рычагом, я рассмотрел золотодобытчиков с самыми большими денежными затратами – $600 и выше.

Денежные затраты – это прямые издержки компаний на добычу унции золота.

Я использовал $600, чтобы отфильтровать золотодобытчиков с низкими затратами, не имеющими рычага данного рода. Их доход с ростом или падением цены золота меняется не так сильно, как у компаний с высокими затратами.

Попросту говоря, компании с самыми высокими издержками – и самой малой прибыльностью – должны лучше всего реагировать на рост цены золота. Если цена золота вырастет на 10%, доход компании с большим операционным рычагом может вырасти, скажем, на 15%.

Так что один из способов выбрать компании с большим рычагом эффективности – рассмотреть компании с высокими денежными затратами. Их прибыльность сейчас низкая, но должна улучшиться быстрее, чем продажи, если цена золота вырастет.

Таким образом, именно это я и сделал. Из всех рассмотренных компаний я выбрал те, у кого денежные затраты в 2019 г. были $600 и выше.

В итоге получилось около 30 компаний.

Но я пока не рассказал о еще одном критичном элементе…

Фактор №3: «человеческий» рычаг

Основатель Casey Research Даг Кейси (Doug Casey) подвергает компании суровому тесту на основе 9 критериев… И «люди» – это первый фактор, который он рассматривает при анализе компаний, и неспроста.

Если у руля компании нет правильных людей, то она не стоит внимания.

И эти люди должны иметь надлежащую мотивацию, чтобы обеспечивать эффективность компании. Другими словами, они должны вознаграждаться за свои достижения.

Владение акциями – один из лучших способов это сделать. Чем больше стоимости компания приносит акционерам, тем больше зарабатывают ее менеджеры. В выигрыше все.

Именно поэтому я искал золотодобытчиков, где члены команды владеют большим процентом акций компании.

Но не у всех компаний менеджеры держат большой процент акций. Другими словами, немало управляющих команд недостаточно мотивированы, чтобы работать наилучшим образом.

Так что я позаботился, чтобы выбрать компании с наибольшей заинтересованностью менеджеров по данным Capital IQ.

Такова последняя составляющая моего подхода «тройного рычага».

И вот что я обнаружил…

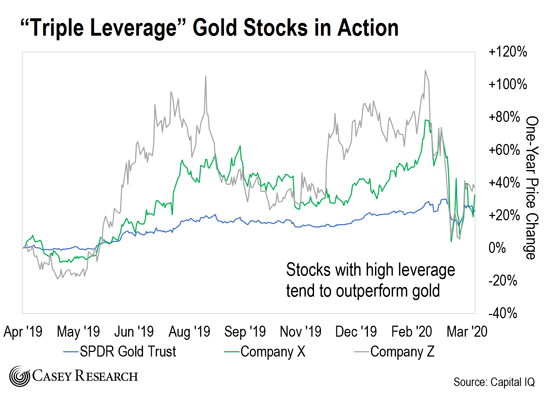

Итоговая картина

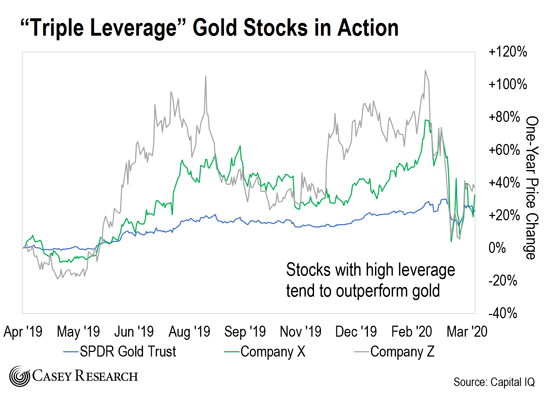

Две компании выделялись среди остальных, если говорить о рычаге… и неудивительно, что обе представлены в портфелях Casey Research…

Компания X (опять же, представленная в портфеле International Speculator) и еще одна из портфеля Strategic Investor… назовем ее Компанией Z.

Хотя у них не были самые высокие оценки в каждой группе, в целом они выглядели сильными.

И неудивительно, что это отражено на графике их акций:

Золотые акции «тройного рычага» в действии

Годовое изменение цены

Акции с большим рычагом обычно превосходят золото

SPDR Gold Trust, Компания X, Компания Z

Источник: Capital IQ

Обе компании превзошли золото в 2019 г. и пока превосходят в 2020 г. – причем намного. Компания X опережает золото на 9 п. п., а Компания Z – на 14 п. п.

Сейчас хорошее время, чтобы присмотреться к золотодобывающим компаниям. Если ищете простой способ к ним приобщиться, обратите внимание на индексный фонд Van Eck Vectors Gold Miners (GDX). Он держит корзину золотых акций… только имейте в виду, что не все они прошли мой тест тройного рычага.

Но когда текущая нестабильность пройдет, золотые акции – особенно те, что прошли мой тест тройного рычага, – смогут показать взрывной рост.

В последнее время инвесторы были обеспокоены поведением золота во время пандемии. Но позвольте вас заверить… золото как страховка от катастрофы по-прежнему работает так, как следует.

Взгляните на график, сравнивающий S&P 500 и цену золота с начала года:

S&P 500 и золото в этом году

Изменение с начала года

Золото: -13%

S&P 500: -36%

S&P в 2020 г. с пика до минимума упал на 36%, золото – на 13%

Источник: Capital IQ

Цена золота упала на 13%... тогда как S&P упал на болезненных 36%. Очевидно, какое падение я бы выбрал.

Акции золотодобывающих компаний также попали под удар.

Но я покажу, почему они сейчас по-прежнему отличная ставка…

Золотые акции в действии

Покупая золотые акции, вы ожидаете, что они превзойдут сам металл. Вы хотите, чтобы график цены акций выглядел как-то так:

Компания X против SPDR Gold Trust (GLD)

Годовое изменение цены

Компания X: +32%

Золото: +23%

Компания X за год превзошла золото на 9 процентных пунктов (п. п.)

Источник: Capital IQ

Компания X – это реальная компания из портфеля нашего подразделения International Speculator, возглавляемого геологом и специалистом по товарным ресурсам Дейвом Форестом (Dave Forest). Цена акций Компании X колебалась больше, чем цена золота… и именно так выглядит на практике эффект рычага.

Но что такое рычаг? Рад, что вы спросили…

Говоря о рычаге, мы имеем в виду умножение показателей. Например, когда золото растет, золотодобывающие акции, привязанные к его цене, растут еще больше.

Когда золото падает, золотодобывающие акции падают больше.

Что бы ни делала цена золота, золотодобывающие акции делают то же в больших пропорциях.

Именно поэтому акции Компании X за предыдущий год выросли на 32%, тогда как золото – на 23%. Такое опережение на 9 п. п. – это и есть эффект рычага.

До текущего кризиса разница была еще больше. Состоянием на 21 февраля рост акций Компании X составлял 78%, на 51 п. п. больше, чем у золота.

Однако часто можно увидеть следующее:

Годовое изменение цены

Золото: +23%

OceanaGold: -66%

Некоторые компании не демонстрируют положительный эффект рычага

Источник: Capital IQ

Хотя для OceanaGold все еще может измениться, это отвратительный график. Хорошая новость в том, что ни в одном из портфелей Casey Research акций OceanaGold нет.

Но мы держим немало золотых акций.

Как же мы выбираем таких победителей, как на первом графике? Есть три главных фактора, составляющих мою стратегию тройного рычага: рычаг цены… рычаг эффективности… и человеческий рычаг.

Чтобы найти выигрышные акции, нужно основательное сочетание всех трех факторов.

Давайте же посмотрим, как можно увеличить свой золотой рычаг и заработать больше, инвестируя в золотые акции.

Фактор №1: рычаг цены

Рычаг цены выглядит, как на первом графике: цена акций компании движется больше, чем золото.

Но картинки недостаточно. Как аналитик, я предпочитаю все представлять в цифрах. Поэтому я также смотрю на «золотую бету».

«Золотая бета» – это цифра, показывающая, как исторически цена акций компании была связана с ценой золота.

Если цена акций компании росла на 2%, когда цена золота росла на 1%, и такое отношение сохранялось долгое время, то у компании высокая «золотая бета».

Так что я изучил золотодобытчиков и выбрал тех, у кого самая высокая «золотая бета». Разумеется, большинство из них показали лучшие результаты, чем золото.

Но этого недостаточно.

Ни в одной индустрии нет такой единственной цифры, какая давала бы исчерпывающую информацию…

Фактор №2: рычаг эффективности

Таким образом, нужно также смотреть на фундаментальные показатели. Тогда как «золотая бета» исключительно относится к цене, нужно рассмотреть то, что за ней стоит: горнодобывающий бизнес и его экономику.

Чтобы найти золотые компании с лучшим фундаментальным рычагом, я рассмотрел золотодобытчиков с самыми большими денежными затратами – $600 и выше.

Денежные затраты – это прямые издержки компаний на добычу унции золота.

Я использовал $600, чтобы отфильтровать золотодобытчиков с низкими затратами, не имеющими рычага данного рода. Их доход с ростом или падением цены золота меняется не так сильно, как у компаний с высокими затратами.

Попросту говоря, компании с самыми высокими издержками – и самой малой прибыльностью – должны лучше всего реагировать на рост цены золота. Если цена золота вырастет на 10%, доход компании с большим операционным рычагом может вырасти, скажем, на 15%.

Так что один из способов выбрать компании с большим рычагом эффективности – рассмотреть компании с высокими денежными затратами. Их прибыльность сейчас низкая, но должна улучшиться быстрее, чем продажи, если цена золота вырастет.

Таким образом, именно это я и сделал. Из всех рассмотренных компаний я выбрал те, у кого денежные затраты в 2019 г. были $600 и выше.

В итоге получилось около 30 компаний.

Но я пока не рассказал о еще одном критичном элементе…

Фактор №3: «человеческий» рычаг

Основатель Casey Research Даг Кейси (Doug Casey) подвергает компании суровому тесту на основе 9 критериев… И «люди» – это первый фактор, который он рассматривает при анализе компаний, и неспроста.

Если у руля компании нет правильных людей, то она не стоит внимания.

И эти люди должны иметь надлежащую мотивацию, чтобы обеспечивать эффективность компании. Другими словами, они должны вознаграждаться за свои достижения.

Владение акциями – один из лучших способов это сделать. Чем больше стоимости компания приносит акционерам, тем больше зарабатывают ее менеджеры. В выигрыше все.

Именно поэтому я искал золотодобытчиков, где члены команды владеют большим процентом акций компании.

Но не у всех компаний менеджеры держат большой процент акций. Другими словами, немало управляющих команд недостаточно мотивированы, чтобы работать наилучшим образом.

Так что я позаботился, чтобы выбрать компании с наибольшей заинтересованностью менеджеров по данным Capital IQ.

Такова последняя составляющая моего подхода «тройного рычага».

И вот что я обнаружил…

Итоговая картина

Две компании выделялись среди остальных, если говорить о рычаге… и неудивительно, что обе представлены в портфелях Casey Research…

Компания X (опять же, представленная в портфеле International Speculator) и еще одна из портфеля Strategic Investor… назовем ее Компанией Z.

Хотя у них не были самые высокие оценки в каждой группе, в целом они выглядели сильными.

И неудивительно, что это отражено на графике их акций:

Золотые акции «тройного рычага» в действии

Годовое изменение цены

Акции с большим рычагом обычно превосходят золото

SPDR Gold Trust, Компания X, Компания Z

Источник: Capital IQ

Обе компании превзошли золото в 2019 г. и пока превосходят в 2020 г. – причем намного. Компания X опережает золото на 9 п. п., а Компания Z – на 14 п. п.

Сейчас хорошее время, чтобы присмотреться к золотодобывающим компаниям. Если ищете простой способ к ним приобщиться, обратите внимание на индексный фонд Van Eck Vectors Gold Miners (GDX). Он держит корзину золотых акций… только имейте в виду, что не все они прошли мой тест тройного рычага.

Но когда текущая нестабильность пройдет, золотые акции – особенно те, что прошли мой тест тройного рычага, – смогут показать взрывной рост.

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба