4 мая 2020 DollarCollapse.com Рубино Джон

Сторонники твердых денег заявляли, что «Федеральная резервная система (ФРС) не может печатать золото» практически еще с отмены последнего золотого стандарта в 1971 г. Но за пределами нашего узкого круга никто не обращал на это внимания, и вместо этого все фокусировались на том, что ФРС может печатать: триллионы долларов, вполне подходящих для покупки всего, чего может пожелать кредитоспособный человек. Перефразируя старую шутку из шоу Saturday Night Live: «Бумажная валюта была для меня очень, очень хороша».

Однако реакция центральных банков мира на этот последний кризис – фактически неограниченное создание валюты, чтобы покупать/спасать все подряд – похоже, ошеломила даже тех, кто в прошлом считал агрессивно легкие деньги чем-то однозначно хорошим:

Такая перемена настроений потенциально важна как минимум по двум причинам:

1) Подавляющее большинство инвесторов – это любители, что неудивительно. Мало кто умеет ремонтировать автомобили, диагностировать болезни или управлять деньгами. Мы доверяем все это специалистам, и в мире денег такие специалисты, пользующиеся доверием большинства людей, традиционно игнорировали или критиковали драгоценные металлы, потому что они не приносят дивидендов или других денежных потоков. Поэтому в обычные времена традиционные фондовые менеджеры предпочитают не иметь с ними дела.

Но сейчас те же фондовые менеджеры, напуганные перспективой стремительного роста долга и непредсказуемой волатильности, посматривают в сторону тихих гаваней, таких как драгметаллы. Или, как в случае BofA, мчатся к ним во весь дух. А значит, 99% инвесторов, которые не знали о существовании золота или которых от него отговаривали их финансовые консультанты, теперь слышат, что его нужно покупать.

2) Суммы денег, находящихся в игре, намного превосходят количество доступного металла и деривативов, таких как горнодобывающие акции.

Хотя в хранилищах по всему миру немало золота, 99% его не продается, потому что оно нужно центральным банкам, чтобы обеспечить свои валюты (и они сейчас чистые покупатели), тогда как владельцы ювелирных изделий обычно держат свои семейные реликвии независимо от спотовой цены металла.

Между тем рынок серебра слишком мал, чтобы обращать на него внимание в сравнении с такими классами активов, как акции и облигации. Вероятно, все доступное инвестиционное физическое серебро поместится в яму, которую образует грядущий обвал мусорных облигаций сланцевой нефти, и еще останется место для всех честных компаний, добывающих серебро.

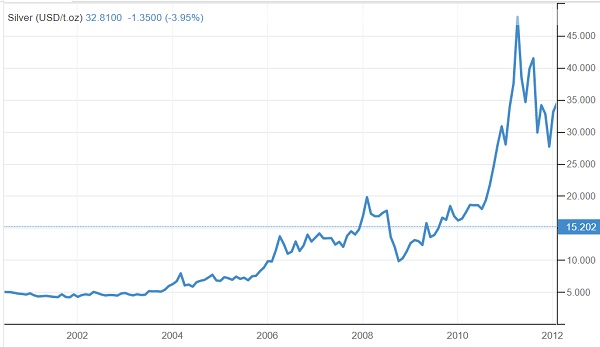

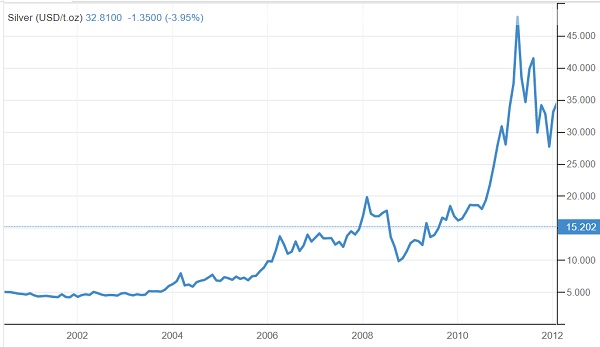

Вывод? Масса «универсальных» денег вот-вот начнет гнаться за сравнительно крохотным предложением монетарных металлов и соответствующих акций. Для золота это хорошо, а для серебра – просто замечательно, так как в последний раз, когда оно стало популярным, оно учетверилось:

Серебро (доллар США/унция)

При этом подавляющее большинство финансовых консультантов тогда его игнорировали. Сейчас же, когда драгметаллы неожиданно вошли в моду, их рост может стать феноменальным.

Однако реакция центральных банков мира на этот последний кризис – фактически неограниченное создание валюты, чтобы покупать/спасать все подряд – похоже, ошеломила даже тех, кто в прошлом считал агрессивно легкие деньги чем-то однозначно хорошим:

«ФРС не может печатать золото»: как желтый металл может достичь $3,000 – на 50% больше текущего рекорда (‘TheFed can’t print gold’: How the yellow metal could hit $3,000 — 50% above the current record)

В отчете под заголовком «ФРС не может печатать золото» (The Fed can’t print gold) Bank of America (BofA) поднял свою 18-месячную цель цены на золото до $3,000 за унцию – более чем на 50% выше текущего рекорда.

Банк поднял свою цель с предыдущих $2,000, так как политики по всему миру запустили фискальное и кредитно-денежное стимулирование огромных масштабов, чтобы помочь экономикам, пострадавшим от коронавируса.

«Так как экономическая производительность резко сокращается, стремительно растут бюджетные расходы и балансы центральных банков удваиваются, бумажные валюты могут оказаться под давлением, – говорят в отчете такие аналитики, как Майкл Видмер (Michael Widmer) и Франсиско Бланш (Francisco Blanch). – Инвесторы возьмут курс на золото».

BofA ожидает, что средняя цена металла в этом году составит $1,695, а в 2021 г. – $2,063. Рекорд – $1,921.17 – зафиксирован в сентябре 2011 г. Спотовая цена во вторник была около $1,678, и с начала года она выросла на 11%.

Конечно, сильный доллар, снижение волатильности финансовых рынков и падение спроса на ювелирные изделия в Индии и Китае могут по-прежнему сдерживать золото, по словам BofA.

«Но, помимо традиционных фундаментальных показателей спроса и предложения, вернулось финансовое подавление необычайных масштабов», – говорится в отчете.

В отчете под заголовком «ФРС не может печатать золото» (The Fed can’t print gold) Bank of America (BofA) поднял свою 18-месячную цель цены на золото до $3,000 за унцию – более чем на 50% выше текущего рекорда.

Банк поднял свою цель с предыдущих $2,000, так как политики по всему миру запустили фискальное и кредитно-денежное стимулирование огромных масштабов, чтобы помочь экономикам, пострадавшим от коронавируса.

«Так как экономическая производительность резко сокращается, стремительно растут бюджетные расходы и балансы центральных банков удваиваются, бумажные валюты могут оказаться под давлением, – говорят в отчете такие аналитики, как Майкл Видмер (Michael Widmer) и Франсиско Бланш (Francisco Blanch). – Инвесторы возьмут курс на золото».

BofA ожидает, что средняя цена металла в этом году составит $1,695, а в 2021 г. – $2,063. Рекорд – $1,921.17 – зафиксирован в сентябре 2011 г. Спотовая цена во вторник была около $1,678, и с начала года она выросла на 11%.

Конечно, сильный доллар, снижение волатильности финансовых рынков и падение спроса на ювелирные изделия в Индии и Китае могут по-прежнему сдерживать золото, по словам BofA.

«Но, помимо традиционных фундаментальных показателей спроса и предложения, вернулось финансовое подавление необычайных масштабов», – говорится в отчете.

Такая перемена настроений потенциально важна как минимум по двум причинам:

1) Подавляющее большинство инвесторов – это любители, что неудивительно. Мало кто умеет ремонтировать автомобили, диагностировать болезни или управлять деньгами. Мы доверяем все это специалистам, и в мире денег такие специалисты, пользующиеся доверием большинства людей, традиционно игнорировали или критиковали драгоценные металлы, потому что они не приносят дивидендов или других денежных потоков. Поэтому в обычные времена традиционные фондовые менеджеры предпочитают не иметь с ними дела.

Но сейчас те же фондовые менеджеры, напуганные перспективой стремительного роста долга и непредсказуемой волатильности, посматривают в сторону тихих гаваней, таких как драгметаллы. Или, как в случае BofA, мчатся к ним во весь дух. А значит, 99% инвесторов, которые не знали о существовании золота или которых от него отговаривали их финансовые консультанты, теперь слышат, что его нужно покупать.

2) Суммы денег, находящихся в игре, намного превосходят количество доступного металла и деривативов, таких как горнодобывающие акции.

Хотя в хранилищах по всему миру немало золота, 99% его не продается, потому что оно нужно центральным банкам, чтобы обеспечить свои валюты (и они сейчас чистые покупатели), тогда как владельцы ювелирных изделий обычно держат свои семейные реликвии независимо от спотовой цены металла.

Между тем рынок серебра слишком мал, чтобы обращать на него внимание в сравнении с такими классами активов, как акции и облигации. Вероятно, все доступное инвестиционное физическое серебро поместится в яму, которую образует грядущий обвал мусорных облигаций сланцевой нефти, и еще останется место для всех честных компаний, добывающих серебро.

Вывод? Масса «универсальных» денег вот-вот начнет гнаться за сравнительно крохотным предложением монетарных металлов и соответствующих акций. Для золота это хорошо, а для серебра – просто замечательно, так как в последний раз, когда оно стало популярным, оно учетверилось:

Серебро (доллар США/унция)

При этом подавляющее большинство финансовых консультантов тогда его игнорировали. Сейчас же, когда драгметаллы неожиданно вошли в моду, их рост может стать феноменальным.

http://dollarcollapse.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба