28 мая 2020 InvestCommunity Мидаков Алексей

Планировал этот пост исключительно про экспорт газа Газпромом, но он на дне инвестора выдал кучу интересных новостей, поэтому в этом обзоре также попробуем спрогнозировать дивиденды у ряда компаний, которые являются "дочками" и "внучками" по отношению к Газпрому.

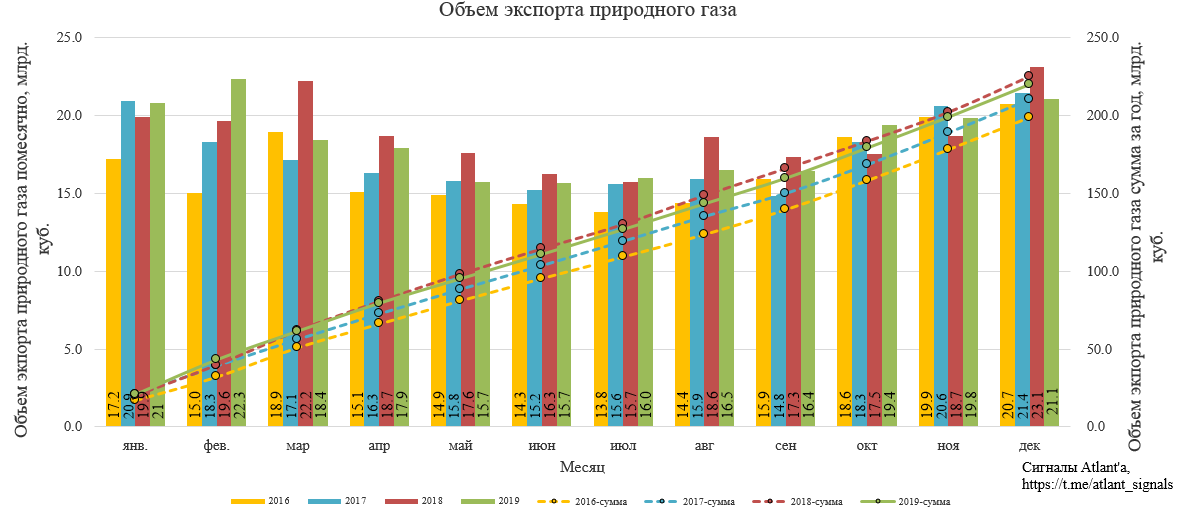

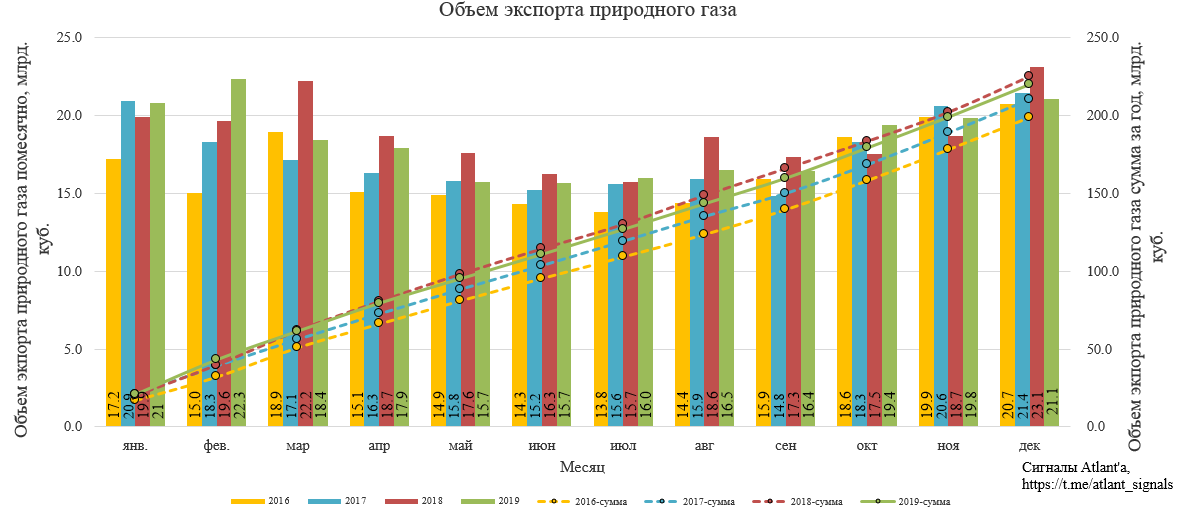

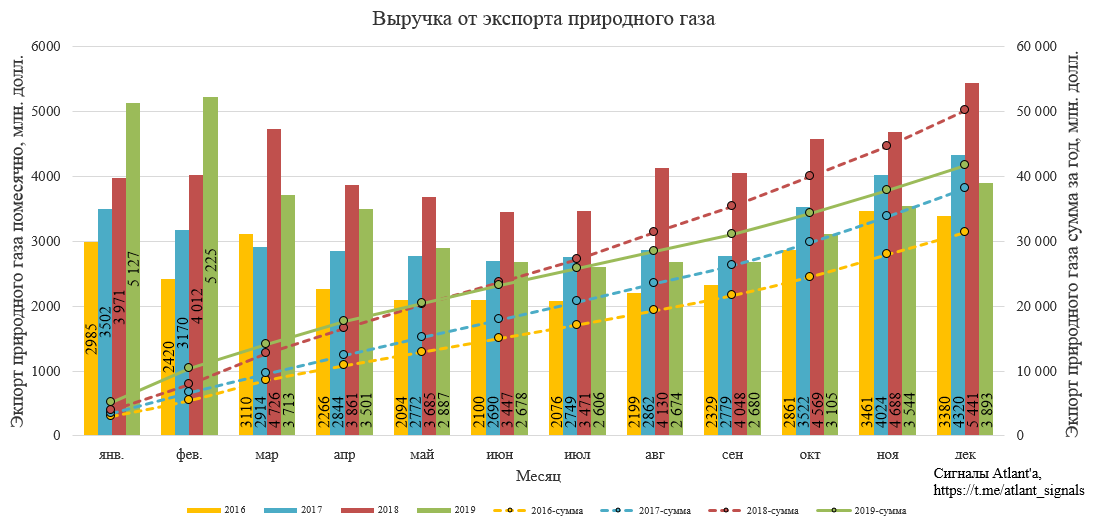

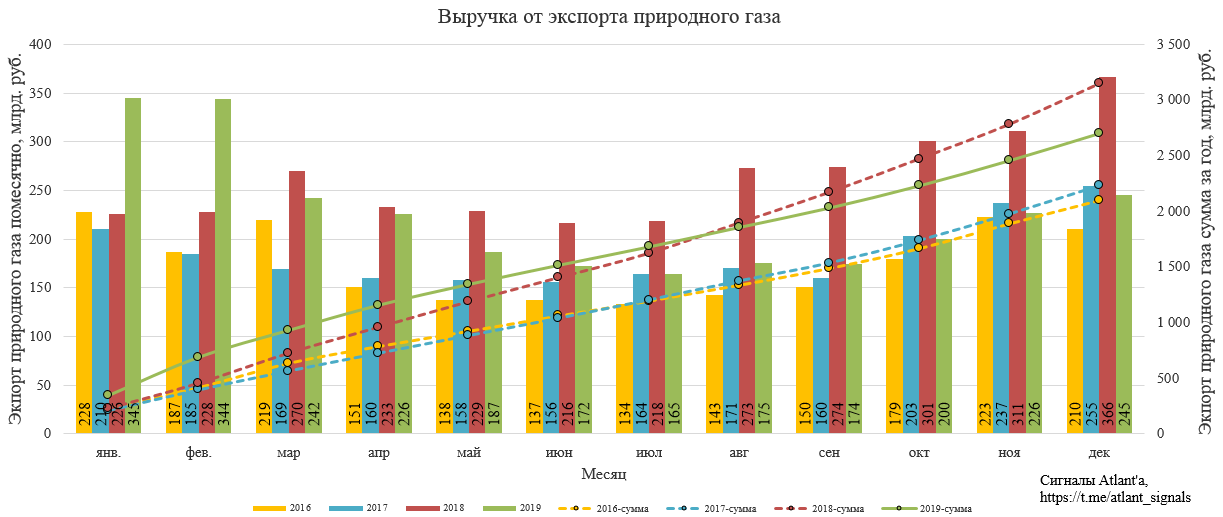

Начнем все-таки с экспорта газа, продолжая следить за данными федеральной таможенной службы. С этими показателями коррелируют результаты Газпрома.

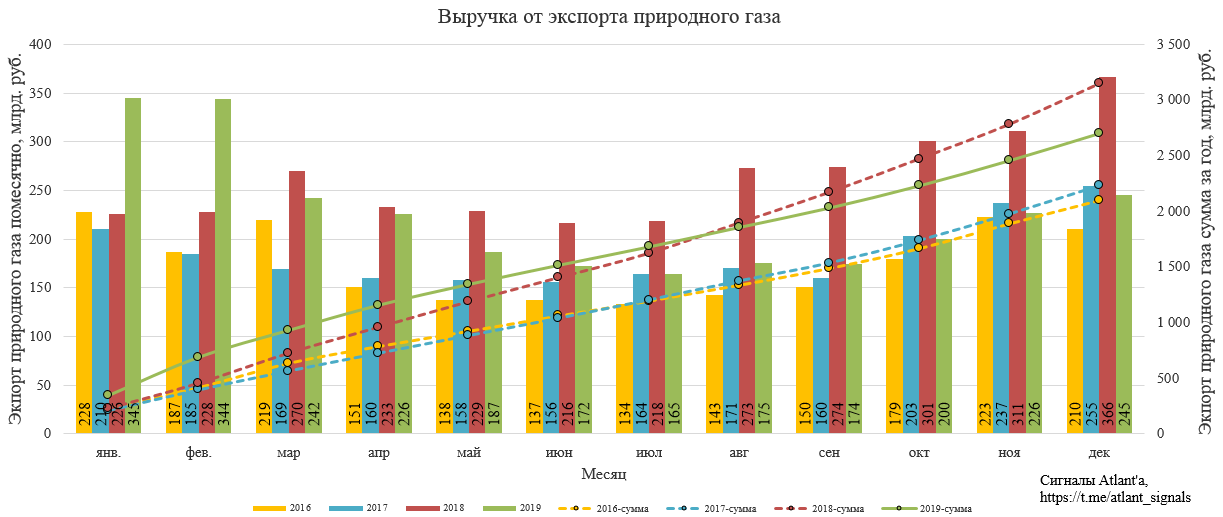

В декабре продолжился рост объема экспорта природного газа. Увеличение составило 6% относительно прошлого месяца, однако относительно прошлого года снижение составило 6%. В итоге объем экспорта за 2019 год снизился на 2% к прошлому году, а в 4-ом квартале вырос на 2% относительно прошлого года.

При этом в январе 2020 года экспорт газа в Европу по данным Интерфакса ниже прошлогодних значений:

В январе текущего года снизился экспорт российского газа. Согласно расчетам «Интерфакса», он снизился до 13,3 млрд куб.м. (с 17,55 млрд кубометров в январе 2019 года).

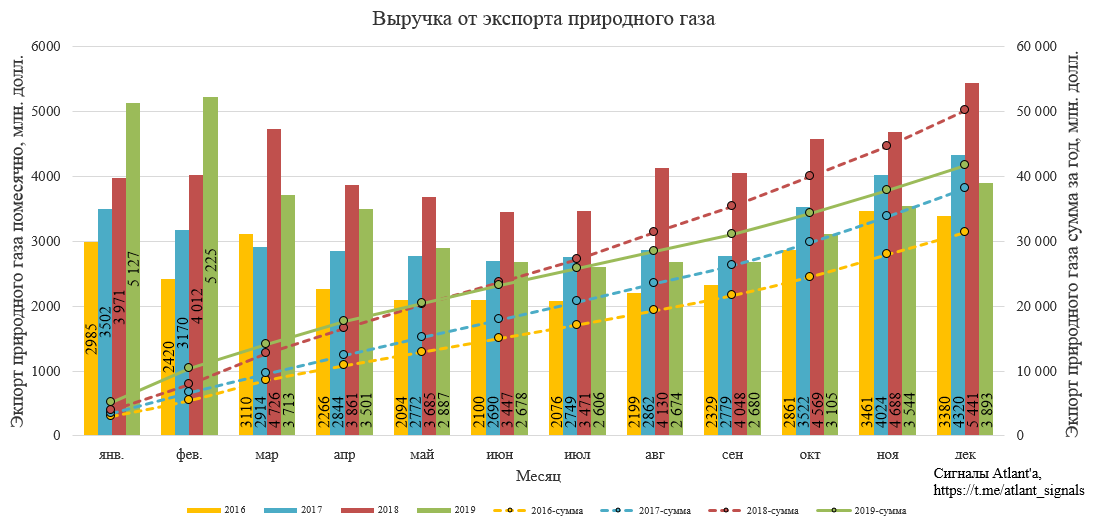

Долларовая выручка в декабре снизилась на 28% относительно прошлого года, и выросла на 10% относительно прошлого месяца. В итоге за 2019 год выручка снизилась на 17% к прошлому году, во многом благодаря сильному 1-му кварталу результат оказался не таким ужасным. В 4-ом квартале снижение составило 28% относительно прошлого года.

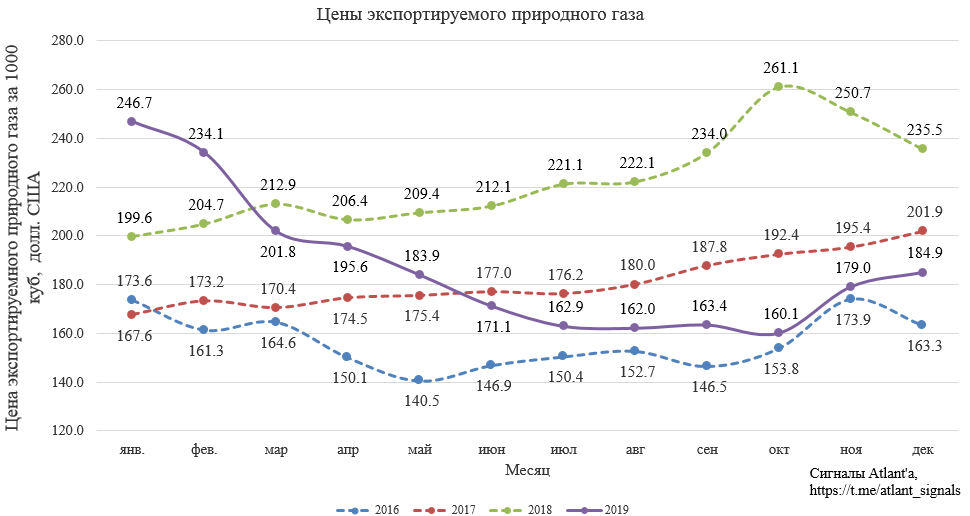

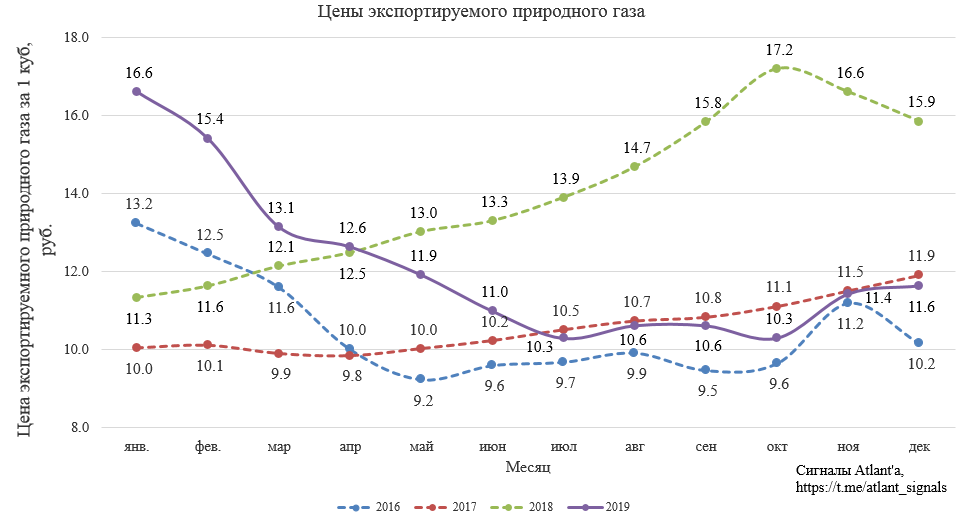

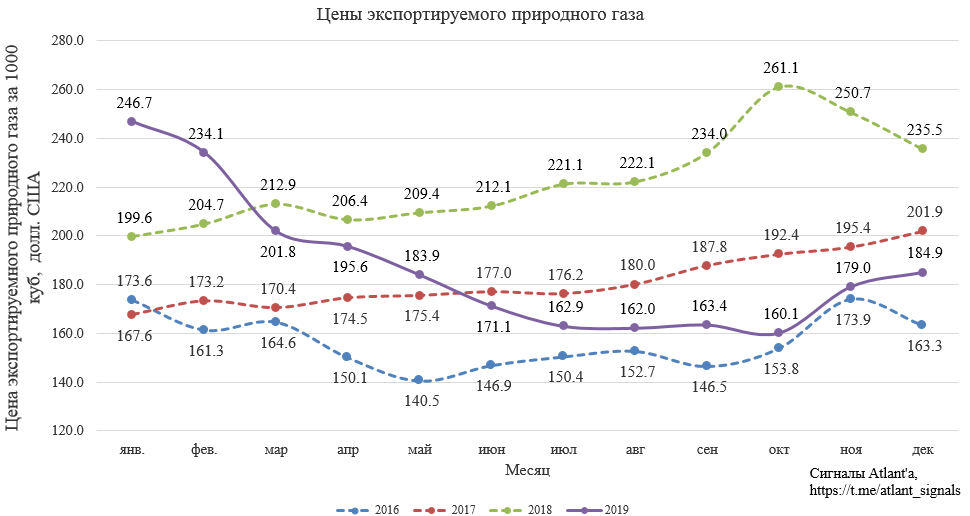

Цены на газ немного выросли относительно прошлого месяца, увеличившись на 3%. Снижение к декабрю прошлого года составляет 21%.

Спотовые цены продолжают снижаться, начав движение вниз в конце декабря:

Цены на хабе Зеебрюгге и нидерландском крупнейшем хабе Европы Title Transfer Facility (TTF) по ближайшим контрактам снизились за неделю на 6,2-7 процентов и держатся на уровне 95-100 долларов за тысячу кубических метров, согласно биржевым данным.

На TTF отмечен минимальный уровень февральских цен на газ с января 2005 года . Цены никогда так не снижались в середине зимы.

Первый обвал цен был отмечен в декабре 2019 года: тогда цена природного газа на TTF снизилась сразу после сообщений о газовых соглашениях между Россией и Украиной: в декабре "Газпром" и "Нафтогаз" договорились о продолжении транзита через Украину в Европу.

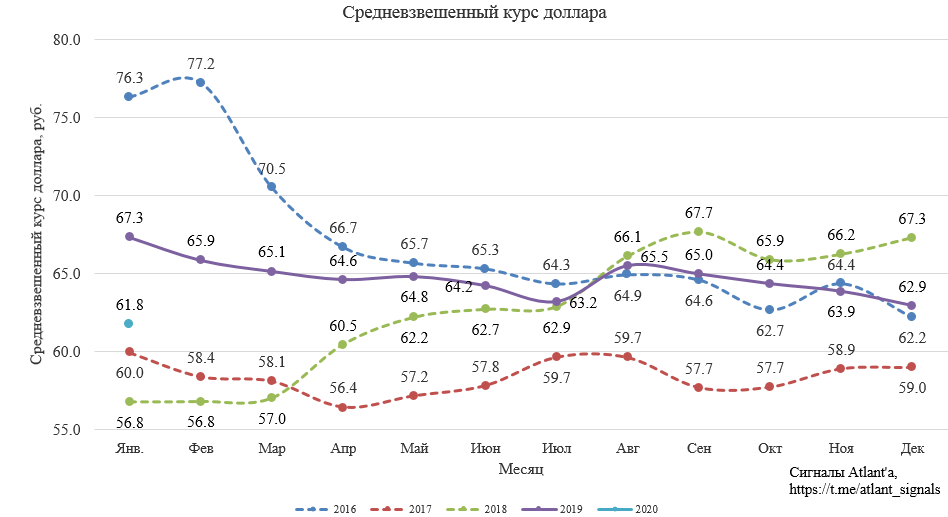

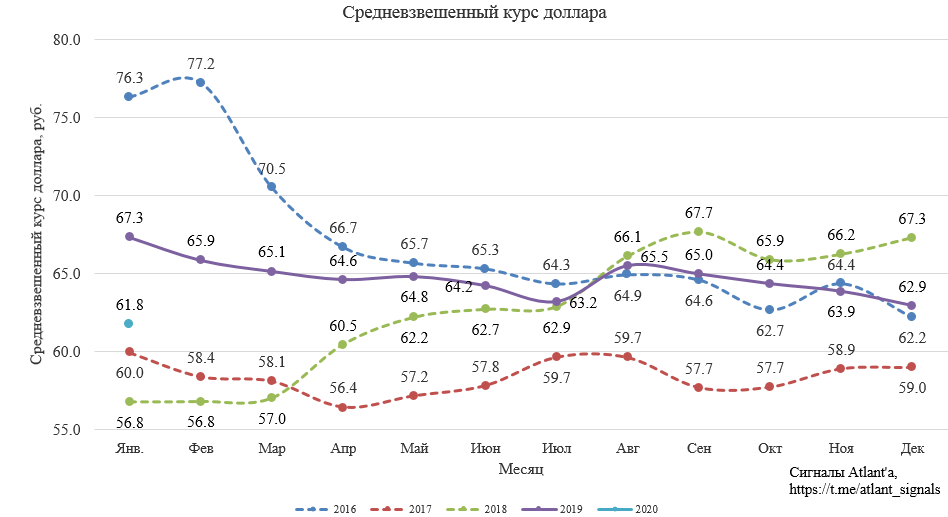

Курс доллара продолжает оказывать негативный эффект относительно прошлого года. Январь 2020 года тоже не порадует акционеров Газпрома, рубль укрепился на 8% год к году.

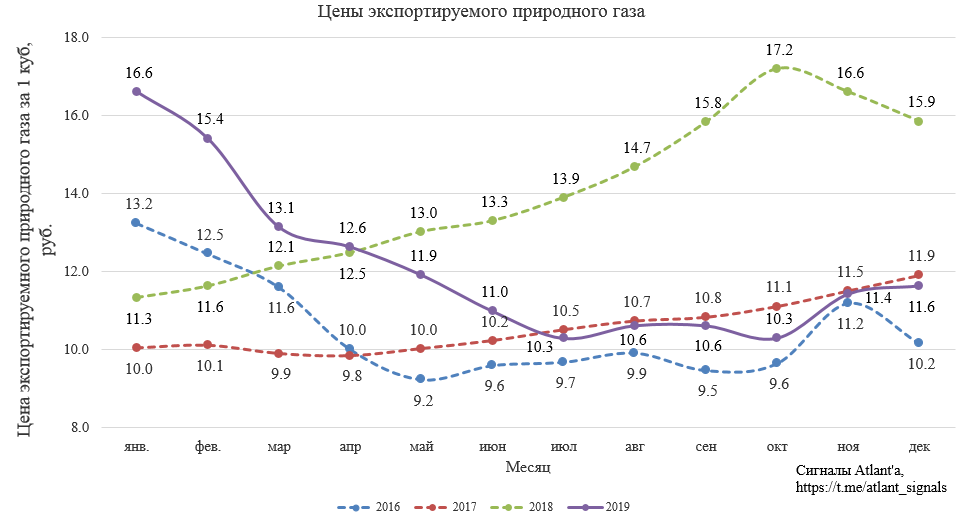

В связи с этим в рублевые цены оказались на 27% ниже относительно прошлого года, а в сравнении к предыдущему месяцу выросли на 2%.

Выручка в рублях в ноябре снизилась на 33% относительно прошлого года. Относительно прошлого месяца выручка выросла на 8%. В итоге за 2019 год выручка снизилась на 14% к прошлому году.

В 4-ом квартале снижение экспортной выручки составило 31% относительно прошлого года. На отчет Газпрома это снижение несомненно тоже отразится.

Это подтверждает и сообщение Газпрома со дня инвестора:

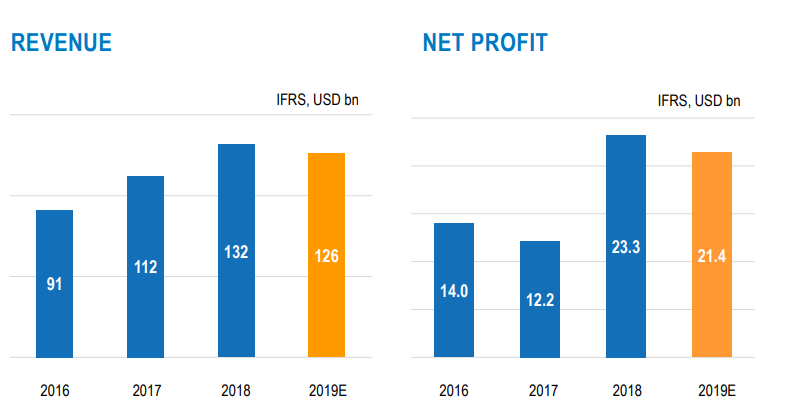

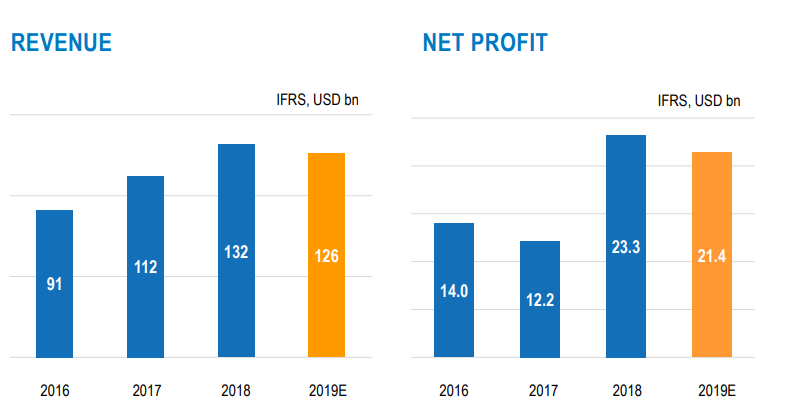

ГАЗПРОМ : ЧИСТАЯ ПРИБЫЛЬ В 19Г УПАЛА ДО $21,4 МЛРД.

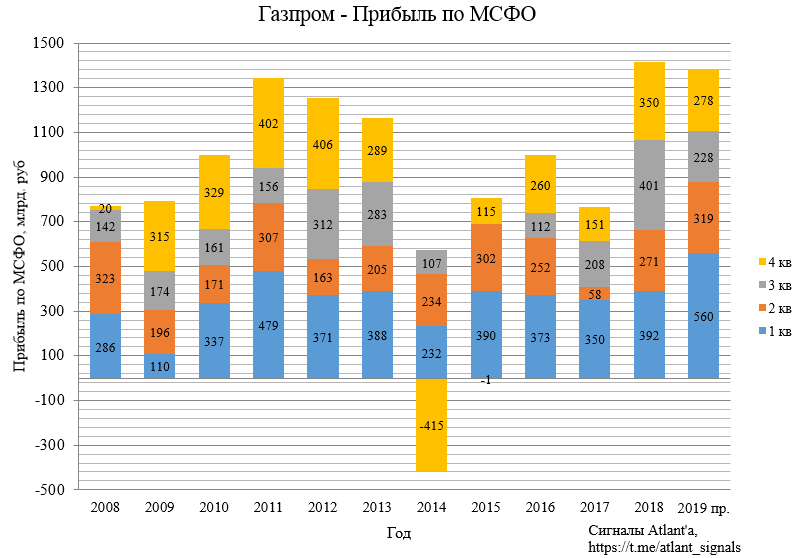

С учетом средневзвешенного курса доллара 64.7362 руб., получим годовую прибыль Газпрома 1385 млрд. рублей.

При этом Газпром добавляет:

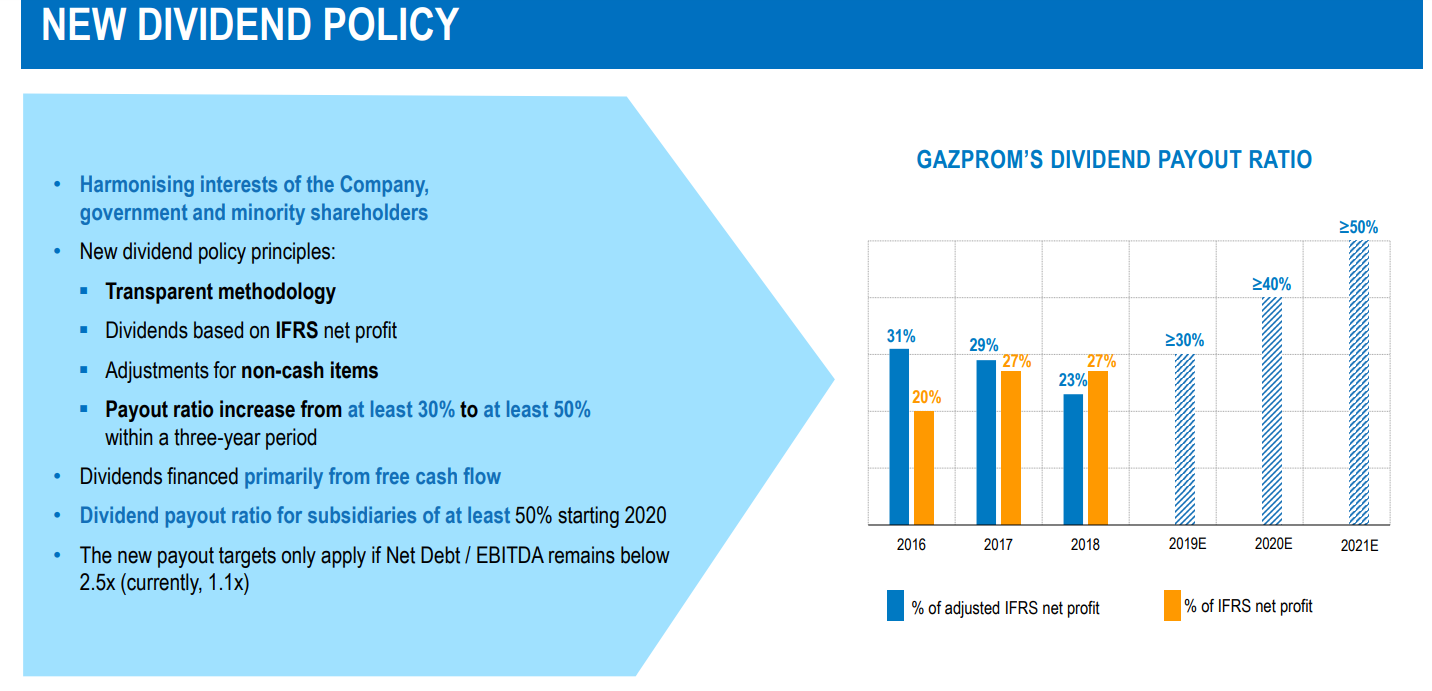

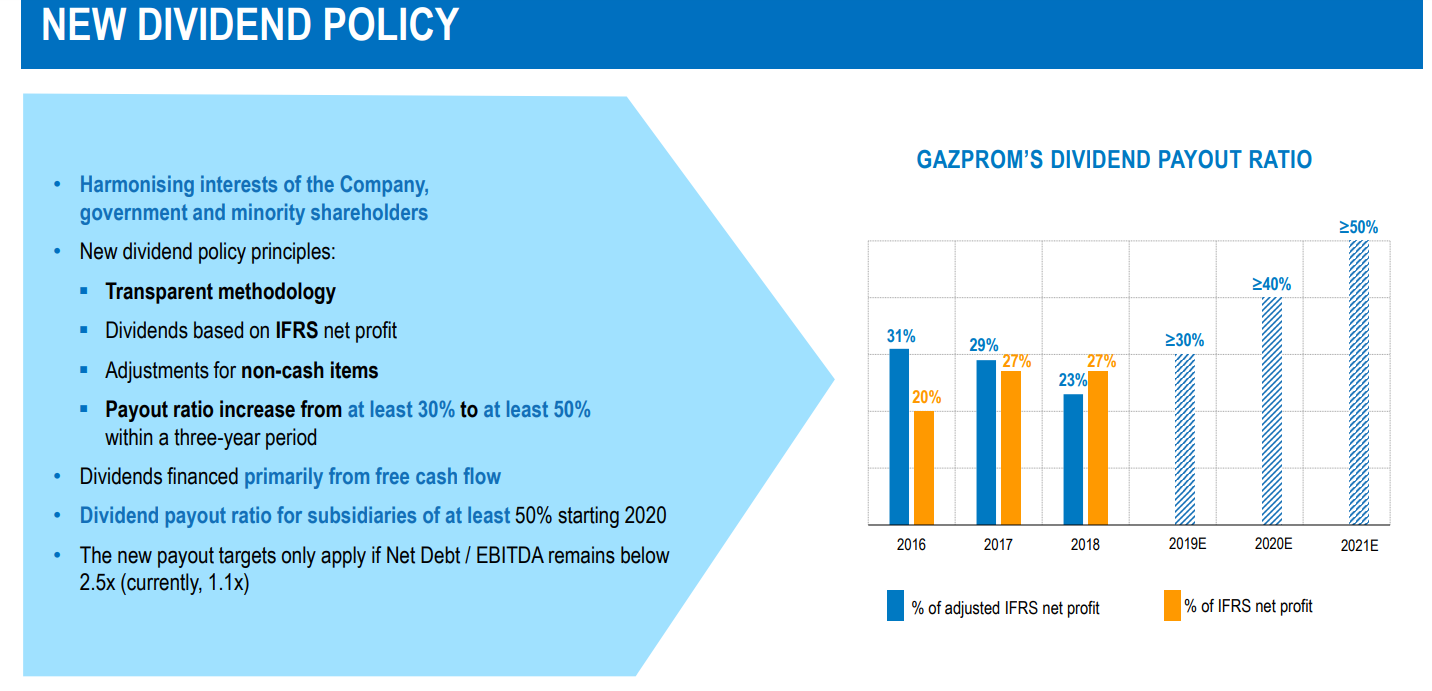

«Учитывая интересы наших акционеров, руководство «Газпрома» может принять знаковое решение», — сказал Садыгов. По его словам, в первый год перехода на новую дивидендную политику оговоренные в ней корректировки чистой прибыли «будут применяться лишь частично или вообще не будут применяться»

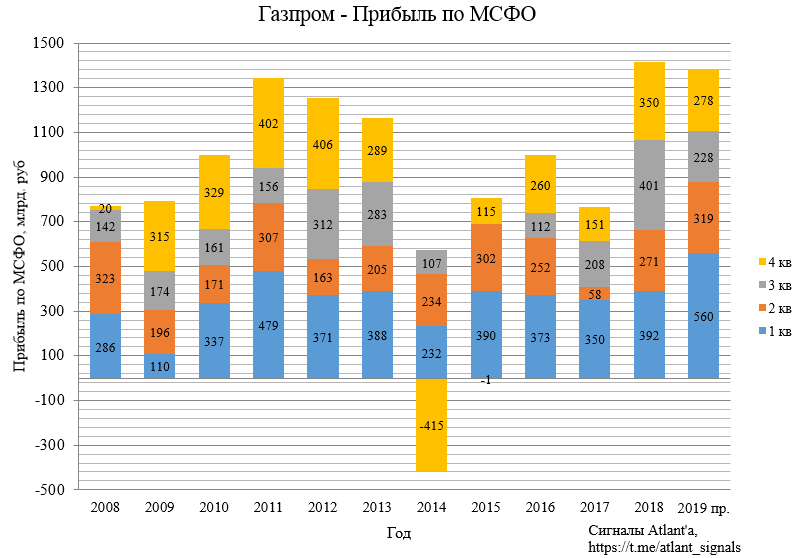

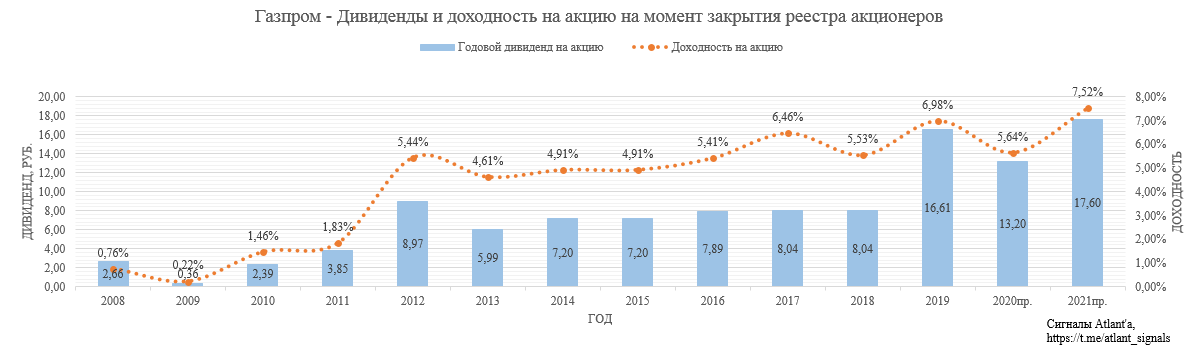

Отказаться от всех корректировок и направить 30% прибыли на дивиденды было бы слишком сладко, дивиденд в таком случае составил бы 17,5 рублей. Думаю, что выплачивать из переоценки валютного долга они не станут, это же "бумажная прибыль", верно? :-)

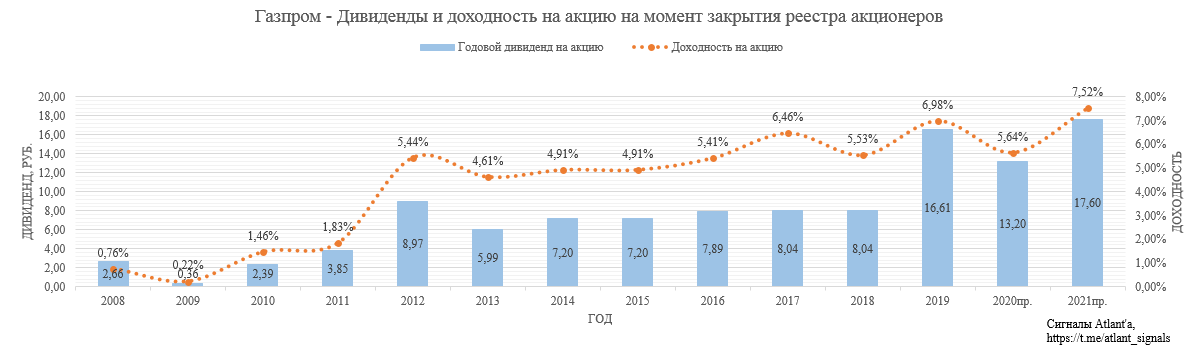

В отчете за 9 месяцев указано, что прибыль от переоценки валютного долга составила 230 млрд. рублей. При этом курс доллара на 30.09.2019 снизился на 5 рублей относительно курса на 31.12.2018. За 4 квартал курс доллара снизился еще на 2.5 рубля, то есть прибыль от переоценки валютного долга в 4-ом квартале составила приблизительно 115 млрд. рублей, а за год 345 млрд. Тогда годовая прибыль без учета переоценки валютного долга составит 1040 млрд. рублей, а дивиденды составят 13.2 рубля. Возможен вариант, что компания так заботится о своей капитализации, что может пойти на крайние меры и выплатить дивиденд на уровне прошлого года, чтобы участники 2-х последних SPO были довольны. Но в качестве базового сценария я бы рассматривал дивиденд в размере 13.2 руб. и доходность 5,6%.

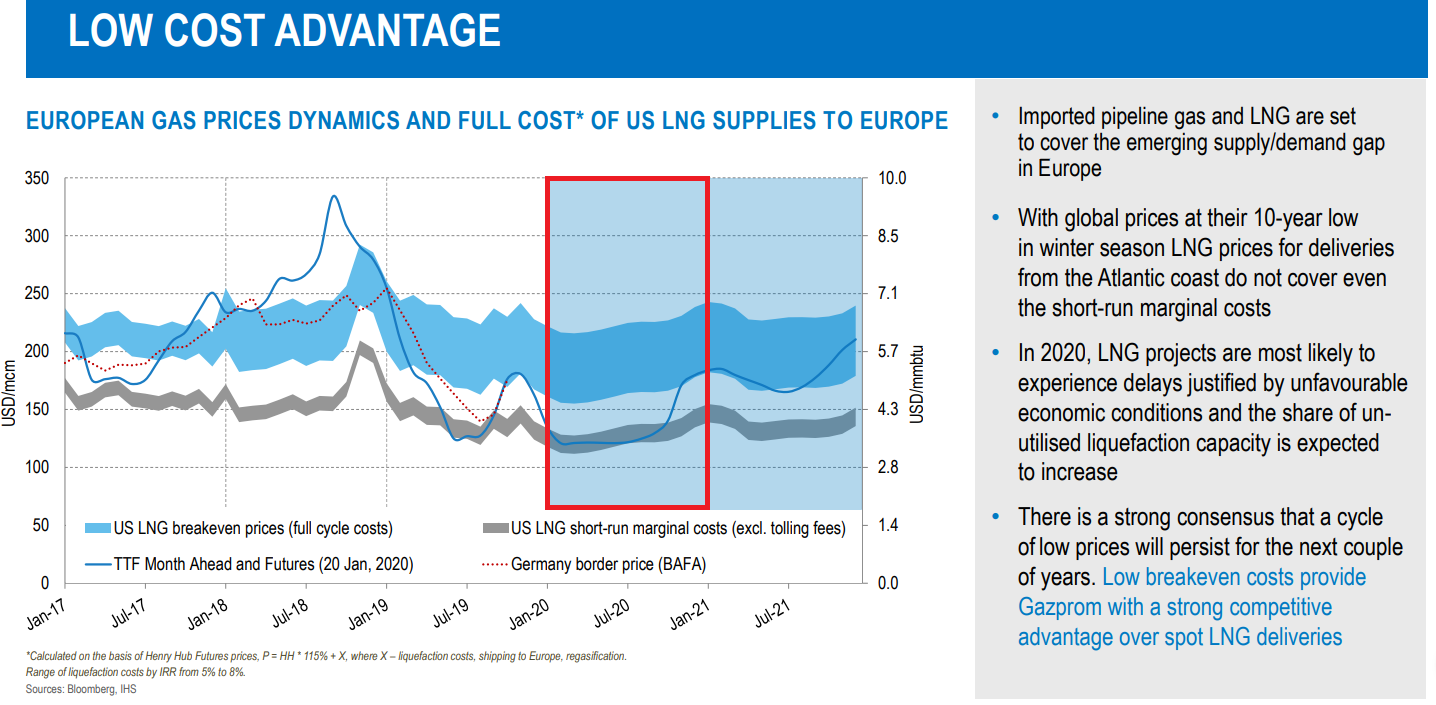

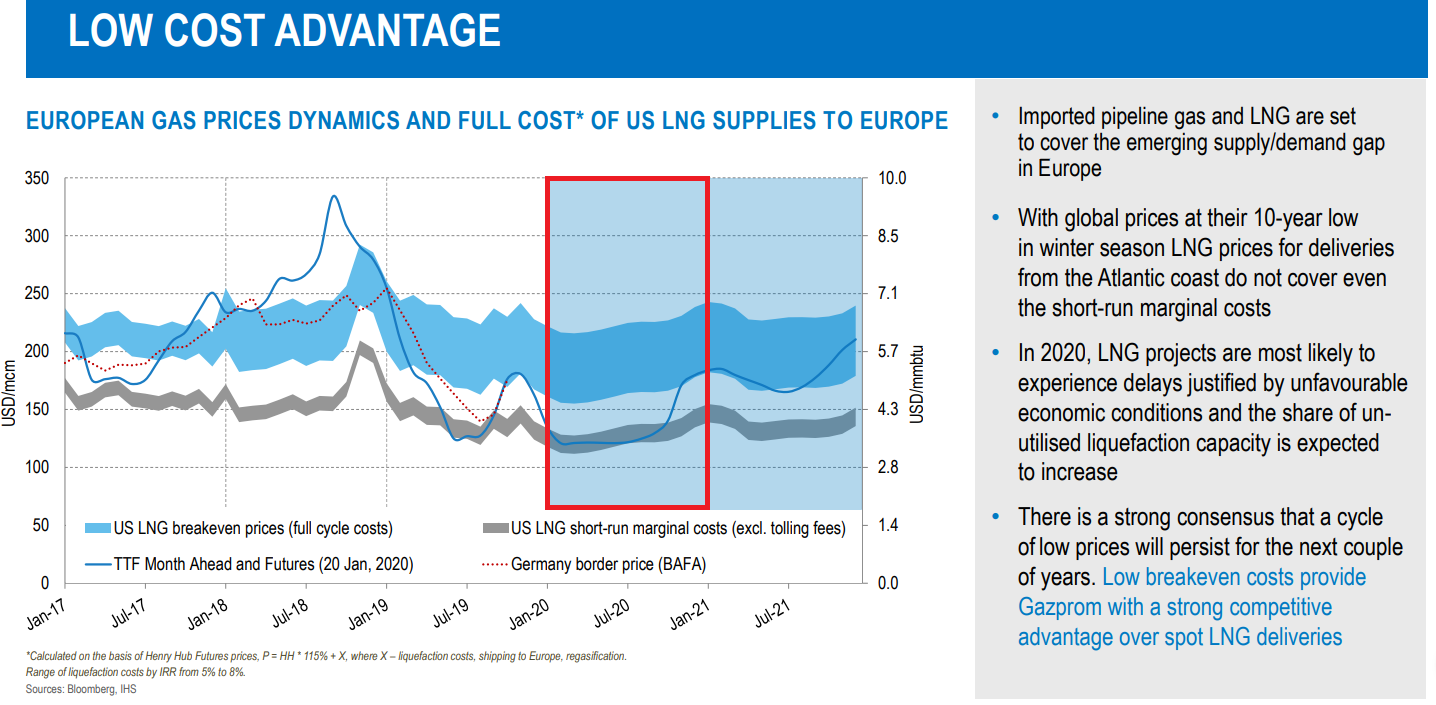

Что стоит ожидать акционерам по итогам 2020 года? Зима подходит к концу, а значит на рост цен рассчитывать уже не приходится как минимум до осени. Рынок не ожидает высоких цен в течение 2 лет.

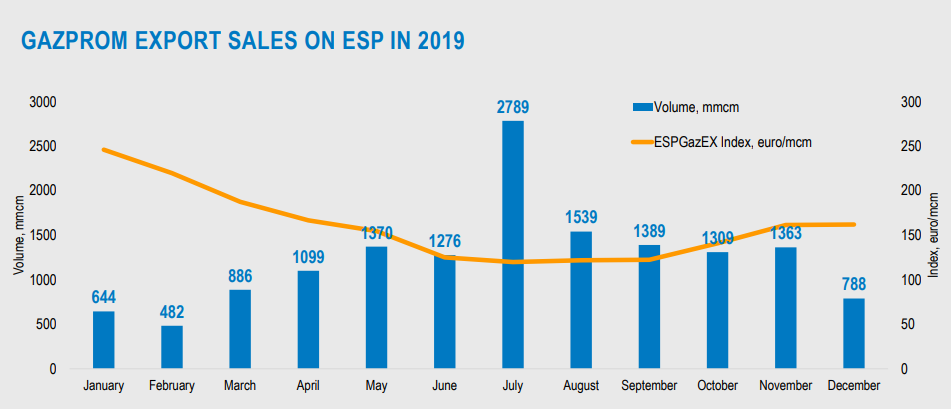

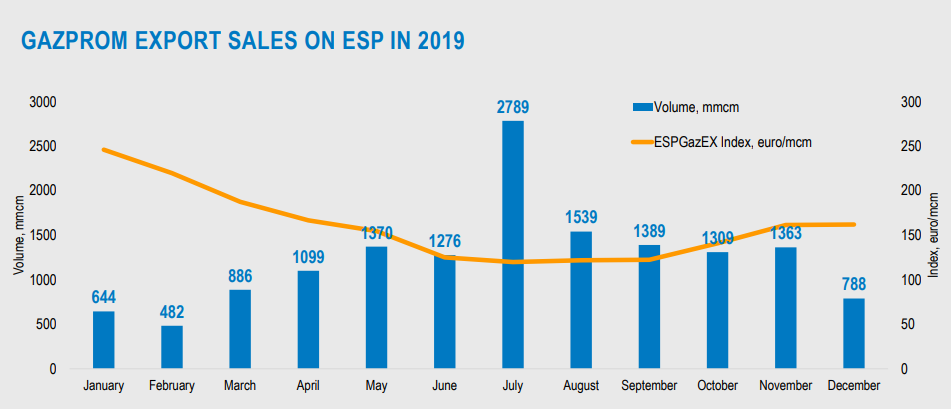

Объем экспорта из-за теплой зимы вряд ли существенно увеличится, газовые хранилища в Европе полны газа. При необходимости они пополнят их летом по более низкой цене. Высокая конкуренция вынудила Газпром в 2019 году реализовать газ на своей электронной площадке по спотовым ценам. При этом наибольший объем на ней пришелся в период низких цен.

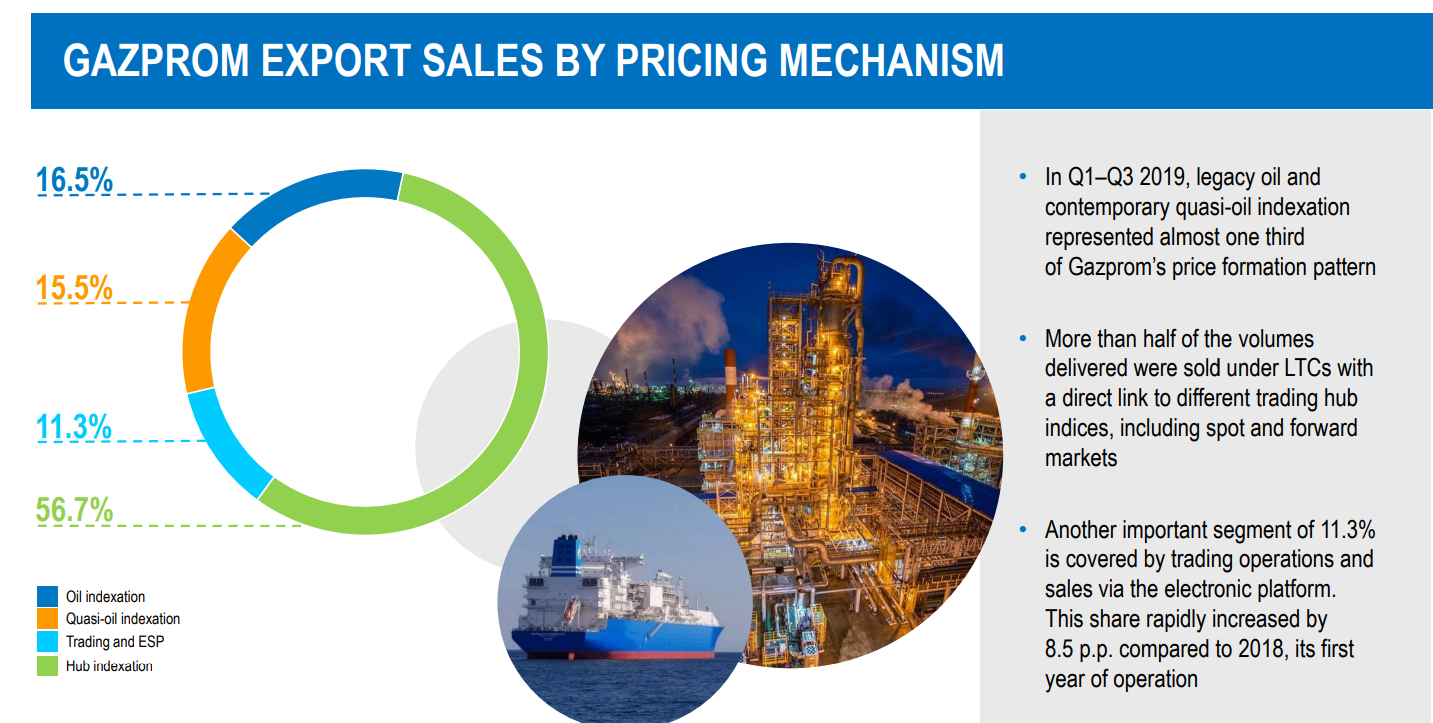

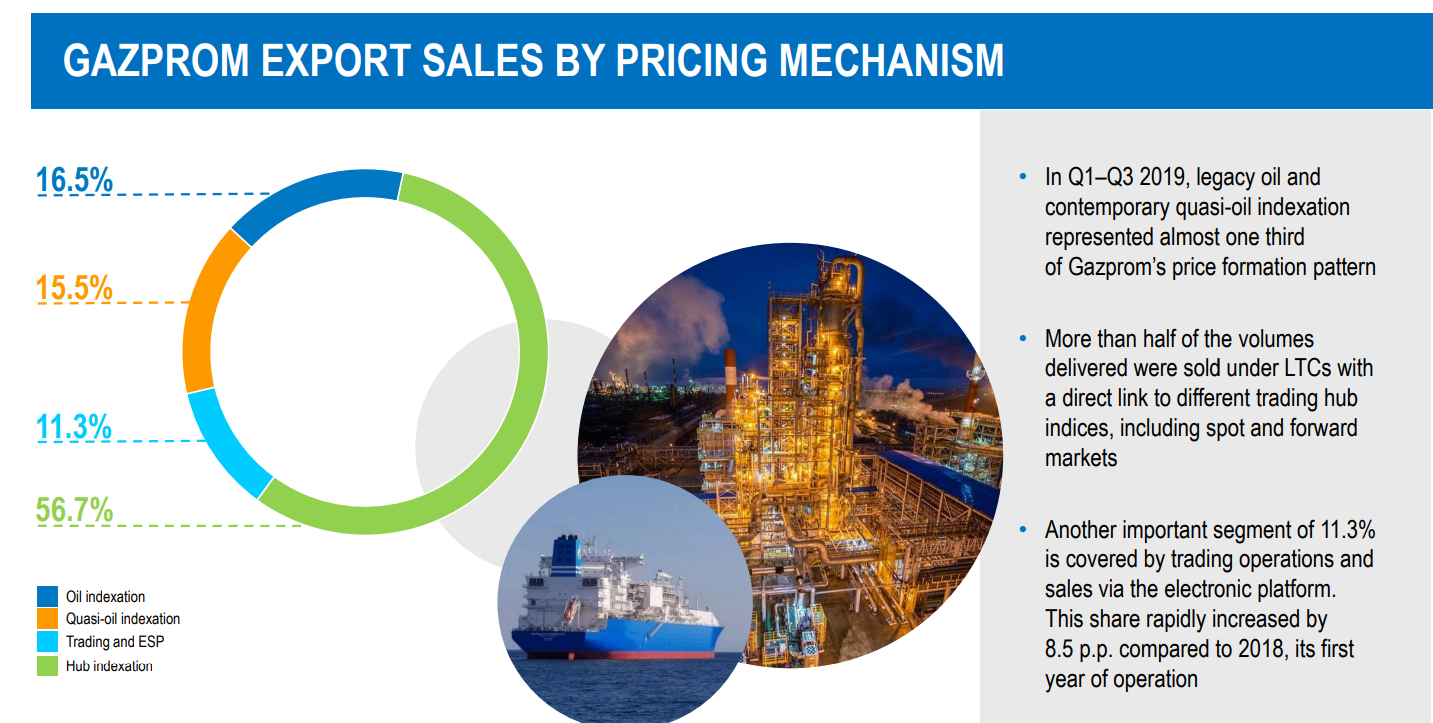

Вообще долгосрочные контракты, привязанные к цене на нефть уже составляют меньше половины экспорта.

Итак, что мы имеем:

1) цены на газ гораздо ниже прошлого года. В лучшем случае они вырастут в 4-ом квартале до уровня 1-го квратала 2019 года;

2) объем экспорта вряд ли существенно вырастет, возьмем его на уровне 2019 года;

3) курс доллара в 2020 году пока ниже, чем средняя за 2019.

То есть, если очень повезет, то Газпром покажет прибыль на уровне 2019 года. При расчете дивиденда мы не учитывали все корректировки, что заложены в новую дивидендную политику, но опустим их в расчете за 2020 год. Процент прибыли, направляемый на дивиденды, увеличится с 30 до 40%. Тогда дивиденд за 2020 год составит 17,6 рубля, но это пока выглядит как оптимистичный сценарий. Доходность в таком случае будет 7,52% относительно текущей цены акции.

Куда интереснее с точки зрения дивидендов смотрятся дочерние компании. Вот такие новости поступили со дня инвестора:

ВСЕ ДОЧЕРНИЕ СТРУКТУРЫ ГАЗПРОМА В 2020 Г ЗАПЛАТЯТ ДИВИДЕНДЫ ЗА 2019 Г В РАЗМЕРЕ 50% ЧИСТОЙ ПРИБЫЛИ ПО МСФО - МЕНЕДЖМЕНТ НА ВОПРОС О ДИВИДЕНДАХ "ДОЧЕК" ГЭХА

"Решение принято: по итогам 2019 г. в 2020 г. всем дочерним структурам "Газпрома" направить на дивиденды 50% чистой прибыли по МСФО", - сказал Садыгов.

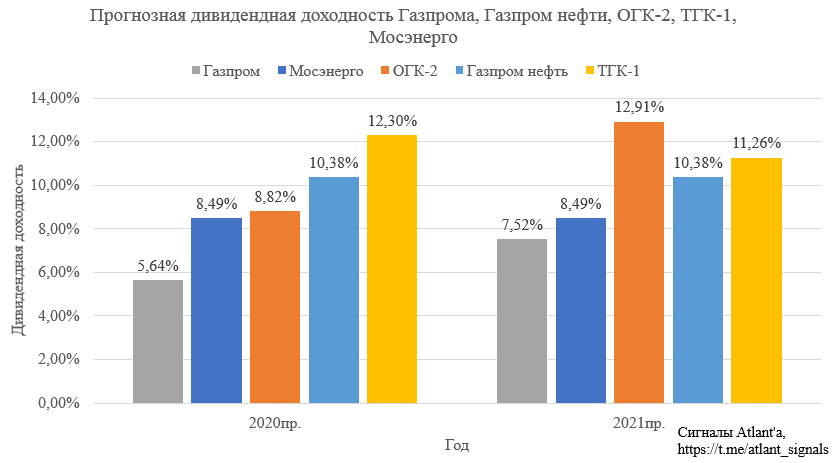

Рассмотрим, что стоит ожидать инвесторам по дивидендам Газпром нефти, ОГК-2, ТГК-1, Мосэнерго.

Газпромнефть.

Тут все будет даже лучше, чем я думал, анализируя отчет по итогам 9 месяцев.

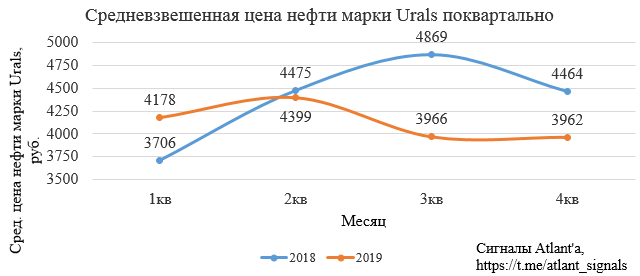

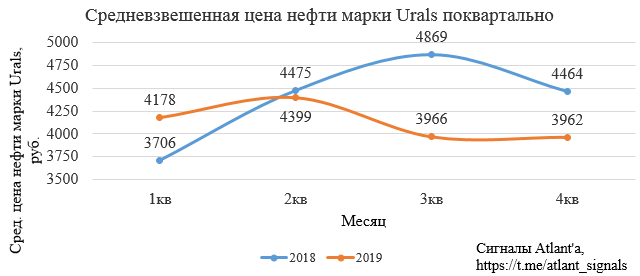

Цена на нефть марки Urals в 4-ом квартале 2019 года была на уровне 3-го квартала.

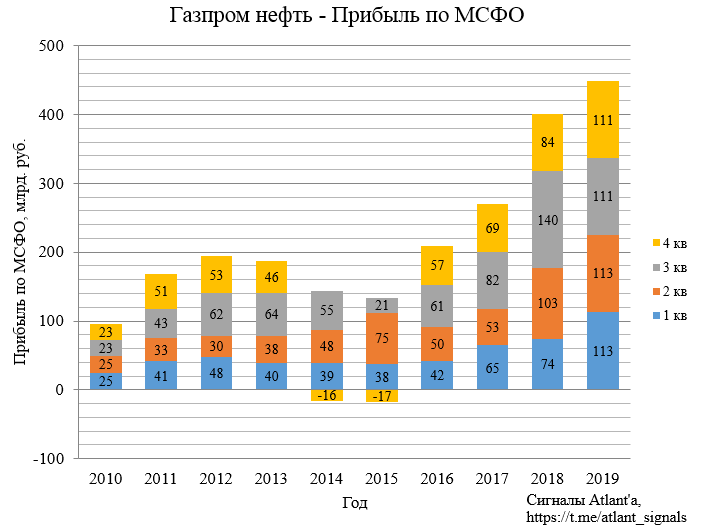

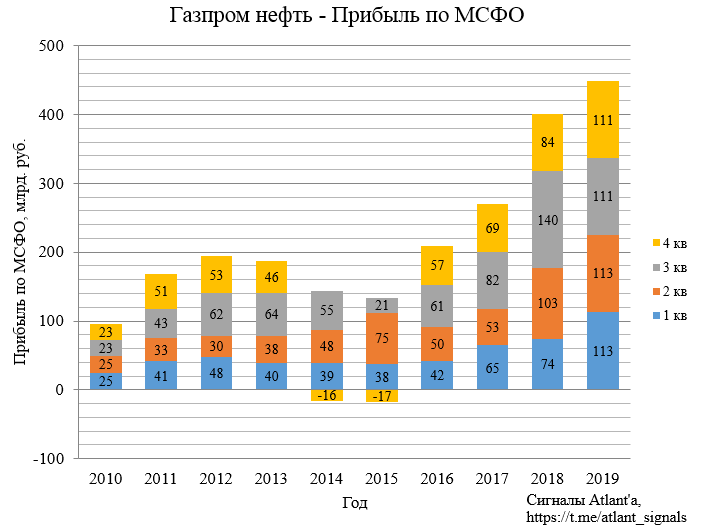

Справедливо предположить, что компания и прибыль покажет на уровне 3-го квартала, составив 111,3 млрд. рублей. Тогда годовая прибыль будет равна 448,1 млрд.

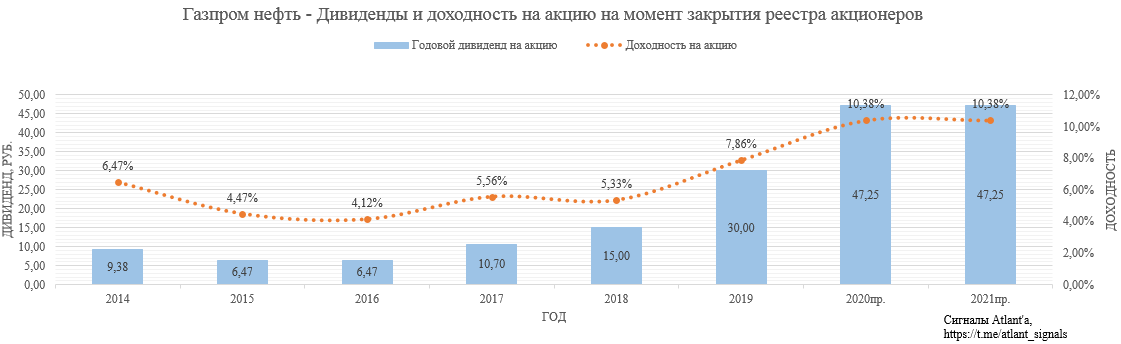

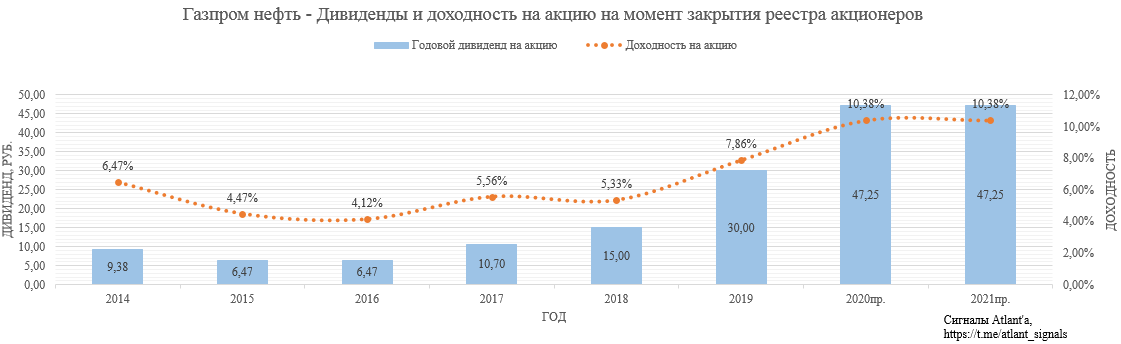

В случае направления 50% прибыли акционерам получим дивиденд за 2019 год в размере 47,25 руб. Однако за 1-ое полугодие уже выплатили 18,14 рубля, тогда за 2-ое полугодие дивиденд составит 29,11 руб., что дает доходность 6,4%. Прибыль за 2020 год тяжело спрогнозировать, так как нефть очень волатильный товар. Предположим, что прибыль будет на уровне 2019 года, то дивиденд останется равным 47,25. Доходность в таком случае будет 10,38% относительно текущей цены акции.

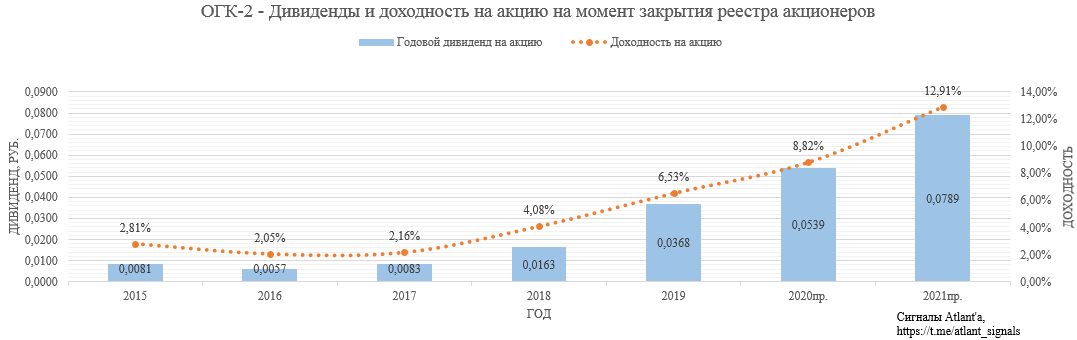

ОГК-2.

По информации от Газпром энергохолдинга, прибыль за 2019 год по РСБУ составит 11,9 млрд. рублей:

Чистая прибыль "Мосэнерго" ожидается в размере 16 млрд руб., ТГК-1 (без учета Мурманской ТЭЦ) - 9,5 млрд руб., ОГК-2 - 11,9 млрд руб., "МОЭК" - 11,6 млрд руб.

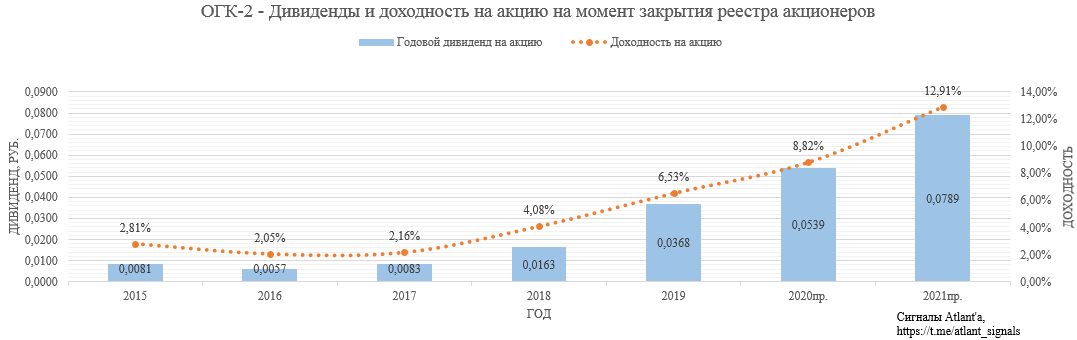

В течение 2019 года прибыль по МСФО была приблизительна равна прибыли по РСБУ. В случае, если данная тенденция распространится и на годовом результате, то дивиденд за 2019 год составит 0,0539 руб. Дивидендная доходность в таком случае будет 8,8% от текущих котировок. Однако за 2020 год прибыль компания может существенно увеличится. Возьмем прибыль за текущий год из прогноза Андрея, сделанного в отличном обзоре, с которым можно ознакомиться по ссылке https://investcommunity.ru/idea/view/256 Согласно расчетам, приведенным в статье, прибыль по РСБУ за 2020 год составит 17,43 млрд. рублей. Дивидендная доходность за 2020 год тогда составит 12,91%.

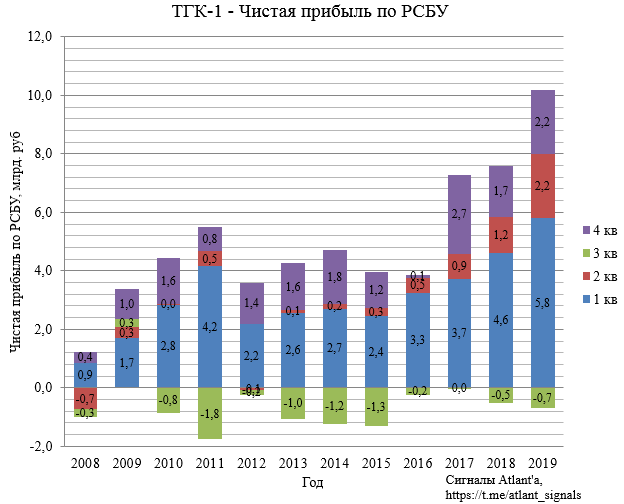

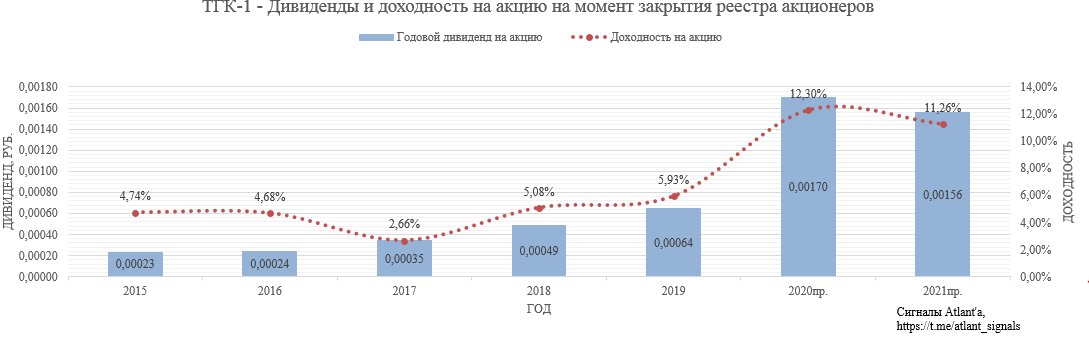

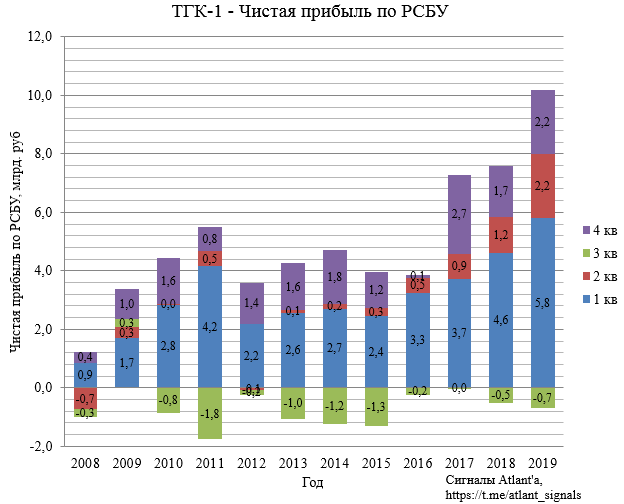

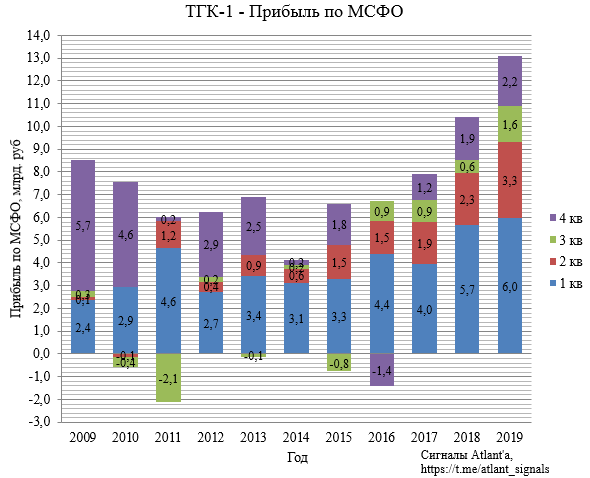

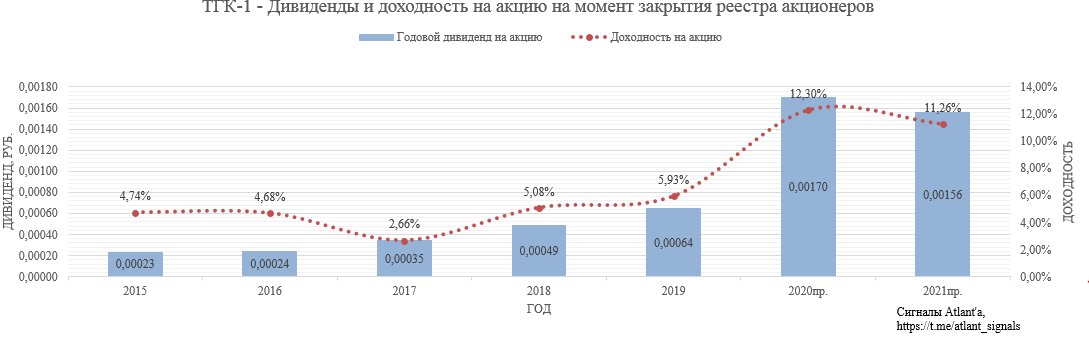

ТГК-1.

По все той же информации от Газпром энергохолдинга, прибыль за 2019 год по РСБУ составит 9,5 млрд. рублей:

Чистая прибыль "Мосэнерго" ожидается в размере 16 млрд руб., ТГК-1 (без учета Мурманской ТЭЦ) - 9,5 млрд руб., ОГК-2 - 11,9 млрд руб., "МОЭК" - 11,6 млрд руб.

То есть за 4-ый квартал прибыль компании по РСБУ составит 2,2 млрд. рублей.

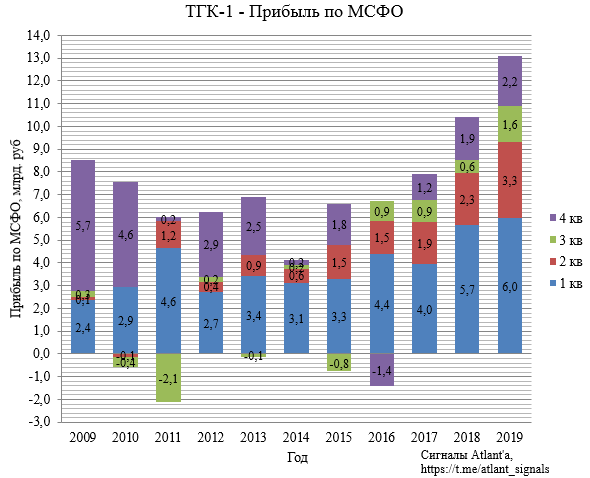

Предположим, что по МСФО компания заработает также 2,2 млрд. рублей, хотя в течение 2019 года по МСФО прибыль ежеквартально немного выше. Тогда годовая прибыль по МСФО будет равна 13,1 млрд. руб.

В таком случае дивиденд за 2019 год составит 0,0017 руб. Дивидендная доходность в таком случае будет 12,3% от текущих котировок. Возьмем прибыль по РСБУ за 2020 год из прогноза Андрея, сделанного в еще одном отличном обзоре, с которым можно ознакомиться по ссылке https://m.vk.com/@-176958477-dpm-om-ediny-buduschee-tgk-1?=&wall_owner_id=-31520221 Согласно расчетам, приведенным в статье, прибыль по РСБУ за 2020 год составит 8,451 млрд. рублей. В 2018-2019 гг. годовая прибыль по МСФО была на 3.4-3.6 млрд. выше, чем по РСБУ. Примем, что прибыль по МСФО за 2020 год составит 12 млрд. рублей, дивиденд 0,00156 руб., а дивидендная доходность 11,26% от текущих котировок.

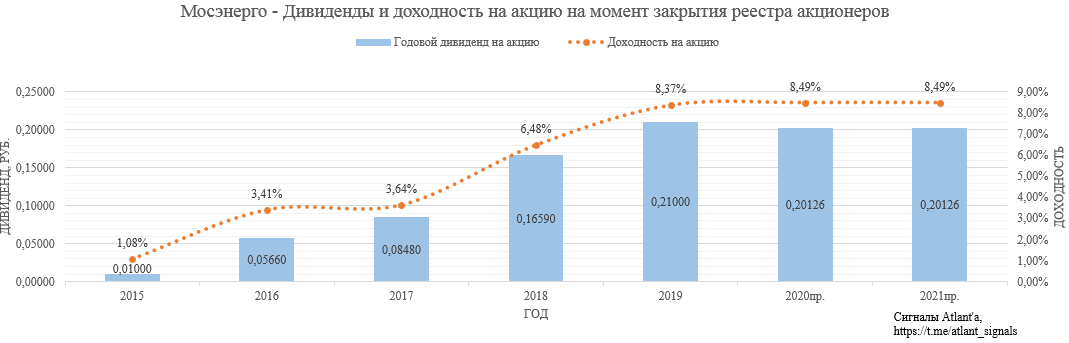

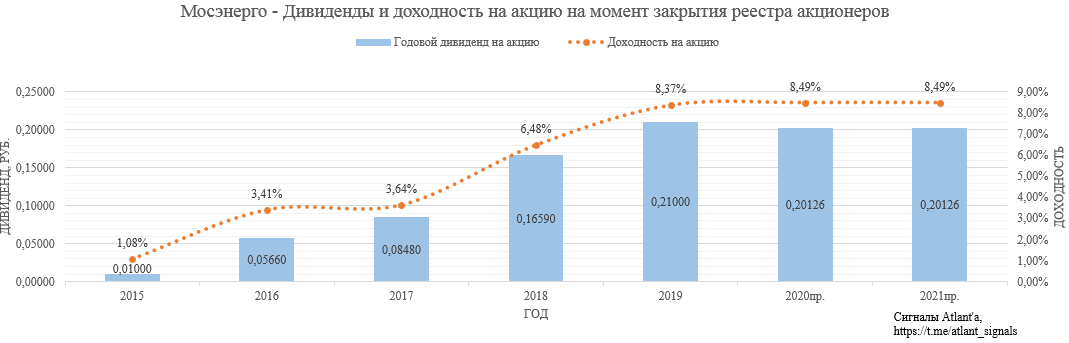

Мосэнерго.

По все той же информации от Газпром энергохолдинга, прибыль за 2019 год по РСБУ составит 16 млрд. рублей:

Чистая прибыль "Мосэнерго" ожидается в размере 16 млрд руб., ТГК-1 (без учета Мурманской ТЭЦ) - 9,5 млрд руб., ОГК-2 - 11,9 млрд руб., "МОЭК" - 11,6 млрд руб.

Как и у ОГК-2 в течение 2019 года прибыль по МСФО была приблизительна равна прибыли по РСБУ. В случае, если данная тенденция распространится и на годовом результате, то дивиденд за 2019 год составит 0,20126 руб. Дивидендная доходность в таком случае будет 8,49% от текущих котировок. За 2020 год прибыль компании скорее всего останется на уровне 2019 года, так как следующее снижение от выплат ДПМ будет только через год. В таком случае дивиденд за 2020 год останется на уровне 2019 года.

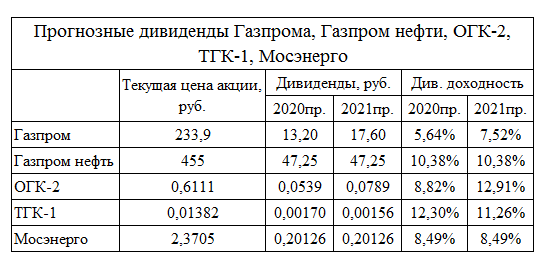

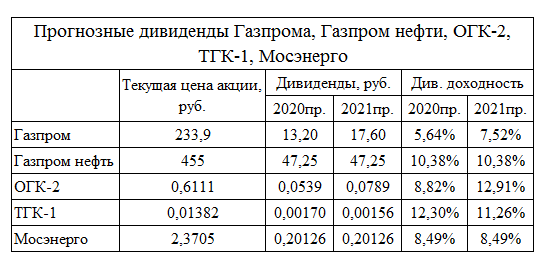

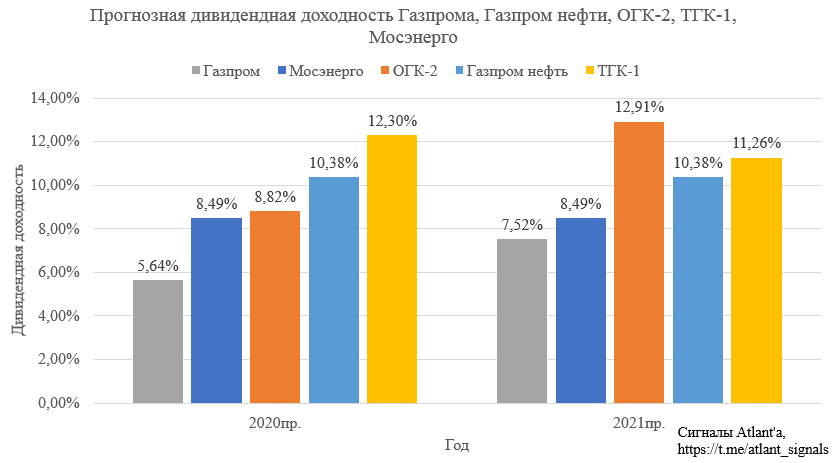

Итоговая таблица с дивидендами.

Итоговая таблица с прогнозными дивидендами будет выглядеть следующим образом. Как видим, дивидендная доходность зависимых компаний смотрится привлекательнее, чем у Газпрома.

При этом надо понимать, что это всего лишь прогноз, и окончательного решения по дивидендам у нас нет.

Начнем все-таки с экспорта газа, продолжая следить за данными федеральной таможенной службы. С этими показателями коррелируют результаты Газпрома.

В декабре продолжился рост объема экспорта природного газа. Увеличение составило 6% относительно прошлого месяца, однако относительно прошлого года снижение составило 6%. В итоге объем экспорта за 2019 год снизился на 2% к прошлому году, а в 4-ом квартале вырос на 2% относительно прошлого года.

При этом в январе 2020 года экспорт газа в Европу по данным Интерфакса ниже прошлогодних значений:

В январе текущего года снизился экспорт российского газа. Согласно расчетам «Интерфакса», он снизился до 13,3 млрд куб.м. (с 17,55 млрд кубометров в январе 2019 года).

Долларовая выручка в декабре снизилась на 28% относительно прошлого года, и выросла на 10% относительно прошлого месяца. В итоге за 2019 год выручка снизилась на 17% к прошлому году, во многом благодаря сильному 1-му кварталу результат оказался не таким ужасным. В 4-ом квартале снижение составило 28% относительно прошлого года.

Цены на газ немного выросли относительно прошлого месяца, увеличившись на 3%. Снижение к декабрю прошлого года составляет 21%.

Спотовые цены продолжают снижаться, начав движение вниз в конце декабря:

Цены на хабе Зеебрюгге и нидерландском крупнейшем хабе Европы Title Transfer Facility (TTF) по ближайшим контрактам снизились за неделю на 6,2-7 процентов и держатся на уровне 95-100 долларов за тысячу кубических метров, согласно биржевым данным.

На TTF отмечен минимальный уровень февральских цен на газ с января 2005 года . Цены никогда так не снижались в середине зимы.

Первый обвал цен был отмечен в декабре 2019 года: тогда цена природного газа на TTF снизилась сразу после сообщений о газовых соглашениях между Россией и Украиной: в декабре "Газпром" и "Нафтогаз" договорились о продолжении транзита через Украину в Европу.

Курс доллара продолжает оказывать негативный эффект относительно прошлого года. Январь 2020 года тоже не порадует акционеров Газпрома, рубль укрепился на 8% год к году.

В связи с этим в рублевые цены оказались на 27% ниже относительно прошлого года, а в сравнении к предыдущему месяцу выросли на 2%.

Выручка в рублях в ноябре снизилась на 33% относительно прошлого года. Относительно прошлого месяца выручка выросла на 8%. В итоге за 2019 год выручка снизилась на 14% к прошлому году.

В 4-ом квартале снижение экспортной выручки составило 31% относительно прошлого года. На отчет Газпрома это снижение несомненно тоже отразится.

Это подтверждает и сообщение Газпрома со дня инвестора:

ГАЗПРОМ : ЧИСТАЯ ПРИБЫЛЬ В 19Г УПАЛА ДО $21,4 МЛРД.

С учетом средневзвешенного курса доллара 64.7362 руб., получим годовую прибыль Газпрома 1385 млрд. рублей.

При этом Газпром добавляет:

«Учитывая интересы наших акционеров, руководство «Газпрома» может принять знаковое решение», — сказал Садыгов. По его словам, в первый год перехода на новую дивидендную политику оговоренные в ней корректировки чистой прибыли «будут применяться лишь частично или вообще не будут применяться»

Отказаться от всех корректировок и направить 30% прибыли на дивиденды было бы слишком сладко, дивиденд в таком случае составил бы 17,5 рублей. Думаю, что выплачивать из переоценки валютного долга они не станут, это же "бумажная прибыль", верно? :-)

В отчете за 9 месяцев указано, что прибыль от переоценки валютного долга составила 230 млрд. рублей. При этом курс доллара на 30.09.2019 снизился на 5 рублей относительно курса на 31.12.2018. За 4 квартал курс доллара снизился еще на 2.5 рубля, то есть прибыль от переоценки валютного долга в 4-ом квартале составила приблизительно 115 млрд. рублей, а за год 345 млрд. Тогда годовая прибыль без учета переоценки валютного долга составит 1040 млрд. рублей, а дивиденды составят 13.2 рубля. Возможен вариант, что компания так заботится о своей капитализации, что может пойти на крайние меры и выплатить дивиденд на уровне прошлого года, чтобы участники 2-х последних SPO были довольны. Но в качестве базового сценария я бы рассматривал дивиденд в размере 13.2 руб. и доходность 5,6%.

Что стоит ожидать акционерам по итогам 2020 года? Зима подходит к концу, а значит на рост цен рассчитывать уже не приходится как минимум до осени. Рынок не ожидает высоких цен в течение 2 лет.

Объем экспорта из-за теплой зимы вряд ли существенно увеличится, газовые хранилища в Европе полны газа. При необходимости они пополнят их летом по более низкой цене. Высокая конкуренция вынудила Газпром в 2019 году реализовать газ на своей электронной площадке по спотовым ценам. При этом наибольший объем на ней пришелся в период низких цен.

Вообще долгосрочные контракты, привязанные к цене на нефть уже составляют меньше половины экспорта.

Итак, что мы имеем:

1) цены на газ гораздо ниже прошлого года. В лучшем случае они вырастут в 4-ом квартале до уровня 1-го квратала 2019 года;

2) объем экспорта вряд ли существенно вырастет, возьмем его на уровне 2019 года;

3) курс доллара в 2020 году пока ниже, чем средняя за 2019.

То есть, если очень повезет, то Газпром покажет прибыль на уровне 2019 года. При расчете дивиденда мы не учитывали все корректировки, что заложены в новую дивидендную политику, но опустим их в расчете за 2020 год. Процент прибыли, направляемый на дивиденды, увеличится с 30 до 40%. Тогда дивиденд за 2020 год составит 17,6 рубля, но это пока выглядит как оптимистичный сценарий. Доходность в таком случае будет 7,52% относительно текущей цены акции.

Куда интереснее с точки зрения дивидендов смотрятся дочерние компании. Вот такие новости поступили со дня инвестора:

ВСЕ ДОЧЕРНИЕ СТРУКТУРЫ ГАЗПРОМА В 2020 Г ЗАПЛАТЯТ ДИВИДЕНДЫ ЗА 2019 Г В РАЗМЕРЕ 50% ЧИСТОЙ ПРИБЫЛИ ПО МСФО - МЕНЕДЖМЕНТ НА ВОПРОС О ДИВИДЕНДАХ "ДОЧЕК" ГЭХА

"Решение принято: по итогам 2019 г. в 2020 г. всем дочерним структурам "Газпрома" направить на дивиденды 50% чистой прибыли по МСФО", - сказал Садыгов.

Рассмотрим, что стоит ожидать инвесторам по дивидендам Газпром нефти, ОГК-2, ТГК-1, Мосэнерго.

Газпромнефть.

Тут все будет даже лучше, чем я думал, анализируя отчет по итогам 9 месяцев.

Цена на нефть марки Urals в 4-ом квартале 2019 года была на уровне 3-го квартала.

Справедливо предположить, что компания и прибыль покажет на уровне 3-го квартала, составив 111,3 млрд. рублей. Тогда годовая прибыль будет равна 448,1 млрд.

В случае направления 50% прибыли акционерам получим дивиденд за 2019 год в размере 47,25 руб. Однако за 1-ое полугодие уже выплатили 18,14 рубля, тогда за 2-ое полугодие дивиденд составит 29,11 руб., что дает доходность 6,4%. Прибыль за 2020 год тяжело спрогнозировать, так как нефть очень волатильный товар. Предположим, что прибыль будет на уровне 2019 года, то дивиденд останется равным 47,25. Доходность в таком случае будет 10,38% относительно текущей цены акции.

ОГК-2.

По информации от Газпром энергохолдинга, прибыль за 2019 год по РСБУ составит 11,9 млрд. рублей:

Чистая прибыль "Мосэнерго" ожидается в размере 16 млрд руб., ТГК-1 (без учета Мурманской ТЭЦ) - 9,5 млрд руб., ОГК-2 - 11,9 млрд руб., "МОЭК" - 11,6 млрд руб.

В течение 2019 года прибыль по МСФО была приблизительна равна прибыли по РСБУ. В случае, если данная тенденция распространится и на годовом результате, то дивиденд за 2019 год составит 0,0539 руб. Дивидендная доходность в таком случае будет 8,8% от текущих котировок. Однако за 2020 год прибыль компания может существенно увеличится. Возьмем прибыль за текущий год из прогноза Андрея, сделанного в отличном обзоре, с которым можно ознакомиться по ссылке https://investcommunity.ru/idea/view/256 Согласно расчетам, приведенным в статье, прибыль по РСБУ за 2020 год составит 17,43 млрд. рублей. Дивидендная доходность за 2020 год тогда составит 12,91%.

ТГК-1.

По все той же информации от Газпром энергохолдинга, прибыль за 2019 год по РСБУ составит 9,5 млрд. рублей:

Чистая прибыль "Мосэнерго" ожидается в размере 16 млрд руб., ТГК-1 (без учета Мурманской ТЭЦ) - 9,5 млрд руб., ОГК-2 - 11,9 млрд руб., "МОЭК" - 11,6 млрд руб.

То есть за 4-ый квартал прибыль компании по РСБУ составит 2,2 млрд. рублей.

Предположим, что по МСФО компания заработает также 2,2 млрд. рублей, хотя в течение 2019 года по МСФО прибыль ежеквартально немного выше. Тогда годовая прибыль по МСФО будет равна 13,1 млрд. руб.

В таком случае дивиденд за 2019 год составит 0,0017 руб. Дивидендная доходность в таком случае будет 12,3% от текущих котировок. Возьмем прибыль по РСБУ за 2020 год из прогноза Андрея, сделанного в еще одном отличном обзоре, с которым можно ознакомиться по ссылке https://m.vk.com/@-176958477-dpm-om-ediny-buduschee-tgk-1?=&wall_owner_id=-31520221 Согласно расчетам, приведенным в статье, прибыль по РСБУ за 2020 год составит 8,451 млрд. рублей. В 2018-2019 гг. годовая прибыль по МСФО была на 3.4-3.6 млрд. выше, чем по РСБУ. Примем, что прибыль по МСФО за 2020 год составит 12 млрд. рублей, дивиденд 0,00156 руб., а дивидендная доходность 11,26% от текущих котировок.

Мосэнерго.

По все той же информации от Газпром энергохолдинга, прибыль за 2019 год по РСБУ составит 16 млрд. рублей:

Чистая прибыль "Мосэнерго" ожидается в размере 16 млрд руб., ТГК-1 (без учета Мурманской ТЭЦ) - 9,5 млрд руб., ОГК-2 - 11,9 млрд руб., "МОЭК" - 11,6 млрд руб.

Как и у ОГК-2 в течение 2019 года прибыль по МСФО была приблизительна равна прибыли по РСБУ. В случае, если данная тенденция распространится и на годовом результате, то дивиденд за 2019 год составит 0,20126 руб. Дивидендная доходность в таком случае будет 8,49% от текущих котировок. За 2020 год прибыль компании скорее всего останется на уровне 2019 года, так как следующее снижение от выплат ДПМ будет только через год. В таком случае дивиденд за 2020 год останется на уровне 2019 года.

Итоговая таблица с дивидендами.

Итоговая таблица с прогнозными дивидендами будет выглядеть следующим образом. Как видим, дивидендная доходность зависимых компаний смотрится привлекательнее, чем у Газпрома.

При этом надо понимать, что это всего лишь прогноз, и окончательного решения по дивидендам у нас нет.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба