3 июня 2020 Райффайзенбанк | ОФЗ

На сегодняшнем аукционном дне Минфин предлагает три выпуска с фиксированной ставкой купона (хотя обычно ограничивается двумя выпусками) общим объемом, доступным к размещению 627 млрд руб.: 5,5-летние ОФЗ 26229 (YTM 5,07%, на 35 б.п. ниже RUONIA), 7-летние ОФЗ 26232 (YTM 5,28%, на 14 б.п. ниже RUONIA) и 15-летние ОФЗ 26233 (YTM 5,8%, на 38 б.п. выше RUONIA) в объемах 42 млрд руб., 172 млрд руб. и 414 млрд руб., соответственно. Это может свидетельствовать о желании ведомства по максимуму использовать еще оставшийся позитивный момент на рынке. На ослабление этого момента указывает сокращение объема реализованных Минфином бумаг (с фиксированным купоном) на предшествующем аукционе: 78,3 млрд руб. против 160 млрд руб. (исходя из номинальной цены бумаг) неделей ранее, также упал и спрос (с 207 млрд руб. до 109 млрд руб.).

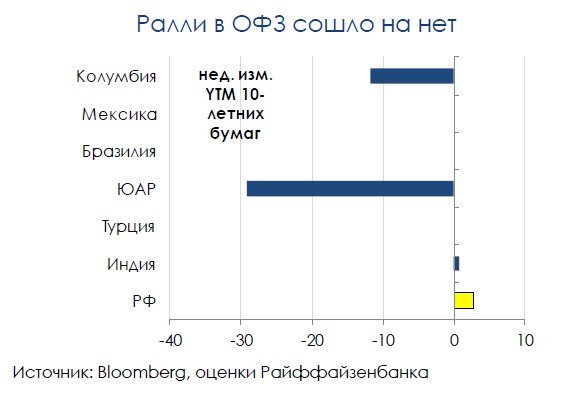

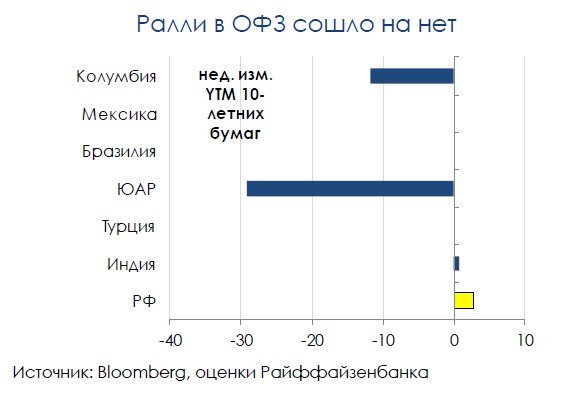

Кроме того, за неделю доходности вдоль кривой ОФЗ (впервые после распродажи с середины марта) прекратили движение вниз (на участке бумаг с погашением от 3 до 10 лет доходности умеренно скорректировались вверх на 0-5 б.п.). Это произошло, несмотря на продолжившееся укрепление рубля (уже ниже 68,5 руб./долл., обусловленное преодолением нефти Brent отметки 40 долл./барр.) и несмотря на позитивную ценовую динамику долгов GEM (10-летние бонды Колумбии и ЮАР снизились в доходности на 10 б.п. и 30 б.п. до YTM 5,99% и YTM 8,75% при ключевых ставках 2,75% и 3,75%, соответственно). По-видимому, рынок нашел равновесные доходности в соответствии со сформированными ЦБ РФ ожиданиями у участников рынка по дальнейшему снижению ключевой ставки (к нижней границе диапазона 4-4,5% годовых). Также сильно укрепившийся рубль снижает привлекательность рублевых инструментов. Без сигналов ЦБ РФ о готовности снижать ключевую ставку в ближайшие заседания после июньского (на котором снижение на 100 б.п. уже представляется данностью) рынок ОФЗ может уйти в боковое движение. Как следствие, для размещения ОФЗ в прежних гигантских объемах (>100 млрд руб. на каждой неделе) Минфину придется предлагать премии, которые мы ожидаем и на сегодняшних аукционах (5-10 б.п.). Однако учитывая заметное восстановление нефти, таких гигантских объемов размещений может и не потребоваться.

Кроме того, за неделю доходности вдоль кривой ОФЗ (впервые после распродажи с середины марта) прекратили движение вниз (на участке бумаг с погашением от 3 до 10 лет доходности умеренно скорректировались вверх на 0-5 б.п.). Это произошло, несмотря на продолжившееся укрепление рубля (уже ниже 68,5 руб./долл., обусловленное преодолением нефти Brent отметки 40 долл./барр.) и несмотря на позитивную ценовую динамику долгов GEM (10-летние бонды Колумбии и ЮАР снизились в доходности на 10 б.п. и 30 б.п. до YTM 5,99% и YTM 8,75% при ключевых ставках 2,75% и 3,75%, соответственно). По-видимому, рынок нашел равновесные доходности в соответствии со сформированными ЦБ РФ ожиданиями у участников рынка по дальнейшему снижению ключевой ставки (к нижней границе диапазона 4-4,5% годовых). Также сильно укрепившийся рубль снижает привлекательность рублевых инструментов. Без сигналов ЦБ РФ о готовности снижать ключевую ставку в ближайшие заседания после июньского (на котором снижение на 100 б.п. уже представляется данностью) рынок ОФЗ может уйти в боковое движение. Как следствие, для размещения ОФЗ в прежних гигантских объемах (>100 млрд руб. на каждой неделе) Минфину придется предлагать премии, которые мы ожидаем и на сегодняшних аукционах (5-10 б.п.). Однако учитывая заметное восстановление нефти, таких гигантских объемов размещений может и не потребоваться.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба