22 сентября 2020 ITI Capital

Рынки

Как мы писали в понедельник, коррекция ускоряется, наша первая цель по S&P 500 составляет 3185 п. (100-дневная скользящая средняя) и, возможно, 3100 п. (200-дневная скользящая средняя). Падение РТС будет менее значительным — первый целевой уровень составляет 1150 п. и в худшем случае — 1124 п. В случае нефти первая цель — $40-41/барр., в случае рубля к доллару — $77,6.

На прошлой неделе техническая коррекция наблюдалась на IT-рынке, сейчас мы имеем дело с полномасштабной коррекцией, которая затронула все сектора. Инвесторов беспокоит отсутствие поддержки со стороны государства, учитывая новый скачок уровня заболеваемости коронавирусом в более чем десяти крупнейших странах мира и политическую неопределенность в США перед выборами.

Одновременное снижение различных классов активов вызвало тревогу у некоторых инвесторов и трейдеров, которые опасаются повторения мартовских потрясений. Цены на нефть в США упали на 4,4%, а на золото, традиционный защитный актив, — на 2,6%, опустившись до минимума с конца июля.

Десять из 11 секторов S&P 500 ушли в минус. В лидерах падения сырьевые и промышленные компании, котировки которых снизились на 3,4%. Также в числе аутсайдеров — акции авиакомпаний, ретейлеров и нефтегазовых компаний, по которым ударил коронавирус. Бумаги Delta Air Lines подешевели на 9,2%, до $29,82, Kohl's — на 8,1%, до $21,5, Halliburton — на $1,23, до $13,22.

Лишь технологический сектор, который с марта был одним из драйверов отскока фондового рынка, завершил день в зеленой зоне, прибавив 0,8%. Фондовые индексы снижаются четвертую неделю подряд, после летнего ралли, из-за которого индикаторы достигли рекордных уровней. S&P 500 снизился на 8,4% с максимума 2 сентября, в то время как Nasdaq — почти на 11%. Dow Jones еще не достиг уровня, предшествующего началу пандемии, и находится на 8,1% ниже февральского максимума.

S&P 500 опустился на 1,2%, до 3281,06 п. Nasdaq снизился на 0,1%, до 10778,8 п.

Падение цен на нефть было спровоцировано новостями о том, что Ливия может возобновить поставки сырья на мировой рынок в условиях снижения спроса. Золото подешевело на фоне укрепления доллара.

Более 20 республиканцев в сенате поддержали намерение президента Трампа и лидера большинства Митча МакКоннелла назначить нового судью Верховном суде на замену скончавшейся Рут Гинзбург.

В фокусе сегодня:

Русал: остановка торгов акциями на Московской бирже до 25 сентября.

Андрей Белоусов обсудит с членами РСПП альтернативные способы привлечения средств в бюджет от горнорудных компаний

Индекс Мосбиржи в понедельник снизился на 2,99%, до 2864 п., РТС — на 3,85%, до 1181 п.

Рубль ослаб к доллару до 76,12 руб. и укрепился к евро — до 89,62 руб.

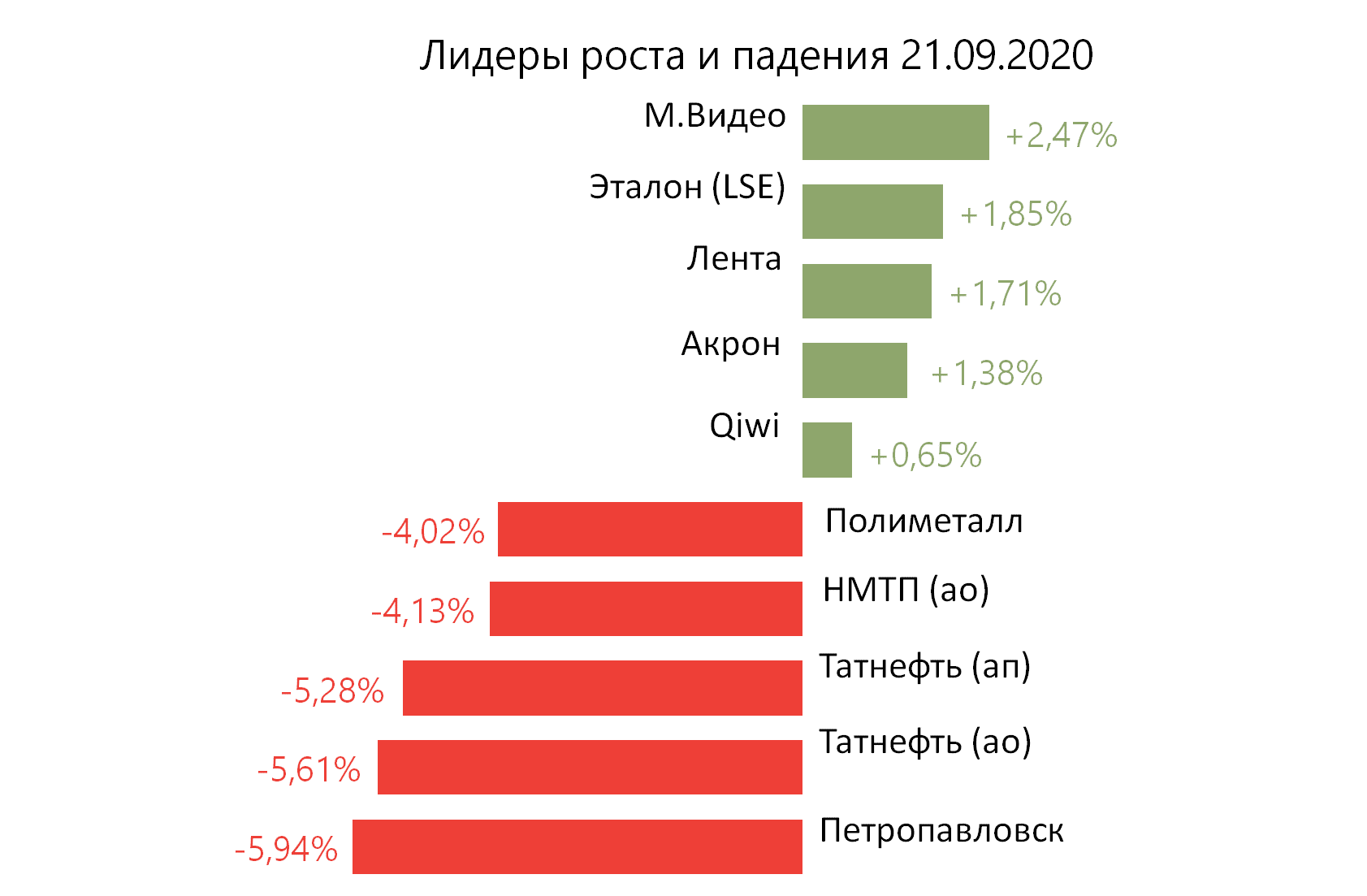

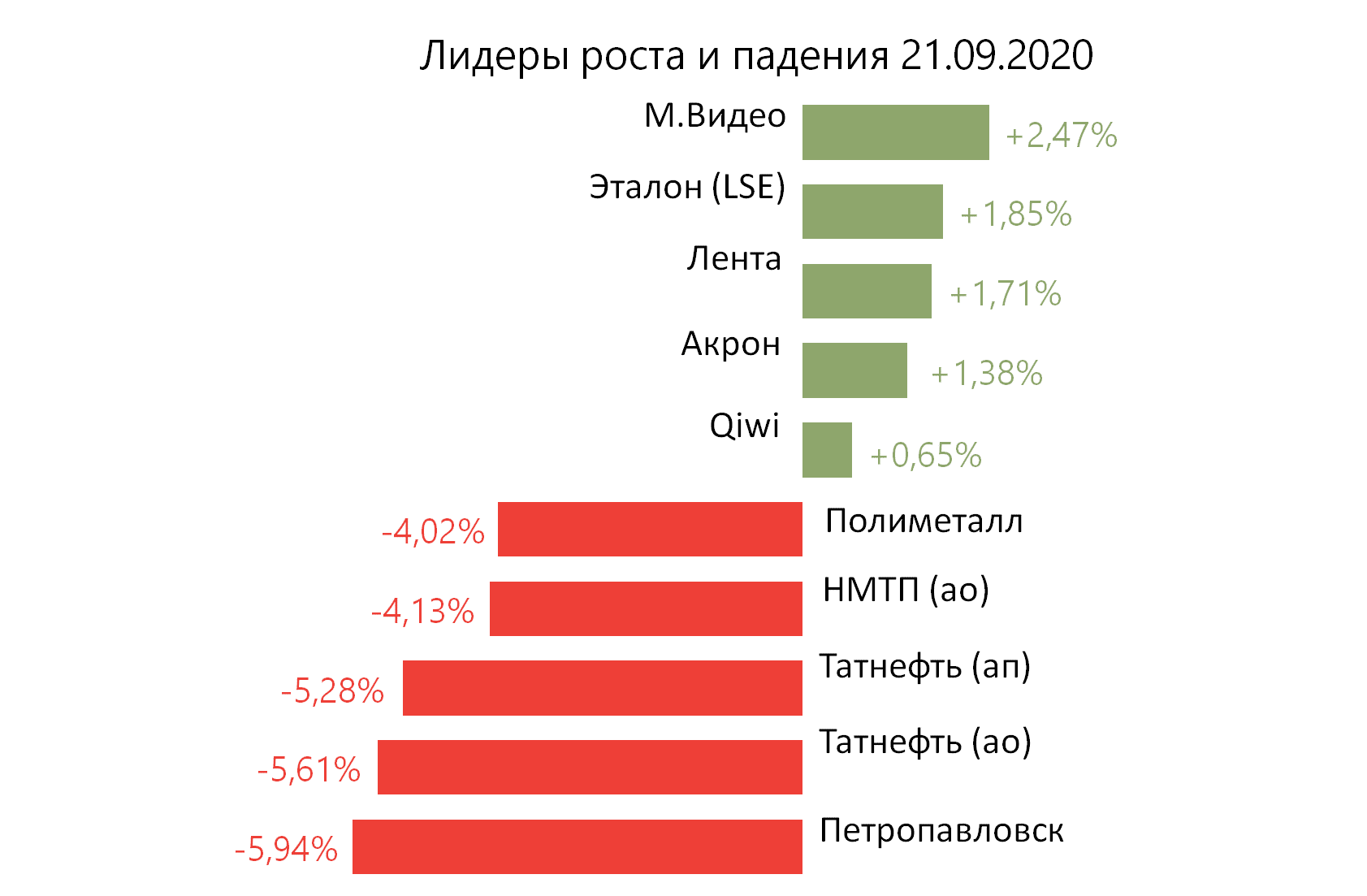

Лидерами роста стали М.Видео (+2,47%), Эталон (+1,85%), Лента ( +1,71%), Акрон (+1,38%), Qiwi (+0,65%).

В число аутсайдеров вошли Петропавловск (-5,94%), Татнефть (ао -5,61%, ап -5,28%), НМТП (ао -4,13%), Полиметалл (-4,02%).

Цена на Brent утром во вторник снижается на 0,22%, до $41,35/барр.

Золото дешевеет на 0,08%, до $1911/унция. Доходность десятилетних казначейских облигаций США снижается на 0,28 п.п., до 0,669%.

Японский Nikkei повышается на 0,18%, китайский Shanghai снижается на 0,50%.

DXY снижается на 0,07%, S&P 500 futures — на 0,27%.

Новости

Банк России зарегистрировал допэмиссию акций Аэрофлота. Таким образом регулятор дал право на размещение бумаг. Ранее акционеры одобрили допэмиссию на 1,7 млрд акций.

Государство должно выкупить больше половины допэмиссии. Деньги на это планируют выделить из Фонда национального благосостояния.

Нынешние акционеры могут осуществить преимущественное право приобретения акций с 22 сентября до 1 октября включительно.

Окончательное количество акций, размещаемых в рамках предложения, цена за акцию и общий объем привлеченных по итогам предложения средств будут определены в ходе предложения и объявлены позже.

AFLT RX: -3,40%

Потребительский спрос в первые семь месяцев 2020 г. в России снизился вследствие пандемии коронавируса в среднем на 6,7% г/г, спрос вырос только в восьми регионах России, согласно исследованию РИА Новостей. Лучшие результаты показали:

Чукотский автономный округ — 3,1%,

Ленинградская область — 2%,

Тверская область — 1,8%,

Рязанская область — 1,1%,

Челябинская область — 1%,

Амурская область — 0,7%,

Саратовская область — 0,5%,

Томская область — 0,2%.

Ранее ЦБ заявлял, что фаза активного восстановления российской экономики закончилась, темпы дальнейшего восстановления будут замедляться.

Белоруссия направит около $330 млн, или 20% от суммы кредита по линии Евразийского фонда стабилизации и развития (ЕФСР), на погашение долга перед Газпромом, согласно заявлению министра финансов России Антона Силуанова.

Задолженность Белоруссии перед Газпромом составляет чуть меньше $330 млн.

GAZP RX: -3,10%

Финансовый маркетплейс Московской биржи будет запущен в октябре 2020 г. под названием «Финуслуги». Первым продуктом будут вклады от десяти банков. Развитие услуг маркетплейса может быть ограничено объемом комиссии, который банк должен выплачивать бирже за привлечение клиента (он сопоставим с затратами банка на привлечение одного клиента), что непривлекательно для банков.

Отсутствие удаленной идентификации и возможности использования биометрии приводят к необходимости допзатрат на курьерскую службу.

Маркетплейс является пилотным проектом биржи, поэтому в краткосрочной перспективе данная новость не окажет давления на бумаги биржи, затраты на запуск уже учтены в прогнозах биржи.

MOEX RX: -3,99%

Veon рассматривает приобретение 100% онлайн-кинотеатра Megogo, являющегося одним из крупнейших видеосервисов в Восточной Европе, Сделка может состояться не раньше чем через полгода, аудитория составляет 40 млн уникальных пользователей, по данным Интерфакса и РБК, выручка российского подразделения Megogo составила 2,07 млрд руб., чистая прибыль — 75 млн руб. РБК упоминает примерную оценку российского бизнеса в 9 млрд руб.

Если предположить, что компания не имеет долга, то приведённые оценки дают показатель EV/выручка FY19 на уровне 4,4х против 6,1х для российского интернет-сегмента и 7,5х — для международных интернет-компаний. Netflix, являющийся, на наш взгляд, близким, но не идеальным аналогом для сравнения, торгуется на уровне 11,4х.

VEON US: -3,62%

CEO М.Видео с 1 октября назначен экс-глава Вымпелкома (Veon) Александр Изосимов. Энрике Фернандес, ранее занимавший позицию CEO, перешёл в совет директоров. Изосимов возглавлял Вымпелком с 2003 по 2009 гг. и c 2009 по 2011 гг. и признавался одним из лучших менеджеров в России. Завершив слияние в 2011 г. с телекоммуникационной империей Wind Telecom, Александр Изосимов ушел в отставку.

Назначение, может означать активные корпоративные действия с М.Видео, включая слияния и поглощения.

MVID RX: +2,47%

Как мы писали в понедельник, коррекция ускоряется, наша первая цель по S&P 500 составляет 3185 п. (100-дневная скользящая средняя) и, возможно, 3100 п. (200-дневная скользящая средняя). Падение РТС будет менее значительным — первый целевой уровень составляет 1150 п. и в худшем случае — 1124 п. В случае нефти первая цель — $40-41/барр., в случае рубля к доллару — $77,6.

На прошлой неделе техническая коррекция наблюдалась на IT-рынке, сейчас мы имеем дело с полномасштабной коррекцией, которая затронула все сектора. Инвесторов беспокоит отсутствие поддержки со стороны государства, учитывая новый скачок уровня заболеваемости коронавирусом в более чем десяти крупнейших странах мира и политическую неопределенность в США перед выборами.

Одновременное снижение различных классов активов вызвало тревогу у некоторых инвесторов и трейдеров, которые опасаются повторения мартовских потрясений. Цены на нефть в США упали на 4,4%, а на золото, традиционный защитный актив, — на 2,6%, опустившись до минимума с конца июля.

Десять из 11 секторов S&P 500 ушли в минус. В лидерах падения сырьевые и промышленные компании, котировки которых снизились на 3,4%. Также в числе аутсайдеров — акции авиакомпаний, ретейлеров и нефтегазовых компаний, по которым ударил коронавирус. Бумаги Delta Air Lines подешевели на 9,2%, до $29,82, Kohl's — на 8,1%, до $21,5, Halliburton — на $1,23, до $13,22.

Лишь технологический сектор, который с марта был одним из драйверов отскока фондового рынка, завершил день в зеленой зоне, прибавив 0,8%. Фондовые индексы снижаются четвертую неделю подряд, после летнего ралли, из-за которого индикаторы достигли рекордных уровней. S&P 500 снизился на 8,4% с максимума 2 сентября, в то время как Nasdaq — почти на 11%. Dow Jones еще не достиг уровня, предшествующего началу пандемии, и находится на 8,1% ниже февральского максимума.

S&P 500 опустился на 1,2%, до 3281,06 п. Nasdaq снизился на 0,1%, до 10778,8 п.

Падение цен на нефть было спровоцировано новостями о том, что Ливия может возобновить поставки сырья на мировой рынок в условиях снижения спроса. Золото подешевело на фоне укрепления доллара.

Более 20 республиканцев в сенате поддержали намерение президента Трампа и лидера большинства Митча МакКоннелла назначить нового судью Верховном суде на замену скончавшейся Рут Гинзбург.

В фокусе сегодня:

Русал: остановка торгов акциями на Московской бирже до 25 сентября.

Андрей Белоусов обсудит с членами РСПП альтернативные способы привлечения средств в бюджет от горнорудных компаний

Индекс Мосбиржи в понедельник снизился на 2,99%, до 2864 п., РТС — на 3,85%, до 1181 п.

Рубль ослаб к доллару до 76,12 руб. и укрепился к евро — до 89,62 руб.

Лидерами роста стали М.Видео (+2,47%), Эталон (+1,85%), Лента ( +1,71%), Акрон (+1,38%), Qiwi (+0,65%).

В число аутсайдеров вошли Петропавловск (-5,94%), Татнефть (ао -5,61%, ап -5,28%), НМТП (ао -4,13%), Полиметалл (-4,02%).

Цена на Brent утром во вторник снижается на 0,22%, до $41,35/барр.

Золото дешевеет на 0,08%, до $1911/унция. Доходность десятилетних казначейских облигаций США снижается на 0,28 п.п., до 0,669%.

Японский Nikkei повышается на 0,18%, китайский Shanghai снижается на 0,50%.

DXY снижается на 0,07%, S&P 500 futures — на 0,27%.

Новости

Банк России зарегистрировал допэмиссию акций Аэрофлота. Таким образом регулятор дал право на размещение бумаг. Ранее акционеры одобрили допэмиссию на 1,7 млрд акций.

Государство должно выкупить больше половины допэмиссии. Деньги на это планируют выделить из Фонда национального благосостояния.

Нынешние акционеры могут осуществить преимущественное право приобретения акций с 22 сентября до 1 октября включительно.

Окончательное количество акций, размещаемых в рамках предложения, цена за акцию и общий объем привлеченных по итогам предложения средств будут определены в ходе предложения и объявлены позже.

AFLT RX: -3,40%

Потребительский спрос в первые семь месяцев 2020 г. в России снизился вследствие пандемии коронавируса в среднем на 6,7% г/г, спрос вырос только в восьми регионах России, согласно исследованию РИА Новостей. Лучшие результаты показали:

Чукотский автономный округ — 3,1%,

Ленинградская область — 2%,

Тверская область — 1,8%,

Рязанская область — 1,1%,

Челябинская область — 1%,

Амурская область — 0,7%,

Саратовская область — 0,5%,

Томская область — 0,2%.

Ранее ЦБ заявлял, что фаза активного восстановления российской экономики закончилась, темпы дальнейшего восстановления будут замедляться.

Белоруссия направит около $330 млн, или 20% от суммы кредита по линии Евразийского фонда стабилизации и развития (ЕФСР), на погашение долга перед Газпромом, согласно заявлению министра финансов России Антона Силуанова.

Задолженность Белоруссии перед Газпромом составляет чуть меньше $330 млн.

GAZP RX: -3,10%

Финансовый маркетплейс Московской биржи будет запущен в октябре 2020 г. под названием «Финуслуги». Первым продуктом будут вклады от десяти банков. Развитие услуг маркетплейса может быть ограничено объемом комиссии, который банк должен выплачивать бирже за привлечение клиента (он сопоставим с затратами банка на привлечение одного клиента), что непривлекательно для банков.

Отсутствие удаленной идентификации и возможности использования биометрии приводят к необходимости допзатрат на курьерскую службу.

Маркетплейс является пилотным проектом биржи, поэтому в краткосрочной перспективе данная новость не окажет давления на бумаги биржи, затраты на запуск уже учтены в прогнозах биржи.

MOEX RX: -3,99%

Veon рассматривает приобретение 100% онлайн-кинотеатра Megogo, являющегося одним из крупнейших видеосервисов в Восточной Европе, Сделка может состояться не раньше чем через полгода, аудитория составляет 40 млн уникальных пользователей, по данным Интерфакса и РБК, выручка российского подразделения Megogo составила 2,07 млрд руб., чистая прибыль — 75 млн руб. РБК упоминает примерную оценку российского бизнеса в 9 млрд руб.

Если предположить, что компания не имеет долга, то приведённые оценки дают показатель EV/выручка FY19 на уровне 4,4х против 6,1х для российского интернет-сегмента и 7,5х — для международных интернет-компаний. Netflix, являющийся, на наш взгляд, близким, но не идеальным аналогом для сравнения, торгуется на уровне 11,4х.

VEON US: -3,62%

CEO М.Видео с 1 октября назначен экс-глава Вымпелкома (Veon) Александр Изосимов. Энрике Фернандес, ранее занимавший позицию CEO, перешёл в совет директоров. Изосимов возглавлял Вымпелком с 2003 по 2009 гг. и c 2009 по 2011 гг. и признавался одним из лучших менеджеров в России. Завершив слияние в 2011 г. с телекоммуникационной империей Wind Telecom, Александр Изосимов ушел в отставку.

Назначение, может означать активные корпоративные действия с М.Видео, включая слияния и поглощения.

MVID RX: +2,47%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба