3 февраля 2021 smart-lab.ru

Благодарю коллег за комментарии к моему предыдущему посту.

Трейдер Ray Badman поделился очень любопытным видео с современным примером хеджирования позиции в акциях с нулевыми затратами на опционы.

Материал на английском, кто знает язык смотрите в оригинале.

Я постарался адаптировать перевод этой стратегии на русский язык.

Поддержите лайком.

Гость в студии управляющий Mark Phillips называет стратегию Slingshot .

Буквально на русском: РОГАТКА

Построен практический пример на акциях Apple (AAPL)

Смотрим YouTube:

Пример:

Покупаем 100 акций AAPL по текущей цене (129,65$). Минимальная инвестиция: 12 965$

Продаём ATM CALL-опцион («на деньгах»). В примере центр опционной доски = страйк 130$

Полученную премию от продажи опциона расходуем на покупки:

Покупаем CALL-опцион «вне денег» — в примере со страйком 140$

Покупаем PUT-опцион «вне денег» — со страйком 117,5$

Здесь все опционы с одним сроком экспирации. Один опцион = 100 акций.

Автор рассуждает о стратегии в известных терминах:

Slingshot = Коллар + CALL «вне денег»

Slingshot = проданный CALL-спред + PUT-опцион

Цель стратегии:

Участие во взрывном росте акции (пробой значимого уровня сопротивления, ускорение по шорт-сквиз тренду) с ограничением риска.

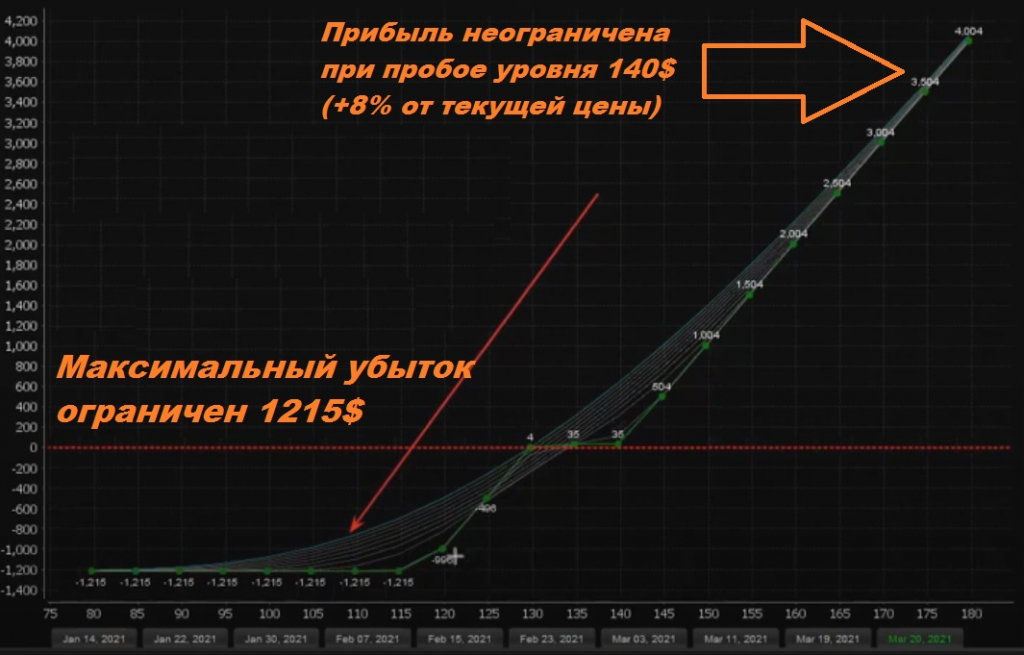

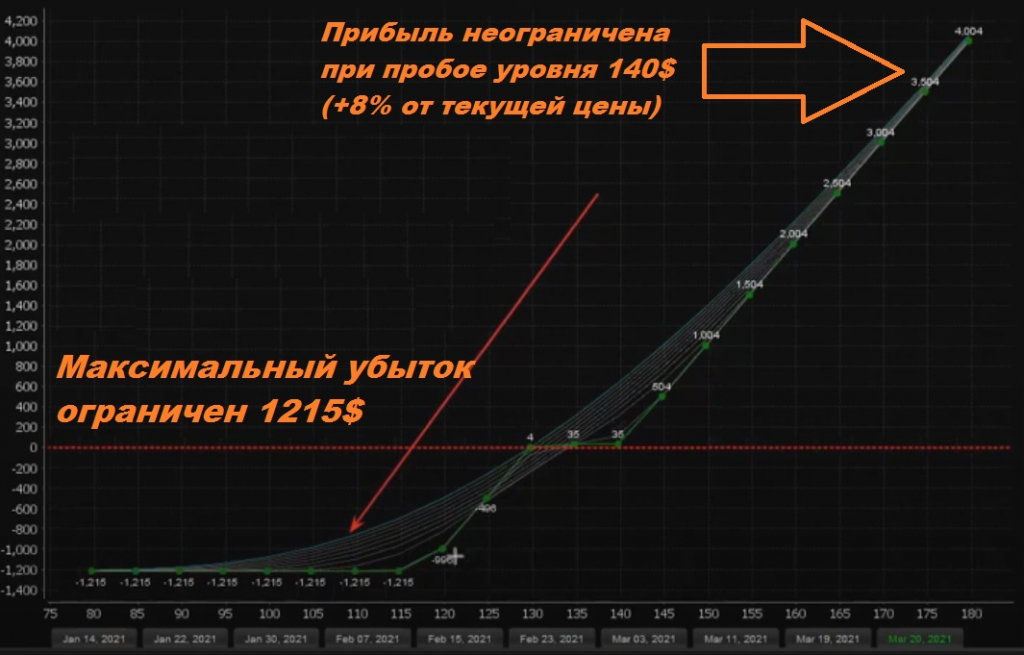

Прибыль/Риск профиль:

Преимущества:

Линейная прибыль при росте цены базового актива от уровня пробоя (140$)

Затраты на опционы — нулевые !

Ограниченный убыток до экспирации. В примере убыток считается так: (117,5-129,65)*100 = -1215$ или -9,2% от позиции 12 965$

Защита от гэпа вниз. Длинная позиция в PUT-опционе защищает трейдера при самом худшем сценарии.

Отсутствие стоп-приказа в акциях. «Кукл» просто не сможет свозить эту позицию на стопы и потом развернуться вверх. Вы всегда остаетесь в игре до даты экспирации.

Дивиденды на акции. Получаем пассивный доход +18$ в квартал на 100 акций AAPL.

"Постойте!" — скажет внимательный трейдер: "Потерять целых 9,2%! — это недопустимая боль"

«OK», — говорит Марк на 9й минуте, вы можете купить PUT-опцион прямо в центре опционной доски (130$) и ограничить убыток до нуля. Это аналогично короткому стопу по базовому активу, но PUT-опцион дополнительно защищает портфель от резкого гэпа вниз.

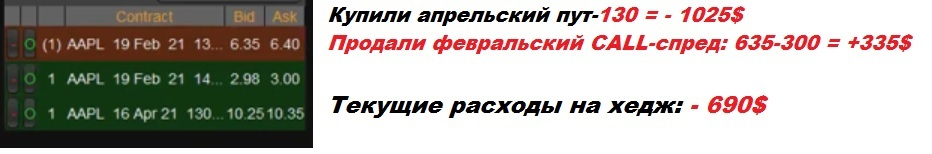

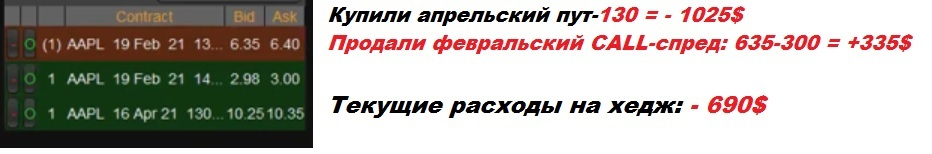

Например вы покупаете апрельский пут-130. Ваши затраты составят 10,25$*100 = 1025$.

А теперь думаем как мы можем компенсировать эти затраты с помощью календаря.

До 16 апреля есть три месячных интервала для возможных продаж CALL-спреда.

Первый CALL-спред с датой экпирации 19 февраля получится продать сегодня за 335$. Таким образом треть вложений в PUT-опцион мы сразу компенсируем.

Если акция колеблется около 130$ в течении месяца, то мы роллируем проданный CALL-спред на следующий месяц (откупаем распавшийся февральский и продаём мартовский и далее март->апрель). Таким образом затраты на короткий PUT-стоп могут быть полностью скомпенсированы.

Очень круто!

Трейдер Ray Badman поделился очень любопытным видео с современным примером хеджирования позиции в акциях с нулевыми затратами на опционы.

Материал на английском, кто знает язык смотрите в оригинале.

Я постарался адаптировать перевод этой стратегии на русский язык.

Поддержите лайком.

Гость в студии управляющий Mark Phillips называет стратегию Slingshot .

Буквально на русском: РОГАТКА

slingshot [ˈslɪŋʃɒt] — (сущ.) рогатка

Построен практический пример на акциях Apple (AAPL)

Смотрим YouTube:

Пример:

Покупаем 100 акций AAPL по текущей цене (129,65$). Минимальная инвестиция: 12 965$

Продаём ATM CALL-опцион («на деньгах»). В примере центр опционной доски = страйк 130$

Полученную премию от продажи опциона расходуем на покупки:

Покупаем CALL-опцион «вне денег» — в примере со страйком 140$

Покупаем PUT-опцион «вне денег» — со страйком 117,5$

Здесь все опционы с одним сроком экспирации. Один опцион = 100 акций.

Автор рассуждает о стратегии в известных терминах:

Slingshot = Коллар + CALL «вне денег»

Slingshot = проданный CALL-спред + PUT-опцион

Цель стратегии:

Участие во взрывном росте акции (пробой значимого уровня сопротивления, ускорение по шорт-сквиз тренду) с ограничением риска.

Прибыль/Риск профиль:

Преимущества:

Линейная прибыль при росте цены базового актива от уровня пробоя (140$)

Затраты на опционы — нулевые !

Ограниченный убыток до экспирации. В примере убыток считается так: (117,5-129,65)*100 = -1215$ или -9,2% от позиции 12 965$

Защита от гэпа вниз. Длинная позиция в PUT-опционе защищает трейдера при самом худшем сценарии.

Отсутствие стоп-приказа в акциях. «Кукл» просто не сможет свозить эту позицию на стопы и потом развернуться вверх. Вы всегда остаетесь в игре до даты экспирации.

Дивиденды на акции. Получаем пассивный доход +18$ в квартал на 100 акций AAPL.

"Постойте!" — скажет внимательный трейдер: "Потерять целых 9,2%! — это недопустимая боль"

«OK», — говорит Марк на 9й минуте, вы можете купить PUT-опцион прямо в центре опционной доски (130$) и ограничить убыток до нуля. Это аналогично короткому стопу по базовому активу, но PUT-опцион дополнительно защищает портфель от резкого гэпа вниз.

Например вы покупаете апрельский пут-130. Ваши затраты составят 10,25$*100 = 1025$.

А теперь думаем как мы можем компенсировать эти затраты с помощью календаря.

До 16 апреля есть три месячных интервала для возможных продаж CALL-спреда.

Первый CALL-спред с датой экпирации 19 февраля получится продать сегодня за 335$. Таким образом треть вложений в PUT-опцион мы сразу компенсируем.

Если акция колеблется около 130$ в течении месяца, то мы роллируем проданный CALL-спред на следующий месяц (откупаем распавшийся февральский и продаём мартовский и далее март->апрель). Таким образом затраты на короткий PUT-стоп могут быть полностью скомпенсированы.

Очень круто!

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба