2 марта 2021 T-Investments Городилов Михаил

Roku (NASDAQ: ROKU) — американская компания, производящая приставки для стриминга.

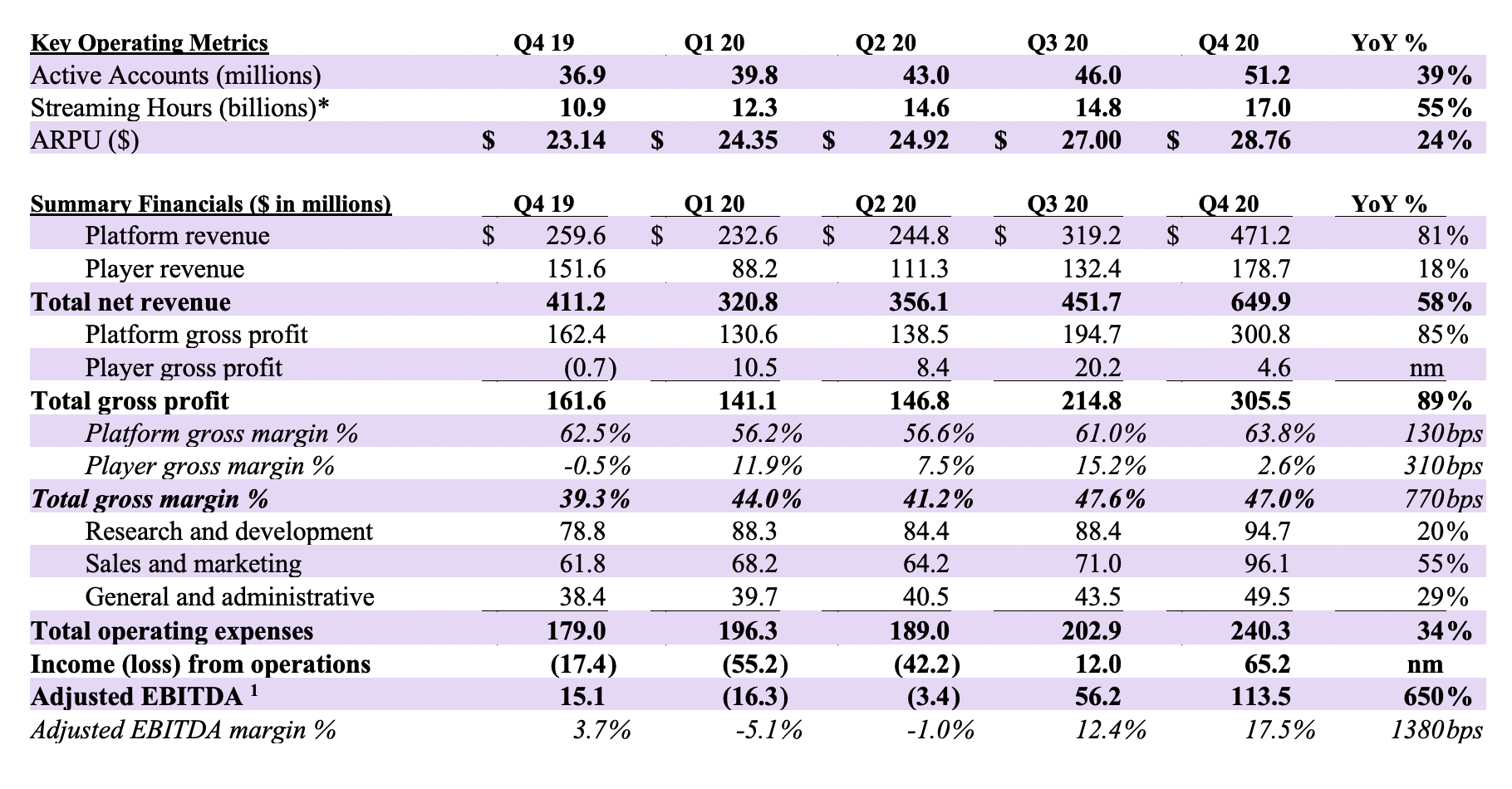

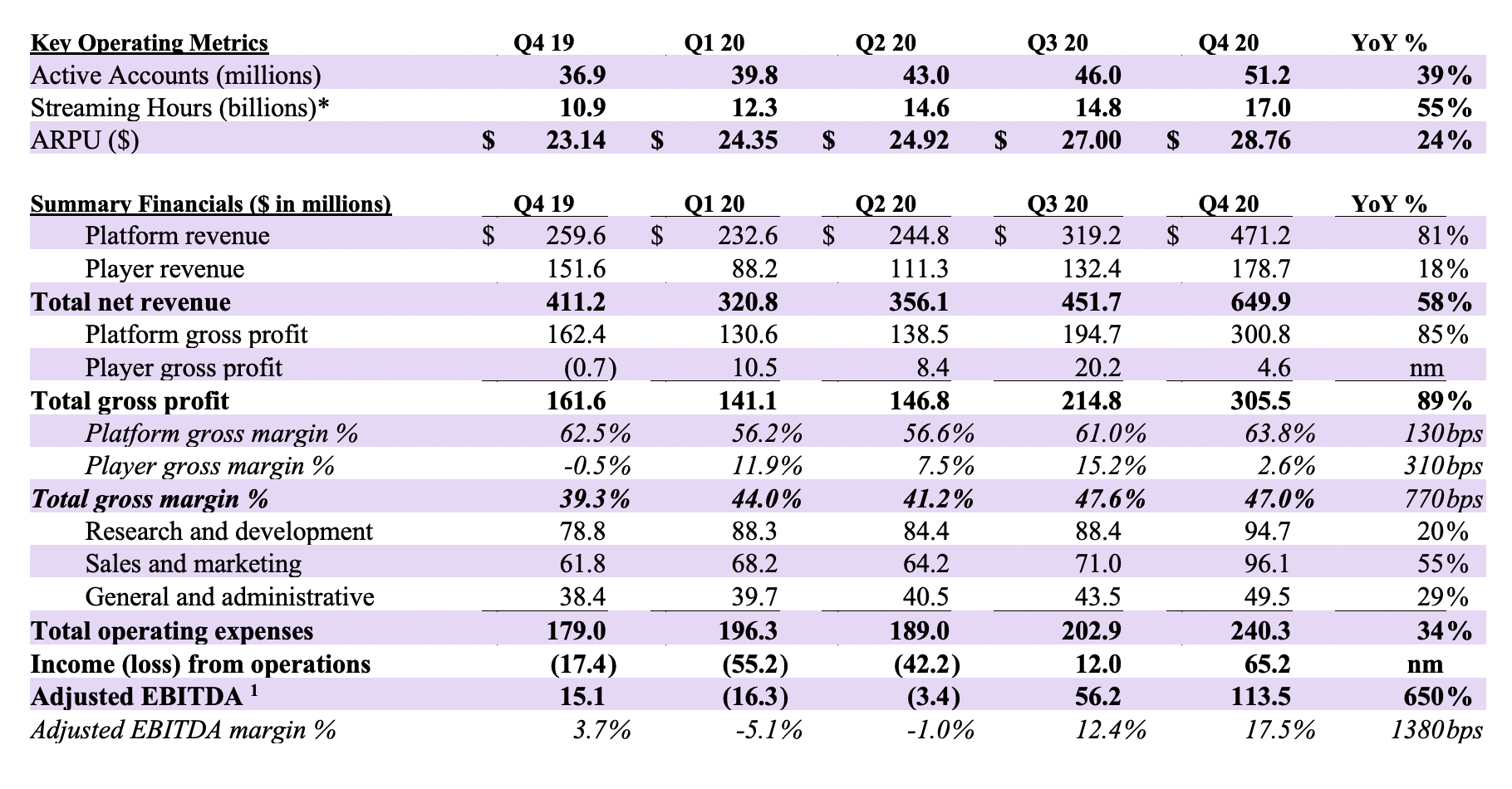

18 февраля компания отчиталась за минувший квартал. В 4 квартале 2020 выручка компании выросла на 58% по сравнению с аналогичным периодом 2019. Возросла и рентабельность бизнеса: убытки в 15,7 млн долларов сменились прибылью в 67,3 млн.

Средние показатели выручки с одного пользователя выросли на 24%, а общее количество часов, проведенных за стримингом, выросло на 10%.

Учитывая интерес инвесторов к сфере стриминга, эти акции могут расти и дальше, но все же на пути у компании есть ряд значительных препятствий.

It was a very good year

В журнале уже была инвестидея по Roku, где мы подробно рассказывали о том, как работает этот бизнес. Повторяться не будем и сразу перейдем к разбору отчетности.

Как мы и предполагали, вынужденное карантинное домоседство привело к резкому увеличению популярности стриминга, что отразилось на популярности сервиса. Главное — наш прогноз повышения выручки с услуг на платформе компании действительно оправдался.

В целом результаты оказались лучше ожиданий: аналитики ожидали выручку 615 млн долларов и убытки. Также компания дала прогноз на 1 квартал 2021, который будет лучше, чем 1 квартал 2020 года, — это тоже можно считать достижением. В общем, по всем показателям компания проявила себя молодцом в 2020 году и смогла выжать из «стримингового карантина» максимум.

Ключевые операционные метрики и финансовые показатели. Источник: квартальный отчет компании, стр. 1

Прогноз на 1 квартал 2021 в миллионах долларов

Показатели компании в миллионах долларов

Средняя выручка на пользователя в долларах

Количество часов видео, просмотренных на приставках компании, в миллиардах

Количество аккаунтов на приставках компании в миллионах

Есть куда расти

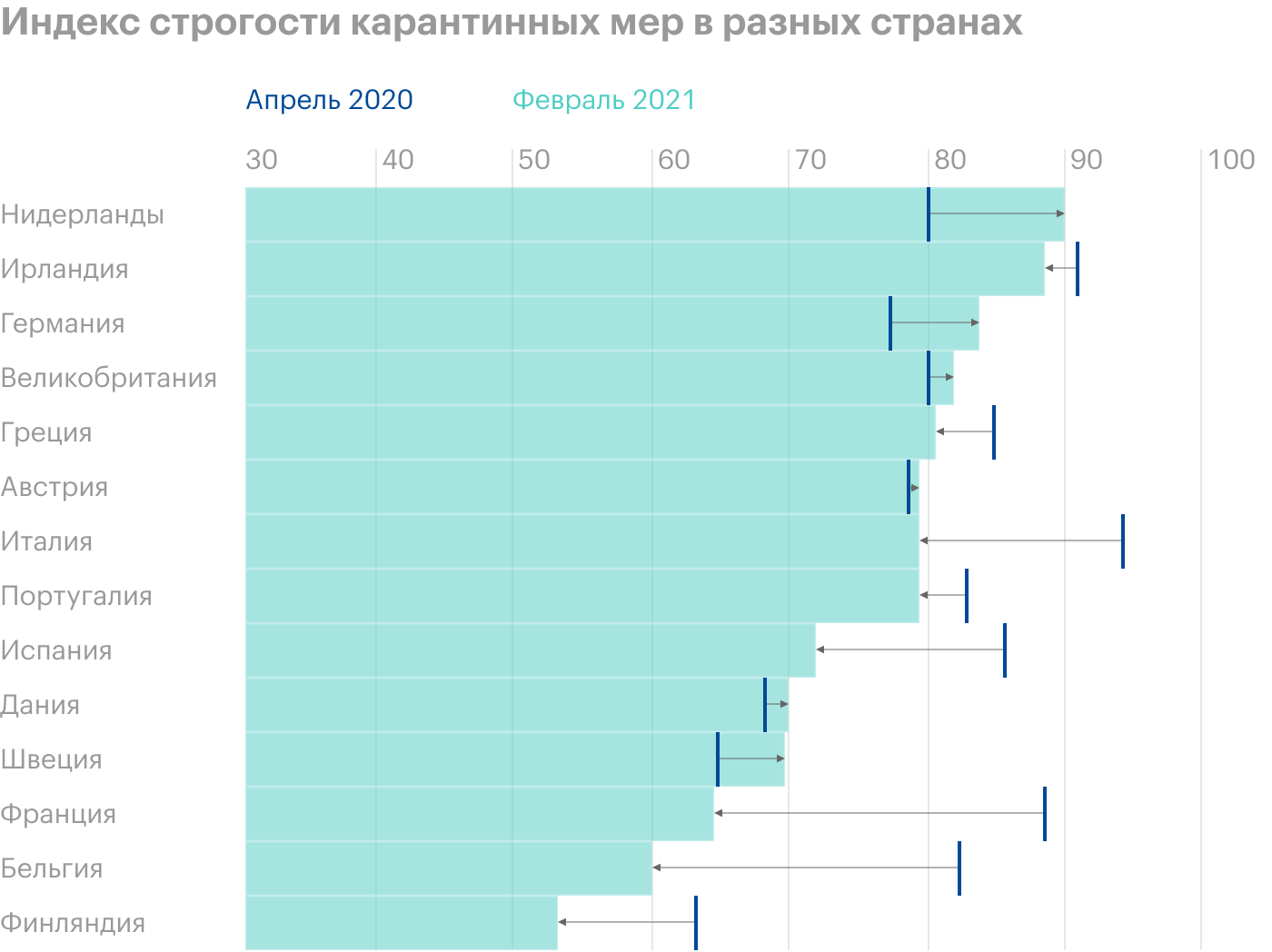

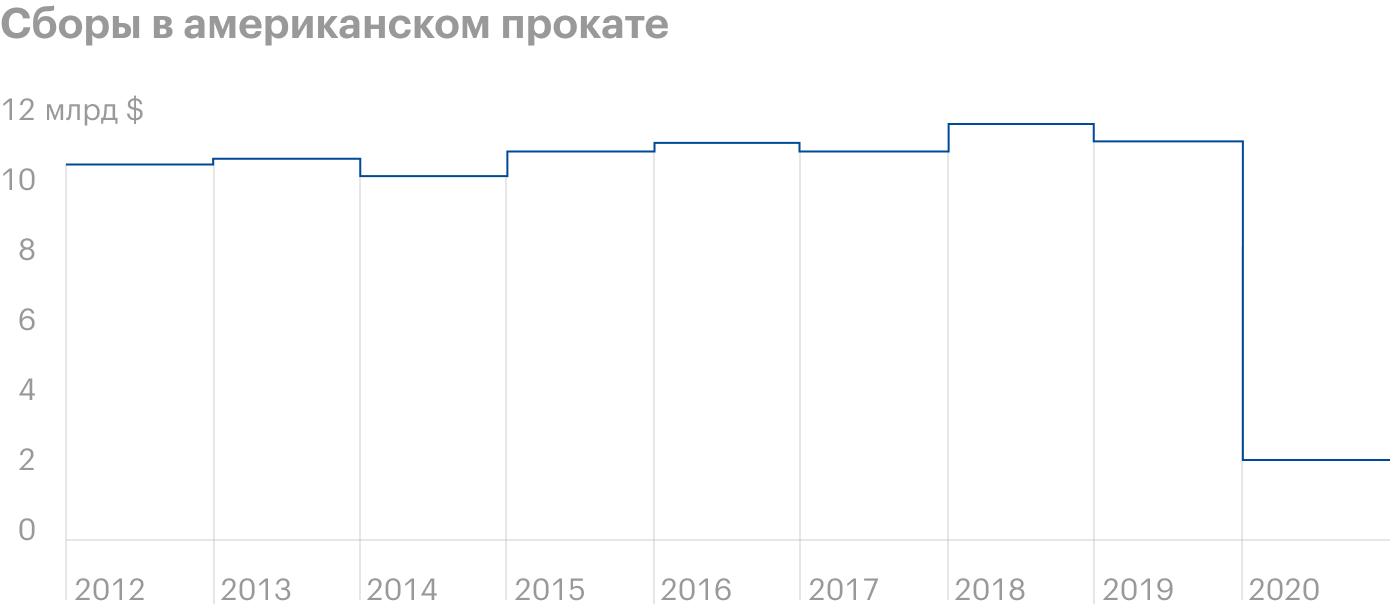

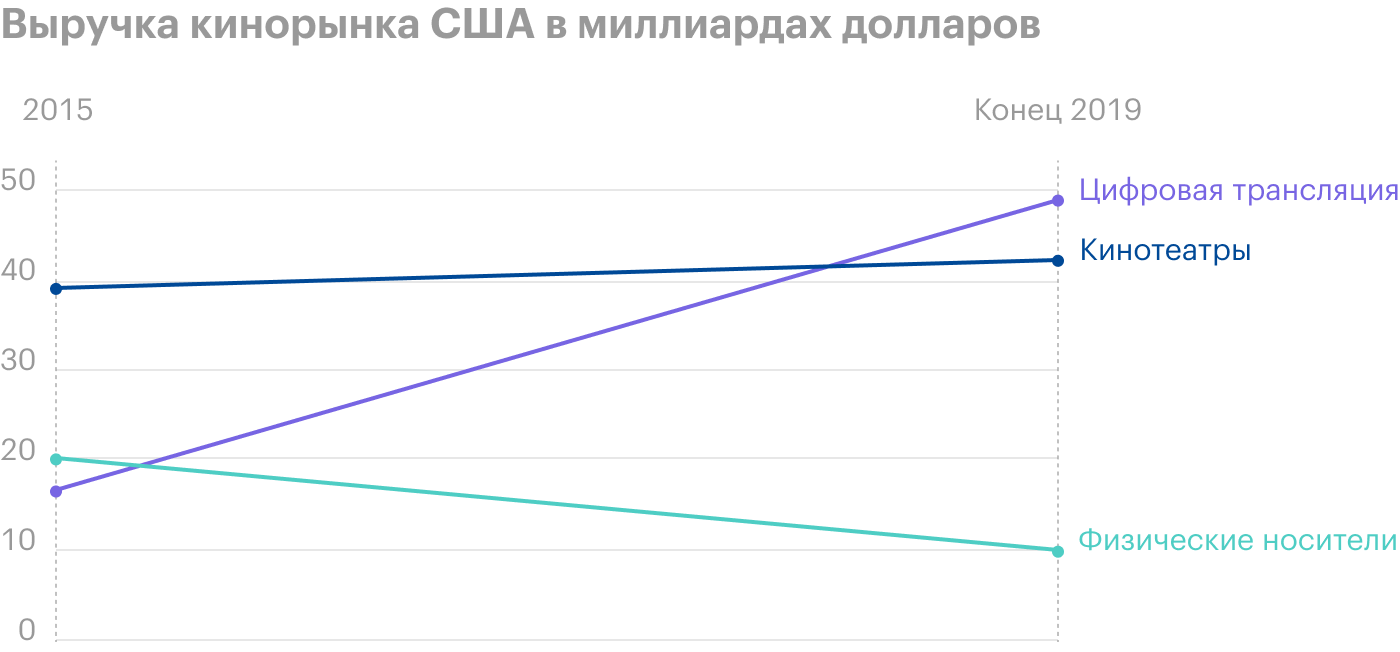

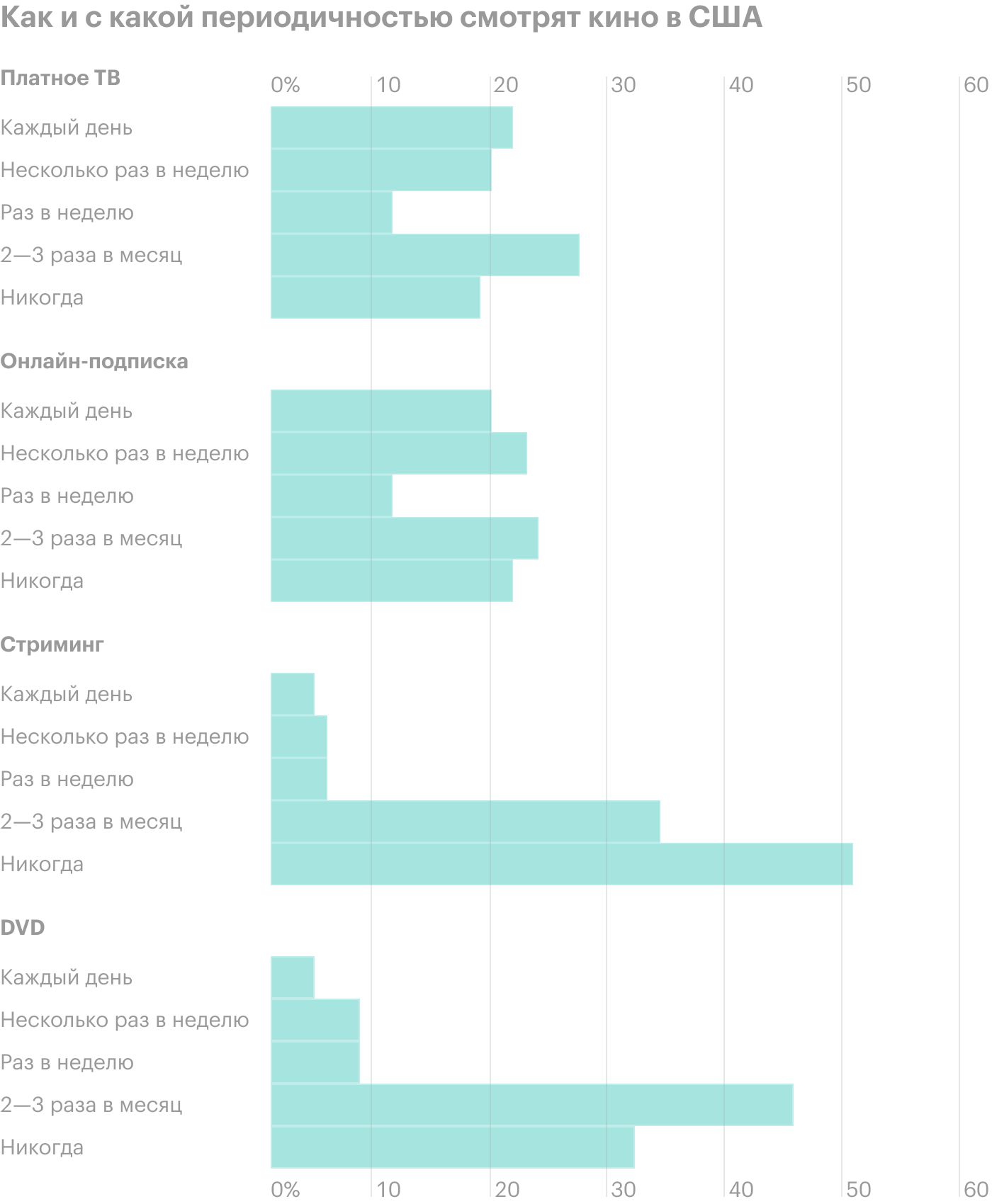

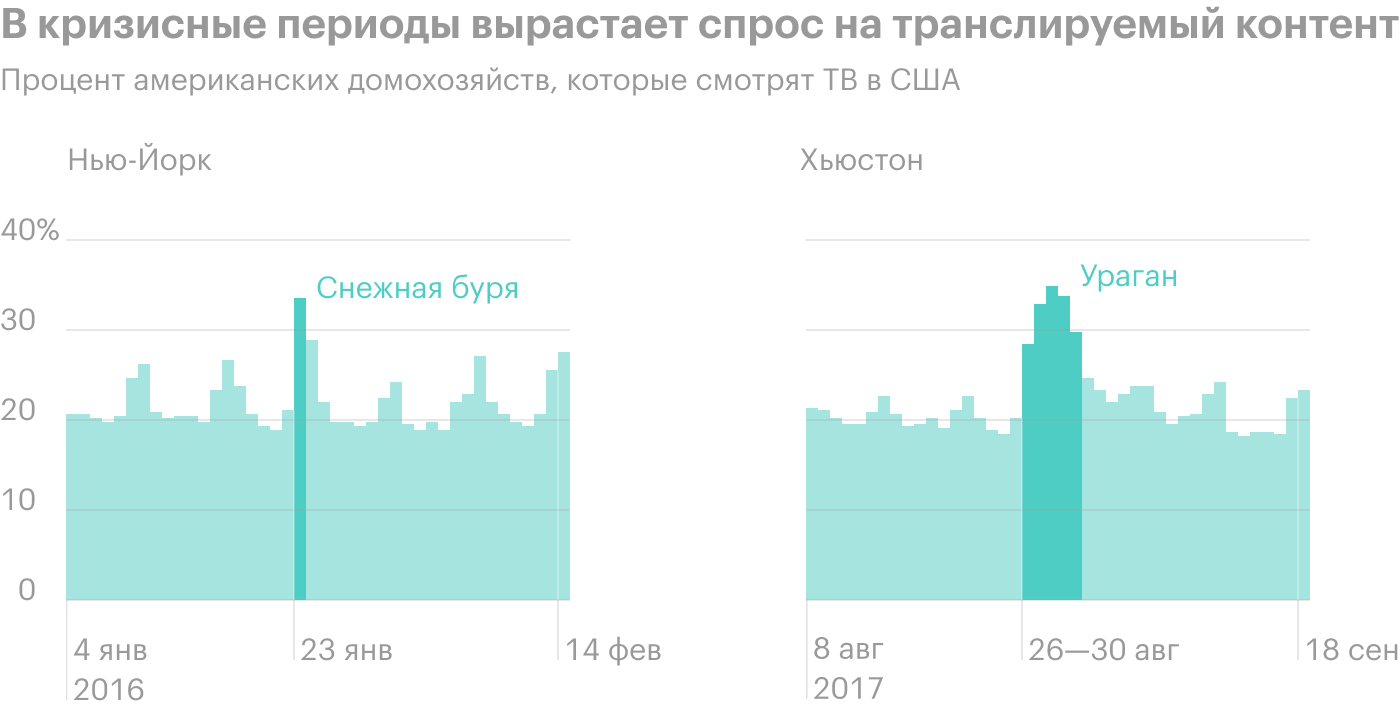

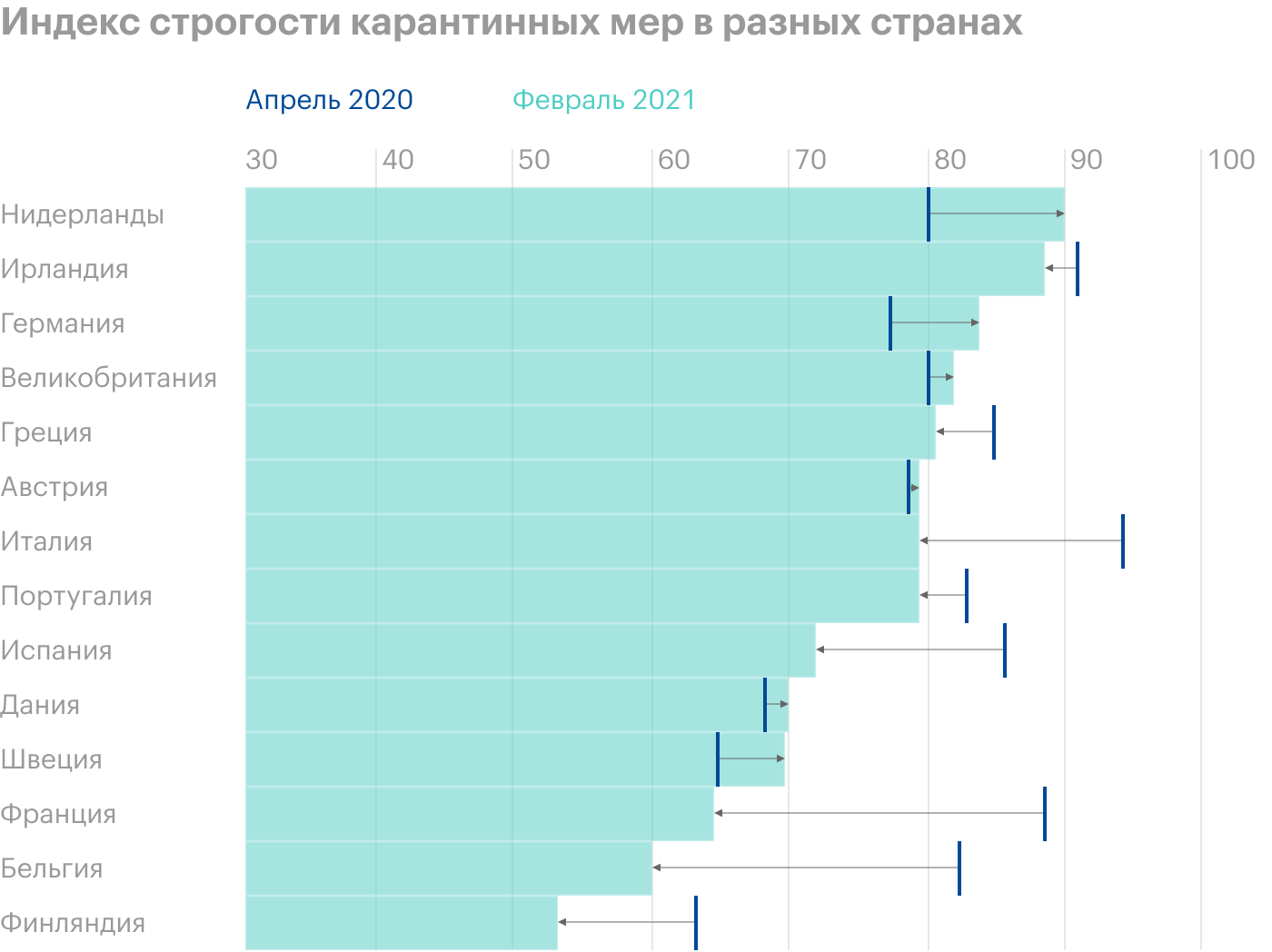

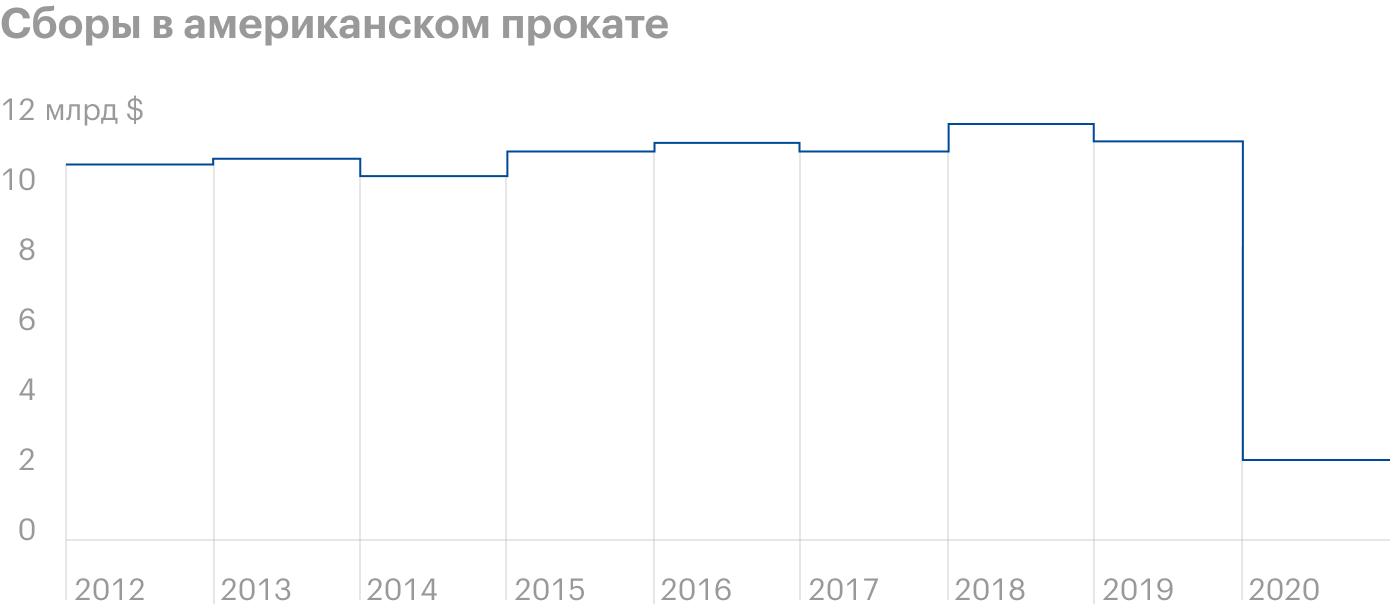

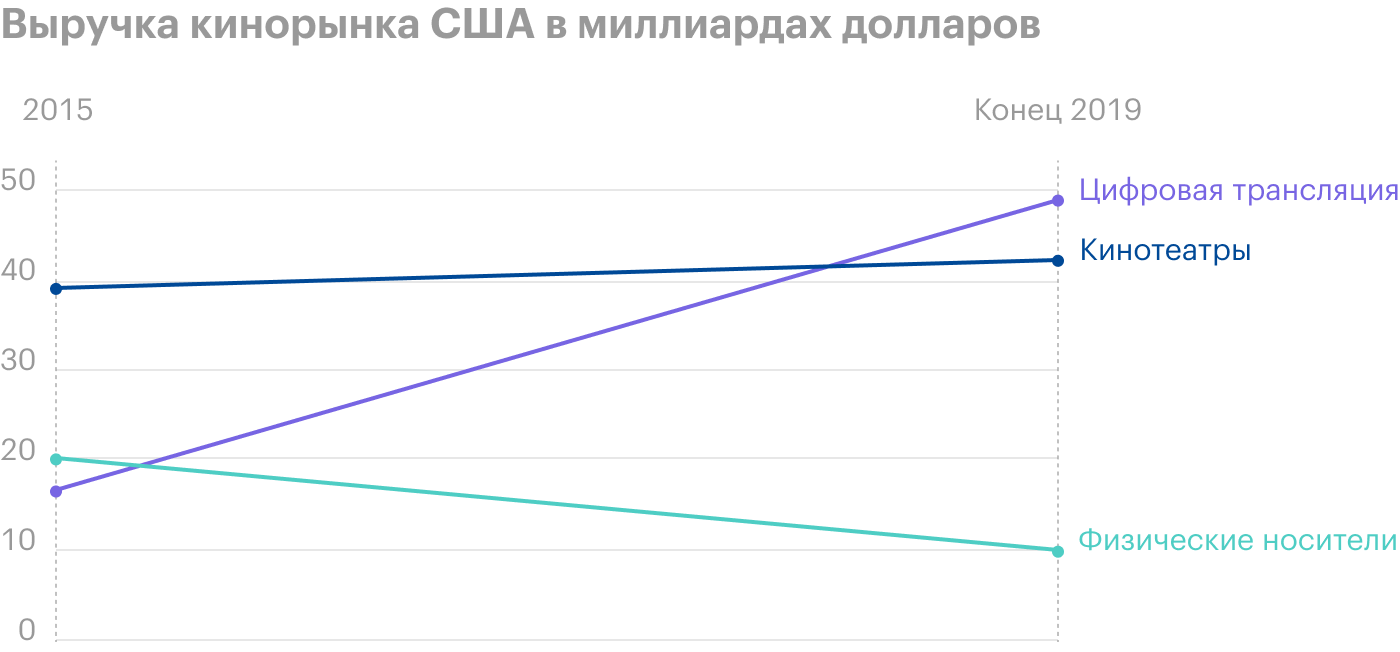

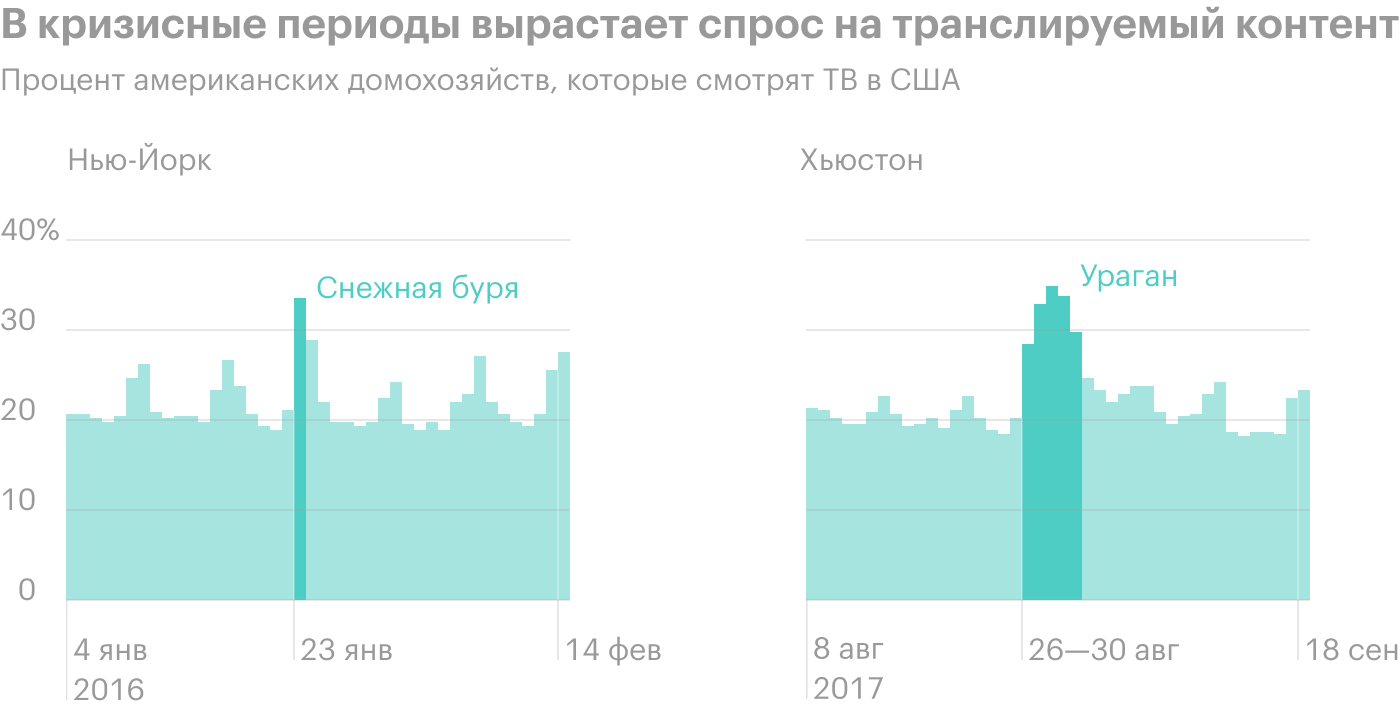

Судя по последним новостям о новых карантинных мерах в развитых странах, активность кинотеатров вернется на уровень до пандемии еще очень, очень нескоро. При этом сдвиг в сторону стриминга наблюдался и до пандемии.

Хотя, конечно, пандемия этот процесс ускорила, ибо масштабные форс-мажоры с ограничением передвижения граждан, уже ставшие нормой, располагают к домашним просмотрам.

В связи с этим логичным выглядит перемещение активности киностудий в плоскость стриминга. Самым крупным экспериментом такого рода стало решение Warner выпустить ряд блокбастеров одновременно в кинотеатрах и в сервисе HBO Max.

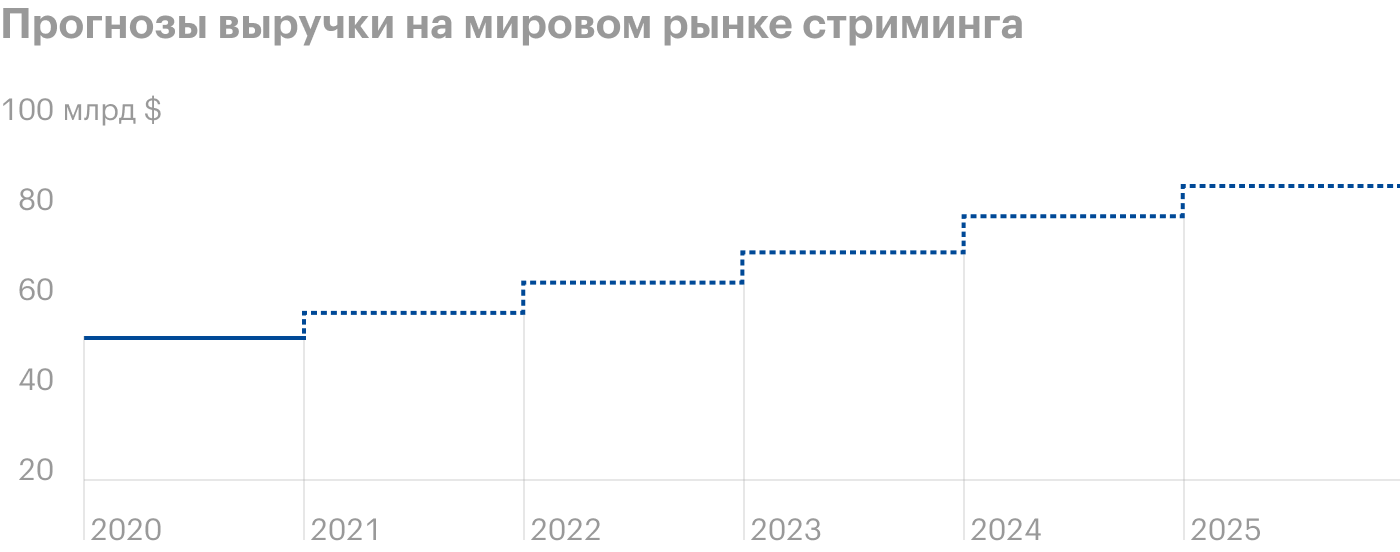

Все, что связано со стримингом, воспринимается инвесторами как нечто «суперперспективное», что видно на примере Disney.

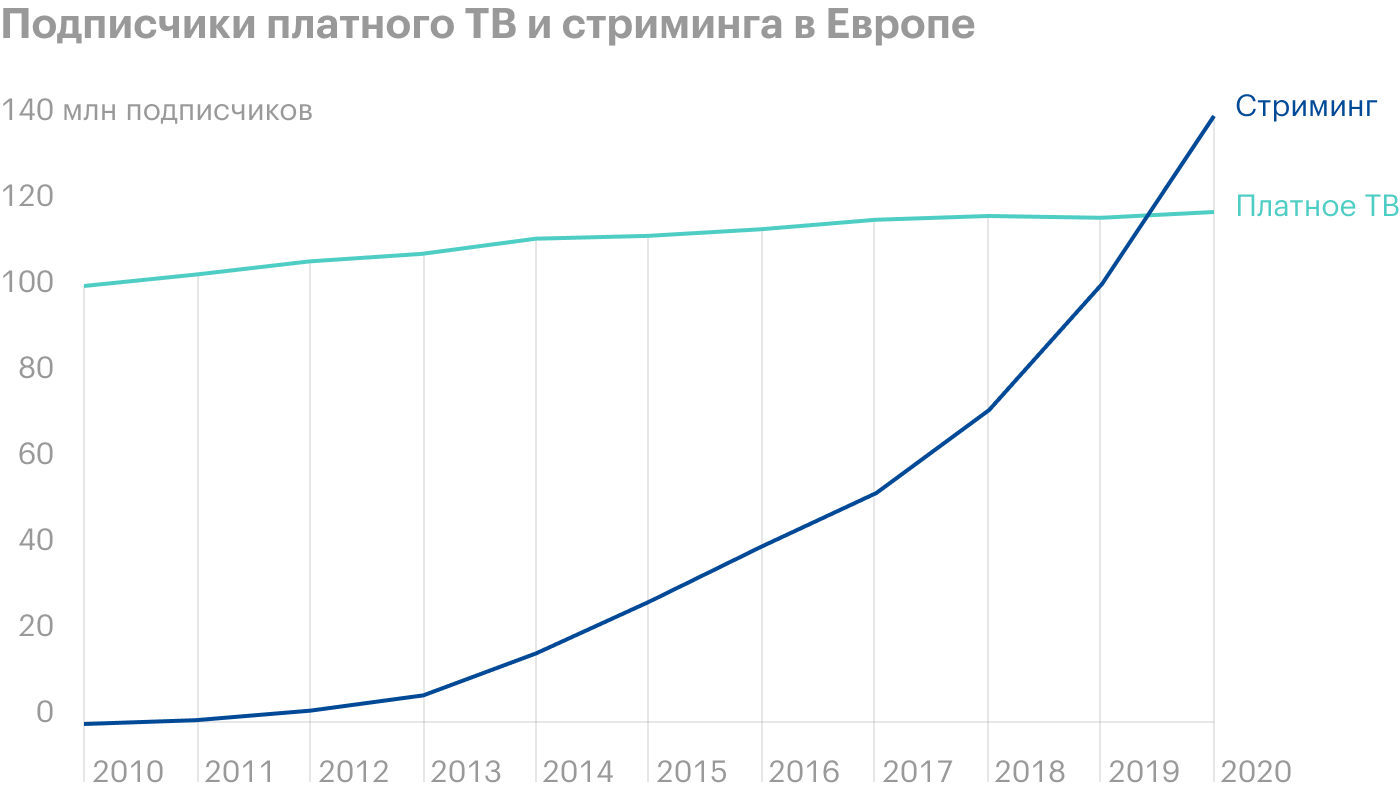

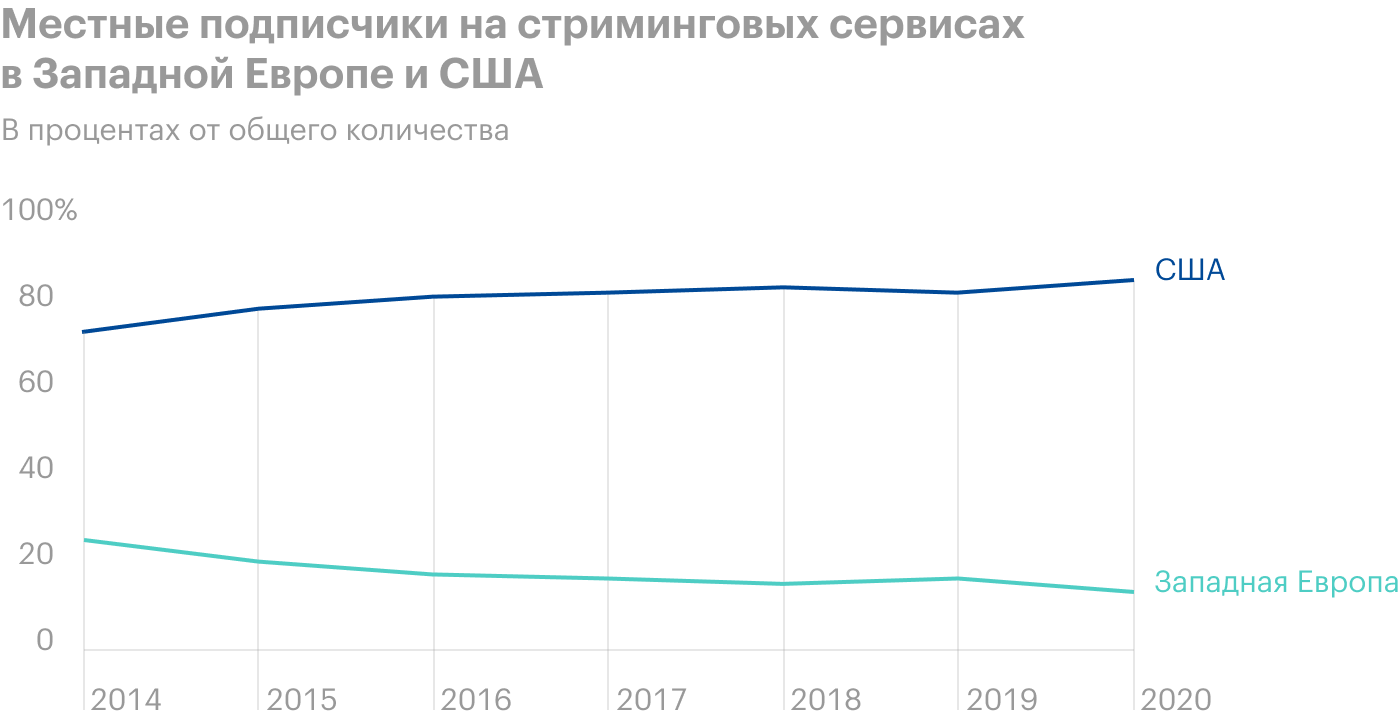

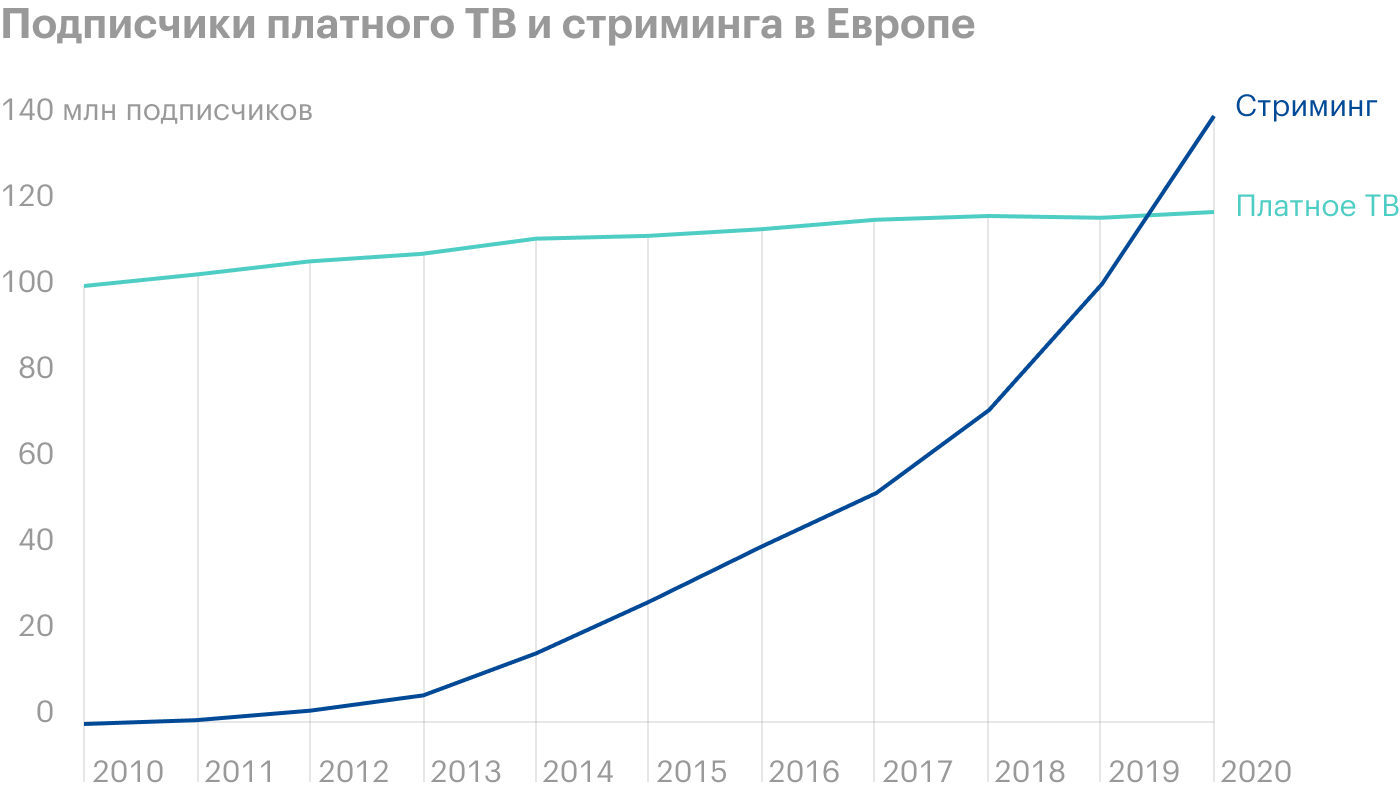

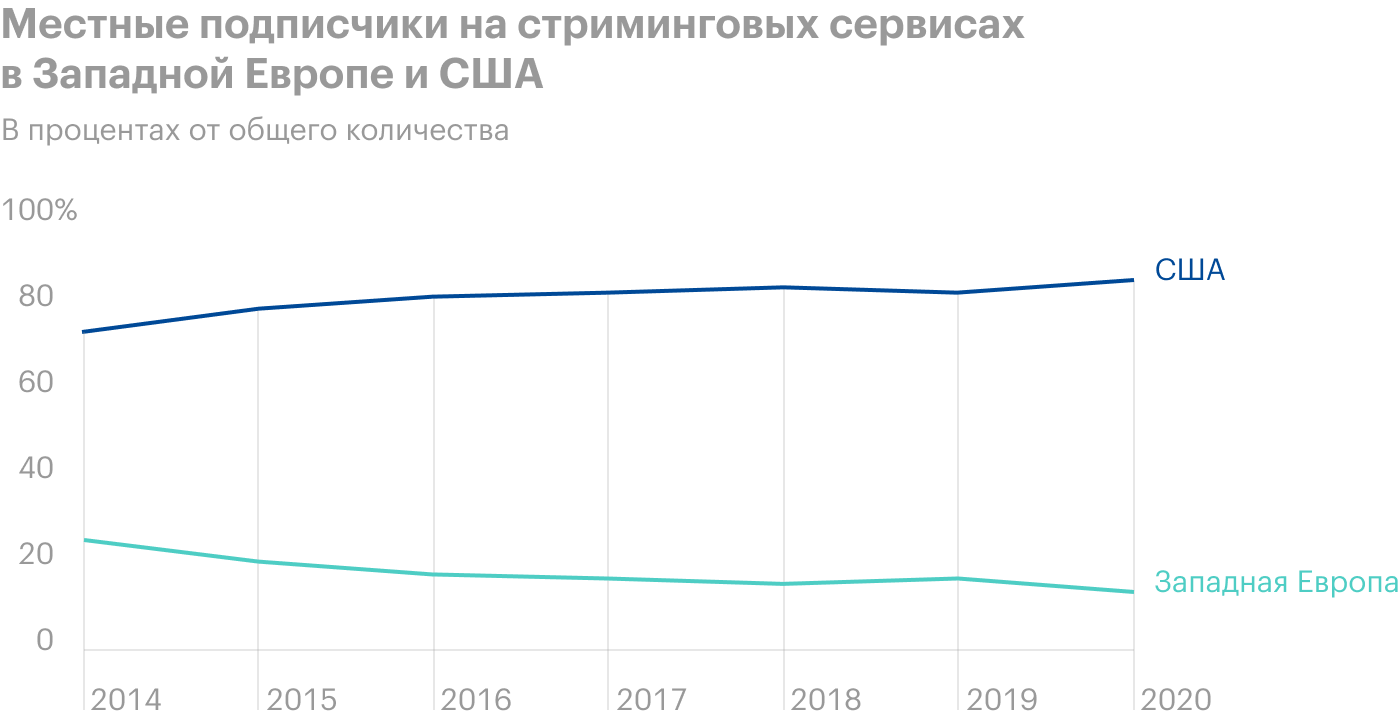

У платформы Roku есть неплохие перспективы в Европе, где стриминг тоже набирает обороты. Но в Европе Roku предстоит жесткая конкуренция с Amazon.

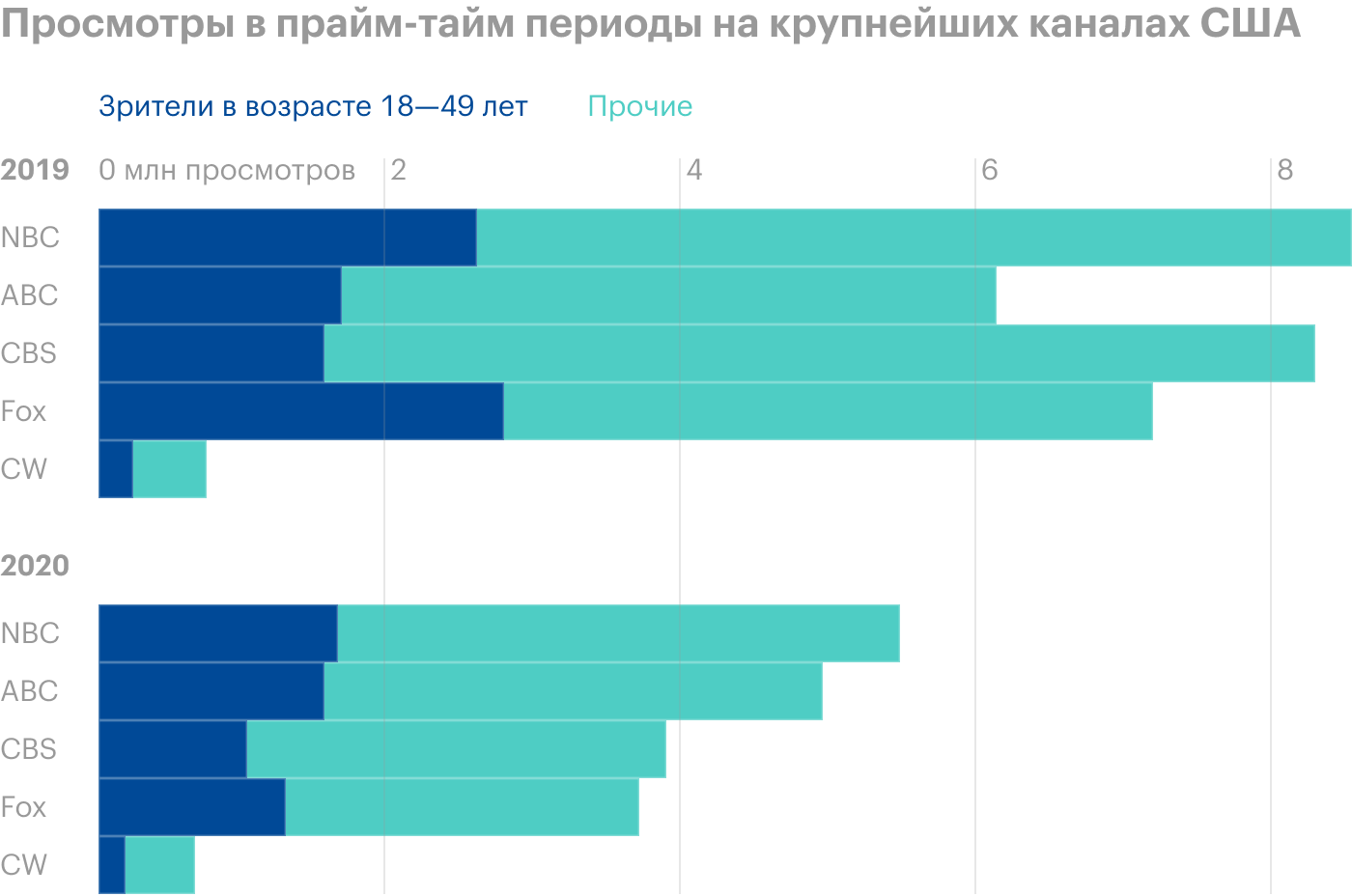

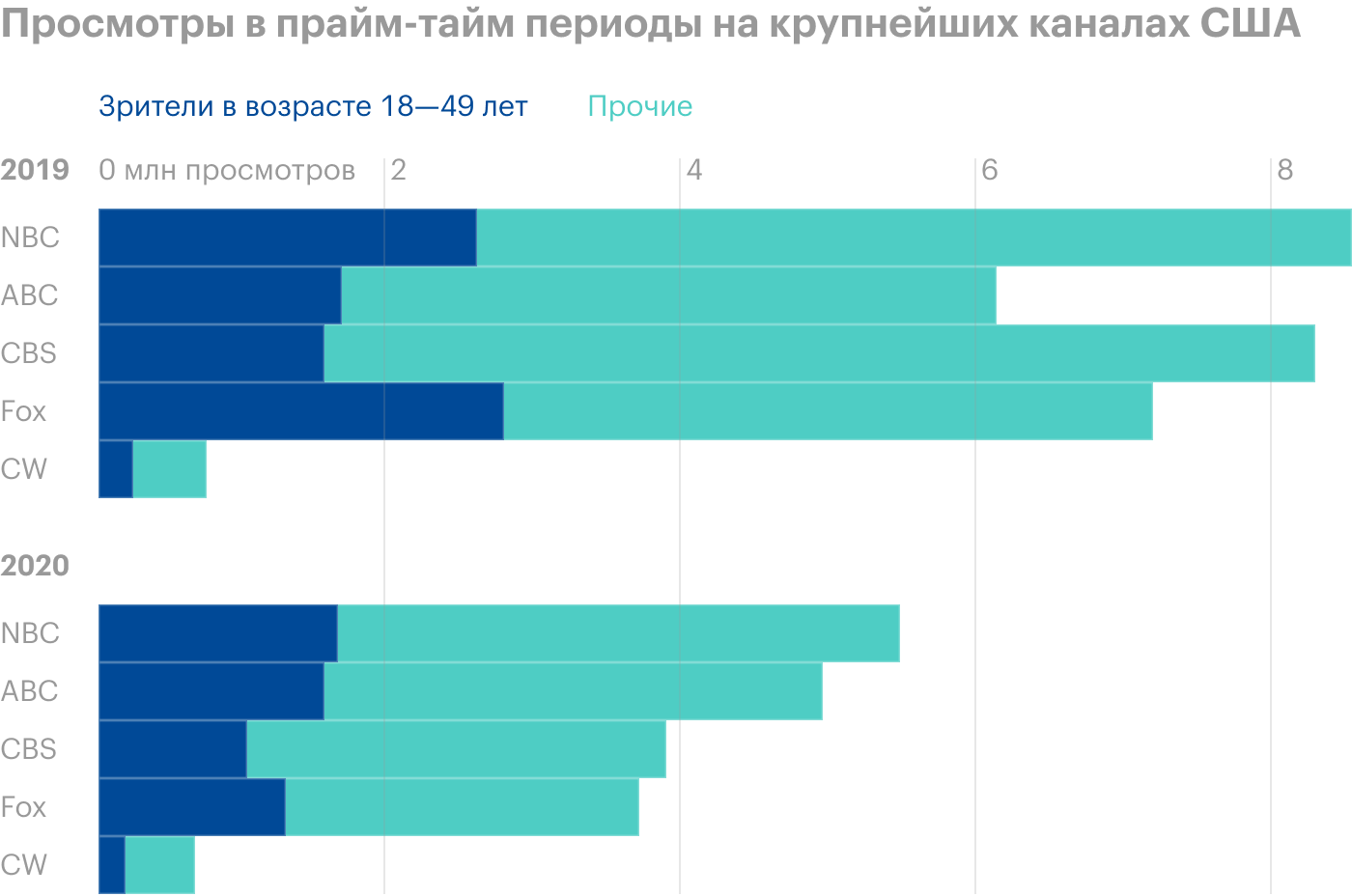

Зато Roku со своей ориентацией на рекламные траты в стриминговом пространстве удачно угадала фундаментальные сдвиги в рекламных бюджетах на телевидении. На обычном ТВ просмотры падают, и оттуда все больше денег уходит в рекламу на стриминге.

Как появление новых стриминговых сервисов повлияет на планы маркетинговых отделов в 2020 году

Шальная денежка фарт любит

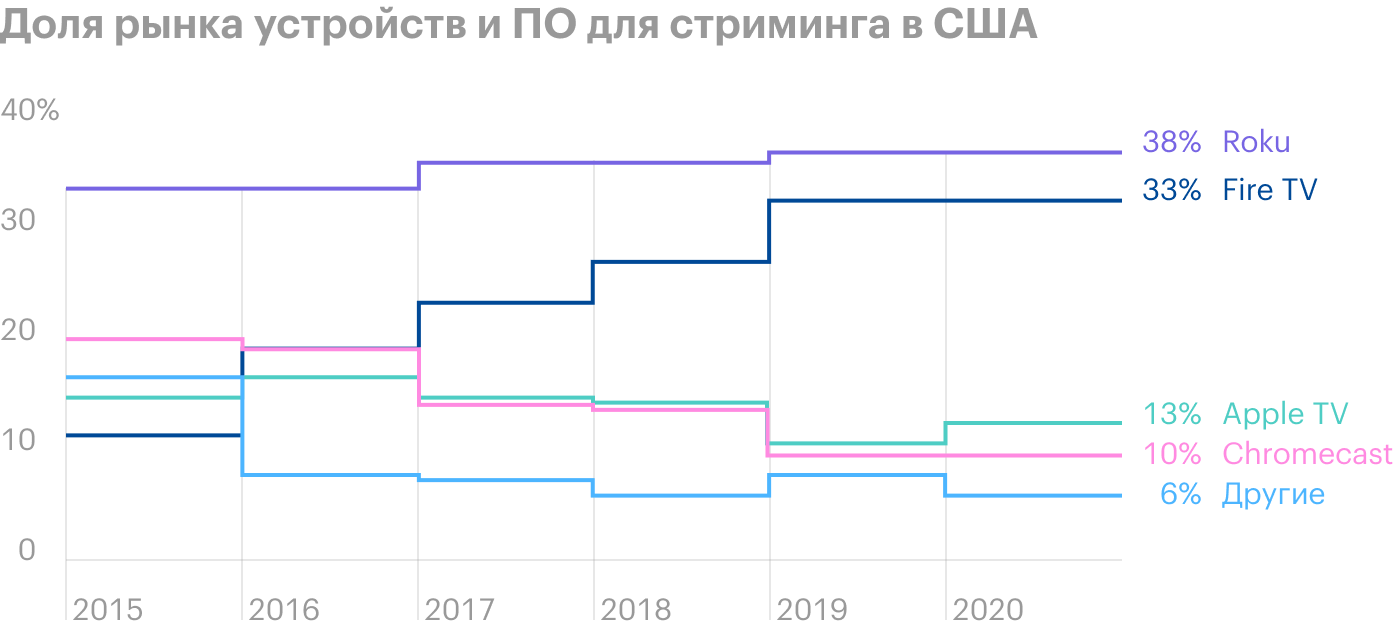

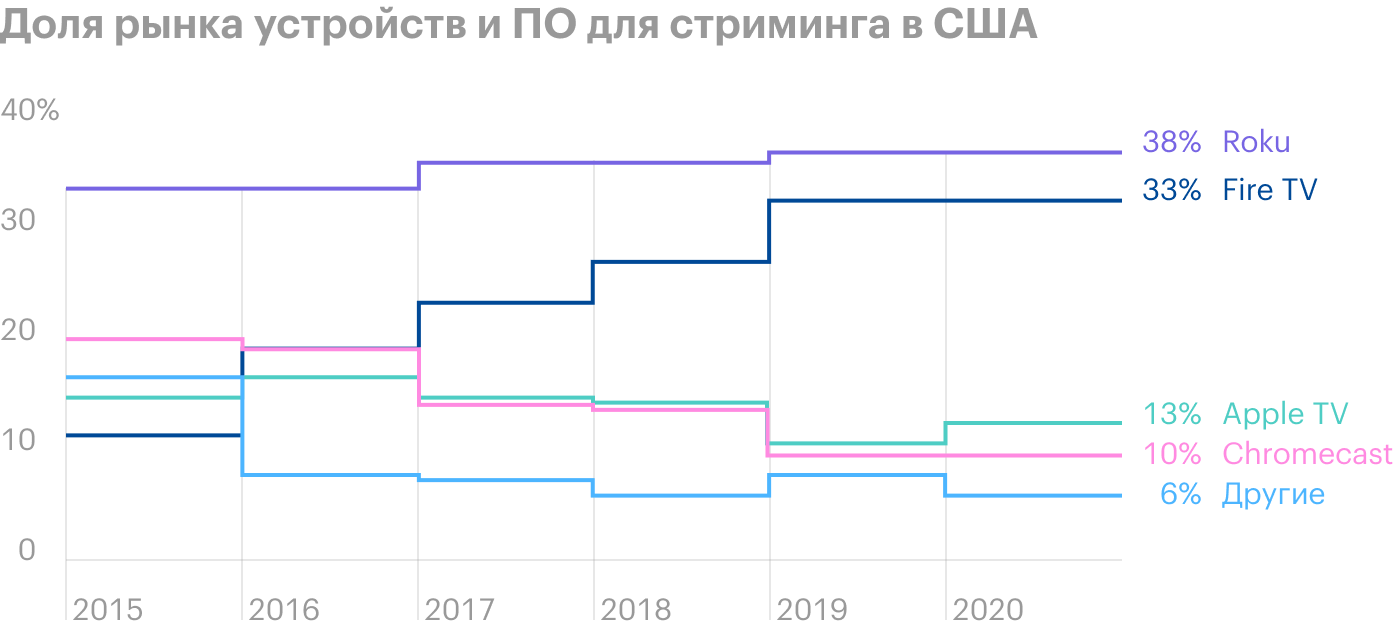

Roku — это не единственный игрок на рынке устройств и платформ для стриминга, и у нее много мощных конкурентов в этой сфере. Конкурентный рынок, конечно, будет тормозить финансовый прогресс компании в продажах устройств и услуг. Но это влечет и другие проблемы.

Чтобы прибавить себе привлекательности в глазах потенциальных покупателей, Roku начала тратиться на оригинальный контент: недавно она решила купить за 100 млн долларов право на трансляцию всей библиотеки микросериалов обанкротившегося стримингового сервиса Quibi. Все сериалы доступны бесплатно владельцам устройств Roku.

Само по себе это неплохо, а финансовый эффект от этого сложно оценить сейчас, но это может стать прологом к дальнейшим тратам Roku на новый контент — что автоматически означает огромные расходы и рост долга.

Уверенности в том, что Roku вступит в контентную гонку, нет, но вероятность этого все же есть. И это риски: компания сейчас убыточная, пока ни один год не закончился в плюс, в 1 квартале 2021 компания ожидает возвращения убытков, и траты на контент для капризной аудитории тут не вполне уместны. Тем более финансовый ресурс у Roku будет послабее, чем у Amazon, которая тратит на оригинальный контент по 7 млрд долларов в год, и эту гонку она наверняка проиграет.

Стремительный рост акций компании на 300% за год свидетельствует о том, что акции сильно перекуплены. Да, финансовые показатели за год выросли, но не настолько, чтобы оправдать такой рост и капитализацию под 60 млрд долларов. Как остроумно заметили читатели в комментариях к материалу Barron’s, «слава богу, что Roku еще не прибыльная компания; в противном случае нам пришлось бы беспокоиться о ее P / E».

Резюме

Roku — это очень перспективная компания, но все же стоит держать в уме дороговизну ее акций.

18 февраля компания отчиталась за минувший квартал. В 4 квартале 2020 выручка компании выросла на 58% по сравнению с аналогичным периодом 2019. Возросла и рентабельность бизнеса: убытки в 15,7 млн долларов сменились прибылью в 67,3 млн.

Средние показатели выручки с одного пользователя выросли на 24%, а общее количество часов, проведенных за стримингом, выросло на 10%.

Учитывая интерес инвесторов к сфере стриминга, эти акции могут расти и дальше, но все же на пути у компании есть ряд значительных препятствий.

It was a very good year

В журнале уже была инвестидея по Roku, где мы подробно рассказывали о том, как работает этот бизнес. Повторяться не будем и сразу перейдем к разбору отчетности.

Как мы и предполагали, вынужденное карантинное домоседство привело к резкому увеличению популярности стриминга, что отразилось на популярности сервиса. Главное — наш прогноз повышения выручки с услуг на платформе компании действительно оправдался.

В целом результаты оказались лучше ожиданий: аналитики ожидали выручку 615 млн долларов и убытки. Также компания дала прогноз на 1 квартал 2021, который будет лучше, чем 1 квартал 2020 года, — это тоже можно считать достижением. В общем, по всем показателям компания проявила себя молодцом в 2020 году и смогла выжать из «стримингового карантина» максимум.

Ключевые операционные метрики и финансовые показатели. Источник: квартальный отчет компании, стр. 1

Прогноз на 1 квартал 2021 в миллионах долларов

Показатели компании в миллионах долларов

Средняя выручка на пользователя в долларах

Количество часов видео, просмотренных на приставках компании, в миллиардах

Количество аккаунтов на приставках компании в миллионах

Есть куда расти

Судя по последним новостям о новых карантинных мерах в развитых странах, активность кинотеатров вернется на уровень до пандемии еще очень, очень нескоро. При этом сдвиг в сторону стриминга наблюдался и до пандемии.

Хотя, конечно, пандемия этот процесс ускорила, ибо масштабные форс-мажоры с ограничением передвижения граждан, уже ставшие нормой, располагают к домашним просмотрам.

В связи с этим логичным выглядит перемещение активности киностудий в плоскость стриминга. Самым крупным экспериментом такого рода стало решение Warner выпустить ряд блокбастеров одновременно в кинотеатрах и в сервисе HBO Max.

Все, что связано со стримингом, воспринимается инвесторами как нечто «суперперспективное», что видно на примере Disney.

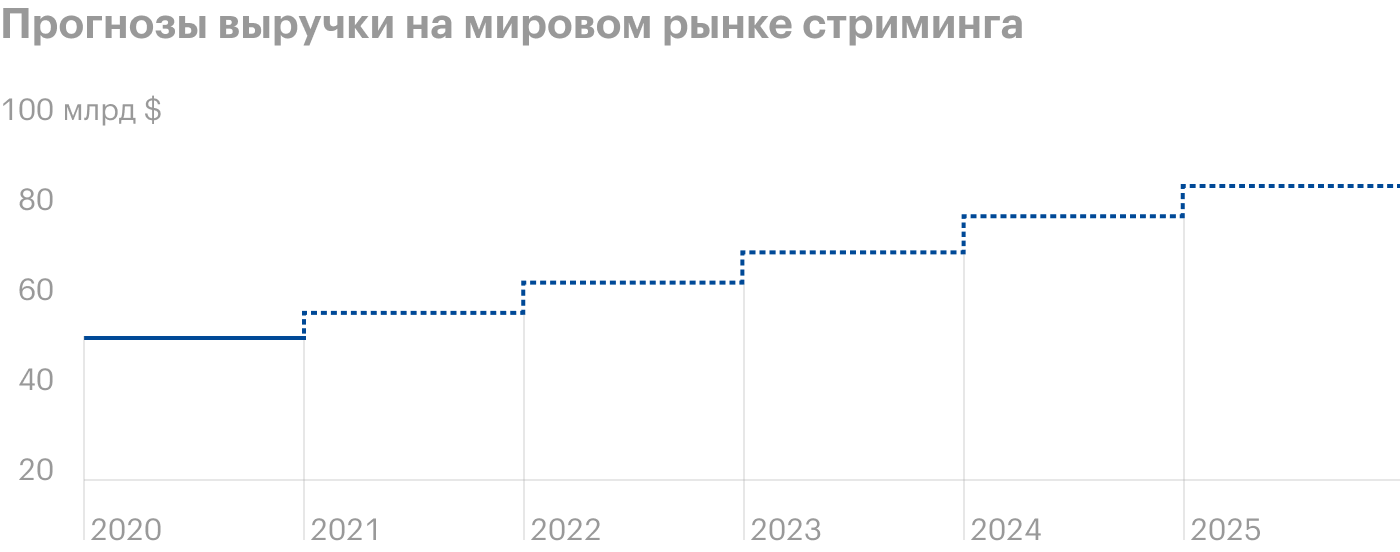

У платформы Roku есть неплохие перспективы в Европе, где стриминг тоже набирает обороты. Но в Европе Roku предстоит жесткая конкуренция с Amazon.

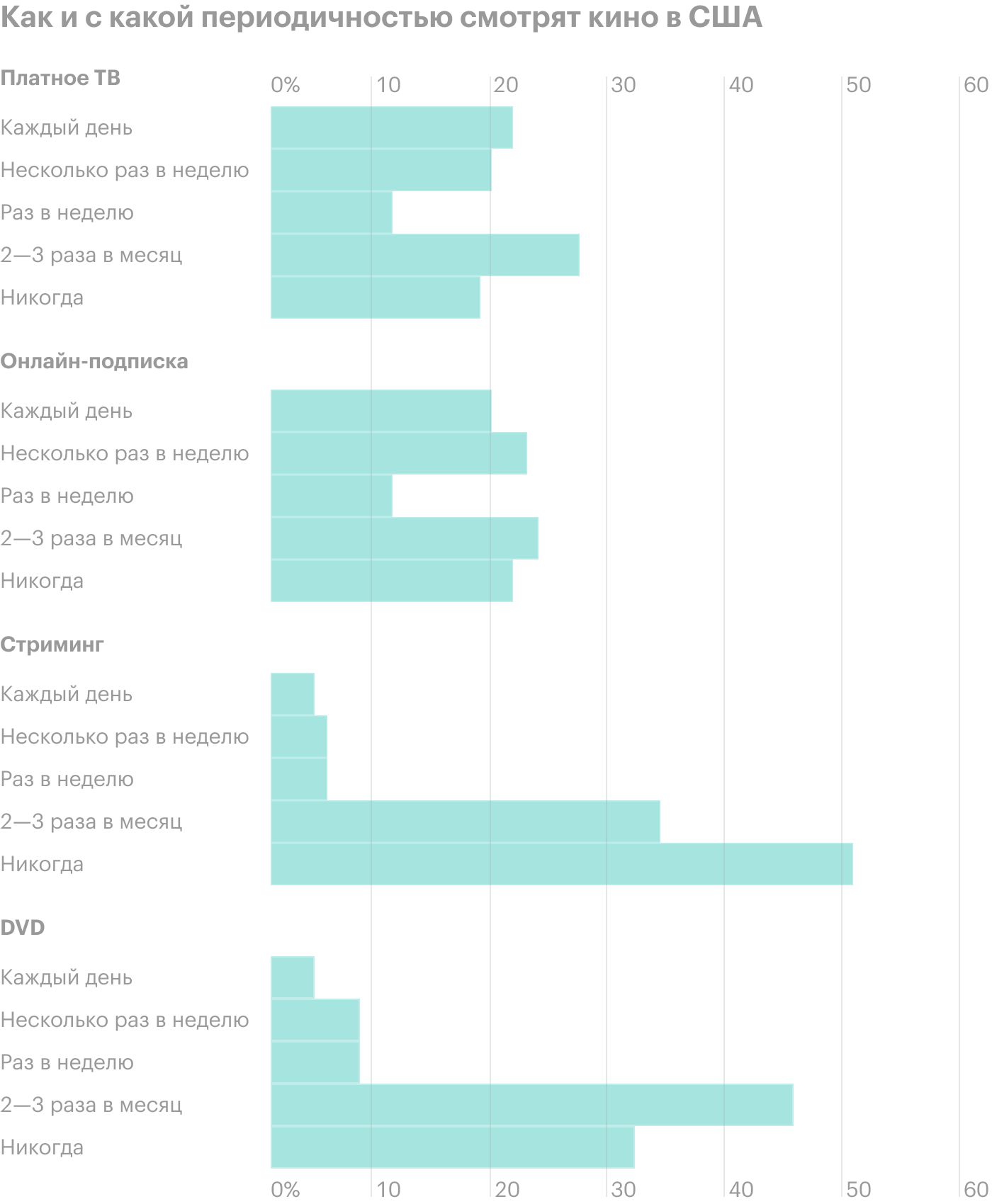

Зато Roku со своей ориентацией на рекламные траты в стриминговом пространстве удачно угадала фундаментальные сдвиги в рекламных бюджетах на телевидении. На обычном ТВ просмотры падают, и оттуда все больше денег уходит в рекламу на стриминге.

Как появление новых стриминговых сервисов повлияет на планы маркетинговых отделов в 2020 году

Шальная денежка фарт любит

Roku — это не единственный игрок на рынке устройств и платформ для стриминга, и у нее много мощных конкурентов в этой сфере. Конкурентный рынок, конечно, будет тормозить финансовый прогресс компании в продажах устройств и услуг. Но это влечет и другие проблемы.

Чтобы прибавить себе привлекательности в глазах потенциальных покупателей, Roku начала тратиться на оригинальный контент: недавно она решила купить за 100 млн долларов право на трансляцию всей библиотеки микросериалов обанкротившегося стримингового сервиса Quibi. Все сериалы доступны бесплатно владельцам устройств Roku.

Само по себе это неплохо, а финансовый эффект от этого сложно оценить сейчас, но это может стать прологом к дальнейшим тратам Roku на новый контент — что автоматически означает огромные расходы и рост долга.

Уверенности в том, что Roku вступит в контентную гонку, нет, но вероятность этого все же есть. И это риски: компания сейчас убыточная, пока ни один год не закончился в плюс, в 1 квартале 2021 компания ожидает возвращения убытков, и траты на контент для капризной аудитории тут не вполне уместны. Тем более финансовый ресурс у Roku будет послабее, чем у Amazon, которая тратит на оригинальный контент по 7 млрд долларов в год, и эту гонку она наверняка проиграет.

Стремительный рост акций компании на 300% за год свидетельствует о том, что акции сильно перекуплены. Да, финансовые показатели за год выросли, но не настолько, чтобы оправдать такой рост и капитализацию под 60 млрд долларов. Как остроумно заметили читатели в комментариях к материалу Barron’s, «слава богу, что Roku еще не прибыльная компания; в противном случае нам пришлось бы беспокоиться о ее P / E».

Резюме

Roku — это очень перспективная компания, но все же стоит держать в уме дороговизну ее акций.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба