Вычет на доход по ИИС позволяет освободить от уплаты НДФЛ положительный финансовый результат, полученный по операциям с ценными бумагами и производными финансовыми инструментами.

Декларацию можно представить онлайн через личный кабинет налогоплательщика.

Также декларацию можно подать непосредственно в налоговую инспекцию на бумажном бланке, заполнив от руки или с помощью программы «Декларация». Об этом и поговорим в данной статье.

Программу можно скачать на сайте ФНС.

Декларацию для получения вычета на доход по ИИС можно представить в течение трёх лет после окончания того года, в котором был закрыт счёт.

Пример

Иванов Иван Иванович открыл ИИС 15 февраля 2017 года. В течение трёх лет он активно торговал и решил применить вычет на доход. Подписывая документы на закрытие ИИС, 20 апреля 2020 года Иван Иванович не представил справку из налоговой инспекции. В связи с этим брокер не смог предоставить вычет. В 2021 году г-н Иванов решил представить декларацию 3-НДФЛ, заполнив её в программе «Декларация2020».

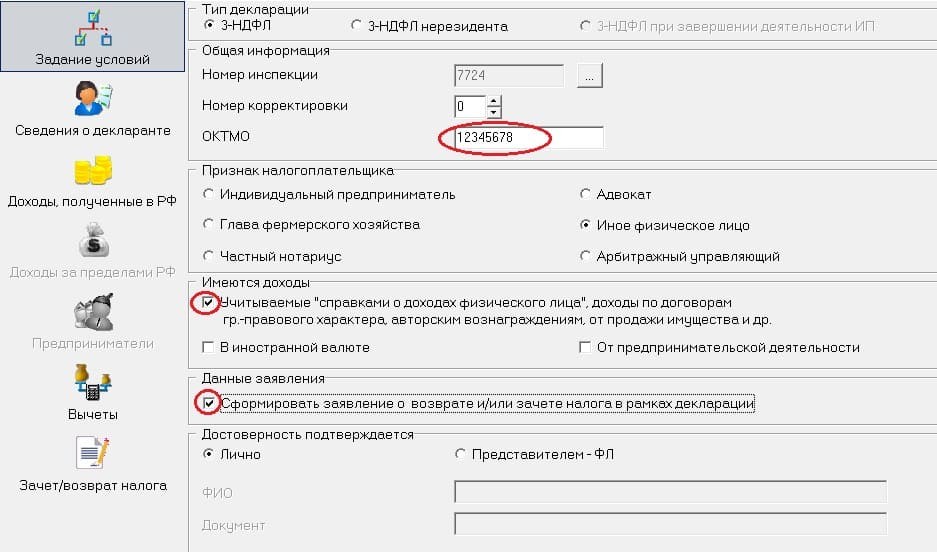

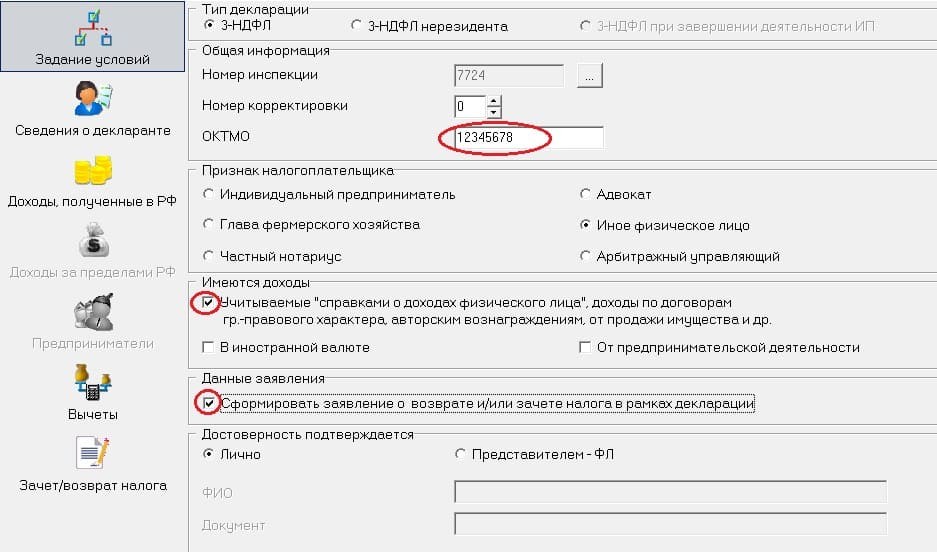

Во вкладке «Задание условий» необходимо указать код налоговой инспекции и отметить тип декларации — 3-НДФЛ.

Если вы не знаете код, то вам поможет сервис ФНС России.

Так как декларация подаётся для возврата налога, необходимо указать тот ОКТМО, который прописан в первом разделе справки 2-НДФЛ.

Заполнение декларации происходит на основании справки 2-НДФЛ — эту информацию следует отразить в программе, проставив галочку напротив поля «Учитываемые „справками о доходах физического лица“...».

Поскольку цель подачи декларации — получение налогового вычета и возврат налога, необходимо отметить «Сформировать заявление о возврате и/или зачёте налога в рамках декларации».

Если декларация представляется непосредственно налогоплательщиком, то следует отметить поле «Лично». Если декларация будет сдана представителем, потребуется вписать его ФИО и реквизиты нотариально заверенной доверенности.

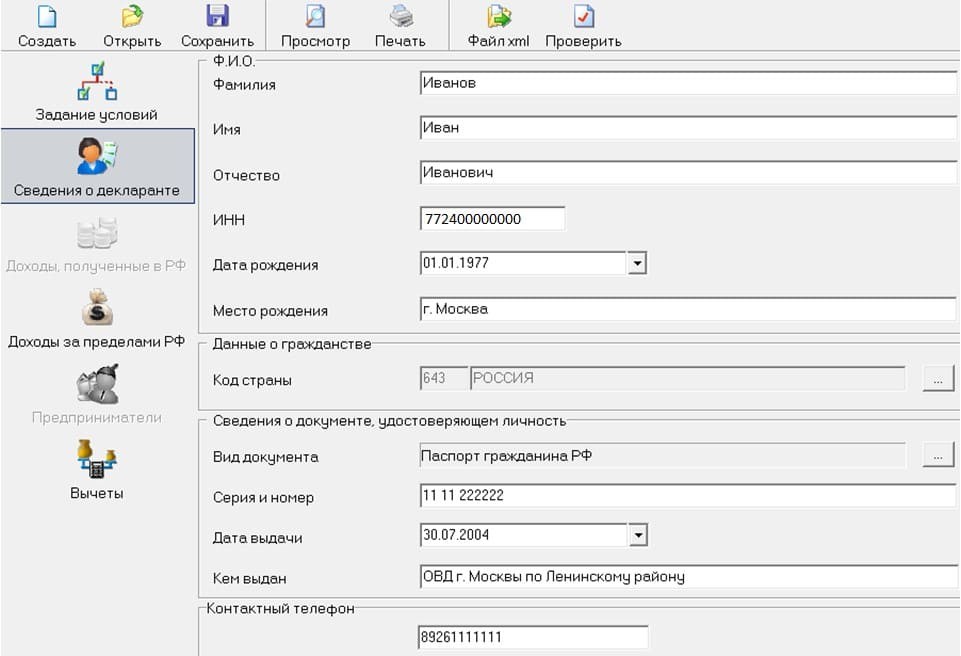

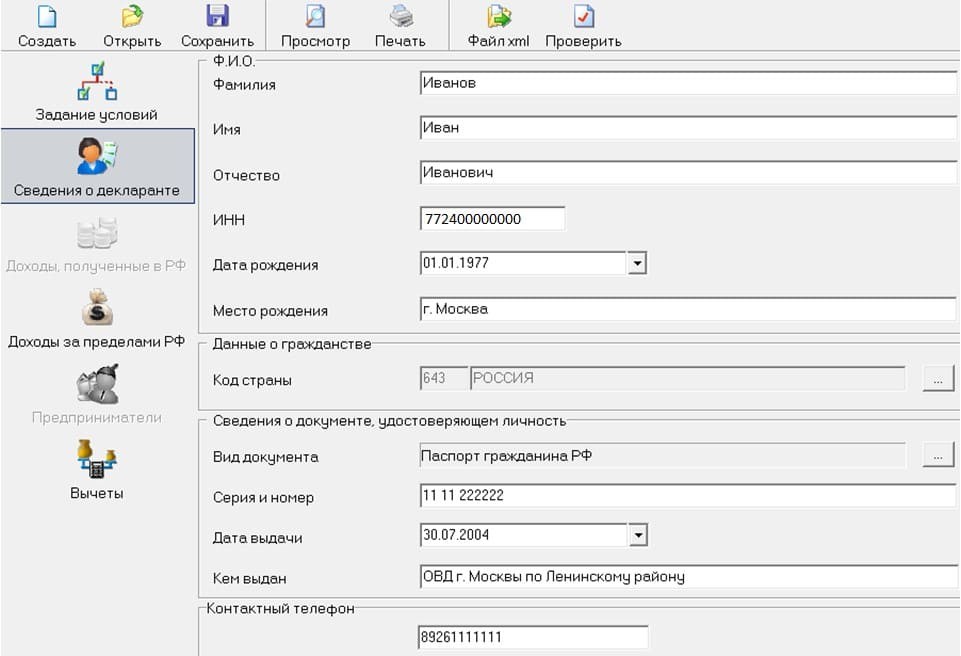

Во вкладке «Сведения о декларанте» указываются персональные данные физлица.

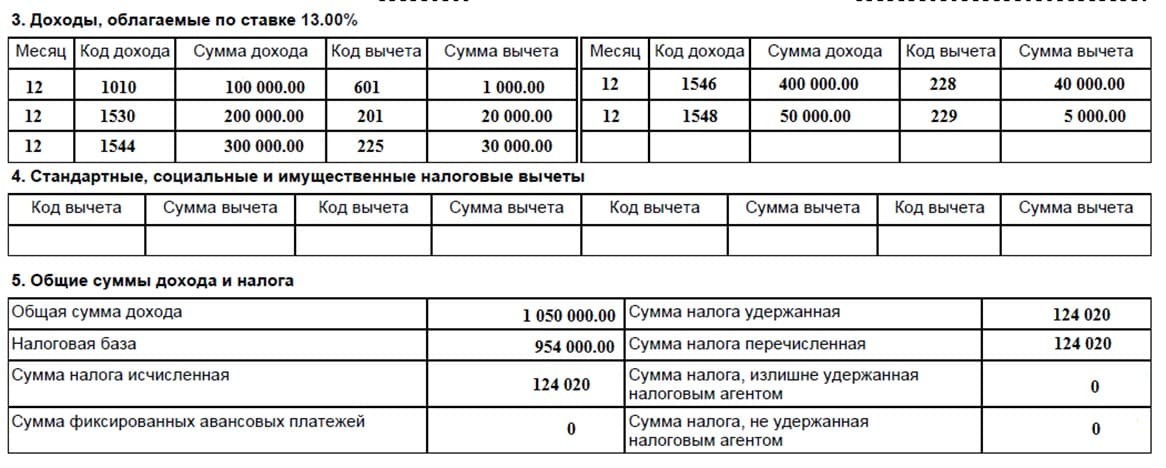

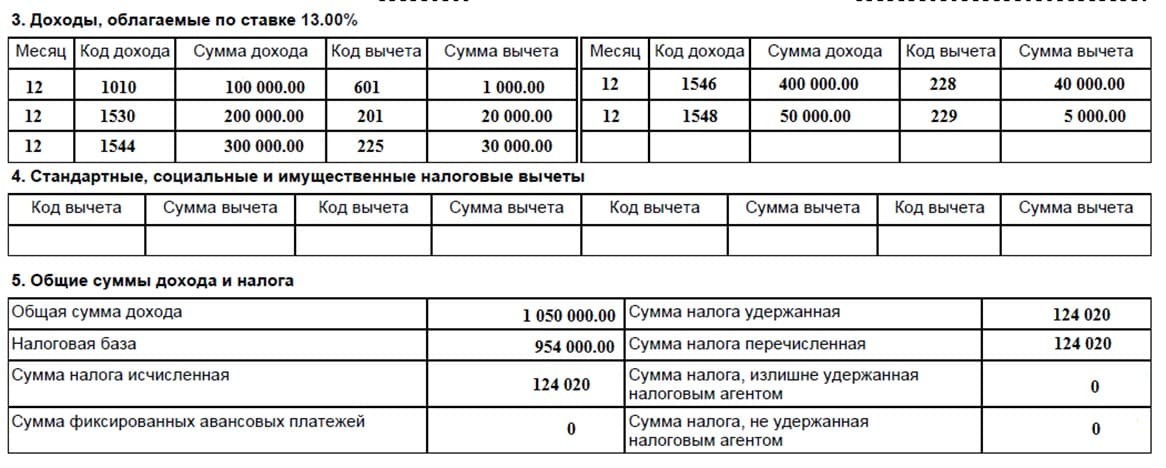

Далее следует построчно перенести информацию из третьего раздела справки 2-НДФЛ. Согласно справке, Иван Иванович в 2020 году получил доход не только по ИИС, но и по обычному брокерскому счёту.

Код дохода 1010 — это дивиденды, которые уменьшаются на код вычета 601. На доход в виде дивидендов не действует ни один налоговый вычет. А значит, налог, удержанный с дивидендов, нельзя вернуть, применив вычет на доход по ИИС.

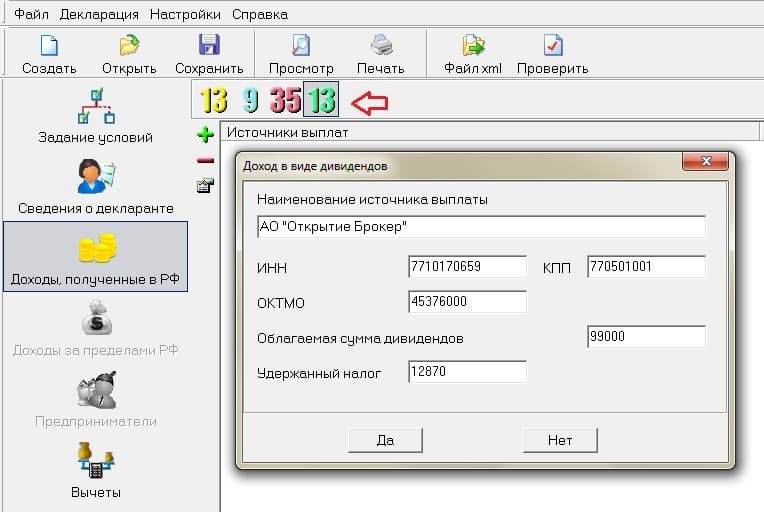

Поскольку дивиденды — это отдельный вид доходов, то и налог по ним необходимо рассчитать отдельно. Сумма удержанного с дивидендов НДФЛ за 2020 год составила 12 870 руб. (100 000 руб. — 1000 руб.) *13%).

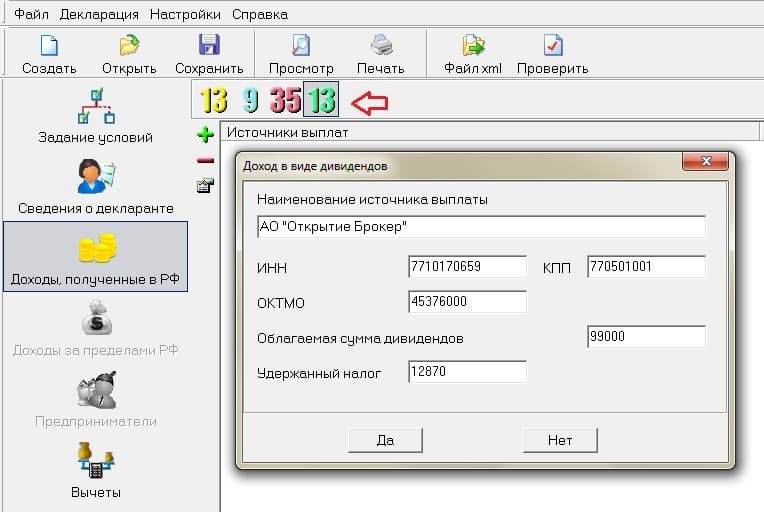

Во вкладке «Доходы, полученные в РФ» необходимо выбрать зелёную ставку налога 13% и добавить только дивиденды, нажав кнопку «+„.

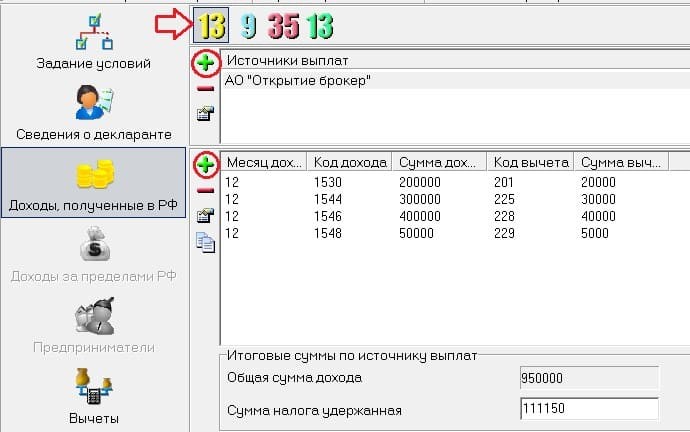

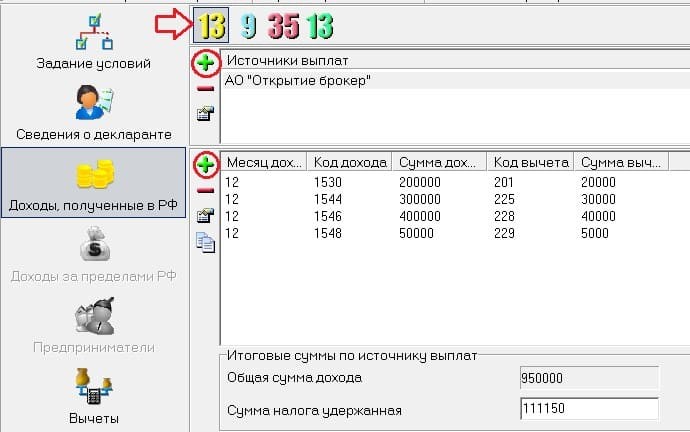

Далее следует выбрать жёлтую ставку налога 13% и добавить доходы, нажав “+».

Общая сумма дохода составила 950 000 руб. Это доход без уменьшения на сумму вычетов (и без учёта дивидендов).

Налоговая база составляет 855 000 руб. (950 000 — 20 000 — 30 000 — 40 000 — 5000).

Сумма удержанного налога равна 111 150 (855 000 * 13%). Так же без учёта НДФЛ, который был удержан с дивидендов.

Код дохода 1530 — это доход, полученный от операций с ценными бумагами, обращающимися на организованном рынке. Этот доход получен по обычному брокерскому счёту, а значит, к нему нельзя применить вычет на доход по ИИС.

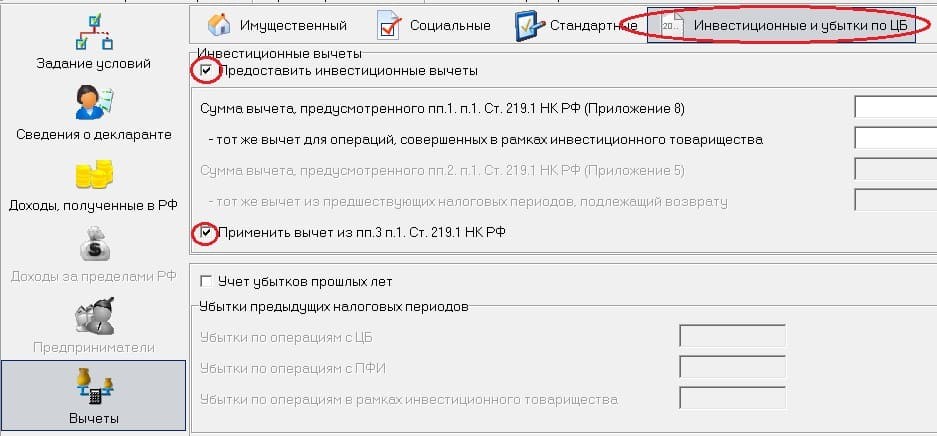

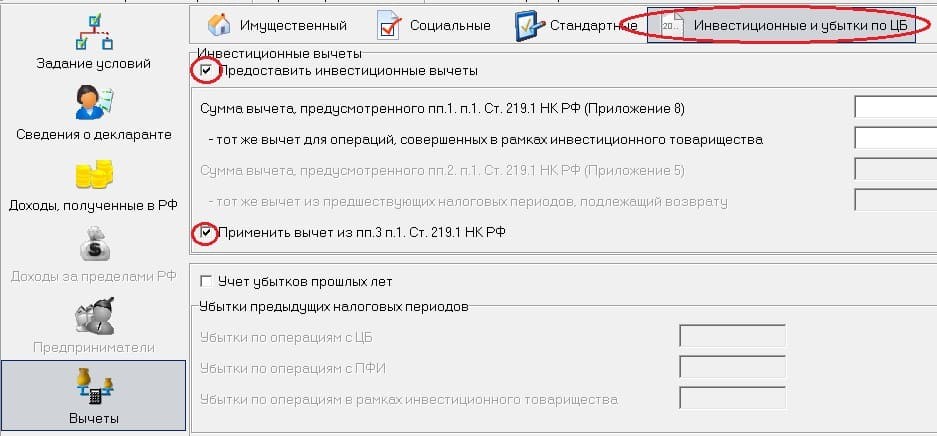

Коды 1544, 1546, 1548 — это доходы, полученные по операциям с ценными бумагами и ПФИ, обращающимися на организованном рынке ценных бумаг, учитываемые на ИИС. Поскольку эти доходы получены на ИИС, к ним можно применить вычет на доход. Для этого следует перейти на вкладку «Вычеты» и проставить галочку в поле «Применить вычет из пп. 3 п. 1 ст. 219.1 НК РФ». Никакие данные вносить не потребуется, программа всё рассчитает и проставит автоматически.

Декларация готова. По закону, можно вернуть 13% от положительного финансового результата, полученного на ИИС. Согласно справке 2-НДФЛ, прибыль на ИИС составила 675 000 руб. (300 000 — 30 000 + 400 000 — 40 000 + 50 000 — 5000). Значит, Ивану Ивановичу из бюджета будет возвращено 87 750 руб. (675 000 * 13%).

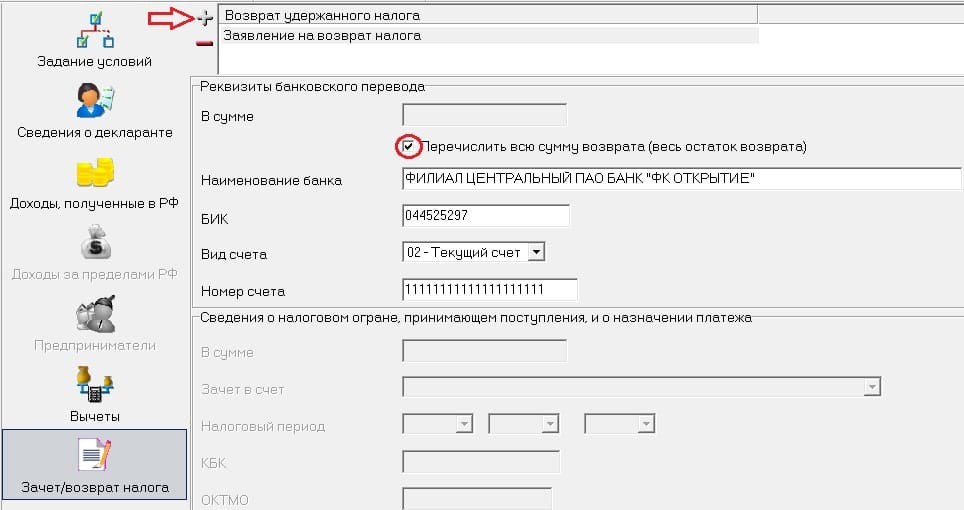

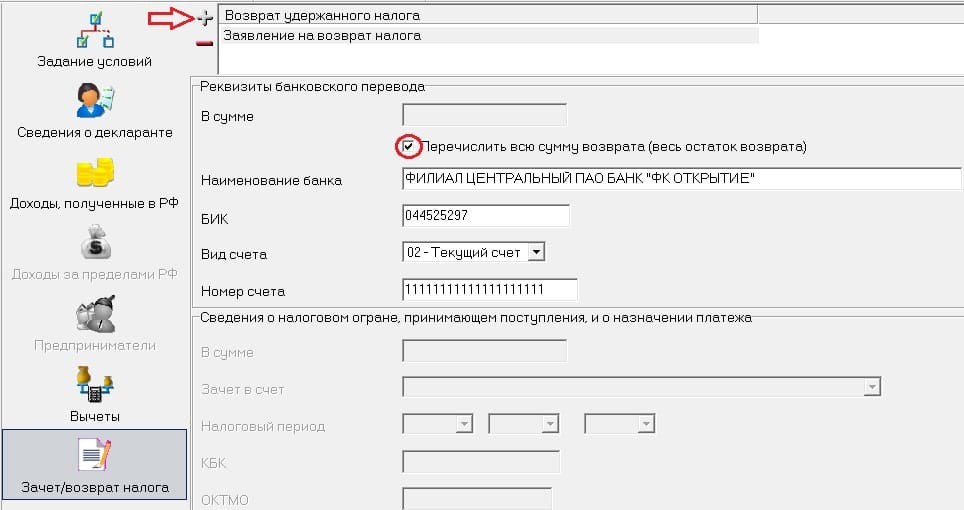

Далее программа предложит сформировать заявление на возврат налога. У г-на Иванова задолженности по другим налогам нет, поэтому он заявляет, чтобы вся сумма была перечислена по указанным реквизитам.

Теперь декларацию можно распечатать и приложить комплект подтверждающих документов. К ним относятся:

справка 2-НДФЛ за тот год, в котором ИИС был закрыт — следует запросить у брокера;

договор на ведение ИИС и заявление о присоединении к регламенту;

брокерские отчёты по ИИС за каждый год его существования.

Распечатайте два экземпляра декларации — один экземпляр вы сдадите, а второй вместе с отметками инспектора оставите у себя как подтверждение того, что вы представили документы.

Декларацию можно представить онлайн через личный кабинет налогоплательщика.

Также декларацию можно подать непосредственно в налоговую инспекцию на бумажном бланке, заполнив от руки или с помощью программы «Декларация». Об этом и поговорим в данной статье.

Программу можно скачать на сайте ФНС.

Декларацию для получения вычета на доход по ИИС можно представить в течение трёх лет после окончания того года, в котором был закрыт счёт.

Пример

Иванов Иван Иванович открыл ИИС 15 февраля 2017 года. В течение трёх лет он активно торговал и решил применить вычет на доход. Подписывая документы на закрытие ИИС, 20 апреля 2020 года Иван Иванович не представил справку из налоговой инспекции. В связи с этим брокер не смог предоставить вычет. В 2021 году г-н Иванов решил представить декларацию 3-НДФЛ, заполнив её в программе «Декларация2020».

Во вкладке «Задание условий» необходимо указать код налоговой инспекции и отметить тип декларации — 3-НДФЛ.

Если вы не знаете код, то вам поможет сервис ФНС России.

Так как декларация подаётся для возврата налога, необходимо указать тот ОКТМО, который прописан в первом разделе справки 2-НДФЛ.

Заполнение декларации происходит на основании справки 2-НДФЛ — эту информацию следует отразить в программе, проставив галочку напротив поля «Учитываемые „справками о доходах физического лица“...».

Поскольку цель подачи декларации — получение налогового вычета и возврат налога, необходимо отметить «Сформировать заявление о возврате и/или зачёте налога в рамках декларации».

Если декларация представляется непосредственно налогоплательщиком, то следует отметить поле «Лично». Если декларация будет сдана представителем, потребуется вписать его ФИО и реквизиты нотариально заверенной доверенности.

Во вкладке «Сведения о декларанте» указываются персональные данные физлица.

Далее следует построчно перенести информацию из третьего раздела справки 2-НДФЛ. Согласно справке, Иван Иванович в 2020 году получил доход не только по ИИС, но и по обычному брокерскому счёту.

Код дохода 1010 — это дивиденды, которые уменьшаются на код вычета 601. На доход в виде дивидендов не действует ни один налоговый вычет. А значит, налог, удержанный с дивидендов, нельзя вернуть, применив вычет на доход по ИИС.

Поскольку дивиденды — это отдельный вид доходов, то и налог по ним необходимо рассчитать отдельно. Сумма удержанного с дивидендов НДФЛ за 2020 год составила 12 870 руб. (100 000 руб. — 1000 руб.) *13%).

Во вкладке «Доходы, полученные в РФ» необходимо выбрать зелёную ставку налога 13% и добавить только дивиденды, нажав кнопку «+„.

Далее следует выбрать жёлтую ставку налога 13% и добавить доходы, нажав “+».

Общая сумма дохода составила 950 000 руб. Это доход без уменьшения на сумму вычетов (и без учёта дивидендов).

Налоговая база составляет 855 000 руб. (950 000 — 20 000 — 30 000 — 40 000 — 5000).

Сумма удержанного налога равна 111 150 (855 000 * 13%). Так же без учёта НДФЛ, который был удержан с дивидендов.

Код дохода 1530 — это доход, полученный от операций с ценными бумагами, обращающимися на организованном рынке. Этот доход получен по обычному брокерскому счёту, а значит, к нему нельзя применить вычет на доход по ИИС.

Коды 1544, 1546, 1548 — это доходы, полученные по операциям с ценными бумагами и ПФИ, обращающимися на организованном рынке ценных бумаг, учитываемые на ИИС. Поскольку эти доходы получены на ИИС, к ним можно применить вычет на доход. Для этого следует перейти на вкладку «Вычеты» и проставить галочку в поле «Применить вычет из пп. 3 п. 1 ст. 219.1 НК РФ». Никакие данные вносить не потребуется, программа всё рассчитает и проставит автоматически.

Декларация готова. По закону, можно вернуть 13% от положительного финансового результата, полученного на ИИС. Согласно справке 2-НДФЛ, прибыль на ИИС составила 675 000 руб. (300 000 — 30 000 + 400 000 — 40 000 + 50 000 — 5000). Значит, Ивану Ивановичу из бюджета будет возвращено 87 750 руб. (675 000 * 13%).

Далее программа предложит сформировать заявление на возврат налога. У г-на Иванова задолженности по другим налогам нет, поэтому он заявляет, чтобы вся сумма была перечислена по указанным реквизитам.

Теперь декларацию можно распечатать и приложить комплект подтверждающих документов. К ним относятся:

справка 2-НДФЛ за тот год, в котором ИИС был закрыт — следует запросить у брокера;

договор на ведение ИИС и заявление о присоединении к регламенту;

брокерские отчёты по ИИС за каждый год его существования.

Распечатайте два экземпляра декларации — один экземпляр вы сдадите, а второй вместе с отметками инспектора оставите у себя как подтверждение того, что вы представили документы.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба