Последние шесть недель я возился с нефтяными фьючерсами и тестировал разные интересные гипотезы. Результат работы я упаковал в 73-страничную презентацию. Ее вы можете полностью посмотреть здесь. Но поскольку Смартаб классный ресурс, то я поработаю еще немного и сделаю выжимку презентации в виде статьи. Надеюсь, материал откроет вам пару инсайтов и подарит несколько полезных идей для торговых стратегий.

О чем расскажу:

Кое-что об истории нефти

Производители и потребители

Политика и картели

Факторы, которые влияют на цену

Как можно заработать на нефтяных трендах

Как еще можно заработать на нефтяных трендах

Куда покопать

Готовы? Тогда поехали!

История

Для начала посмотрим на исторический график нефтяных цен с учетом инфляции. Не то чтобы он предоставит суперполезную информацию, но, во-первых, это любопытно, а, во-вторых, там классный рисунок на фоне. Не пропадать же добру.

Кстати, если наложить на график новости (это я сделал в презентации), то мы увидим, что все сильные движения имеют фундаментальную причину. Иногда это политика, иногда ценовые войны, иногда общее состояние экономики. Но причина есть всегда. Ни один долгосрочный нефтяной тренд не возникает из ниоткуда. Так что, если вы торгуете только график, то перестаньте это делать. Так вы упускаете целый пласт полезной информации. Как вы собираетесь победить того, кто ее не упускает?

Потребление и производство

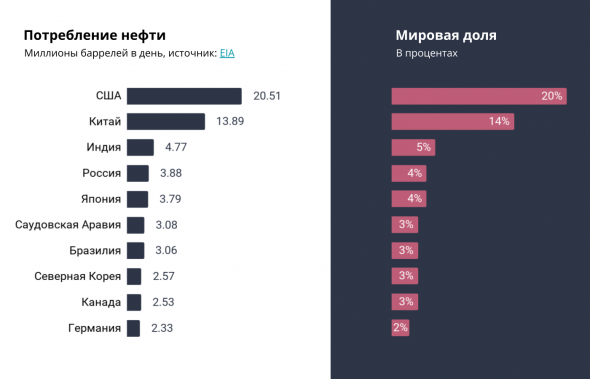

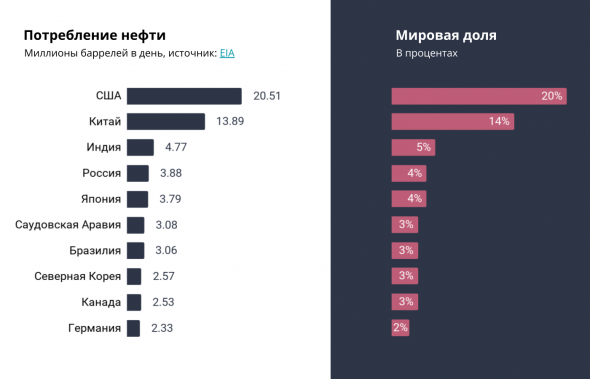

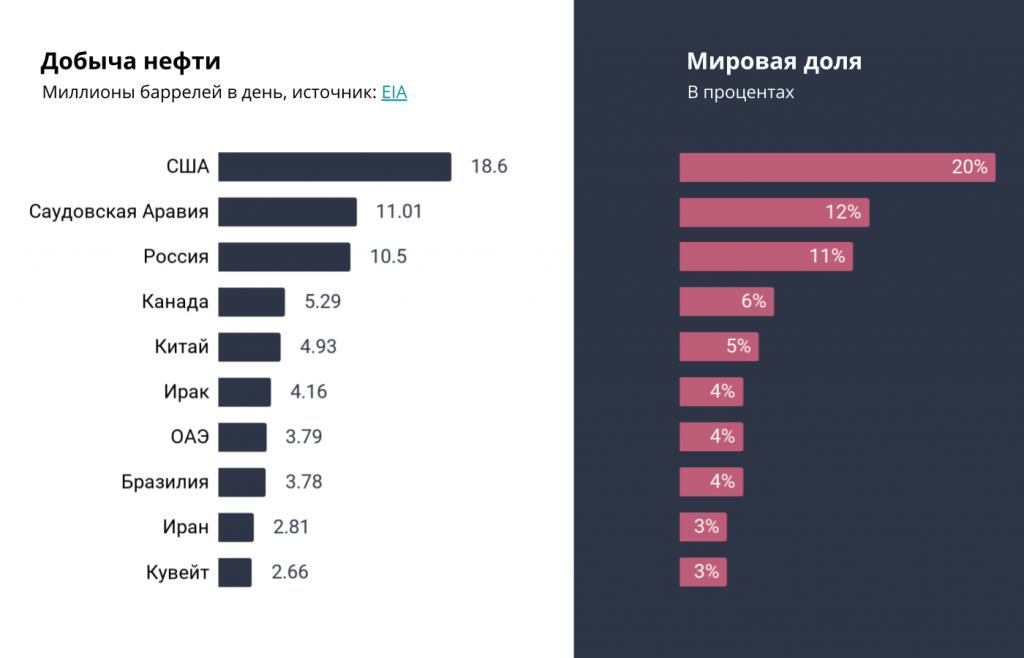

Окей, с историей закончили, едем дальше. Кто самый крупный потребитель нефти? Правильно, США.

А кто самый крупный производитель нефти? Правильно, тоже США. Сланцевая революция и добыча легкой нефти не прошли даром, и американцы активно ворвались на мировой нефтяной рынок. Да, да — это тот самый 2014 год, когда мало никому не показалось.

Зачем нам знать, кто потребляет, а кто производит нефть? Потому что так мы лучше понимаем, за событиями каких стран стоит пристально следить. Например, если в США введут локдауны (привет, коронавирус), то это ударит по нефтяным ценам куда сильнее, чем аналогичное действие в Северной Корее. Та же история касается напряжений на Ближнем Востоке. Стрельба в Ираке? Поздравляем, мы получили риск нарушения поставок.

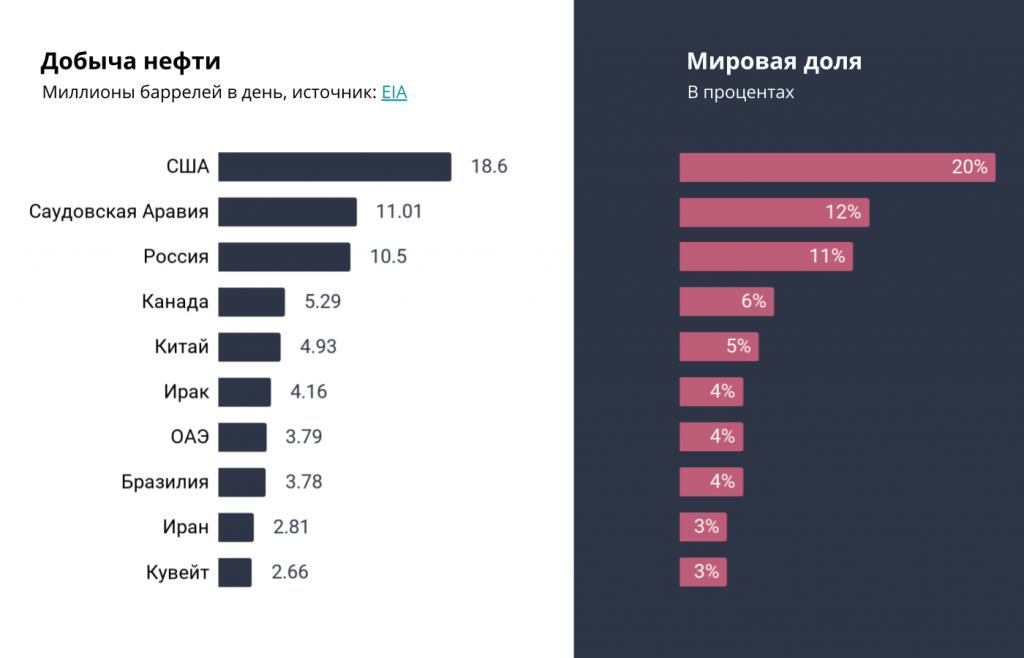

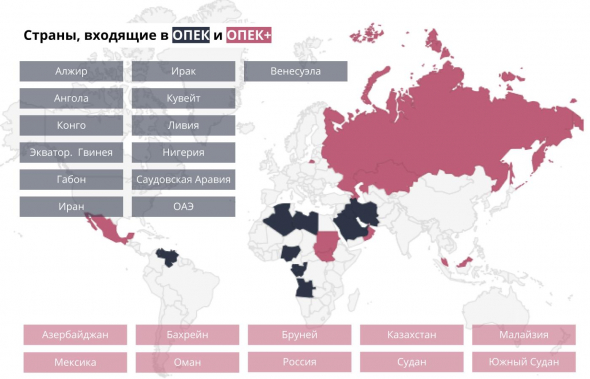

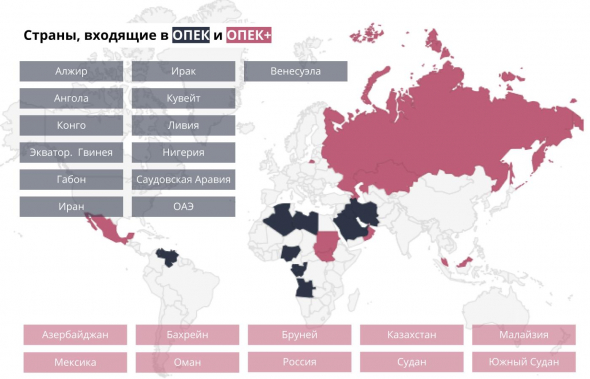

Картели

Отдельные страны — это хорошо. Но один в поле не воин, поэтому нормальные пацаны создают альянсы. Например, в одиночку Саудовская Аравия контролирует всего 11% мировой добычи, а в кооперации с ОПЕК уже 35%. Добавим к этому союзу Россию и несколько других стран, получим содружество ОПЕК+ и дотянем до половины мировой добычи. А половина мировой добычи — это серьезно. Можно скооперироваться и разогнать котировки в нужную сторону. Собственно этим и занимаются страны ОПЕК последние 60 лет с переменным успехом. Кому интересно — погуглите. Там есть действительно крутые кейсы.

На практике это значит, что нужно следить за действиями этих картельных гангстеров, потому что они влияют на цену как в краткосрочной, так и в долгосрочной перспективе. Конечно, с приходом США на мировой рынок экспорта нефти, влияние ОПЕК ослабло. Но оно все еще остается и все еще очень серьезное.

Фундаментальные факторы

Нефть — это товар. И мы можем строить миллион теорий заговора про маркетмейкеров, куклов, картели и прочую нечисть, но конечная истина не изменится. Главное, что влияет на цену нефти — это закон спроса и предложения. Любые действия любых стран влияют на цену нефти в той мере, в которой они влияют на баланс спроса и предложения. Все остальное может привести к краткосрочному эффекту, но не более того. Так, если экономика вошла в новый растущий цикл, и миру нужен энергоноситель в больших количествах, то цена нефти будет расти. Если мы все сидим по домам и забыли, когда в последний раз заправляли машину, то нефть будет падать. И маркетмейкер тут не причем.

Фундаментал, который влияет на котировки:

Баланс спроса и предложения

[Это основное, к нему все сводится]

Политика

[Войны, нестабильность и прочие неприятности капец как повышают волатильность, а иногда взвинчивают цены в несколько раз]

Погода

[Если холодно, то нужно больше нефти. Если жарко, то нужно меньше. А еще сильный шторм где-нибудь в Мексиканском заливе может нехило нарушить цепочки поставок]

Сезонность

[Летом много туристов, растет потребление топлива. Зимой начинается отопительный сезон в США, который тоже нехило завязан на нефти. Но в целом, сезонность это отдельный разговор, там реально много нюансов]

Экономический цикл

[Сильный экономический рост ведет к росту производства, а это повышает долгосрочный спрос на нефть]

Картинок не будет, я их не делал.

Как заработать на нефтяных трендах

Я надеюсь, что вы хотя бы мельком прочитали материал выше, а не сразу перешли к этой части. Но даже если вы забили на высокие материи, то черт с вами. Перейдем к самому интересному.

Я протестировал несколько торговых стратегий, сейчас поделюсь результатом. Но сначала обсудим несколько важных моментов:

В этом материале я опишу не все идеи, которые тестировал. Остальное найдете в первоисточнике, то есть в презентации. Да, да — я не просто пишу статью, а преследую тщеславные, меркантильные и другие нехорошие цели.

Все, что вы увидите, советую перепроверить. Не то, чтобы я не проверял работу сам, но вы же не можете верить на слово человеку, который находится по ту сторону экрана, правда? Поэтому не ленитесь. Перепроверять прочитанное — хорошая практика.

Бэктестил на склейке фьючерсов с месячным роллированием. Комиссии не учитывал, сделайте поправку сами. Гепы при склейке почистил (за методологию спасибо @Eugene Logunov, он написал классную и подробную статью)

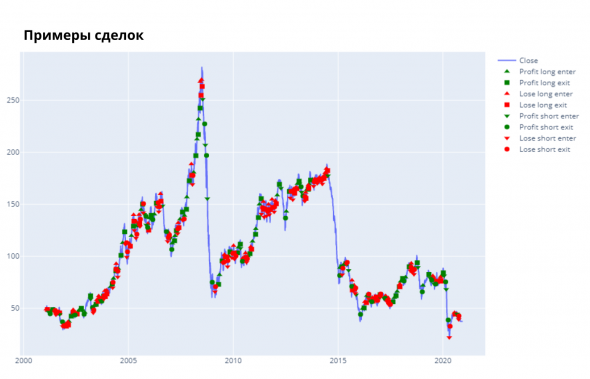

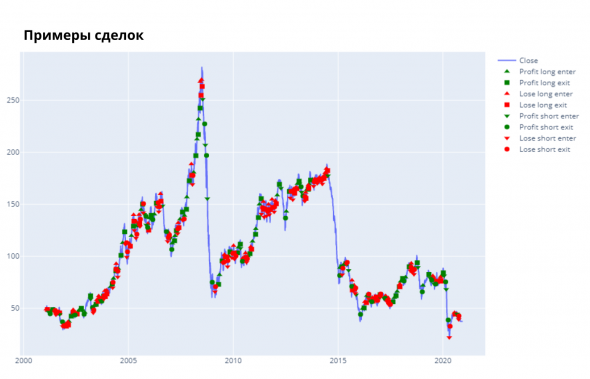

А теперь поехали. Вообще забавно, но на нефтефьючерсах хорошо работает банальное пробитие каналов. Это когда мы заходим в длинную на пробое 20-дневного максимума, заходим в короткую на пробое 20-дневного минимума и закрываем сделки при возврате к 20-дневному среднему.

Вот так выглядят примеры сделок:

Вот так выглядит эквити:

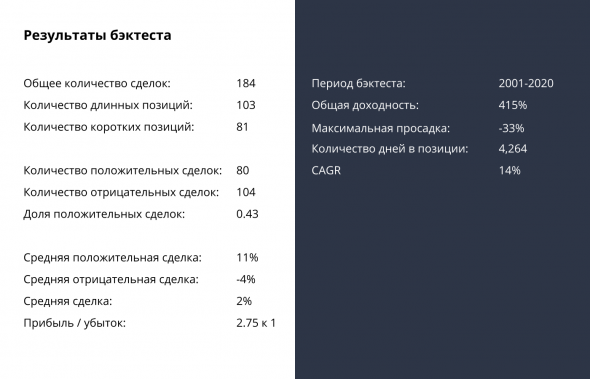

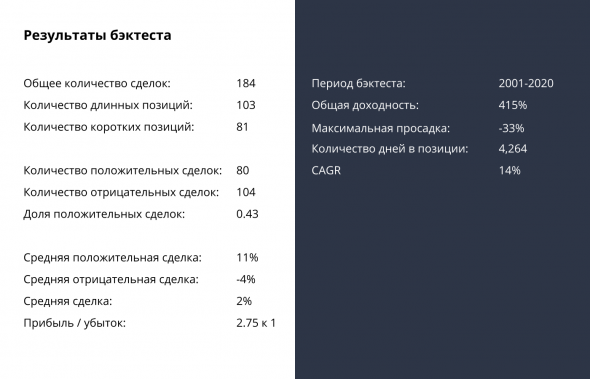

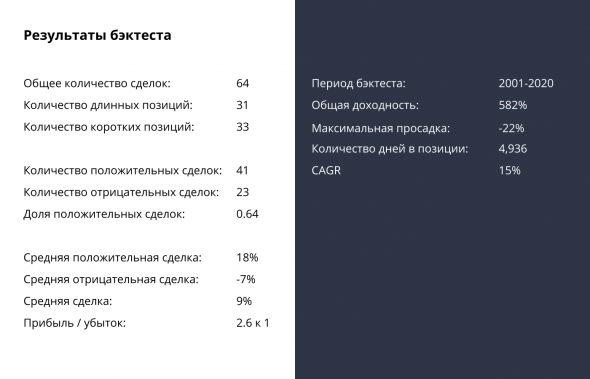

Результаты в числах:

И немного оптимизации по длине канала:

Нет, это конечно не грааль с 10000% годовых, но для стратегии, описанной в двух строчках, достойно. Она немного бьет SnP 500 и отлично бьет 95% вольных стрелков нетерпеливых спекулянтов.

Как можно еще заработать на нефтяных трендах

Стратегия на пробое каналов (она же стратегия черепашек) симпатичная, но она учитывает только цены. Получается, что я зря писал простыню выше про фундаментальные факторы и прочую ересь? Как-то обидно получится. Давайте попробуем хотя бы проверить.

Для этого зайдем на сайт EIA и скачаем данные мирового производства и мирового потребления нефти, которые публикуются ежемесячно. Затем вычтем из производства потребление и получим индикатор чистой нефтяной позиции (название сам придумал, ткните, если знаете вариант лучше). А дальше все просто — шортим нефть, когда индикатор находится в 30% верхних значений, и покупаем нефть, когда индикатор находится в 30% нижних значений. Закрываем позиции, когда мировой баланс нефти возвращается к нулю.

Получается примерно вот так:

Эквити:

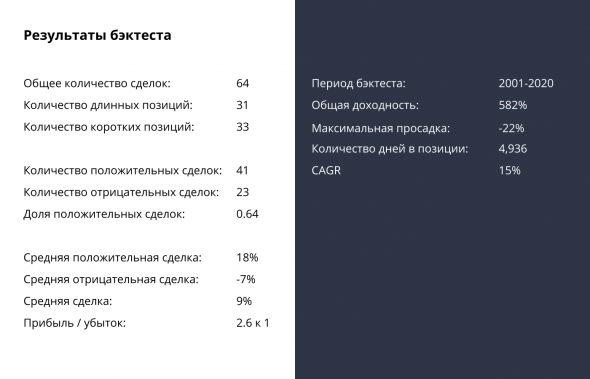

Цифры:

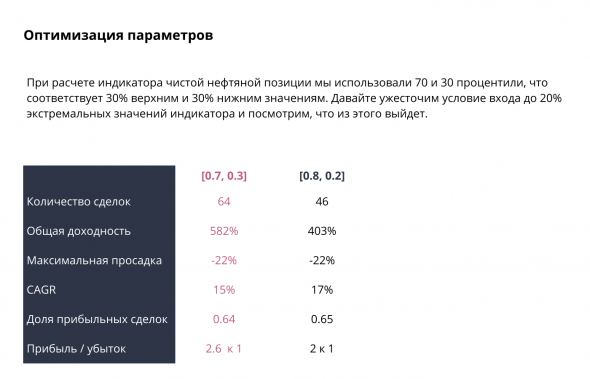

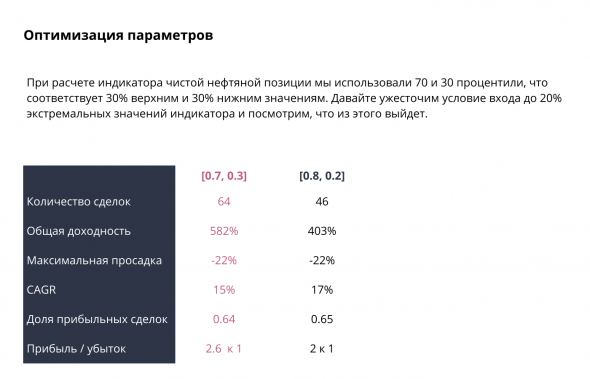

Оптимизация:

Характеристики плюс-минус схожие, но сделок в три раза меньше. В бэктестах я не учитывал комиссии того, кто всегда в выигрыше брокера, поэтому здесь разницы не видно. Но если их таки учесть, то вы поняли. Значит ли это, что это суперкрутая стратегия и нужно отправить в топку теханализ? Конечно, нет. Но это значит, что надо мониторить сайт Энергетического Агентства США и следить за мировым балансом производства и потребления. Там есть инфа, которая реально работает (причем лучше, чем S&P 500, и лучше, чем 95% нетерпеливых трейдеров).

Куда еще покопать

Давайте без предисловий и сразу к делу:

Если мы совместим стратегию на основе каналов и стратегию на основе чистой нефтяной позиции, то улучшим итоговый результат примерно в два раза.

Если мы совместим стратегию на основе каналов и добавим политический фильтр, то тоже придем к интересным выводам. Правда они будут чуть менее интересными, чем в первом случае.

Да, вы правильно поняли — это как раз те две стратегии, которые я оставил в полной версии презентации. Качайте, смотрите, делитесь.

О чем расскажу:

Кое-что об истории нефти

Производители и потребители

Политика и картели

Факторы, которые влияют на цену

Как можно заработать на нефтяных трендах

Как еще можно заработать на нефтяных трендах

Куда покопать

Готовы? Тогда поехали!

История

Для начала посмотрим на исторический график нефтяных цен с учетом инфляции. Не то чтобы он предоставит суперполезную информацию, но, во-первых, это любопытно, а, во-вторых, там классный рисунок на фоне. Не пропадать же добру.

Кстати, если наложить на график новости (это я сделал в презентации), то мы увидим, что все сильные движения имеют фундаментальную причину. Иногда это политика, иногда ценовые войны, иногда общее состояние экономики. Но причина есть всегда. Ни один долгосрочный нефтяной тренд не возникает из ниоткуда. Так что, если вы торгуете только график, то перестаньте это делать. Так вы упускаете целый пласт полезной информации. Как вы собираетесь победить того, кто ее не упускает?

Потребление и производство

Окей, с историей закончили, едем дальше. Кто самый крупный потребитель нефти? Правильно, США.

А кто самый крупный производитель нефти? Правильно, тоже США. Сланцевая революция и добыча легкой нефти не прошли даром, и американцы активно ворвались на мировой нефтяной рынок. Да, да — это тот самый 2014 год, когда мало никому не показалось.

Зачем нам знать, кто потребляет, а кто производит нефть? Потому что так мы лучше понимаем, за событиями каких стран стоит пристально следить. Например, если в США введут локдауны (привет, коронавирус), то это ударит по нефтяным ценам куда сильнее, чем аналогичное действие в Северной Корее. Та же история касается напряжений на Ближнем Востоке. Стрельба в Ираке? Поздравляем, мы получили риск нарушения поставок.

Картели

Отдельные страны — это хорошо. Но один в поле не воин, поэтому нормальные пацаны создают альянсы. Например, в одиночку Саудовская Аравия контролирует всего 11% мировой добычи, а в кооперации с ОПЕК уже 35%. Добавим к этому союзу Россию и несколько других стран, получим содружество ОПЕК+ и дотянем до половины мировой добычи. А половина мировой добычи — это серьезно. Можно скооперироваться и разогнать котировки в нужную сторону. Собственно этим и занимаются страны ОПЕК последние 60 лет с переменным успехом. Кому интересно — погуглите. Там есть действительно крутые кейсы.

На практике это значит, что нужно следить за действиями этих картельных гангстеров, потому что они влияют на цену как в краткосрочной, так и в долгосрочной перспективе. Конечно, с приходом США на мировой рынок экспорта нефти, влияние ОПЕК ослабло. Но оно все еще остается и все еще очень серьезное.

Фундаментальные факторы

Нефть — это товар. И мы можем строить миллион теорий заговора про маркетмейкеров, куклов, картели и прочую нечисть, но конечная истина не изменится. Главное, что влияет на цену нефти — это закон спроса и предложения. Любые действия любых стран влияют на цену нефти в той мере, в которой они влияют на баланс спроса и предложения. Все остальное может привести к краткосрочному эффекту, но не более того. Так, если экономика вошла в новый растущий цикл, и миру нужен энергоноситель в больших количествах, то цена нефти будет расти. Если мы все сидим по домам и забыли, когда в последний раз заправляли машину, то нефть будет падать. И маркетмейкер тут не причем.

Фундаментал, который влияет на котировки:

Баланс спроса и предложения

[Это основное, к нему все сводится]

Политика

[Войны, нестабильность и прочие неприятности капец как повышают волатильность, а иногда взвинчивают цены в несколько раз]

Погода

[Если холодно, то нужно больше нефти. Если жарко, то нужно меньше. А еще сильный шторм где-нибудь в Мексиканском заливе может нехило нарушить цепочки поставок]

Сезонность

[Летом много туристов, растет потребление топлива. Зимой начинается отопительный сезон в США, который тоже нехило завязан на нефти. Но в целом, сезонность это отдельный разговор, там реально много нюансов]

Экономический цикл

[Сильный экономический рост ведет к росту производства, а это повышает долгосрочный спрос на нефть]

Картинок не будет, я их не делал.

Как заработать на нефтяных трендах

Я надеюсь, что вы хотя бы мельком прочитали материал выше, а не сразу перешли к этой части. Но даже если вы забили на высокие материи, то черт с вами. Перейдем к самому интересному.

Я протестировал несколько торговых стратегий, сейчас поделюсь результатом. Но сначала обсудим несколько важных моментов:

В этом материале я опишу не все идеи, которые тестировал. Остальное найдете в первоисточнике, то есть в презентации. Да, да — я не просто пишу статью, а преследую тщеславные, меркантильные и другие нехорошие цели.

Все, что вы увидите, советую перепроверить. Не то, чтобы я не проверял работу сам, но вы же не можете верить на слово человеку, который находится по ту сторону экрана, правда? Поэтому не ленитесь. Перепроверять прочитанное — хорошая практика.

Бэктестил на склейке фьючерсов с месячным роллированием. Комиссии не учитывал, сделайте поправку сами. Гепы при склейке почистил (за методологию спасибо @Eugene Logunov, он написал классную и подробную статью)

А теперь поехали. Вообще забавно, но на нефтефьючерсах хорошо работает банальное пробитие каналов. Это когда мы заходим в длинную на пробое 20-дневного максимума, заходим в короткую на пробое 20-дневного минимума и закрываем сделки при возврате к 20-дневному среднему.

Вот так выглядят примеры сделок:

Вот так выглядит эквити:

Результаты в числах:

И немного оптимизации по длине канала:

Нет, это конечно не грааль с 10000% годовых, но для стратегии, описанной в двух строчках, достойно. Она немного бьет SnP 500 и отлично бьет 95% вольных стрелков нетерпеливых спекулянтов.

Как можно еще заработать на нефтяных трендах

Стратегия на пробое каналов (она же стратегия черепашек) симпатичная, но она учитывает только цены. Получается, что я зря писал простыню выше про фундаментальные факторы и прочую ересь? Как-то обидно получится. Давайте попробуем хотя бы проверить.

Для этого зайдем на сайт EIA и скачаем данные мирового производства и мирового потребления нефти, которые публикуются ежемесячно. Затем вычтем из производства потребление и получим индикатор чистой нефтяной позиции (название сам придумал, ткните, если знаете вариант лучше). А дальше все просто — шортим нефть, когда индикатор находится в 30% верхних значений, и покупаем нефть, когда индикатор находится в 30% нижних значений. Закрываем позиции, когда мировой баланс нефти возвращается к нулю.

Получается примерно вот так:

Эквити:

Цифры:

Оптимизация:

Характеристики плюс-минус схожие, но сделок в три раза меньше. В бэктестах я не учитывал комиссии того, кто всегда в выигрыше брокера, поэтому здесь разницы не видно. Но если их таки учесть, то вы поняли. Значит ли это, что это суперкрутая стратегия и нужно отправить в топку теханализ? Конечно, нет. Но это значит, что надо мониторить сайт Энергетического Агентства США и следить за мировым балансом производства и потребления. Там есть инфа, которая реально работает (причем лучше, чем S&P 500, и лучше, чем 95% нетерпеливых трейдеров).

Куда еще покопать

Давайте без предисловий и сразу к делу:

Если мы совместим стратегию на основе каналов и стратегию на основе чистой нефтяной позиции, то улучшим итоговый результат примерно в два раза.

Если мы совместим стратегию на основе каналов и добавим политический фильтр, то тоже придем к интересным выводам. Правда они будут чуть менее интересными, чем в первом случае.

Да, вы правильно поняли — это как раз те две стратегии, которые я оставил в полной версии презентации. Качайте, смотрите, делитесь.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба