17 мая, в понедельник, телекоммуникационный конгломерат AT&T (NYSE: T) сообщил о слиянии своего непрофильного подразделения WarnerMedia с медиакомпанией Discovery (NASDAQ: DISCA). Новая компания объединит такие бренды, как HBO, Warner Bros., Discovery, DC Comics, CNN, Cartoon Network, Eurosport, Animal Planet и многие другие.

«Это соглашение объединяет двух лидеров индустрии развлечений и позиционирует новую компанию как одну из ведущих стриминговых платформ. Слияние с Discovery поддержит фантастический рост и глобальный запуск HBO Max, а также повысит эффективность, которую можно будет направить на создание более качественного контента. Соглашение позволит AT&T увеличить капитальные затраты на 5G и оптоволоконные сети, чтобы удовлетворить долгосрочный спрос. Акционеры AT&T сохранят свою долю в телекоммуникационной компании и получат долю в новой компании», — сказал глава AT&T Джон Стэнки.

По условиям сделки AT&T получит 43 млрд долларов в виде денежных средств и других ликвидных активов, а ее акционеры — 71% акций объединенной компании. Доля акционеров Discovery составит 29%.

Ожидается, что сделка должна быть закрыта в середине 2022 года. После этого AT&T сможет сконцентрироваться на своем основном бизнесе: увеличить инвестиции в 5G и оптоволоконные сети, значительно сократить долг и, возможно, начать выкуп акций.

Еще руководство компании упомянуло о «привлекательных дивидендах». На них AT&T планирует выделять 40% от ожидаемого свободного денежного потока в 20 млрд долларов, то есть около 8 млрд. Важный нюанс: в последние два года компания тратила на дивиденды в два раза больше — 15 млрд. Сейчас дивидендная доходность эмитента составляет 6,6%. AT&T 35 лет повышает размер дивидендов и входит в список дивидендных аристократов.

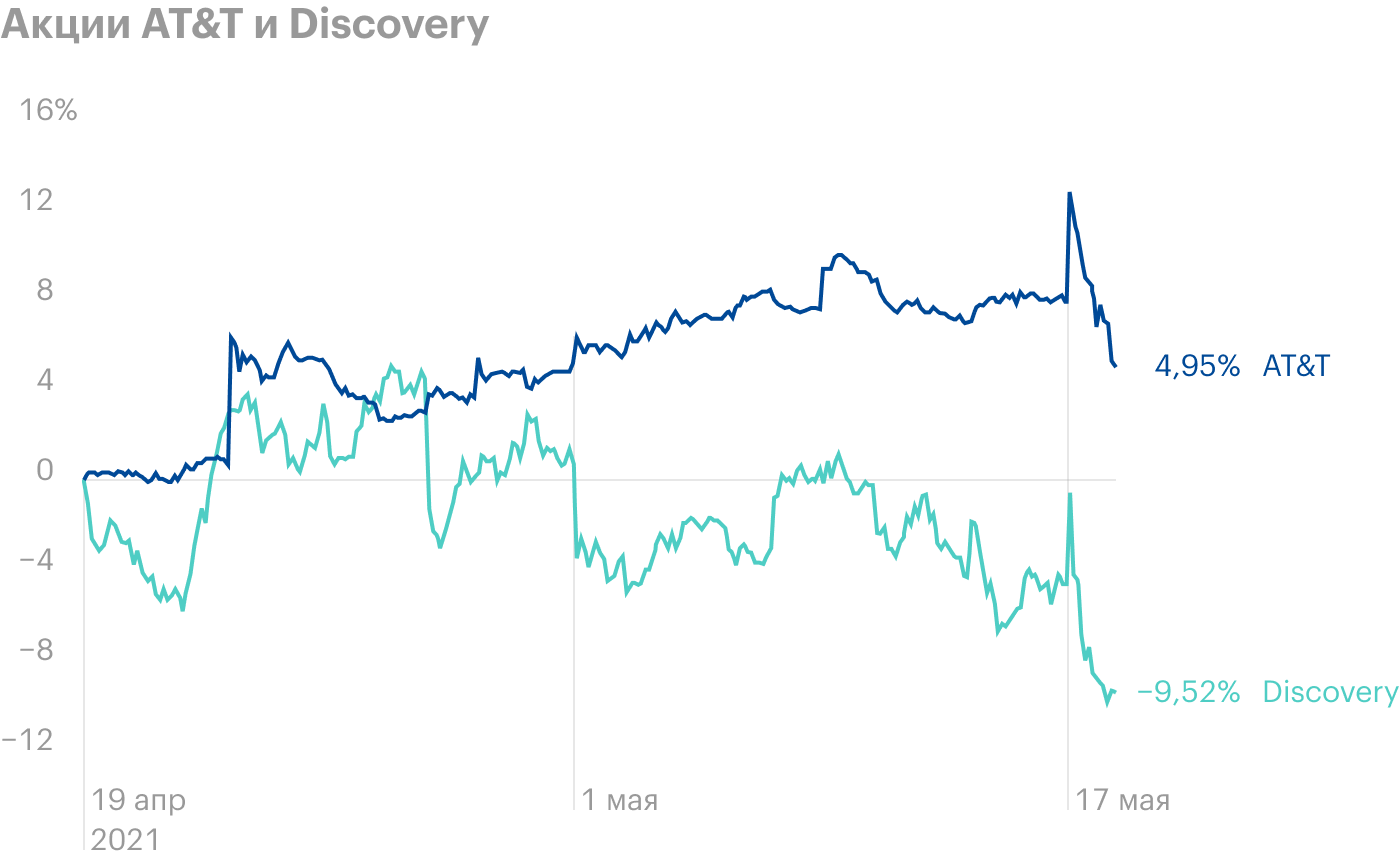

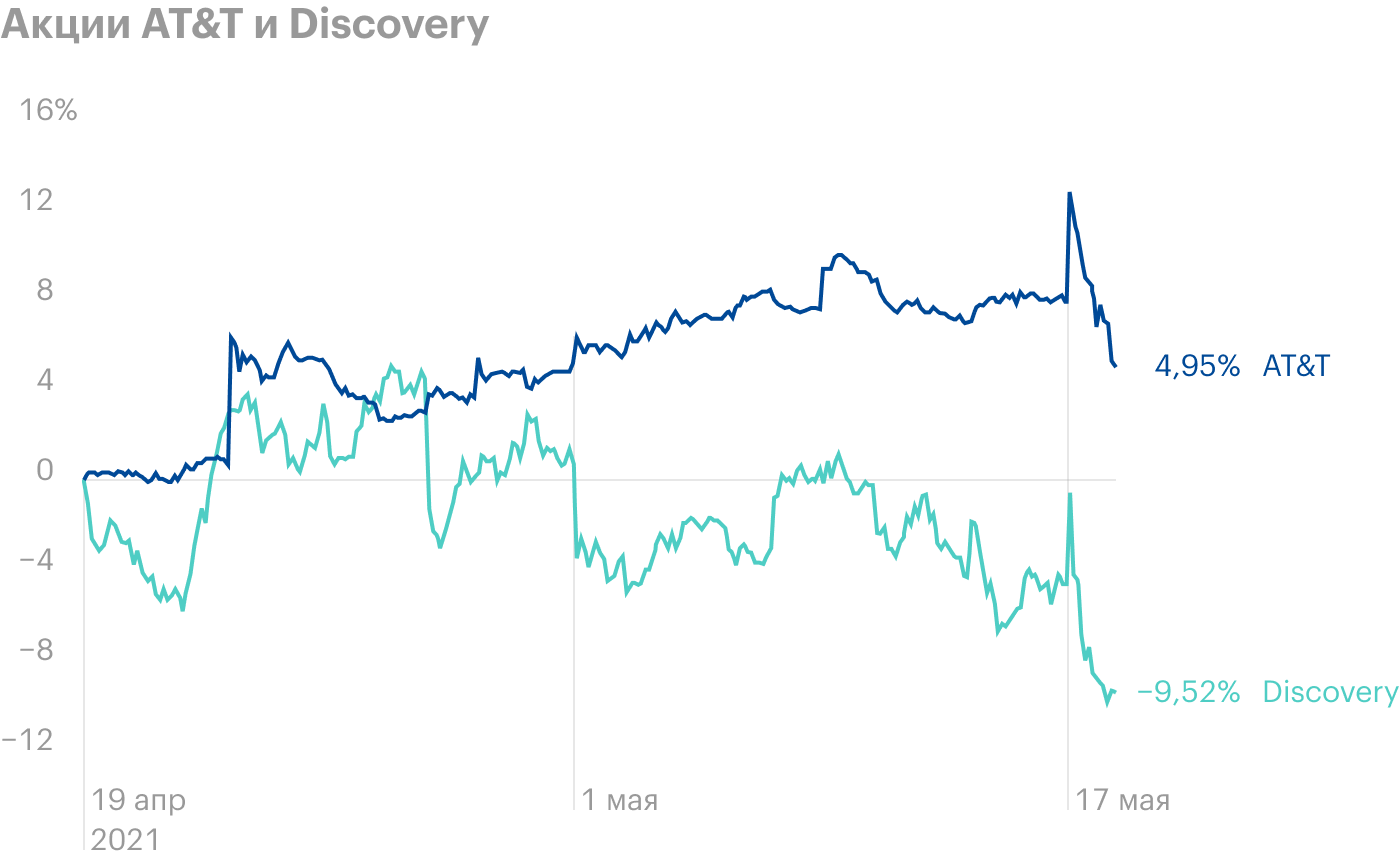

К концу основной торговой сессии понедельника акции AT&T упали на 7%, а Discovery — на 14%.

«Это соглашение объединяет двух лидеров индустрии развлечений и позиционирует новую компанию как одну из ведущих стриминговых платформ. Слияние с Discovery поддержит фантастический рост и глобальный запуск HBO Max, а также повысит эффективность, которую можно будет направить на создание более качественного контента. Соглашение позволит AT&T увеличить капитальные затраты на 5G и оптоволоконные сети, чтобы удовлетворить долгосрочный спрос. Акционеры AT&T сохранят свою долю в телекоммуникационной компании и получат долю в новой компании», — сказал глава AT&T Джон Стэнки.

По условиям сделки AT&T получит 43 млрд долларов в виде денежных средств и других ликвидных активов, а ее акционеры — 71% акций объединенной компании. Доля акционеров Discovery составит 29%.

Ожидается, что сделка должна быть закрыта в середине 2022 года. После этого AT&T сможет сконцентрироваться на своем основном бизнесе: увеличить инвестиции в 5G и оптоволоконные сети, значительно сократить долг и, возможно, начать выкуп акций.

Еще руководство компании упомянуло о «привлекательных дивидендах». На них AT&T планирует выделять 40% от ожидаемого свободного денежного потока в 20 млрд долларов, то есть около 8 млрд. Важный нюанс: в последние два года компания тратила на дивиденды в два раза больше — 15 млрд. Сейчас дивидендная доходность эмитента составляет 6,6%. AT&T 35 лет повышает размер дивидендов и входит в список дивидендных аристократов.

К концу основной торговой сессии понедельника акции AT&T упали на 7%, а Discovery — на 14%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба