19 мая 2021 smart-lab.ru

Говоря об инвестициях в криптоактивы, обычно подразумевают крайне рискованные вложения, ведь волатильность в десятки процентов за день здесь обычное дело, даже для «больших монет». В то же время в сфере криптовалют в прошлом году самой горячей темой было DeFi и доходное фермерство (Yeld Farming), которые позволяют получать доход и менее рискованным способом по сравнению с покупкой и удержанием какой-то модной монеты.

Конкретно сегодня я хотел бы рассказать о моей давней задумке: проведении эксперимента, при котором средства вкладываться будут исключительно через стейблкоины (stablecoins), т.е. специальные монеты, курс которых привязан к доллару США.

Вложение через стейблкоины позволит снизить риск волатильности курса криптовалют практически до нуля. «Практически», потому как сфера ещё недостаточно обеспечена гарантиями по сравнению с пресловутым счётом в банке, риски ещё остаются, о них мы ещё скажем.

Эксперимент

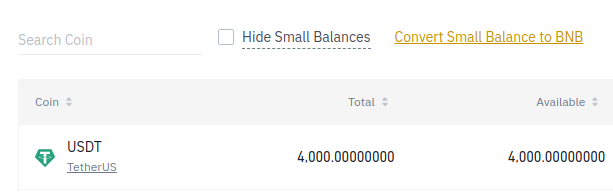

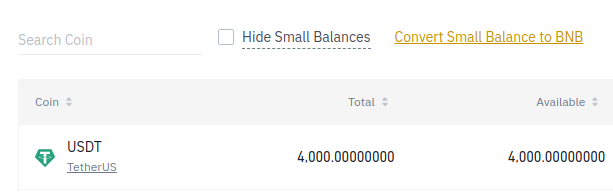

Итак, в рамках эксперимента мы вложим 4000 долларов в виде 4000 токенов USDT (Tether Dollar) в различные инструменты, представленные на крипторынке. Срок вложения 1 год. Через год продадим всё, что будет, и посчитаем цыплят.

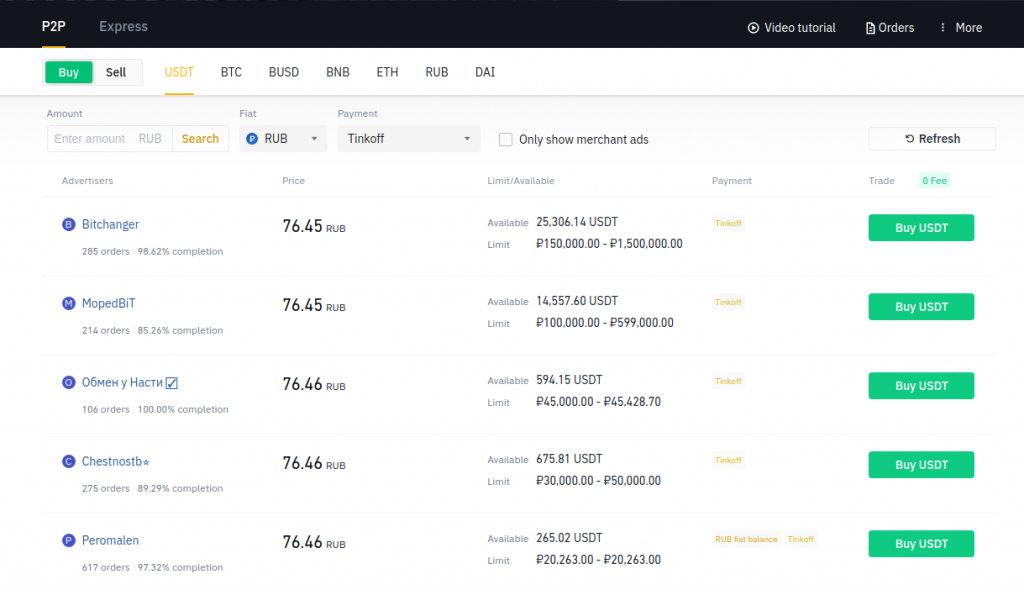

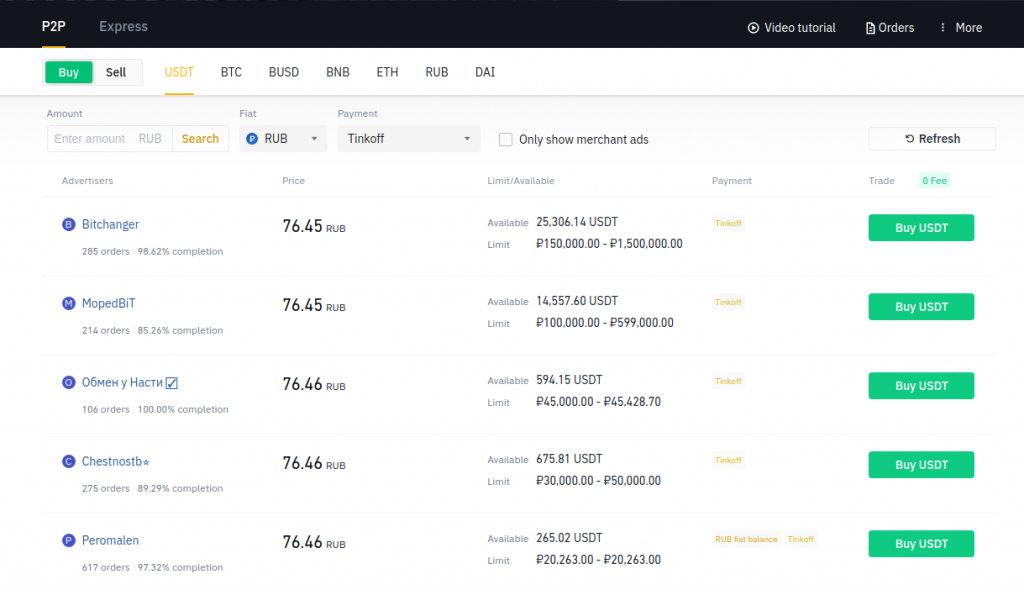

Вопрос обретения 4000 USDT за наличные затрагивать не будем, ибо купить этот стейбкоин можно во многих точках на просторах Интернета. Зафиксируем для истории условный рублевый курс на покупку 76,45 руб/USDT на бирже Binance на дату начала эксперимента 17.05.2021.

Почему именно Tether Dollar? Во-первых, это самый крупный стейблкоин из всех по общей капитализации. Во-вторых, он самый крупный и по объёмам торгов, настолько, что глобальная цена биткоина фактически уже давно определяется именно в паре BTC/USDT, а не в паре BTC/USD. Его почти везде принимают, поэтому выбор пал именно на него.

Вопрос выбора конкретного стейблкоина далеко не так прост: некоторые обеспечены настоящими долларами, лежащими на счёте в банке гарантирующего эмитента стейблкоина, другие — криптовалютой, заблокированной в соответствующем смарт-контракте. В зависимости от этого разнятся риски того, что токен в нужный момент перестанет выполнять свою основную функцию — быть аналогом фиатных денег на блокчейне. Анализ различий стейблкоинов оставим за рамками данного поста.

Во что будем вкладываться

Вкладываться будем преимущественно в пулы ликвидности, получая часть комиссий за обмен внутри пула, а также бонусные токены пулов, которые будем продавать, формируя окончательную доходность вложения. При добавлении ликвидности пулы прикидывают возможную доходность, исходя их текущих цен на их токены. Разумеется, окончательная доходность неизвестна, потому как сейчас цена их токена одна, а через год может быть совсем другой. Плюс в том, что токены начисляются постоянно: не обязательно ждать целый год, можно фиксировать прибыль, продавая частично хоть каждый день.

Не то, чтобы я долго подбирал лучшие из вариантов, просто хотелось сравнить некоторые. Точно не будем вкладываться через Ethereum, потому как из-за хронических проблем с масштабируемостью сумма комиссий за одну транзакцию уже измеряется десятками долларов, боюсь представить, какова будет ситуация через год. У нас не такие суммы для инвестиций, чтобы позволить себе такие накладные расходы, тем более что транзакций нам будет необходимо совершить несколько.

Я набросал по личному предпочтению 4 варианта по 1000 USDT для вложения в каждый:

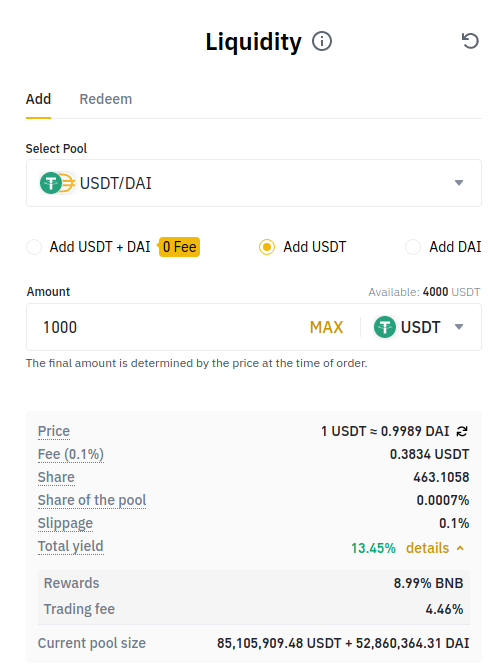

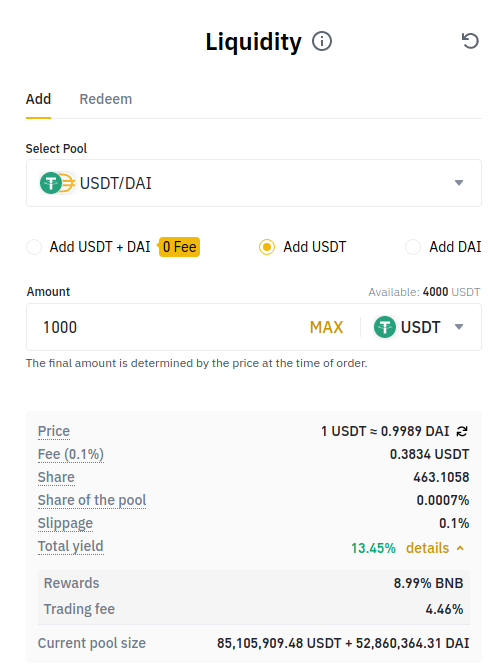

1) Пул ликвидности Binance Liquid Swap USDT-DAI. Обещают на дату вложения 13,45% за год. Не густо, конечно, но всё же это стейблкоины, а доходность в долларах по меркам фондового рынка очень неплохая. DAI — популярный стейблкоин на блокчейне Ethereum. Хотя мы и не хотели связываться с Ethereum, в данном случае это допустимо, ибо мы в первую очередь старались избежать комиссий при добавлении и выводе нашей ликвидности. В этом пуле мы платить её не будем. За предоставление ликвидности нам будут дополнительно начислять системный токен BNB.

2) Пул ликвидности Swop.fi USDT-USDN. Высокодоходный пул на базе относительно нового проекта знакомой мне экосистемы Waves. Обещают доходность 55,62%, основную долю которой составит начисление токена управления SWOP. USDN — стейблкоин на платформе Waves, который путём сложного алгоритма позволяет получать ещё и пассивный доход, так как обеспечивающие стейблкоин монеты Waves принимают участие в майнинге, формируя дополнительную доходность. Нам для этого делать ничего не нужно, весь процесс проходит автоматически.

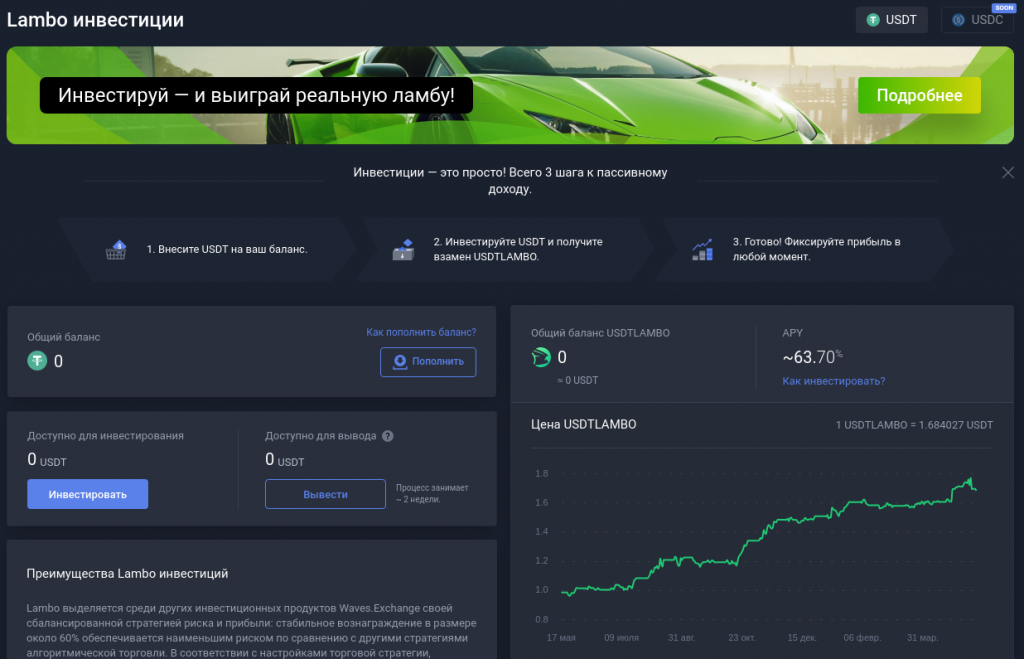

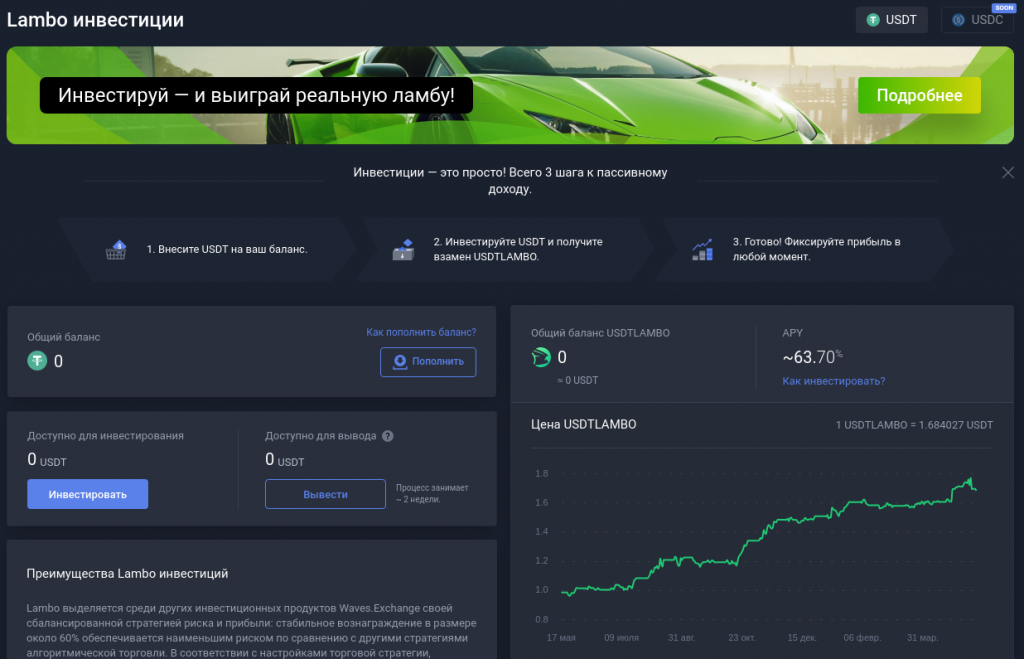

4) Не пул ликвидности — смарт-контракт, предоставляющий ликвидность в стратегию алготорговли «Lambo-инвестиции» от Waves.Exchange. Чёрный ящик с алгоритмом, который если верить команде Waves.Exchange настроен на относительно низкий риск. Обещают около 60% за год. Мой личный уровень доверия к продукту от этих ребят достаточно высок, поэтому «почему бы и нет», а так бы прошёл мимо. В качестве бонуса — возможность выиграть в розыгрыше настоящую Lamborghini! Мы ж экспериментируем…

Реализация задуманного

Эксперимент будет открытым. В рамках эксперимента было создано 2 кошелька: на блокчейне Waves и на блокчейне Binance Smart Chain

Сразу же выяснилось, что избежать транзакции по сети Ethereum не удастся: кошелёк Waves.Exchange не поддерживает другого способа пополнения из внешних сетей, кроме как через Ethereum, поэтому пришлось заплатить 40 USDT за вывод USDT c Binance. Поэтому был пропорционально уменьшен объём инвестиций в пул Swop.fi и алгостратегию Lambo- до 980 USDT. Дополнительно пришлось купить системный токен Waves для оплаты комиссий за выполнение смарт-контрактов в сети Waves (вызов смарт-контракта стоит 0,005 Waves фиксировано), на внутренней децентрализованной бирже было приобретено 0,05 Waves по курсу 27,8 USDT/WAVES. Нам хватит этого количества на вызов смарт-контрактов 10 раз. Также была списана комиссия за добавление в пул.

Добавление в пул ликвидности Binance Liquid Swap прошло относительно гладко, не считая необходимости пройти опросник, подтверждающий, что мы осознаём все риски инвестирования в пулы ликвидности. Без комиссии за добавление в пул не обошлось — списано 0,4128 USDT.

При добавлении в пул Pancake Swop на блокчейне Binance Smart Chain также пришлось пополнить кошелёк системным токеном BNB, без которого не сделать ни одной транзакции. Хорошо, что у меня было немного, не пришлось докупать, но для справки можно зафиксировать около 10 USDT дополнительных расходов за 0,02 BNB. При этом расходы на одну транзакцию плавающие (как в Ethereum), в нашем случае составили порядка 0,0002-0,0008 BNB, так что имеющегося токена хватит на оплату ещё многих транзакций.

Начальный баланс

После сделанных действий у нас имеются следующие криптоактивы:

1) 463,0927 долевых токенов пула USDT-DAI на Binance Liquid Swop

2) 474,060652 долевых токенов пула USDT-USDN на Swop.fi на блокчейне Waves

3) 496,687515 долевых токенов пула USDT-BUSD на Pancake Swop на блокчейне BSC

4) 581,197536 токенов USDTLAMBO на блокчейне Waves

Долевые токены сданы в т. н. «фарминг», т. е. заблокированы для получения токенов пулов, которые мы впоследствии продадим и они помогут нам сформировать окончательную доходность вложений.

Плюсы и минусы

Нельзя сказать, что у инвестирования через стейблкоины нет рисков. Есть, и немало:

1) Риск залога. Цена токенов привязана к цене базовой валюты весьма условно — через обеспечение. Не факт, что это обеспечение будет всегда выполнять свою роль, например обесценится. Тогда цифровые «коины» превратятся в цифровые фантики, цена которых будет соответствующая.

2) Риск уязвимости в программном коде.Инвестиции выполнятся через смарт-контракты, ошибка или уязвимость в которых в теории может позволить хакеру перевести заблокированные средства в свой цифровой кошелёк. Технология блокчейна такова, что в этом случае вернуть средства будет невозможно.

3) Риск технологии пулов ликвидности. Пул ликвидности — не машина по созданию дохода, это алгоритм, реализующий математическую модель, которая предусматривает т. н. «непостоянную потерю». При определённых условиях поставщики ликвидности в пул будут не зарабатывать, а терять свои средства. И это будет в рамках штатной работы алгоритма. Прежде чем вкладываться, необходимо досконально изучить принцип работы пулов ликвидности и автоматического маркет-мейкера, чтобы принять или отвергнуть имеющиеся риски.

4) Риск доступа к технологиям. Технология блокчейн работает только в Интернете. Не секрет, что в современном мире мы можем столкнуться с блокировкой определённых сайтов или доступа в Интернет в целом.

5) Регуляторный риск. Обмен криптовалютных активов на фиатные деньги и обратно ещё не полностью свободен, постоянно идут разговоры о запрете или ограничении данного обмена в обе стороны.

В то же время данный способ инвестирования манит своей доходностью, что на мой взгляд не соответствует тем рискам, которые реально есть у данного способа. Сопоставимая доходность на фондовом рынке либо связана с существенными трудовыми и временными затратами (регулярный трейдинг, в том числе алгоритмический), либо с неприемлемым рисков потери средств (инвестиции через покупку и удержание облигаций и акции). К плюсам можно отнести отсутствие необходимости совершения постоянных действий со стороны инвестора. Отдельно отмечу, что несмотря на то, что технологии DeFi значительно выросли в масштабах за последний год, они всё же ещё являются достаточно нишевым продуктом, предназначенным в первую очередь для блокчейн-энтузиастов, что на мой взгляд является той неэффективностью рынка, которая позволяет получить бонусы от того, что инвестор является одним из группы первых пользователей этой технологии.

Что дальше

Раз в 3 месяца будем продавать полученные токены пулов ликвидности и вырученные средства в стейблкоинах добавлять в пулы. Одновременно буду публиковать пост с предварительными итогами работы стратегий. Окончательный результат эксперимента подведём через год.

Конкретно сегодня я хотел бы рассказать о моей давней задумке: проведении эксперимента, при котором средства вкладываться будут исключительно через стейблкоины (stablecoins), т.е. специальные монеты, курс которых привязан к доллару США.

Вложение через стейблкоины позволит снизить риск волатильности курса криптовалют практически до нуля. «Практически», потому как сфера ещё недостаточно обеспечена гарантиями по сравнению с пресловутым счётом в банке, риски ещё остаются, о них мы ещё скажем.

Эксперимент

Итак, в рамках эксперимента мы вложим 4000 долларов в виде 4000 токенов USDT (Tether Dollar) в различные инструменты, представленные на крипторынке. Срок вложения 1 год. Через год продадим всё, что будет, и посчитаем цыплят.

Вопрос обретения 4000 USDT за наличные затрагивать не будем, ибо купить этот стейбкоин можно во многих точках на просторах Интернета. Зафиксируем для истории условный рублевый курс на покупку 76,45 руб/USDT на бирже Binance на дату начала эксперимента 17.05.2021.

Почему именно Tether Dollar? Во-первых, это самый крупный стейблкоин из всех по общей капитализации. Во-вторых, он самый крупный и по объёмам торгов, настолько, что глобальная цена биткоина фактически уже давно определяется именно в паре BTC/USDT, а не в паре BTC/USD. Его почти везде принимают, поэтому выбор пал именно на него.

Вопрос выбора конкретного стейблкоина далеко не так прост: некоторые обеспечены настоящими долларами, лежащими на счёте в банке гарантирующего эмитента стейблкоина, другие — криптовалютой, заблокированной в соответствующем смарт-контракте. В зависимости от этого разнятся риски того, что токен в нужный момент перестанет выполнять свою основную функцию — быть аналогом фиатных денег на блокчейне. Анализ различий стейблкоинов оставим за рамками данного поста.

Во что будем вкладываться

Вкладываться будем преимущественно в пулы ликвидности, получая часть комиссий за обмен внутри пула, а также бонусные токены пулов, которые будем продавать, формируя окончательную доходность вложения. При добавлении ликвидности пулы прикидывают возможную доходность, исходя их текущих цен на их токены. Разумеется, окончательная доходность неизвестна, потому как сейчас цена их токена одна, а через год может быть совсем другой. Плюс в том, что токены начисляются постоянно: не обязательно ждать целый год, можно фиксировать прибыль, продавая частично хоть каждый день.

Не то, чтобы я долго подбирал лучшие из вариантов, просто хотелось сравнить некоторые. Точно не будем вкладываться через Ethereum, потому как из-за хронических проблем с масштабируемостью сумма комиссий за одну транзакцию уже измеряется десятками долларов, боюсь представить, какова будет ситуация через год. У нас не такие суммы для инвестиций, чтобы позволить себе такие накладные расходы, тем более что транзакций нам будет необходимо совершить несколько.

Я набросал по личному предпочтению 4 варианта по 1000 USDT для вложения в каждый:

1) Пул ликвидности Binance Liquid Swap USDT-DAI. Обещают на дату вложения 13,45% за год. Не густо, конечно, но всё же это стейблкоины, а доходность в долларах по меркам фондового рынка очень неплохая. DAI — популярный стейблкоин на блокчейне Ethereum. Хотя мы и не хотели связываться с Ethereum, в данном случае это допустимо, ибо мы в первую очередь старались избежать комиссий при добавлении и выводе нашей ликвидности. В этом пуле мы платить её не будем. За предоставление ликвидности нам будут дополнительно начислять системный токен BNB.

2) Пул ликвидности Swop.fi USDT-USDN. Высокодоходный пул на базе относительно нового проекта знакомой мне экосистемы Waves. Обещают доходность 55,62%, основную долю которой составит начисление токена управления SWOP. USDN — стейблкоин на платформе Waves, который путём сложного алгоритма позволяет получать ещё и пассивный доход, так как обеспечивающие стейблкоин монеты Waves принимают участие в майнинге, формируя дополнительную доходность. Нам для этого делать ничего не нужно, весь процесс проходит автоматически.

4) Не пул ликвидности — смарт-контракт, предоставляющий ликвидность в стратегию алготорговли «Lambo-инвестиции» от Waves.Exchange. Чёрный ящик с алгоритмом, который если верить команде Waves.Exchange настроен на относительно низкий риск. Обещают около 60% за год. Мой личный уровень доверия к продукту от этих ребят достаточно высок, поэтому «почему бы и нет», а так бы прошёл мимо. В качестве бонуса — возможность выиграть в розыгрыше настоящую Lamborghini! Мы ж экспериментируем…

Реализация задуманного

Эксперимент будет открытым. В рамках эксперимента было создано 2 кошелька: на блокчейне Waves и на блокчейне Binance Smart Chain

Сразу же выяснилось, что избежать транзакции по сети Ethereum не удастся: кошелёк Waves.Exchange не поддерживает другого способа пополнения из внешних сетей, кроме как через Ethereum, поэтому пришлось заплатить 40 USDT за вывод USDT c Binance. Поэтому был пропорционально уменьшен объём инвестиций в пул Swop.fi и алгостратегию Lambo- до 980 USDT. Дополнительно пришлось купить системный токен Waves для оплаты комиссий за выполнение смарт-контрактов в сети Waves (вызов смарт-контракта стоит 0,005 Waves фиксировано), на внутренней децентрализованной бирже было приобретено 0,05 Waves по курсу 27,8 USDT/WAVES. Нам хватит этого количества на вызов смарт-контрактов 10 раз. Также была списана комиссия за добавление в пул.

Добавление в пул ликвидности Binance Liquid Swap прошло относительно гладко, не считая необходимости пройти опросник, подтверждающий, что мы осознаём все риски инвестирования в пулы ликвидности. Без комиссии за добавление в пул не обошлось — списано 0,4128 USDT.

При добавлении в пул Pancake Swop на блокчейне Binance Smart Chain также пришлось пополнить кошелёк системным токеном BNB, без которого не сделать ни одной транзакции. Хорошо, что у меня было немного, не пришлось докупать, но для справки можно зафиксировать около 10 USDT дополнительных расходов за 0,02 BNB. При этом расходы на одну транзакцию плавающие (как в Ethereum), в нашем случае составили порядка 0,0002-0,0008 BNB, так что имеющегося токена хватит на оплату ещё многих транзакций.

Начальный баланс

После сделанных действий у нас имеются следующие криптоактивы:

1) 463,0927 долевых токенов пула USDT-DAI на Binance Liquid Swop

2) 474,060652 долевых токенов пула USDT-USDN на Swop.fi на блокчейне Waves

3) 496,687515 долевых токенов пула USDT-BUSD на Pancake Swop на блокчейне BSC

4) 581,197536 токенов USDTLAMBO на блокчейне Waves

Долевые токены сданы в т. н. «фарминг», т. е. заблокированы для получения токенов пулов, которые мы впоследствии продадим и они помогут нам сформировать окончательную доходность вложений.

Плюсы и минусы

Нельзя сказать, что у инвестирования через стейблкоины нет рисков. Есть, и немало:

1) Риск залога. Цена токенов привязана к цене базовой валюты весьма условно — через обеспечение. Не факт, что это обеспечение будет всегда выполнять свою роль, например обесценится. Тогда цифровые «коины» превратятся в цифровые фантики, цена которых будет соответствующая.

2) Риск уязвимости в программном коде.Инвестиции выполнятся через смарт-контракты, ошибка или уязвимость в которых в теории может позволить хакеру перевести заблокированные средства в свой цифровой кошелёк. Технология блокчейна такова, что в этом случае вернуть средства будет невозможно.

3) Риск технологии пулов ликвидности. Пул ликвидности — не машина по созданию дохода, это алгоритм, реализующий математическую модель, которая предусматривает т. н. «непостоянную потерю». При определённых условиях поставщики ликвидности в пул будут не зарабатывать, а терять свои средства. И это будет в рамках штатной работы алгоритма. Прежде чем вкладываться, необходимо досконально изучить принцип работы пулов ликвидности и автоматического маркет-мейкера, чтобы принять или отвергнуть имеющиеся риски.

4) Риск доступа к технологиям. Технология блокчейн работает только в Интернете. Не секрет, что в современном мире мы можем столкнуться с блокировкой определённых сайтов или доступа в Интернет в целом.

5) Регуляторный риск. Обмен криптовалютных активов на фиатные деньги и обратно ещё не полностью свободен, постоянно идут разговоры о запрете или ограничении данного обмена в обе стороны.

В то же время данный способ инвестирования манит своей доходностью, что на мой взгляд не соответствует тем рискам, которые реально есть у данного способа. Сопоставимая доходность на фондовом рынке либо связана с существенными трудовыми и временными затратами (регулярный трейдинг, в том числе алгоритмический), либо с неприемлемым рисков потери средств (инвестиции через покупку и удержание облигаций и акции). К плюсам можно отнести отсутствие необходимости совершения постоянных действий со стороны инвестора. Отдельно отмечу, что несмотря на то, что технологии DeFi значительно выросли в масштабах за последний год, они всё же ещё являются достаточно нишевым продуктом, предназначенным в первую очередь для блокчейн-энтузиастов, что на мой взгляд является той неэффективностью рынка, которая позволяет получить бонусы от того, что инвестор является одним из группы первых пользователей этой технологии.

Что дальше

Раз в 3 месяца будем продавать полученные токены пулов ликвидности и вырученные средства в стейблкоинах добавлять в пулы. Одновременно буду публиковать пост с предварительными итогами работы стратегий. Окончательный результат эксперимента подведём через год.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба