Обычный формат получения дохода по облигации — выплата суммы номинала в конце срока её обращения. До этого момента владелец бумаги получает купонные выплаты — аналоги процентов по банковскому вкладу. Возможны случаи, когда инвестору не выплачиваются номинал (бессрочная облигация) или купоны (дисконтная облигация). Существует ещё один вариант — одновременно осуществляются купонные выплаты и по частям погашается основной долг. Разберём этот вариант подробнее.

Понятие амортизационной облигации

Под амортизацией подразумевают постепенную потерю активом своей стоимости вследствие использования в экономических процессах. Классический её пример — износ производственного оборудования.

С точки зрения финансов это означает, что необходимо регулярно списывать определённую величину с основных средств. Общая сумма этих платежей позволит в конце периода осуществить покупку нового актива. И так по кругу.

Пример. Лена купила телефон за 12 тыс. руб. Она рассчитывает его использовать два года. Сколько должна откладывать Лена каждый месяц, чтобы через два года купить новый телефон такого же класса? Ответ: 12 тыс. руб. / 24 месяца = 500 руб. Это и есть величина ежемесячной амортизации.

При амортизации долга по облигациям происходит аналогичный процесс: сумма основного займа постепенно переходит к инвестору. Параллельно снижается и размер купонных выплат, которые обычно рассчитываются как процент от номинала.

Пример. Имеются две облигации со сроком обращения четыре года, номиналом 200 тыс. руб. и купонными выплатами в конце года, равными 10% от номинала. Алексей решил вложиться в обычную бумагу, а Владимир — в облигацию с амортизацией.

Рис. 1. Разница между обычными и амортизационными облигациями

Алексей получит прибыль на 30 тыс. руб. больше, чем Владимир. Причина — уменьшение стоимости номинала облигации с амортизацией, приводящее к понижению купонных выплат.

Дополнительно нужно учитывать несколько моментов:

параметры облигаций с амортизацией могут отличаться: номинал не всегда уменьшается с первого года;

рыночная стоимость может меняться: купоны и амортизация считаются только от номинала;

потенциальный доход от реинвестирования значительнее у облигаций с амортизацией.

Представим, что Алексей и Владимир имеют возможность положить на вклад полученные средства под 10% годовых (без учёта сложных процентов и налогов). В этом случае мы будем наблюдать несколько другую картину.

Доход Алексея: 26 + 24 + 22 = 72 тыс. руб. С учётом последнего купона и возврата основной суммы он получит: 72 + 220 = 292 тыс. руб.

Доход Владимира: 26 + 78 + 66 = 170 тыс. руб. Прибавим последний купон и амортизацию: 170 + 105 = 275 тыс. руб.

Если проценты будут больше, сравнительный доход Владимира станет расти опережающими темпами. При ставке 20% с капитализацией он заработает: 255 + 105 = 360 тыс. руб. Алексей получит: 115 + 220 = 335 тыс. — на 25 тыс. руб. меньше, чем Владимир.

Плюсы и минусы облигаций с амортизацией

Облигации с амортизацией обладают следующими преимуществами.

Позволяют постепенно погасить долг, не создавая повышенную нагрузку в конце периода. Это удобно для компаний с регулярным потоком доходов или региональных властей.

Текущие выплаты инвесторам больше по сравнению с обычными облигациями за счёт амортизации. Это привлекательно для них в ситуации сильной инфляции и, соответственно, высоких ставок. Также это выгодно, если наблюдается подъём рынка: у инвесторов появляется больше средств для вложений в акции.

При прочих равных условиях облигации с амортизацией менее рискованны, чем обычные, поскольку вложенные деньги возвращаются быстрее.

Недостатки облигаций с амортизацией:

создают высокую текущую нагрузку — это неудобно для организаций, реализующих крупные проекты, не предполагающие быстрой выгоды;

если возможности для реинвестирования незначительны, то облигации с амортизацией невыгодны для тех инвесторов, которые не смогут найти достойное применение амортизационным платежам.

Все данные факторы нужно учитывать, сравнивая возможности операций с разными бумагами на долговом рынке.

Популярность облигации с амортизацией

Полный список отечественных облигаций с амортизацией можно посмотреть на сайте Московской биржи (MOEX). Для этого в разделе «Долговой рынок» нужно выбрать «Поиск облигаций» и в его меню нажать на «Параметры эмиссии». Дальше в «Выборе колонок» можно отсортировать выбранные бумаги по классу, дюрации и другим показателям.

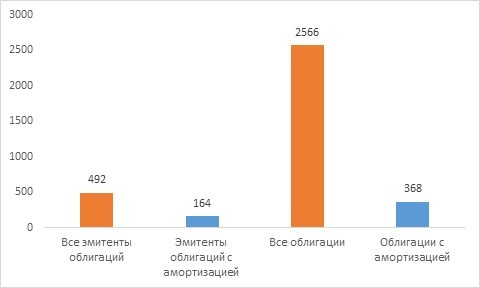

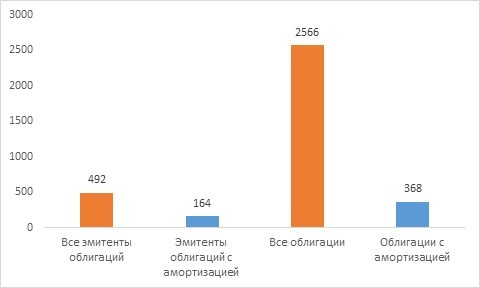

К середине июня 2021 г. на MOEX насчитывалось 164 эмитента, выпустивших 368 долговых бумаг такого типа. Это означает 33% эмитентов и 14% облигаций от общего числа.

Рис. 2. Популярность облигаций в РФ. Источник: MOEX

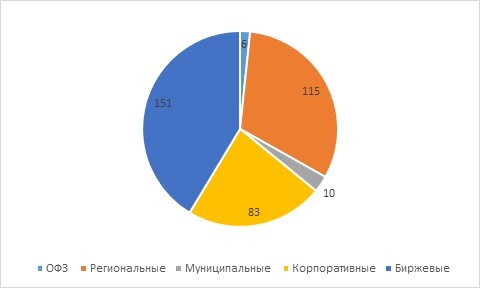

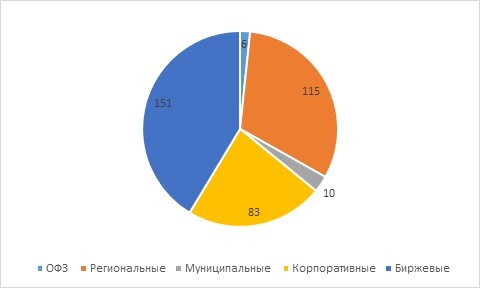

Если рассматривать типы амортизационных облигаций, то самой распространённой будет их биржевая разновидность. Такие бумаги не требуют государственной регистрации и обладают рядом других особенностей.

Рис. 3. Распределение по типам. Источник: MOEX

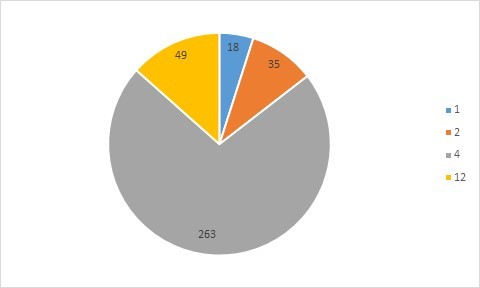

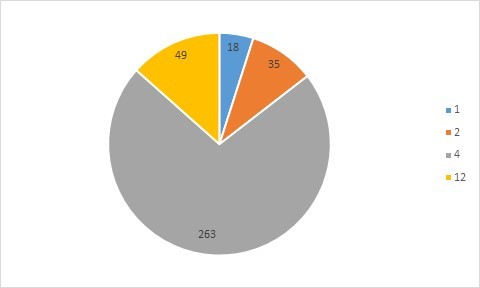

Если брать в расчёт количество выплат кредиторам, то самыми популярными будут облигации с ежеквартальными купонами.

Рис. 4. Распределение по купонным выплатам в год. Источник: MOEX

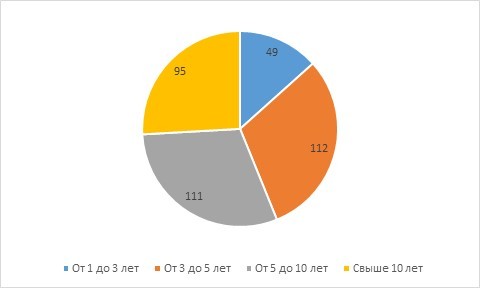

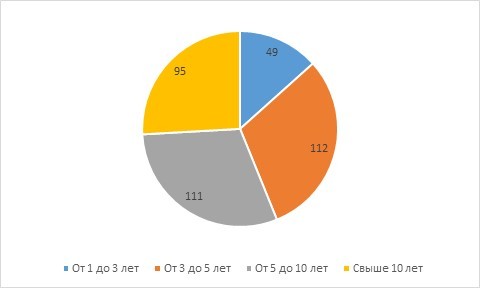

Что касается распределения облигаций с амортизацией по срокам обращения, то в российской практике отсутствует их краткосрочная разновидность (до года). Преобладают среднесрочные бумаги с периодом обращения от трёх до десяти лет.

Рис. 5. Распределение по срокам обращения. Источник: MOEX

Все рассмотренные облигации (кроме трёх) имеют рублёвый номинал и выпускаются отечественными эмитентами.

Амортизационные облигации широко представлены в России. Инвестору перед покупкой нужно научиться понимать основные нюансы этих ценных бумаг.

Понятие амортизационной облигации

Под амортизацией подразумевают постепенную потерю активом своей стоимости вследствие использования в экономических процессах. Классический её пример — износ производственного оборудования.

С точки зрения финансов это означает, что необходимо регулярно списывать определённую величину с основных средств. Общая сумма этих платежей позволит в конце периода осуществить покупку нового актива. И так по кругу.

Пример. Лена купила телефон за 12 тыс. руб. Она рассчитывает его использовать два года. Сколько должна откладывать Лена каждый месяц, чтобы через два года купить новый телефон такого же класса? Ответ: 12 тыс. руб. / 24 месяца = 500 руб. Это и есть величина ежемесячной амортизации.

При амортизации долга по облигациям происходит аналогичный процесс: сумма основного займа постепенно переходит к инвестору. Параллельно снижается и размер купонных выплат, которые обычно рассчитываются как процент от номинала.

Пример. Имеются две облигации со сроком обращения четыре года, номиналом 200 тыс. руб. и купонными выплатами в конце года, равными 10% от номинала. Алексей решил вложиться в обычную бумагу, а Владимир — в облигацию с амортизацией.

Рис. 1. Разница между обычными и амортизационными облигациями

Алексей получит прибыль на 30 тыс. руб. больше, чем Владимир. Причина — уменьшение стоимости номинала облигации с амортизацией, приводящее к понижению купонных выплат.

Дополнительно нужно учитывать несколько моментов:

параметры облигаций с амортизацией могут отличаться: номинал не всегда уменьшается с первого года;

рыночная стоимость может меняться: купоны и амортизация считаются только от номинала;

потенциальный доход от реинвестирования значительнее у облигаций с амортизацией.

Представим, что Алексей и Владимир имеют возможность положить на вклад полученные средства под 10% годовых (без учёта сложных процентов и налогов). В этом случае мы будем наблюдать несколько другую картину.

Доход Алексея: 26 + 24 + 22 = 72 тыс. руб. С учётом последнего купона и возврата основной суммы он получит: 72 + 220 = 292 тыс. руб.

Доход Владимира: 26 + 78 + 66 = 170 тыс. руб. Прибавим последний купон и амортизацию: 170 + 105 = 275 тыс. руб.

Если проценты будут больше, сравнительный доход Владимира станет расти опережающими темпами. При ставке 20% с капитализацией он заработает: 255 + 105 = 360 тыс. руб. Алексей получит: 115 + 220 = 335 тыс. — на 25 тыс. руб. меньше, чем Владимир.

Плюсы и минусы облигаций с амортизацией

Облигации с амортизацией обладают следующими преимуществами.

Позволяют постепенно погасить долг, не создавая повышенную нагрузку в конце периода. Это удобно для компаний с регулярным потоком доходов или региональных властей.

Текущие выплаты инвесторам больше по сравнению с обычными облигациями за счёт амортизации. Это привлекательно для них в ситуации сильной инфляции и, соответственно, высоких ставок. Также это выгодно, если наблюдается подъём рынка: у инвесторов появляется больше средств для вложений в акции.

При прочих равных условиях облигации с амортизацией менее рискованны, чем обычные, поскольку вложенные деньги возвращаются быстрее.

Недостатки облигаций с амортизацией:

создают высокую текущую нагрузку — это неудобно для организаций, реализующих крупные проекты, не предполагающие быстрой выгоды;

если возможности для реинвестирования незначительны, то облигации с амортизацией невыгодны для тех инвесторов, которые не смогут найти достойное применение амортизационным платежам.

Все данные факторы нужно учитывать, сравнивая возможности операций с разными бумагами на долговом рынке.

Популярность облигации с амортизацией

Полный список отечественных облигаций с амортизацией можно посмотреть на сайте Московской биржи (MOEX). Для этого в разделе «Долговой рынок» нужно выбрать «Поиск облигаций» и в его меню нажать на «Параметры эмиссии». Дальше в «Выборе колонок» можно отсортировать выбранные бумаги по классу, дюрации и другим показателям.

К середине июня 2021 г. на MOEX насчитывалось 164 эмитента, выпустивших 368 долговых бумаг такого типа. Это означает 33% эмитентов и 14% облигаций от общего числа.

Рис. 2. Популярность облигаций в РФ. Источник: MOEX

Если рассматривать типы амортизационных облигаций, то самой распространённой будет их биржевая разновидность. Такие бумаги не требуют государственной регистрации и обладают рядом других особенностей.

Рис. 3. Распределение по типам. Источник: MOEX

Если брать в расчёт количество выплат кредиторам, то самыми популярными будут облигации с ежеквартальными купонами.

Рис. 4. Распределение по купонным выплатам в год. Источник: MOEX

Что касается распределения облигаций с амортизацией по срокам обращения, то в российской практике отсутствует их краткосрочная разновидность (до года). Преобладают среднесрочные бумаги с периодом обращения от трёх до десяти лет.

Рис. 5. Распределение по срокам обращения. Источник: MOEX

Все рассмотренные облигации (кроме трёх) имеют рублёвый номинал и выпускаются отечественными эмитентами.

Амортизационные облигации широко представлены в России. Инвестору перед покупкой нужно научиться понимать основные нюансы этих ценных бумаг.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба