Капитальные расходы, или CAPEX (от англ. capital expenditures) — это финансовый показатель, равный сумме, которую компания направляет на приобретение и модернизацию основных средств: оборудования, зданий, сооружений, технологий и так далее. Размер капитальных расходов отражает, сколько компания тратит на поддержание и развитие бизнеса в конкретный период времени.

Капитальные затраты позволяют наращивать производственные мощности и поддерживать приемлемый уровень маржинальности, сохраняя и увеличивая внутреннюю стоимость компании для акционеров.

В этой статье мы рассмотрим пять российских публичных компаний, которые в 2020 году больше всех потратили на инвестиции в основные средства.

ПАО «Россети»

Открывает рейтинг оператор энергетических сетей в России и одна из крупнейших в мире электросетевых компаний — «Россети» (RSTI). Управляет гигантской электросетевой инфраструктурой, которая охватывает 80 регионов Российской Федерации. Компания контролирует около 2,4 млн км линий электропередачи и 528 тыс. подстанций трансформаторной мощностью более 809 тыс. МВА. По итогам 2020 г. на долю «Россетей» пришлось 76% всей переданной электроэнергии в нашей стране.

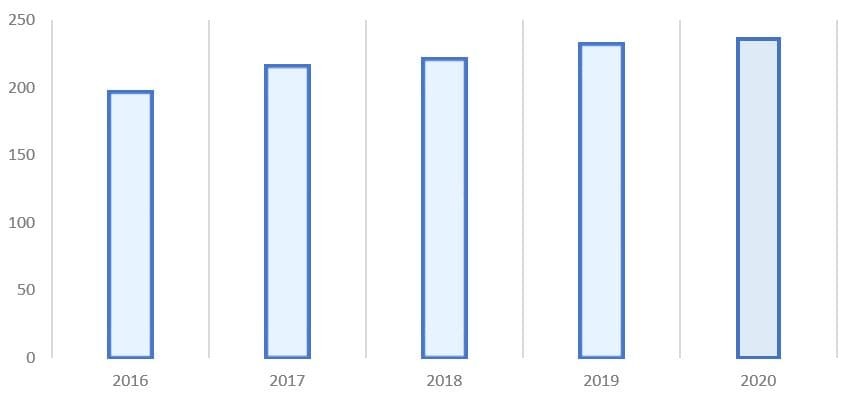

На поддержание столь масштабной инфраструктуры, которая имеет жизненно важное стратегическое значение для страны, требуются большие инвестиции. Размер CAPEX эмитента по итогам 2020 г. составил рекордные 235,6 млрд руб.

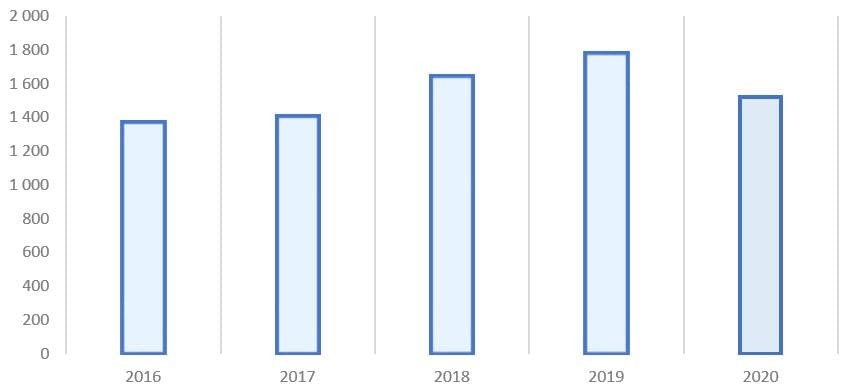

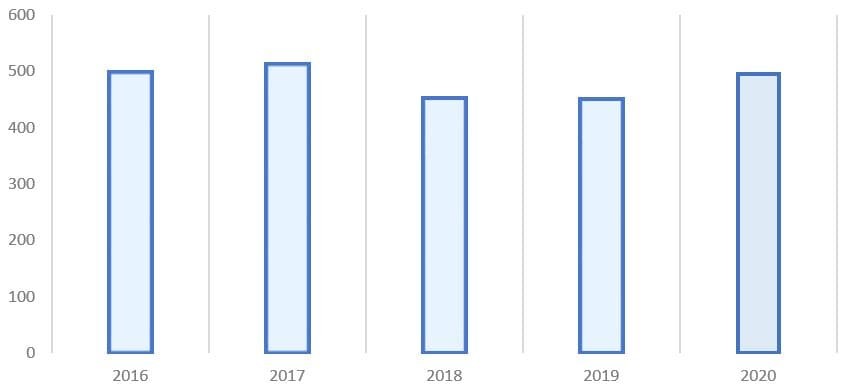

Динамика капитальных затрат ПАО «Россети», млрд руб.

Рис. 2. Источник: финансовая отчётность ПАО «Россети»

ПАО «Газпром нефть»

«Газпром нефть» (SIBN) — один из крупнейших в мире нефтедобытчиков, 95,68% акций которого косвенно и напрямую принадлежит другому нефтегазовому гиганту ПАО «Газпром» (GAZP).

Компания имеет производственные активы в шести странах, включая Россию, Сербию и Ирак, а также управляет собственной сетью АЗС, которая превышает 2,1 тыс. автозаправочных станций. Продукция «Газпром нефти» реализуется более чем в 100 странах по всему миру.

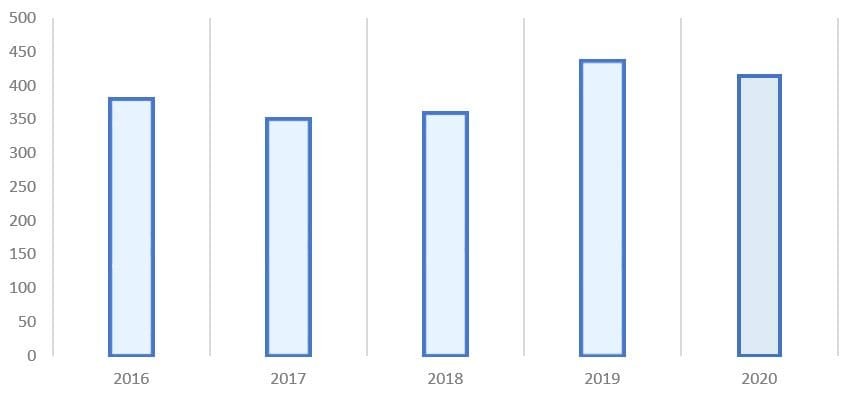

В 2020 г. компания продолжила реализацию программы развития собственного нефтеперерабатывающего комплекса, цель которой — повышение глубины и эффективности переработки. Общий объём вложений в CAPEX по итогам прошлого года составил 413,5 млрд руб., и большая часть этих средств приходится на сегменты разведки, добычи и нефтепереработку.

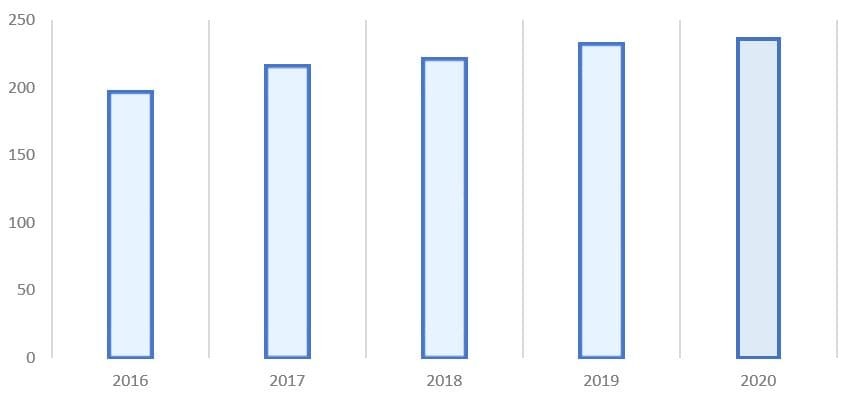

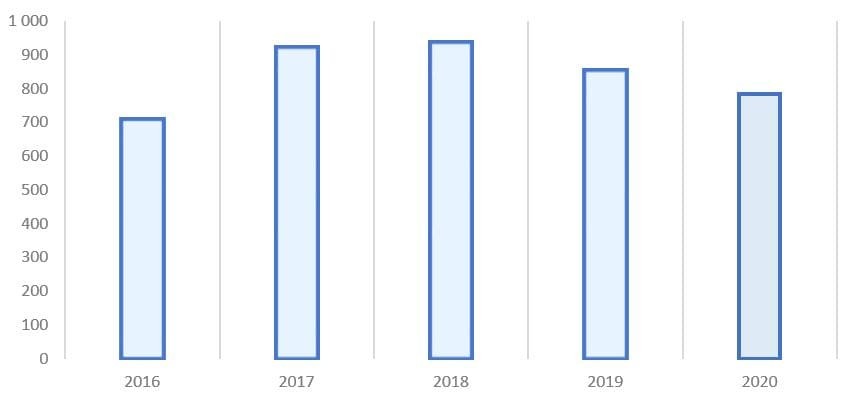

Динамика капитальных затрат ПАО «Газпром нефть», млрд руб.

Рис. 3. Источник: финансовая отчётность ПАО «Газпром нефть»

ПАО «Лукойл»

Единственная компания в рейтинге, которая не контролируется (косвенно или напрямую) государством. Крупнейший независимый нефтегазовый холдинг «Лукойл» (LKOH) владеет приблизительно 1% всех доказанных запасов углеводородов и занимает около 2% в общемировой добыче нефти.

В 2020 г. компания сильно пострадала от кризиса в нефтегазовой отрасли. Уровень добычи углеводородов сократился на 11% по сравнению с 2019 г., а показатель чистой прибыли рухнул в 42 раза до исторического минимума.

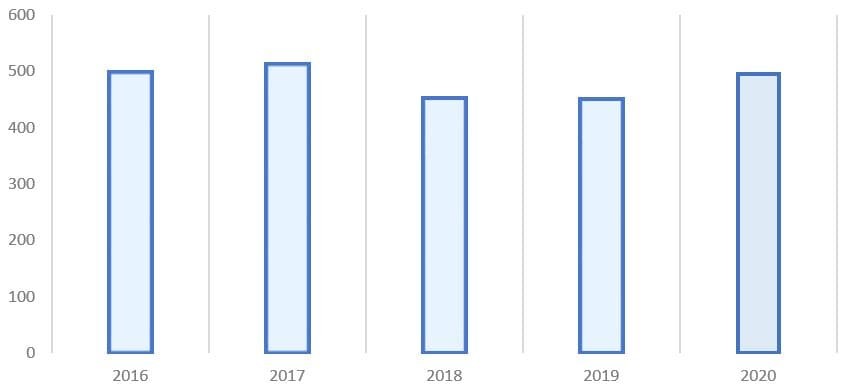

Несмотря на это, менеджмент не отказался от реализации масштабной инвестпрограммы, а CAPEX по итогам прошлого года вырос на 10% к уровню 2019 г. — до 495,4 млрд руб., что позволило компании занять почётное третье место в рейтинге.

«Лукойл» воспользовался вынужденным снижением объёмов добычи и переработки, чтобы отремонтировать и модернизировать производственные активы. Кроме того, холдинг продолжил строительство нефтеперерабатывающего завода в Нижнем Новгороде мощностью 2,1 млн т в год.

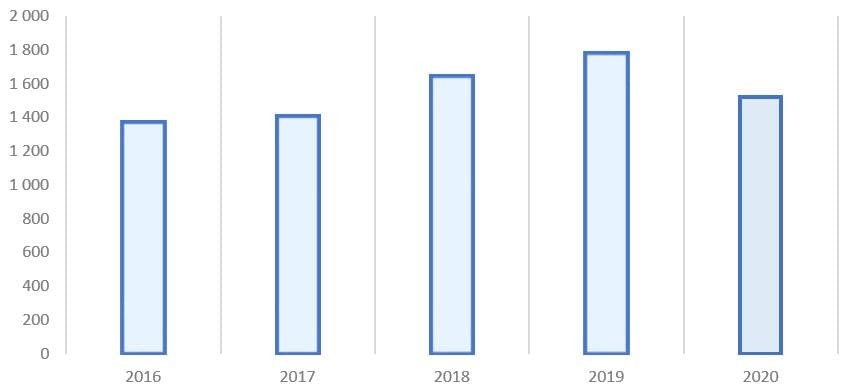

Динамика капитальных затрат ПАО «Лукойл», млрд руб.

Рис. 4. Источник: финансовая отчётность ПАО «Лукойл»

ПАО «НК «Роснефть»

Второе место по размеру капитальных инвестиций в 2020 г. занимает «НК «Роснефть» (ROSN), крупнейший нефтедобытчик, доля которого на отечественном рынке составляет около 40%. Только в России под управлением компании находится 13 нефтеперерабатывающих заводов, а запасы углеводородов, по оценке классификации SEC, составляют около 39 млрд бнэ.

Бнэ – баррель нефтяного эквивалента. Единица измерения условного топлива, принятого для сравнения видов топлива. Примерно равен 158,9873 литра.

«Роснефть» тоже сильно пострадала от падения цен на углеводороды и ограничений на добычу нефти, которые были введены в рамках соглашения ОПЕК+ с 1 мая 2020 г. Добыча жидких углеводородов к уровню 2019 г. упала на 11%, а объём продаж нефти за рубеж — на 23%.

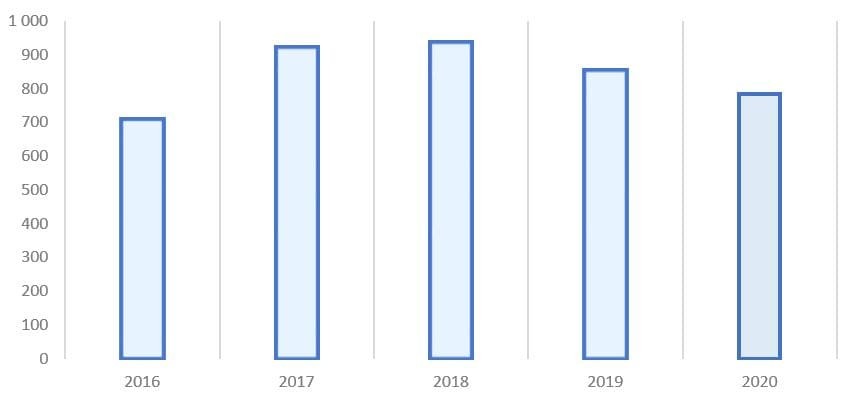

В период острой фазы кризиса в мае 2020 г. менеджмент «Роснефти» принял решение сократить запланированную инвестиционную программу на 200 млрд руб. В результате общие капитальные расходы компании в 2020 г. составили 785 млрд руб., упав до минимума последних лет. В структуре инвестиционной программы около 90% затрат пришлось на сегмент разведки и добычи.

Анализ показателей и инвестиционной привлекательности акций двух нефтепроизводителей – «Лукойл» и «НК «Роснефть» – в этой статье.

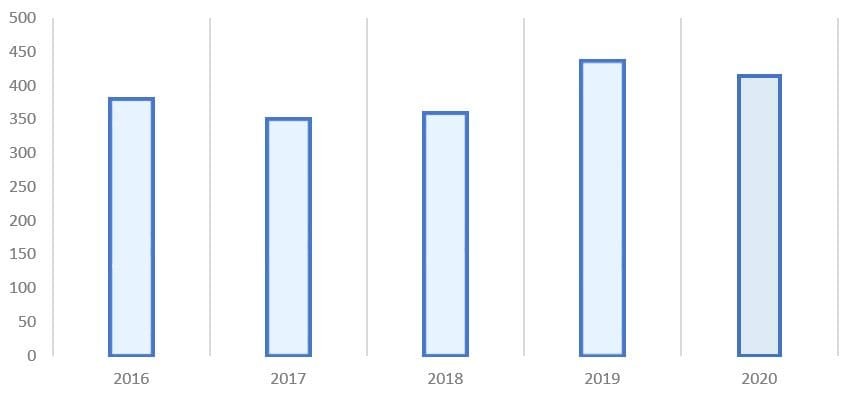

Динамика капитальных затрат ПАО «НК «Роснефть», млрд руб.

Рис. 5. Источник: финансовая отчётность ПАО «НК «Роснефть»

ПАО «Газпром»

Лидером рейтинга со значительным отрывом от ближайшего конкурента стал отечественный газовый монополист «Газпром», несмотря на снижение CAPEX к уровню 2019 г. на 14%. По итогам 2020 г. компания проинвестировала в своё развитие свыше 1,5 трлн руб.

Кроме строительства магистрального газопровода между Россией и Германией «Северный поток — 2», в 2020 г. «Газпром» развивал также ряд других перспективных проектов. Среди них — строительство крупнейшего в России завода по газопереработке — Амурского ГПЗ, реализация проекта магистрального газопровода «Сила Сибири», строительство магистральных газопроводов «Ухта — Торжок» и «Ухта — Торжок — 2» в рамках проекта развития северного коридора Единой системы газоснабжения России.

В 2021 г. «Газпром» тоже может возглавить список компаний с самым большим размером капитальных затрат. Только по итогам I полугодия компания проинвестировала в своё развитие около 830 млрд руб.

Динамика капитальных затрат ПАО «Газпром», млрд руб.

Рис. 6. Источник: финансовая отчётность ПАО «Газпром»

CAPEX и инвестиционная привлекательность компаний

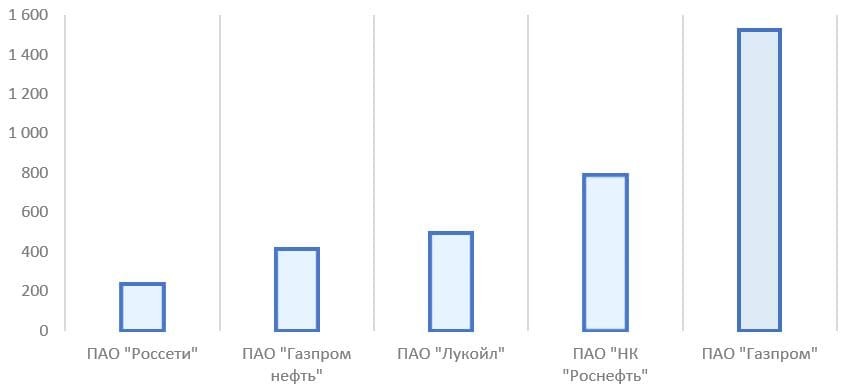

Данный рейтинг даёт представление о крупных российских публичных компаниях и о том, кто преобладает на рынке с точки зрения объёма инвестиций. Четыре из пяти компаний списка контролируются государством, и все, кроме одной, относятся к нефтегазовой отрасли.

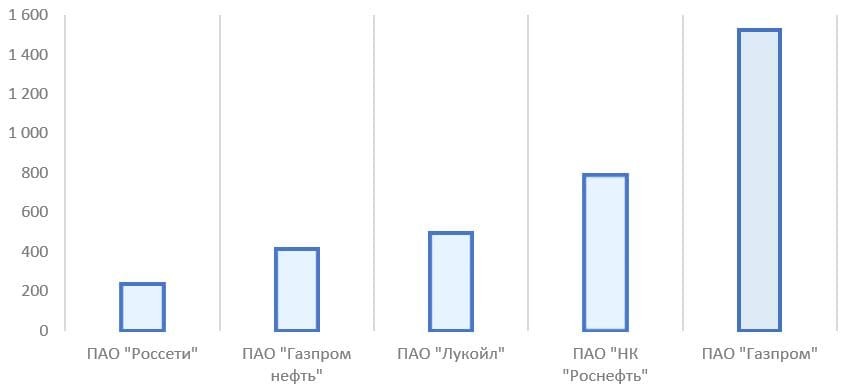

Топ-5 российских публичных компаний по размеру CAPEX в 2020 г., млрд руб.

Рис. 7. Источник: финансовые отчётности компаний

Чем больше внеоборотных активов у компании, тем сложнее и дороже становится их обслуживание. И чем масштабнее бизнес, тем больше средств приходится вкладывать менеджменту, чтобы поддержать приемлемую рентабельность и динамику операционных и финансовых показателей. Поэтому нельзя выводы относительно инвестиционной привлекательности эмитента, опираясь только на цифры капитальных вложений. Важно анализировать, насколько эффективно менеджмент инвестировал средства в развитие бизнеса в прошлом и какой может быть отдача от реализации инвестиционных проектов в перспективе ближайших лет.

Капитальные затраты позволяют наращивать производственные мощности и поддерживать приемлемый уровень маржинальности, сохраняя и увеличивая внутреннюю стоимость компании для акционеров.

В этой статье мы рассмотрим пять российских публичных компаний, которые в 2020 году больше всех потратили на инвестиции в основные средства.

ПАО «Россети»

Открывает рейтинг оператор энергетических сетей в России и одна из крупнейших в мире электросетевых компаний — «Россети» (RSTI). Управляет гигантской электросетевой инфраструктурой, которая охватывает 80 регионов Российской Федерации. Компания контролирует около 2,4 млн км линий электропередачи и 528 тыс. подстанций трансформаторной мощностью более 809 тыс. МВА. По итогам 2020 г. на долю «Россетей» пришлось 76% всей переданной электроэнергии в нашей стране.

На поддержание столь масштабной инфраструктуры, которая имеет жизненно важное стратегическое значение для страны, требуются большие инвестиции. Размер CAPEX эмитента по итогам 2020 г. составил рекордные 235,6 млрд руб.

Динамика капитальных затрат ПАО «Россети», млрд руб.

Рис. 2. Источник: финансовая отчётность ПАО «Россети»

ПАО «Газпром нефть»

«Газпром нефть» (SIBN) — один из крупнейших в мире нефтедобытчиков, 95,68% акций которого косвенно и напрямую принадлежит другому нефтегазовому гиганту ПАО «Газпром» (GAZP).

Компания имеет производственные активы в шести странах, включая Россию, Сербию и Ирак, а также управляет собственной сетью АЗС, которая превышает 2,1 тыс. автозаправочных станций. Продукция «Газпром нефти» реализуется более чем в 100 странах по всему миру.

В 2020 г. компания продолжила реализацию программы развития собственного нефтеперерабатывающего комплекса, цель которой — повышение глубины и эффективности переработки. Общий объём вложений в CAPEX по итогам прошлого года составил 413,5 млрд руб., и большая часть этих средств приходится на сегменты разведки, добычи и нефтепереработку.

Динамика капитальных затрат ПАО «Газпром нефть», млрд руб.

Рис. 3. Источник: финансовая отчётность ПАО «Газпром нефть»

ПАО «Лукойл»

Единственная компания в рейтинге, которая не контролируется (косвенно или напрямую) государством. Крупнейший независимый нефтегазовый холдинг «Лукойл» (LKOH) владеет приблизительно 1% всех доказанных запасов углеводородов и занимает около 2% в общемировой добыче нефти.

В 2020 г. компания сильно пострадала от кризиса в нефтегазовой отрасли. Уровень добычи углеводородов сократился на 11% по сравнению с 2019 г., а показатель чистой прибыли рухнул в 42 раза до исторического минимума.

Несмотря на это, менеджмент не отказался от реализации масштабной инвестпрограммы, а CAPEX по итогам прошлого года вырос на 10% к уровню 2019 г. — до 495,4 млрд руб., что позволило компании занять почётное третье место в рейтинге.

«Лукойл» воспользовался вынужденным снижением объёмов добычи и переработки, чтобы отремонтировать и модернизировать производственные активы. Кроме того, холдинг продолжил строительство нефтеперерабатывающего завода в Нижнем Новгороде мощностью 2,1 млн т в год.

Динамика капитальных затрат ПАО «Лукойл», млрд руб.

Рис. 4. Источник: финансовая отчётность ПАО «Лукойл»

ПАО «НК «Роснефть»

Второе место по размеру капитальных инвестиций в 2020 г. занимает «НК «Роснефть» (ROSN), крупнейший нефтедобытчик, доля которого на отечественном рынке составляет около 40%. Только в России под управлением компании находится 13 нефтеперерабатывающих заводов, а запасы углеводородов, по оценке классификации SEC, составляют около 39 млрд бнэ.

Бнэ – баррель нефтяного эквивалента. Единица измерения условного топлива, принятого для сравнения видов топлива. Примерно равен 158,9873 литра.

«Роснефть» тоже сильно пострадала от падения цен на углеводороды и ограничений на добычу нефти, которые были введены в рамках соглашения ОПЕК+ с 1 мая 2020 г. Добыча жидких углеводородов к уровню 2019 г. упала на 11%, а объём продаж нефти за рубеж — на 23%.

В период острой фазы кризиса в мае 2020 г. менеджмент «Роснефти» принял решение сократить запланированную инвестиционную программу на 200 млрд руб. В результате общие капитальные расходы компании в 2020 г. составили 785 млрд руб., упав до минимума последних лет. В структуре инвестиционной программы около 90% затрат пришлось на сегмент разведки и добычи.

Анализ показателей и инвестиционной привлекательности акций двух нефтепроизводителей – «Лукойл» и «НК «Роснефть» – в этой статье.

Динамика капитальных затрат ПАО «НК «Роснефть», млрд руб.

Рис. 5. Источник: финансовая отчётность ПАО «НК «Роснефть»

ПАО «Газпром»

Лидером рейтинга со значительным отрывом от ближайшего конкурента стал отечественный газовый монополист «Газпром», несмотря на снижение CAPEX к уровню 2019 г. на 14%. По итогам 2020 г. компания проинвестировала в своё развитие свыше 1,5 трлн руб.

Кроме строительства магистрального газопровода между Россией и Германией «Северный поток — 2», в 2020 г. «Газпром» развивал также ряд других перспективных проектов. Среди них — строительство крупнейшего в России завода по газопереработке — Амурского ГПЗ, реализация проекта магистрального газопровода «Сила Сибири», строительство магистральных газопроводов «Ухта — Торжок» и «Ухта — Торжок — 2» в рамках проекта развития северного коридора Единой системы газоснабжения России.

В 2021 г. «Газпром» тоже может возглавить список компаний с самым большим размером капитальных затрат. Только по итогам I полугодия компания проинвестировала в своё развитие около 830 млрд руб.

Динамика капитальных затрат ПАО «Газпром», млрд руб.

Рис. 6. Источник: финансовая отчётность ПАО «Газпром»

CAPEX и инвестиционная привлекательность компаний

Данный рейтинг даёт представление о крупных российских публичных компаниях и о том, кто преобладает на рынке с точки зрения объёма инвестиций. Четыре из пяти компаний списка контролируются государством, и все, кроме одной, относятся к нефтегазовой отрасли.

Топ-5 российских публичных компаний по размеру CAPEX в 2020 г., млрд руб.

Рис. 7. Источник: финансовые отчётности компаний

Чем больше внеоборотных активов у компании, тем сложнее и дороже становится их обслуживание. И чем масштабнее бизнес, тем больше средств приходится вкладывать менеджменту, чтобы поддержать приемлемую рентабельность и динамику операционных и финансовых показателей. Поэтому нельзя выводы относительно инвестиционной привлекательности эмитента, опираясь только на цифры капитальных вложений. Важно анализировать, насколько эффективно менеджмент инвестировал средства в развитие бизнеса в прошлом и какой может быть отдача от реализации инвестиционных проектов в перспективе ближайших лет.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба